L’investisseur boursier est parfois amené à revenir sur une ancienne valeur, qu’il avait déjà eue en portefeuille. J’avais déjà acheté HF Company en 2012 lorsque c’était une daubasse et l’avais revendue 5 ans plus tard (avec une plus-value de 45 %). Je suis revenu sur le titre à la faveur d’une discussion avec un copain et d’une grosse décote sur le cash. Cela fait plaisir aussi de revenir à une action avec une thèse simple, on peut même dire basique.

L’investisseur boursier est parfois amené à revenir sur une ancienne valeur, qu’il avait déjà eue en portefeuille. J’avais déjà acheté HF Company en 2012 lorsque c’était une daubasse et l’avais revendue 5 ans plus tard (avec une plus-value de 45 %). Je suis revenu sur le titre à la faveur d’une discussion avec un copain et d’une grosse décote sur le cash. Cela fait plaisir aussi de revenir à une action avec une thèse simple, on peut même dire basique.

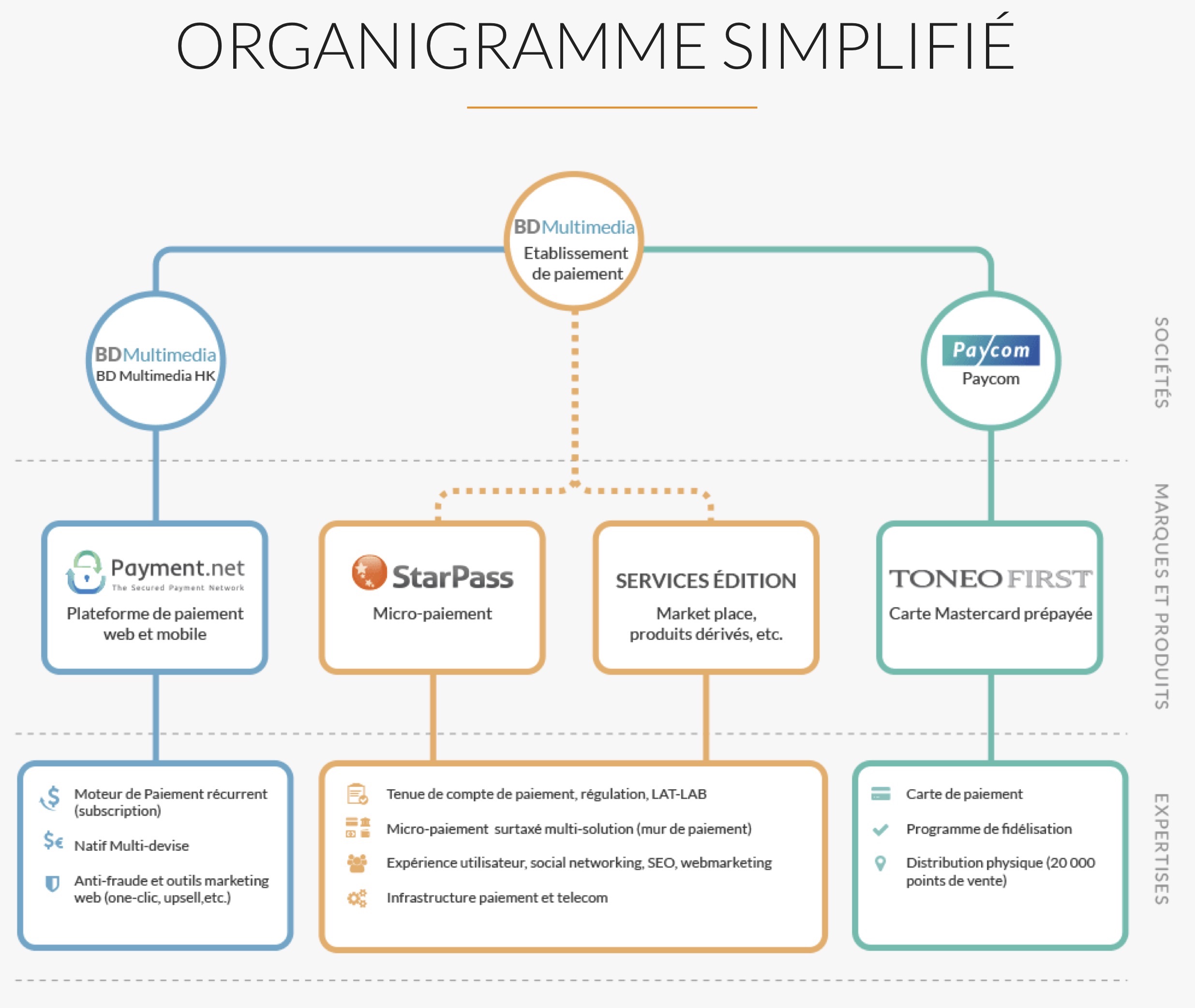

HF Company est (était) une compagnie d’électronique, au sens large, dans la transmission de signaux. Suite à la vente de plusieurs divisions, c’est maintenant quasiment une coquille vide qui décote sur son cash. L’an dernier, elle a vendu l’une de ses deux filiales restantes, Lanpark, pour 2,4 M€ (dont un complément de prix en 2024 et 2025 de 0,23 M€ chaque année si les résultats nets de Lanpark sont supérieurs à 0,47 M€). Elle a aussi racheté 280 000 de ses actions à 4,71 € à un fonds en vue d’annulation. Enfin, ellle a finalisé la vente de son siège en février 2024 pour 2,75 M€. Il reste une seule filiale, industrielle, LEA networks, qui a réalisé 3,8 M€ de CA en 2023. La société emploie actuellement une grosse vingtaine de salariés. Elle semble complètement oubliée par le marché, plus personne n’en parle…

▣ Les comptes

J’utilise les résultats et les flux de trésorerie annuels 2023, et le dernier bilan à la fin du premier semestre 2024. Il y 3,1 M d’actions dont je soustrais les actions auto-détenues. Je retranche de la trésorerie les 1,6 M€ de dividendes versés le 3 juillet 2024 soit après la clôture du premier semestre. Nous avons ainsi :

- Prix de référence = 4,5 €/action

- N = 2,86 M actions non auto-détenues

- Capitalisation = 12,9 M€

- Cash (et équivalents) nets = 20,2 M€ (7,1 €/action)

- Dettes financières = 0 M€

- Créances clients – fournisseurs – autres dettes = 1 M€

- EV = -7,3 M€

- CA = 3,8 M€

- EBITDA = 0,6 M€

- RN = -0,7 M€ hors exceptionnels

- FCF normatif hors BFR = 0 M€

- Dividende = 1,6 M€ chaque année depuis 3 ans (0,5 €/action).

On est donc dans le cas très rare d’une capitalisation qui est à 60 % du cash net. C’est une net-net à la Graham. Mon estimation de valorisation sera donc patrimoniale. Les signes montrés par les dirigeants (vente des filiales et du siège) m’incitent à penser que le futur le plus probable est une vente de la dernière filiale puis une liquidation de la société. Mais on parle évidemment de probabilité, pas de certitude… En tout cas, dans cette optique, je valorise cette filiale à la valeur de son CA, soit 3,8 M€, ce qui est peut-être optimiste car les fonds propres sont de 1,9 M€, mais j’ai peu d’autre information. Pour être prudent, je valorise à 0 les actifs courants opérationnels, les 0,4 M€ de déficits fiscaux non imputés, et le fait que le portefeuille de titres est sous-évalué. Il y a aussi potentiellement (sous condition) un complément de 0,46 M€ de la vente de Lanpark, que je valorise à 0. On arrive alors alors à :

- Valorisation = 24 M€, soit 8,4 €/action.

On achète donc la société avec une décote d’environ 50 % par rapport à sa valeur.

▣ Compléments

On a une décote de 50 %, et un actionnaire principal qui semble vouloir liquider, le tout avec un retour aux actionnaire intéressant, sous forme de rachat d’actions et de dividendes.

C’est intéressant, mais il y a évidemment des incertitudes, la principale étant : la volonté de l’actionnaire principal est-elle vraiment celle que l’on croit ?

Signalons aussi un défaut d’alignement des intérêts : LanPark a été vendu à une société détenue par les dirigeants de HF company, Yves Bouget et Eric Tabone. La vente a t’elle été équitable pour les minoritaires ?

A ce propos, la liste des actionnaires est intégralement donnée dans le rapport annuel, c’est la première fois que je vois ça. En résumé :

- Yves Bouget 17,38 %

- Eric Tabone 7,44 %

- Le reste est partagé par 24 actionnaires détenant chacun moins de 5%.

Le cash de HF Company est placé dans plusieurs compartiments :

- Un portefeuille de titres d’une valeur de 7,9 M€,

- Des dépôts à terme pour 9,8 M€,

- Des EMTN pour 1,5 M€ (les Euro Medium Term Notes sont des titres de créance émis par des banques).

Au prix actuel, le meilleur placement du cash serait que la société lance une offre publique sur ses titres. A 5 €, ou même 6 €, ce serait très relutif. Espérons être entendus.

Je suis actionnaire de HF Company, pour l’instant avec un PRU voisin de 4,5 € et pour 2 % de mon portefeuille environ.

JL – 21 novembre 2024.