C’est le genre d’action sur lequel je m’aventure peu souvent. Une capitalisation de 450 M€, c’est déjà gros pour moi. Mais pourquoi pas, après tout. Si je peux avoir une action liquide, ce n’est pas de refus.

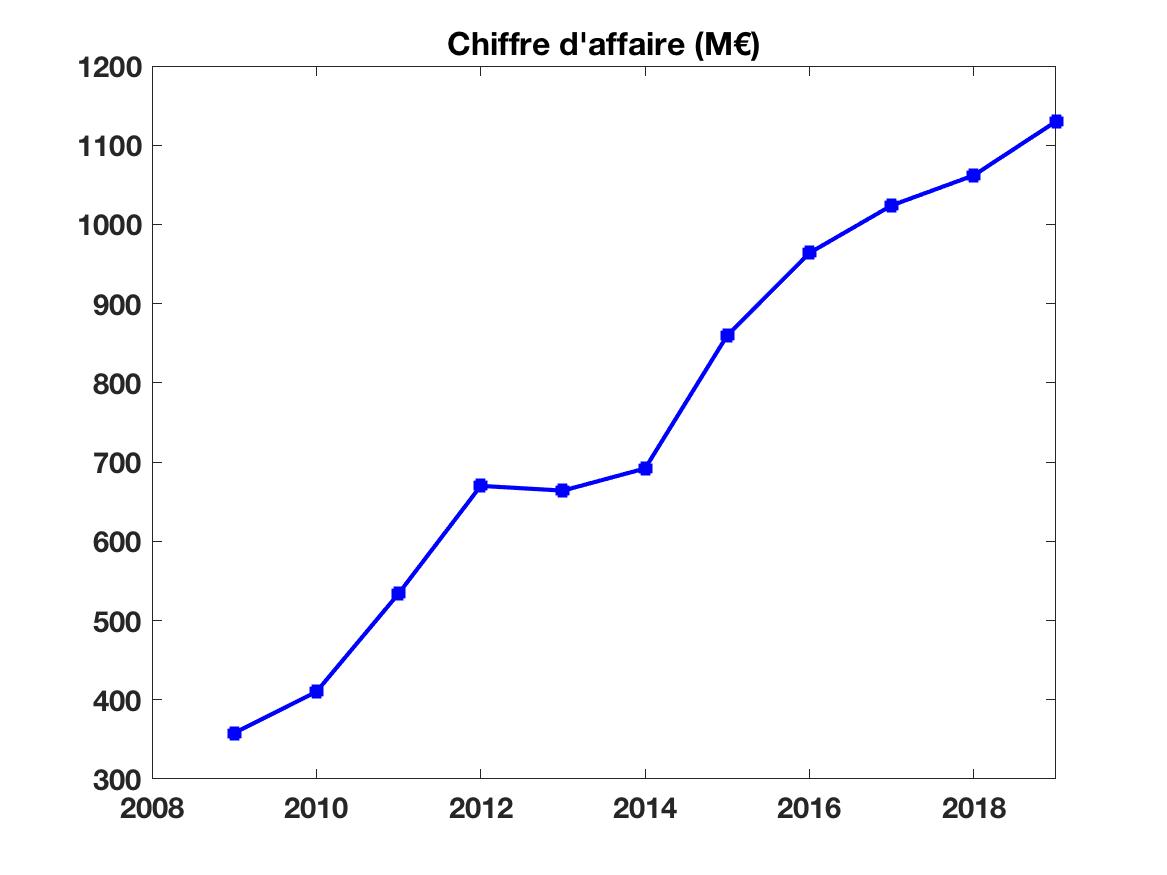

Akwel (ex MGI-Coutier) est une entreprise familiale (famille Coutier) qui a beaucoup cru ces dernières années. C’est un équipementier automobile diversifié (plastique, caoutchouc, métal) et doté d’une large expertise. Après une excellente année 2016, la société a connu une période de vaches maigres, avec des problématiques de prix sur les matières premières, de gros besoins d’investissement, etc. Elle a très bien résisté aux soubresauts encaissés par l’industrie automobile depuis fin 2018, et semble maintenant revenue à une période de croissance de profit et de FCF positifs. Le management anticipe une augmentation du CA (+4 %/+6 %) et des marges (ROC ⩾ 8%). Par ailleurs, la société dispose d’un service de R&D performant qui pourrait lui permettre de gagner de belles parts de marché.

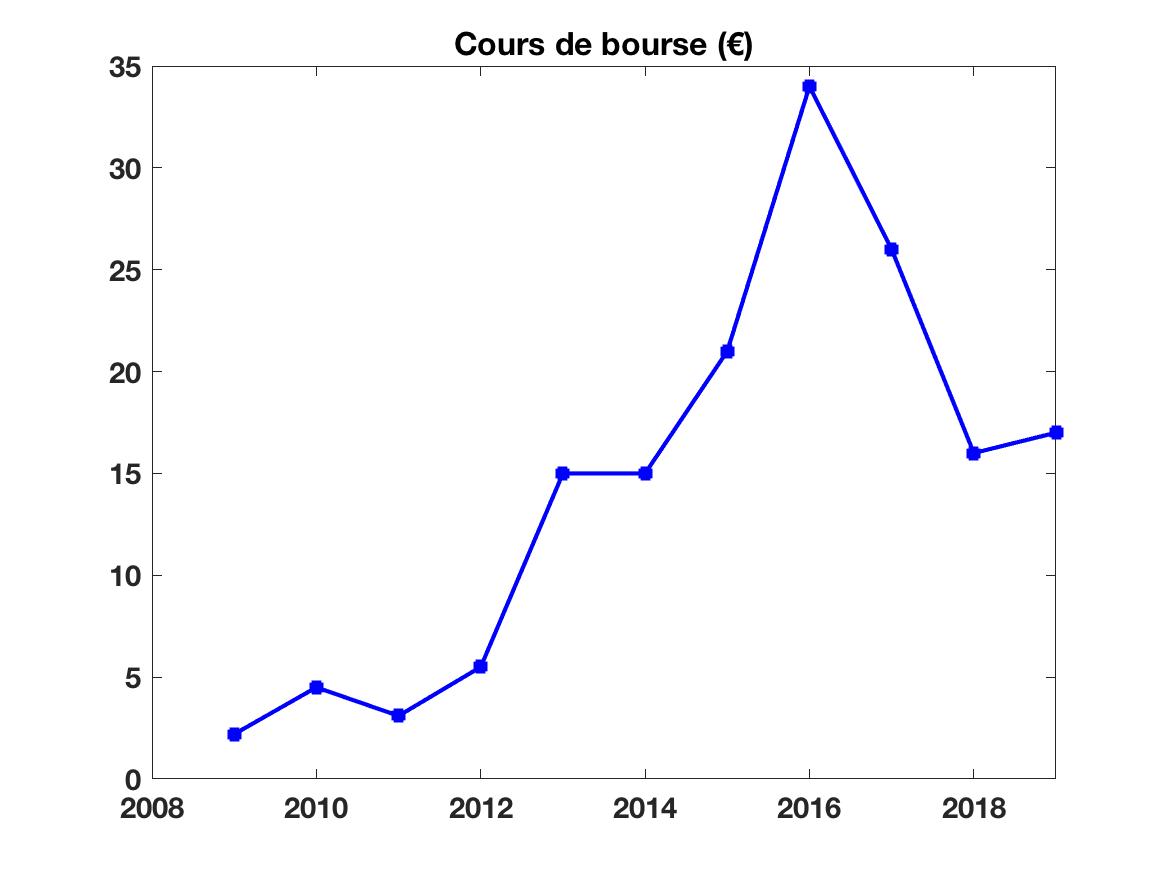

Enfin, le prix de l’action est peu élevé. Les éléments financiers à mi-2019 donnent (résultats et FCF du premier semestre annualisés) :

- Prix de l’action = 17 €

- Capitalisation = 454 M€

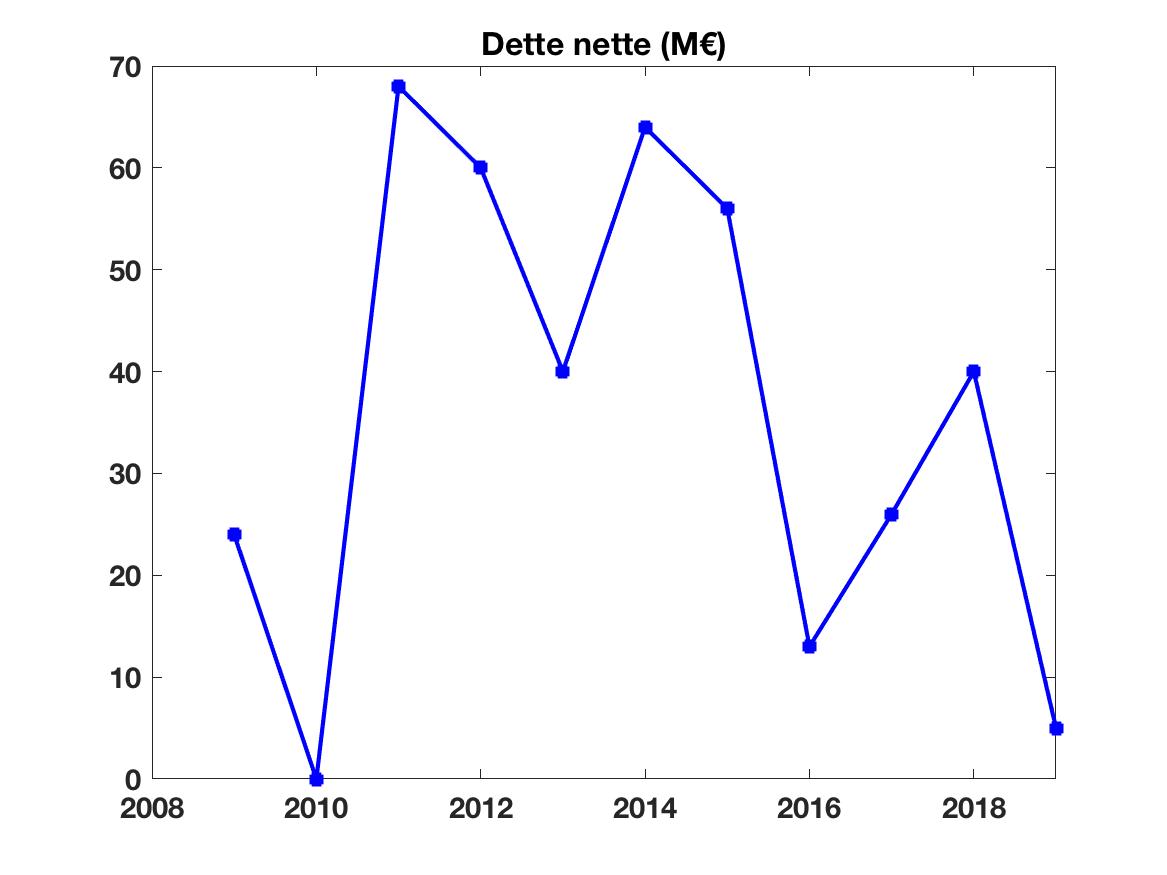

- Dettes nettes = 5 M€

- EV = 459 M€

- CA = 1 130 M€

- EBE = 133 M€

- RN = 71 M€

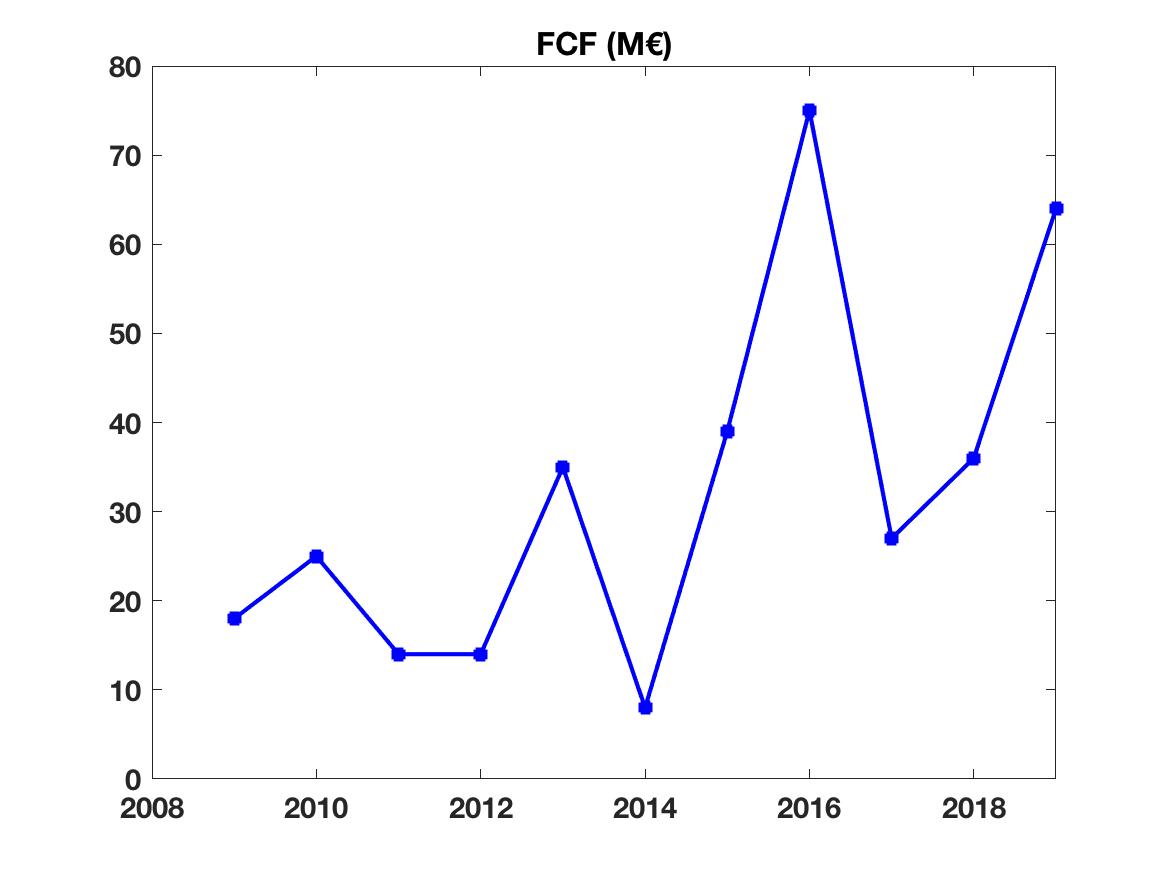

- FCF (hors dBFR) = 64 M€.

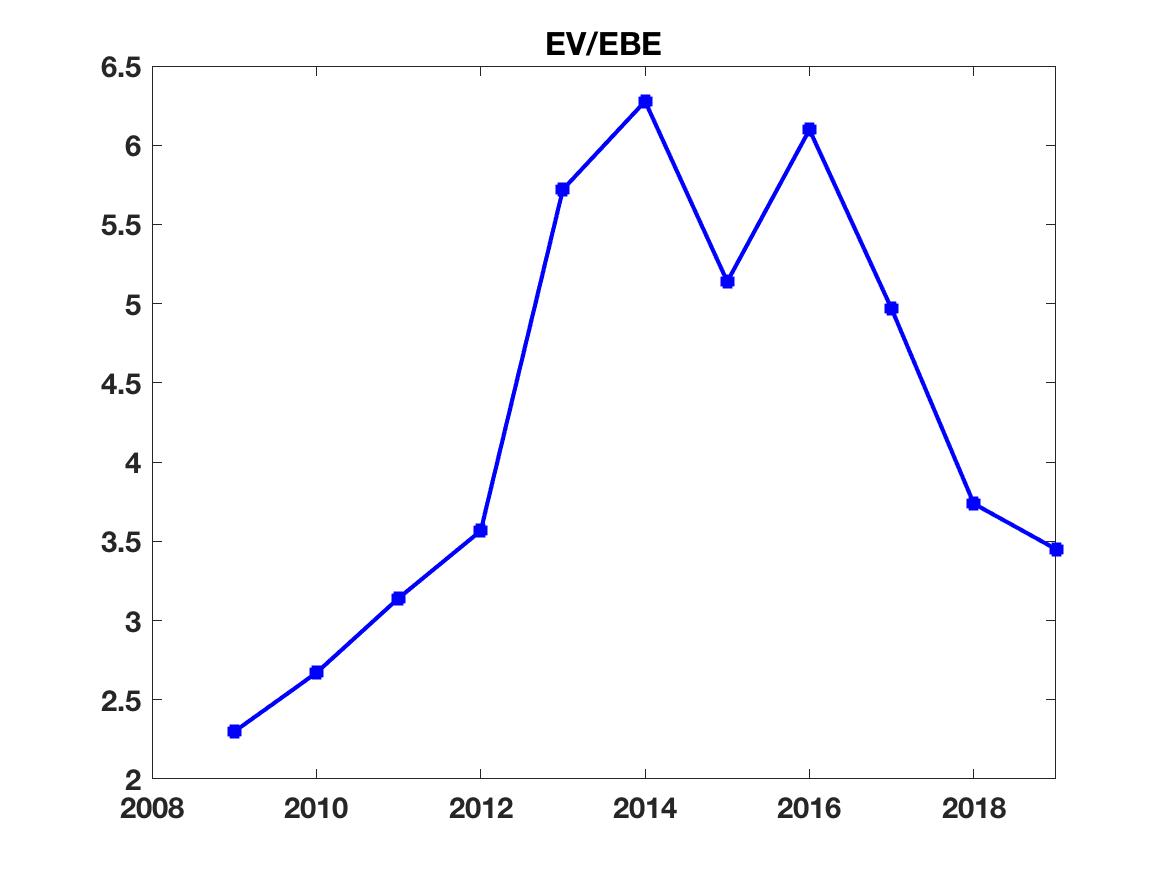

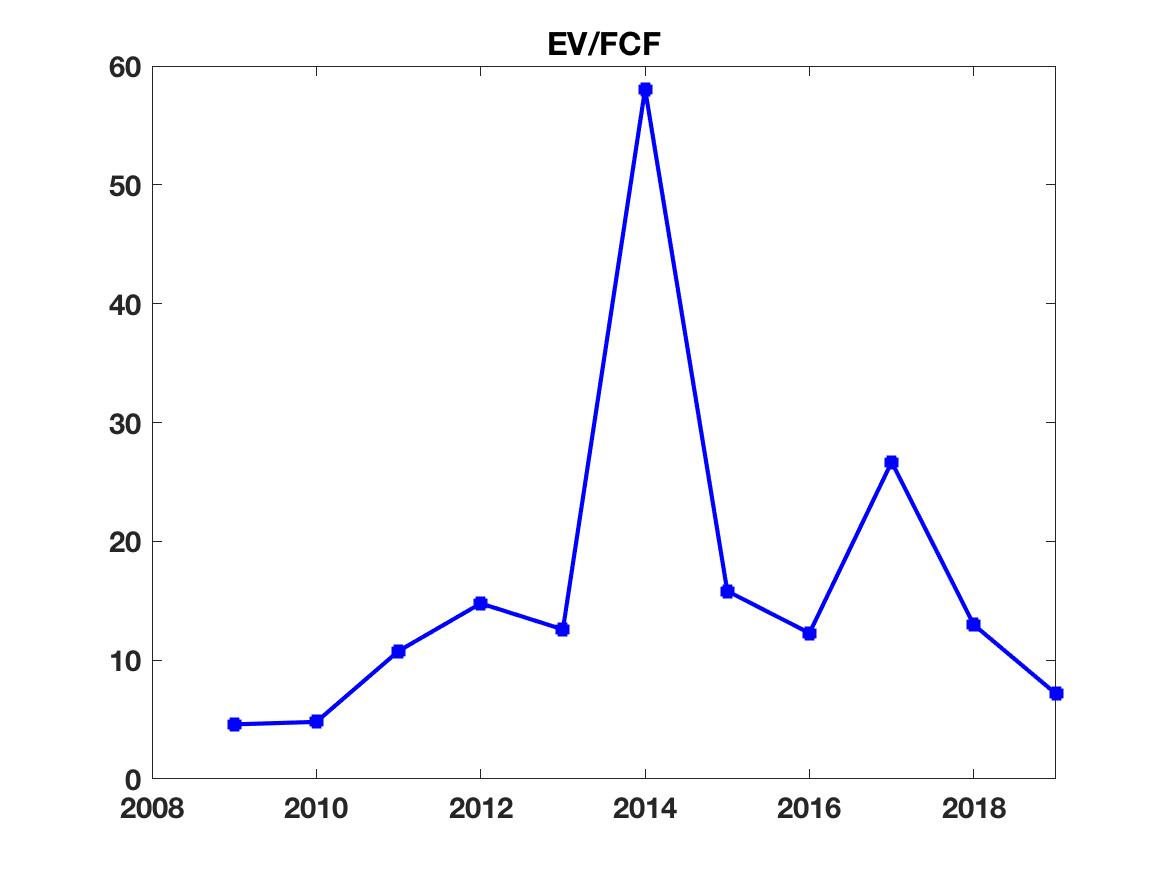

On trouve ainsi des ratios faibles :

- EV/EBE = 3,5

- P/E = 6,4

- P/FCF =7.

Je crois que ce n’est pas la peine de se fixer une valorisation pour l’instant. Attendons les résultats des prochains semestres. Je sais juste que ce n’est pas cher payé pour une telle société. Disons qu’on peut attendre une revalorisation d’au moins 30 % dans un premier temps, beaucoup plus si tout se passe bien. Pour ces raisons, j’ai acheté des titres autour de 17 € pour 5 % de mon portefeuille environ.

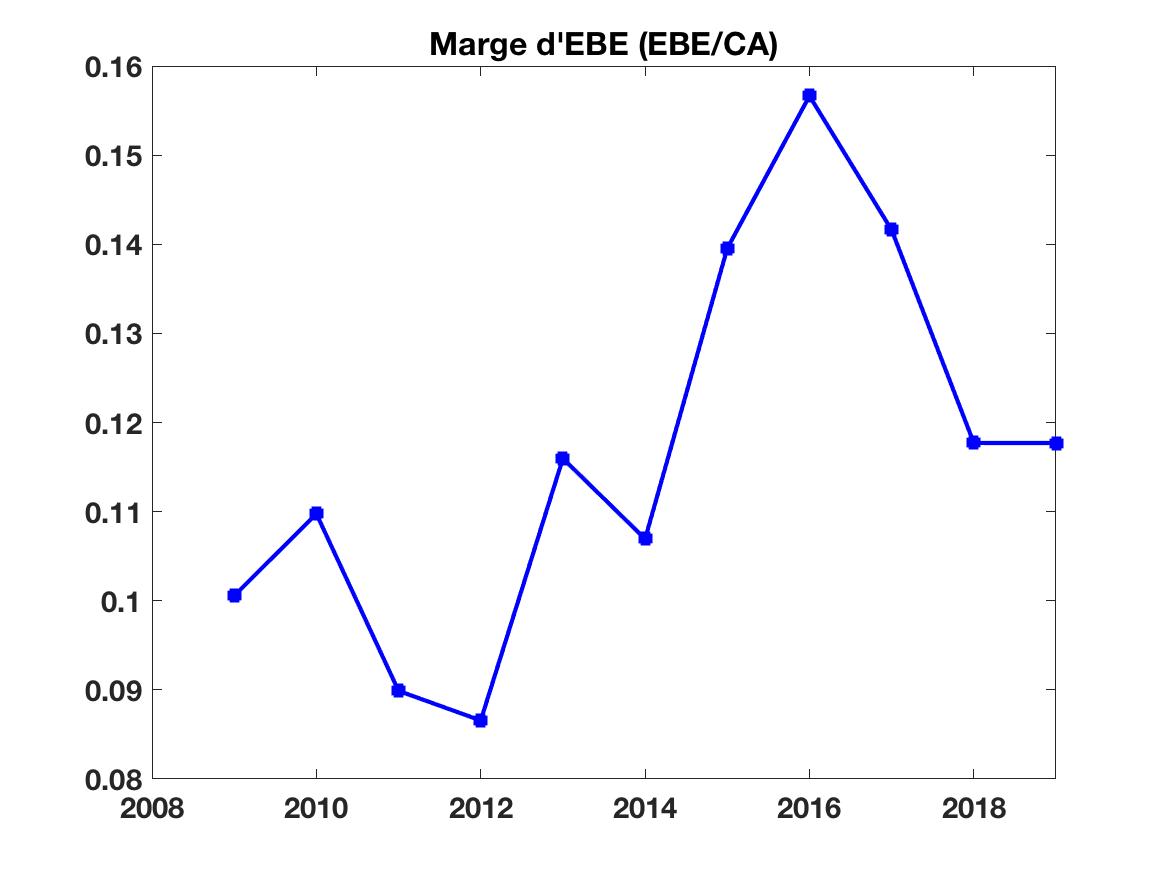

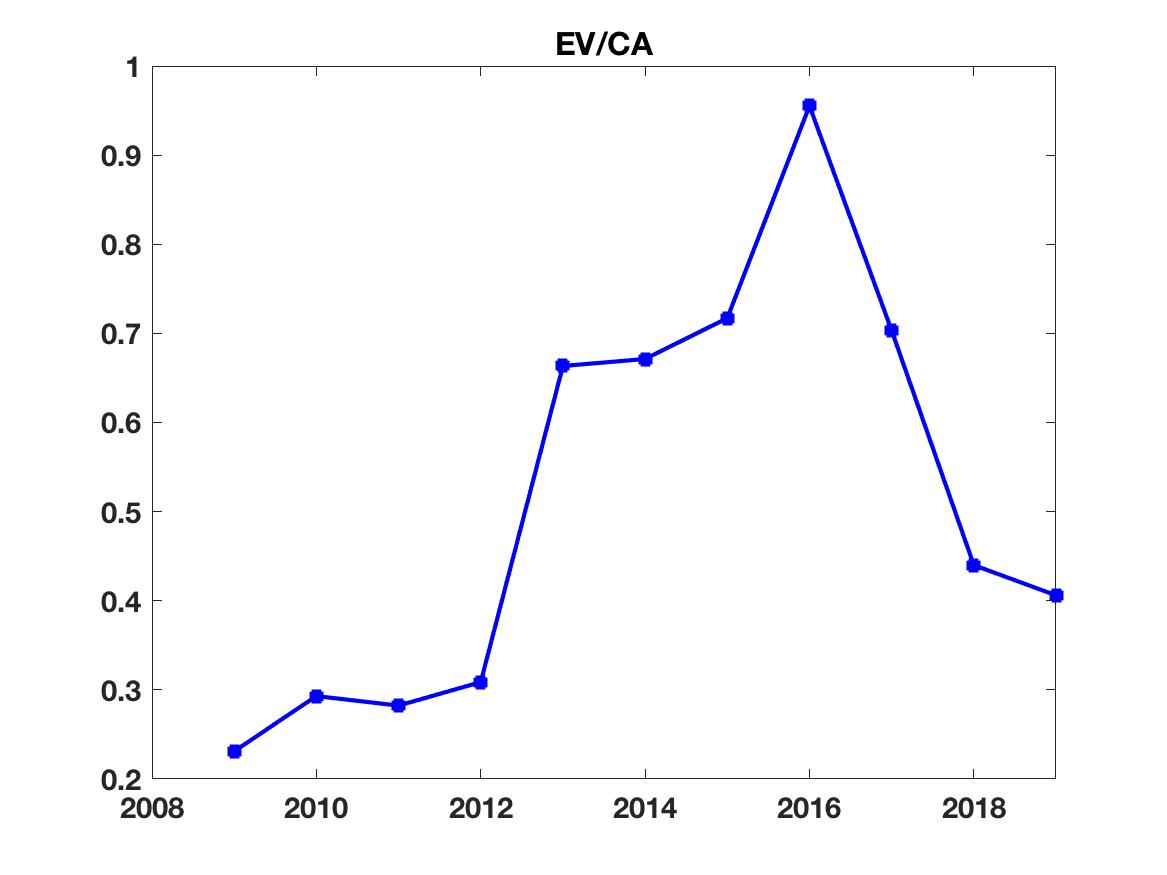

Enfin, voici les données historiques que j’ai compilées. On peut voir notamment la croissance du CA, la décroissance de la dette, et la faiblesse relative du prix actuel.

Bonnes vacances de Toussaint.

JL – 21 octobre 2019.

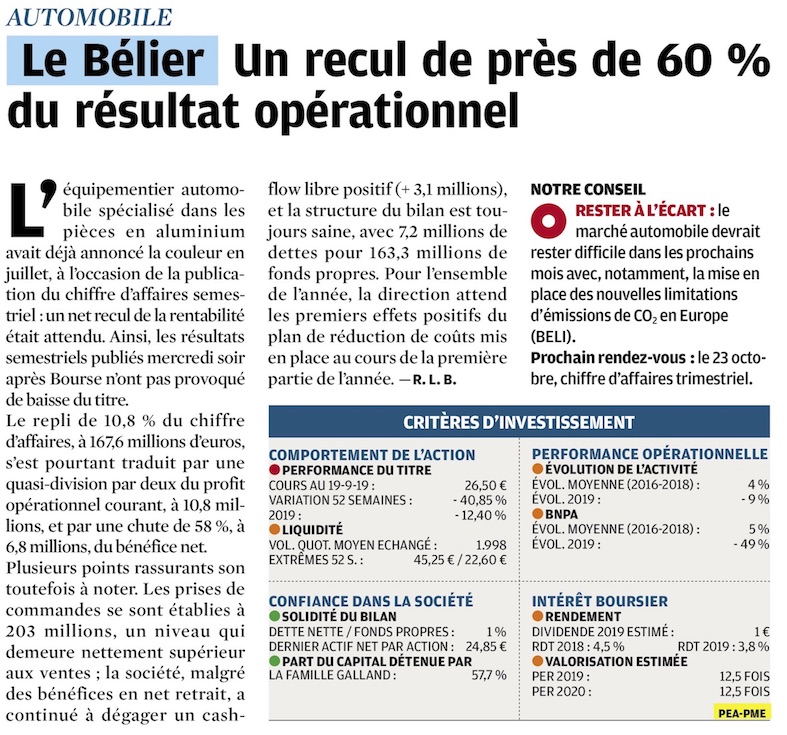

Article sur Le Belier dans Investir du 21 septembre

JL – 26 octobre 2019.

Article sur Akwel dans Investir du 20 février 2021

JL – 20 février.

En effet,

Cette société est déjà intégrée à mon portefeuille depuis mai 2019 avec un renforcement progressif (PRU 16.9133).

Mon analyse basée sur des moyennes 3 ans offre une perspective M/L t de 24€.

C/CA 0.42 ; C/RN 5.47 ; C/CF 5.06 ; C/ANC 0.83 pour un endettement modéré et un ROCE de 15.57% et un ROE de 19.02%.

L’unique petite désagrément repose sur le faible versement de dividendes.

Bonne continuation à vous,

Thibault Le Flanchec

Peut être qu’à tort, je vois un risque à horizon LT ( 10 ans et plus) sur le secteur automobile.

En effet, est-ce que le comportement des futurs conducteurs ne va-t-il pas évoluer vers plus de partage et moins de possession de véhicule perso ?

En effet, 90% du temps le véhicule acheté ne roule pas. Donc actuellement le parc auto est très mal alloué !

Face à ce constat et à l’aide des outils de partage, les nouvelles générations (et les vieux comme moi) pourraient diminuer leurs achats réguliers de véhicules ! On aurait alors structurellement un marché en décroissance sur 5 ans, 10 ans, 20 ans etc … non pas que les gens n’utilisent plus de véhicule, mais ils ne possèdent plus leur propre véhicule.

Une sorte de disruption du comportement …… comme le E commerce ….

Si cela arrive, alors les bilans et CR passés, ben on peut rien en faire.

Le gâteau va alors diminuer et les leaders vont voir les autres mourir peu à peu ainsi que la fin de leur croissance ..

Le cycle des produits …..

Salut Phil,

Pour le coup, je ne pense pas garder cette société à horizon 10 ans, le secteur auto est trop cyclique.

D’autre part quand tu écris « actuellement le parc auto est très mal alloué ! » tu fais appel à la rationalité des acheteurs de voiture, et je crois que malheureusement pour beaucoup d’acheteurs, l’acquisition d’une voiture n’est pas un acte très rationnel.

Toutefois, même si elle me parait faible, j’admets que ta prévision n’a pas une probabilité complètement nulle.

A bientôt 🙂

Sur le changement de comportement, je pense qu’il risque d’être limité, en tout cas, s’il est justifié par le fait qu’une voiture passe 90% de son temps au garage.

En effet, il me semble que l’utilisation de ces véhicules se fait toujours quasiment au même moment : semaine vers 8h – 9h et soir vers 18h – 19h, puis w-e vendredi soir et dimanche soir (je n’ai pas de statistiques). Puis, la nuit les gens dorment, donc il y a un bon 30% du temps perdu pour de bon. Dans ces conditions, le facteur limitant est le % de voitures utilisées aux heures de pointes pour l’allocation du parc. Et les 90% de temps de garage ne sont en fait que la conséquence du fait que 1/ Les gens dorment la nuit et de 2/ ils travaillent aux mêmes horaires.

Tant que les gens auront des horaires de travail fixes, la voiture a des beaux jours devant elle. Les plus gros ennemis de la voiture sont finalement peut-être les espaces de co-working, le travail à distance et le sommeil.

En plus, la disruption pourrait marcher à l’envers : la voiture connectée pourrait relancer la « consommation » de voiture au détriment d’autres moyens de transport. Si j’ai juste à commander une voiture électrique sur mon tel le matin, est-ce que je n’aurais pas tendance à privilégier ce moyen de transport plutôt qu’un autre ?

Tout à fait d’accord Laurent !

Pareil.

1/ Deja c’est une reflexion de parisien ou habitant de grande metropole.

En banlieue tu changes d’idée au bout de quelques temps sans bagnole si tu as des enfants.

2/J’ai deja essayé de vivre sans voiture. Impossible avec des enfants.

Mais concretement va louer une voiture le vendredi pour la rendre le lundi matin en catastrophe.

– tu n’a pas ce que tu veux

– les horaires du loueur n’est pas adapté (vendredi avant 17h et lundi apres 8h30)

– souvent des problemes avec les loueurs pas cher.

– autolib c’est fini

Bonjour Jérôme

merci pour l’analyse. je rejoins Phil dans le sens qu’il faut faire un peu de prospective sur ce dossier.

il a sa place dans un panier statistique d’entreprises pas chères (à la indépendance et expansion) mais si on y met 5% de ton portefeuille je serai plus exigeant. le marché automobile en Europe est en surcapacité et il y a des disruptions majeures (voiture électrique, voiture autonome, …)

après le titre peut bien faire +30% voir x2 ou x3 et c’est tout ce que je vous souhaites

Bonjour Godzi,

Akwel se positionne aussi sur l’électrique. Ils ont fait pas mal de R&D, sur le refroidissement des batteries entre autres.

JL

Bonjour,

Dans même secteur il y a Le Belier dont une partie des produits (freins en aluminiums, 66% du CA) sont destinés aux voitures thermiques et électriques. On note également une diversification vers l’aéronautique.

Jérôme, avez-vous un avis sur cette boite ?

Xavier.

Bonjour Xavier

Les copains disent que Belier est une bonne boite pas chère, mais je ne l’ai pas analysée.

Il y a eu un article dans Investir du 21 septembre 2019.

JL

J’ai mis l’article de Investir sur Le Belier à la suite de l’article ci-dessus.

Un calcul très vite fait, me donne pour Le Belier :

Capi 163 M€ (prix de 25 €).

Rendement 4,7 %.

Bilan 2019-S1 annualisé en M€:

CA 335.

EBE 46.

RN 27.

Cash 134.

Dettes 140.

EV = 169.

EV/EBE = 3,5.

FCF = 6.

P/FCF ~ 30 (7,5 en 2018).

P/E = 6.

Bonjour,

En me baladant ici, je viens de voir votre commentaire… saleté de bug :).

Tout semble bien se dérouler pour Bélier. L’OPA à venir se fera en toute vraisemblance à 38€.

Avec mon PRU à 26, me voila satisfait.

Merci pour les ratios.

Xavier.

Merci pour votre analyse. Il y a également PLAST.VAL LOIRE en équipementier sous valorisé.

Bonjour crashray,

Pour plastivaloire, j’ai les chiffres suivants (cours de 6,65 €) au 1er semestre 2019, annualisé :

Capi = 143 M€

Dette nette = 123

EV = 266

EBE = 77

RN = 25

FCF = 24

EV/EBE = 3,5

P/E = 5,7

P/FCF = 6.

On est dans les mêmes eaux effectivement. J’ai une préférence pour Akwel car plus diversifié et avec une bonne R&D.

Vendu après cette rapide montée. +20 % en un mois et demi.

Mais je vais peut-être changer d’avis, je réfléchis…

Après réflexion au cours du we, j’ai racheté ma position aujourd’hui au même prix. Ce n’est toujours par cher, même pour le secteur.

Bonne publication. Croissance du CA dans un secteur en baisse :

https://www.globenewswire.com/fr/news-release/2020/02/13/1984768/0/fr/AKWEL-LE-CHIFFRE-D-AFFAIRES-A-PROGRESSÉ-DE-3-7-EN-2019.html

Des nouvelles de Akwel.

L’équipementier Novares s’était récemment placé en redressement judiciaire. Nous apprenons que Akwel a déposé une proposition pour se porter acquéreur. A la barre du tribunal, les acquisitions se font le plus souvent à bon prix. Par contre, l’intégration représente un beau challenge pour Akwel, puisque Novares fait à peu près la même taille. Le management a toutefois prouvé ses compétences. Je prends donc cette annonce comme une bonne nouvelle.

Bonjour

Je suis content de trouver d’autres adeptes pour ne pas dire amoureux de AKWEL. Tjrs interessante de lire ce que les autres pensent sur le valeur.

Christian Lingemann

Bonjour,

Je reproduis ci-dessus le gros article très positif sur Akwel dans Investir du 20 février 2021.

Le titre a fait quasiment x3 sur ses plus bas de l’an dernier.

JL

Communiqué de presse des resultats 2020 : https://ml-eu.globenewswire.com/Resource/Download/efeb3abf-3be4-4f75-ac4a-0ae0d122df6a

Forte amélioration des résultats

CA = 937 M€ (-15 %)

EBE = +175 M€ (+35 %)

ROC = 114 M€ (+23 %)

RN = 86 M€ (+36 %)

FCF hors BFR et hors indemnités d’assurance = 93 M€ (+45 %).