Continuons notre voyage à travers l’oeuvre de Corneille de Lyon avec cette fois un portrait dont le sujet est identifié, Pierre Aymeric (1534). Il s’agit d’une oeuvre de référence pour identifier les autres tableaux du peintre : l’inscription au dos prouve en effet qu’il s’agit bien d’un Corneille de Lyon. Vous pourrez admirer cette huile sur bois au musée du Louvre une fois qu’elle sera revenue de son exposition à Lyon.

Continuons notre voyage à travers l’oeuvre de Corneille de Lyon avec cette fois un portrait dont le sujet est identifié, Pierre Aymeric (1534). Il s’agit d’une oeuvre de référence pour identifier les autres tableaux du peintre : l’inscription au dos prouve en effet qu’il s’agit bien d’un Corneille de Lyon. Vous pourrez admirer cette huile sur bois au musée du Louvre une fois qu’elle sera revenue de son exposition à Lyon.

Ce mois encore, l’art nous aide à supporter la performance du portefeuille : – 7,3 %.

▣ Mouvements de portefeuille et nouvelles des sociétés

- Sears Holdings. Au début du mois, j’ai acheté quelques actions à 18,42 $. Puis, comme je l’ai expliqué dans un nouvel article, les warrants sont devenus intéressants. J’ai donc commencé à en acheter entre 6,91 $ et 8,01 $, pour un peu plus de 3 % du portefeuille.

- Vanguard Natural Resources (VNR). J’ai acheté quelques options call sur VNR, échéance juillet 2016, strike 5 $, au prix de 0,05 $ + 0,025 $ de frais. Ce n’est plus de l’investissement, c’est un pari asymétrique : il est largement possible de tout perdre mais le gain peut aller jusqu’à x 100 environ. Mon idée est qu’il y a une probabilité non nulle que le pétrole ne reste pas à 30 $ d’ici juillet. Plus exactement, le marché assigne une probabilité de 1/100 que VNR remonte à 12 $ d’ici juillet et cette probabilité me semble sous-estimée (mais je ne peux rien prouver !). Bien sûr la position est très faible : elle porte sur 0,1 % de mon portefeuille. Il s’agit aussi d’un premier test d’une stratégie dite « event-driven investing » consistant à acheter des valeurs avant un événement attendu et présentant un profil de pari fortement asymétrique. J’ai aussi acheté quelques obligations à 15,87 % du pair. Le rendement à échéance est de 72 % : le marché price une banqueroute imminente.

- Sonae capital. Je viens de vendre, un peu la larme à l’oeil, cette société historique de mon portefeuille (voir détails dans l’article) avec une PV = +239 % en 3 ans.

- High Co. Vente de la petite ligne initiée le mois dernier : après vérification de la thèse, la société est intéressante (et rentable) mais le prix n’est peut-être pas au tapis. PV = +6 % en un mois. L’article est en cours de modification.

- Australian Vintage. Vente de toute la ligne. Je me suis aperçu que je n’avais pas l’envie de suivre cette société et que je ne la connaissais pas assez pour la garder. MV = -8 % en AUD et -15 % en € en 2 ans.

- Techniline (maintenant we.connect). Comme expliqué le mois dernier j’ai tout vendu à 0,01 €. Au total de la ligne, la PV = + 44 % en 3 ans (j’avais réussi à en vendre une partie avant le redressement judiciaire).

- IF. Vente d’une société de services informatiques française sur son plus haut. Elle n’est pas encore très chère mais je préfère avoir un peu de cash dans ces marchés baissiers, où par ailleurs il me semble exister de meilleures opportunités.

- IF. Expiration d’une option call sur MBIA. Perte de 100 %.

- Biolitec. La période de l’OPA partielle est étendue. L’offre ne serait-elle pas assez souscrite ?

- Thalassa holdings a publié ses prévisions : voir la mise à jour que j’ai écrite à la suite de l’article. Par ailleurs, Francis Smulders, un directeur non exécutif a acheté 20 000 actions à 34 p le 24 janvier. Il en possède maintenant 20 000, ce qui représente 0,01% du capital.

- Spitfire oil : le cash net, fin juin 2015, était d’environ 7,7 p/action (9 p six mois avant).

- Toyota Caetano Portugal. Résultats sur les 9 premiers mois de l’année 2015 : en bref, l’EBITDA progresse un peu et le résultat net baisse un peu. Autrement dit, la situation est stable donc bonne pour nous.

- CGG : j’ai fait une mise à jour pour indiquer que l’augmentation de capital ultra-dilutive (et donc catastrophique pour les minoritaires qui ne souscrivent pas) prouve l’incompétence financière de la direction. C’est donc un critère rédhibitoire qui cède et pour cette raison je ne suivrai plus la société.

- i2S : publication du chiffre d’affaires 2015. Le CA est à peu près stable malgré l’effondrement du marché russe et le décalage d’une commande importante.

Pour mémoire, voici, 3 ans et demi après le début de mon portefeuille, un récapitulatif de toutes les pertes totales subies. Comme ce mois de janvier en compte deux, c’était le bon moment de faire un bilan :

- Orchard Supply Hardware (IF/IA-VIP). Faillite en 2013. Valeur liquidative surestimée : l’immobilier a été vendu bien moins cher que prévu. L’effet de cette faillite explique la brusque descente de la courbe du portefeuille Lynx après juillet 2013. La morale est que certains magasins ne se revendent pas facilement et qu’une valeur liquidative n’est pas forcément aisée à déterminer.

- Alco stores (Daubasses). Faillite en 2014. Quand une société est en perte il faut absolument veiller au bilan. J’ai fait l’erreur de ne pas vendre, comme les Daubasses, lorsque la solvabilité est passée sous 40 %, m’accrochant à la VANT. Leçon retenue !

- MBIA options (IF/IA-VIP). Expiration en janvier 2016. Les options c’est dangereux, et MBIA je n’y connais rien… La leçon ici aussi est claire.

- Techniline (Valeurbourse). Redressement judiciaire en 2015. Je crois qu’on tombe ici dans le bruit statistique des net-net : de temps en temps il y en a forcément une qui fait faillite et on perd tout.

- A noter que deux autres lignes sont à -95 % (Thomson creek metals et une IF), une autre, Groupe Vial, en redressement et suspendue. Même si techniquement ce ne sont pas des pertes totales c’est moralement tout comme.

▣ Performance

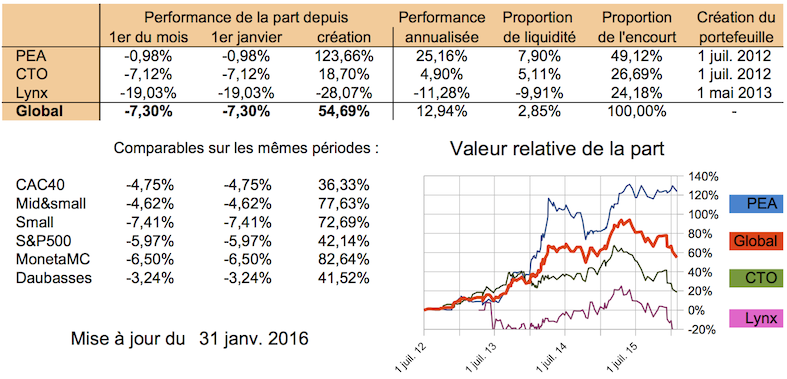

Disons-le tout net : l’évolution de la part en janvier est décevante (-7,30 %). Si le PEA est, comme depuis de nombreux mois, le point fort du portefeuille, et est proche de ses plus hauts absolus (-0,98 % en janvier, bien mieux que tous les comparables), le portefeuille Lynx n’en finit plus de patiner (-19 % !).

▣ Nouvelles du blog et autres

Sur le mois de janvier, outre le reporting de décembre, deux articles ont été publiés, celui sur Sonae Capital, et un nouveau sur l’arbitrage action/warrant de Sears holdings. Aucune newsletter n’a été envoyée depuis mi-décembre.

A bientôt pour de nouveaux articles.

JL – 31 janvier 2016.

Merci pour le reporting Jérome.

Toujours ponctuel et détaillé, c’est parfait.

En revanche je ne trouve pas la MAJ sur Thalassa?

Et sinon des nouvelles de Powerfilm? (j’avais essayé de devenir actionnaire suite à vos informations, mais sans succès sur les passages d’ordre: j’aurais aimé être actionnaire d’une société privée)

Bonjour JF,

vous avez raison, j’ai eu un bugg, j’ai oublié d’ajouter la mise à jour de Thalassa, cette fois ça y est, vous la trouverez à la fin de l’article (paragraphe « prévisions 2016 ») :

http://leprojetlynch.com/2015/02/thalassa-oceans-bateaux-et-ondes-sismiques/

Toujours aucune nouvelle de Powerfilm. Mais c’est agréable d’en être actionnaire : le cours ne fluctue pas ! 🙂 Vous serez au courant via le blog dès qu’il se passera quelque chose.

Bonne soirée.

Bonjour, merci pour ce rporting.

Une question de gestion du risque. Lorsque vous dites que vous achetez des warrants Sears pour 3% du portefeuille, je comprends que ceux ci s’ajoutent à votre position en actions. Celà ne surexpose t’il pas votre portefeuille au titre Sears? Votre article sur l’arbitrage et le comparatif des actions/warrant était passionnant, mais au final leur évolution est à peu près liée: Le tapis ou l’apothéose (du moins jusqu’à expiration du Warrant)

Merci

Bonjour,

Les 3 % de warrants s’ajoutent aux actions. Aux cours actuels j’ai environ 14 % de mon portefeuille sur Sears.

Ma thèse est triviale : je suis Lampert et Berkowitz. Le moins qu’on puisse dire est que ce dernier a une certaine expérience sur les dossiers très mal aimés : il a été le premier à investir sur AIG, BAC, Fannie et Freddie après Lehman. Contrariant et éclairé. Il a maintenant 15 % de son fonds dans SHLD et estime la valeur de l’actif net à 147 $. S’est en plus ajouté Buffett, qui visiblement pense que le prix auquel l’immobilier a été vendu est bon marché. L’immobilier de Sears vaut donc plus que deux fois sa valeur au bilan… Tout cela me dit qu’investir à 18 $ l’action est tout sauf risqué. Reste que le risque zéro n’existe pas, de ce fait je ne dépasserai peut-être pas 20 % du portefeuille (après, si le warrant descend à 1 $, ça reste à voir…).

Quand on regarde Orchard (ex Sears) que vous citez dans l’article, tous les assets (dont plus de 60 points de vente) ont été repris 200 millions de dollars par Lowes donc de l’ordre de 3 millions de dollars par point de vente (autant dire pas grand chose).

Donc les disparités semblent être grandes dans l’immobilier de Sears…

Par ailleurs, Buffett est rentré sur Seritage et non SHLD, donc on ne connaît pas vraiment son avis sur la valeur du reste de l’immobilier de Sears, non ?

Les avis divergent sur le sujet, mais ma phrase à propos de Buffett part du principe que l’immobilier de Seritage représente grosso-modo l’immobilier moyen de SHLD, ce que Berkowitz vient d’ailleurs d’écrire.

Et qui sait, cela ne m’étonnerait pas qu’un jour Buffett annonce qu’il a pris une participation dans SHLD ; ce serait assez amusant, de voir la réaction chez les shorteurs (short squeeze ?).

Orchard s’est liquidé trop tard pour pouvoir négocier efficacement avec Lowes.

Autre chose, après réflexion j’ai revendu les quelques obligations VNR à 15 % du pair que je venais d’acheter : je n’ai plus beaucoup de cash à investir et dans l’idée de faire x6 ou x8 je préfère avoir SHLD en portif que des obligations VNR.

[Edit : j’ai écrit mon message en même temps que celui de pachakuti ci-dessous]

Hello,

attention, l’immobilier de Seritage ne représente pas grosso modo l’immobilier moyen de Sears : Fairholme montre la répartition en % de l’immobilier pré et post Seritage de Sears, pas la répartition de l’immobilier de Sears vs celui de Seritage.

Seritage représente 1/4 de Sears, donc les petites variations de % sont amplifiées. Et la représentation dans le document de Fairholme est assez trompeuse.

SHLD post Seritage :

A = 16%

B = 40%

C = 29 %

D = 7 %

Other = 8%

Seritage :

A = 25%

B = 36 %

C = 25 %

D = 3 %

Other = 12 %

Il faut aussi pondérer par la valeur (les A valent bien plus que les B etc), l’écart devient assez significatif, surtout s’il y a d’autres détails cachés dans la répartition au sein de la catégorie A (part de A++, A+, A et A-).

Merci, je vais regarder ça.

Une information intéressante dans le dernier rapport de Fairholme, outre la valeur intrinsèque estimée d’un action Sears: la répartition qualitative des immeubles détenus pre et post seritage (méthodologie Fairholme toutefois).

On voit bien qu’il n’y a pas de baisse qualitative dû au spin-off.

http://www.fairholmefundsinc.com/Letters/FAIRX2015AnnualLetter.pdf

Très bonne publication pour LNC

http://www.lesnouveauxconstructeurs.fr/media/communiques/2016/Les_Nouveaux_Constructeurs_Rapport_d_activite_2015.pdf

Merci pour cette mise à jour.

Je suis un nouveau suiveur de votre blog et j’ai une question pourquoi vous ne couvrez pas vos positions ? Cela pourrait réduire l’impacte des baisses générales des marchés comme nous voyons en ce moment? Merci!

Bonjour,

parce que les couvertures coutent très cher.

A moins que vous connaissiez un produit de couverture bon marché ??

JL

Hello,

Sans se lancer dans des produits exotiques, j’utilise dans mon portefeuille sur investir-simple.fr les ETFs inversées. Par exemple au 1 Décembre 2015 j’ai commencé mon portefeuille par une ligne de couverture (je sais que c’est bizarre de commencer comme ça, mais je trouvais que le marché était trop cher) avec une Lyxor UCITS ETF Euro Stoxx 50 Daily Double qui affiche une performance de l’ordre de 30% depuis et qui ne charge que 0.60% pour les frais de gestion et s’achète comme des actions classiques (sans payer la TTF d’ailleurs). Les frais des ETF varient selon le type du sous-jacent, mais pour les grand indices boursiers sont entre 0.25% et 0.50%. Celui-ci réplique Euro Stoxx 50 2 fois à l’inverse (si Euro Stoxx 50 baisse de 2% le ETF monte de 4% et vice versa) donc il y a un petit effet de levier qui explique les frais plus élevées de 0.60%. Si vous avez du cash vous pouvez acheter une ETF sans effet de levier et qui sera 2 fois moins cher. Après avoir partiellement encaisser les plus-values de mon hedge (couverture) je suis plus serein pour commence à ouvrir les « vrai » positions long sur les actifs dont la valorisation je trouve attractive.

Pour se couvrir vous pouvez également utiliser les CFD et/ou les dérivées comme les options et les warrants. J’ai eu l’expérience que avec des CFD et je trouve que à court terme c’est bien, mais à plus long terme effectivement ils deviennent vite cher. Mais l’avantage qu’ils ne nécessitent pas du cash à débourser.

Bonjour,

le problème des ETF inverses est qu’ils ont des frais cachés : l’érosion. Voir http://leprojetlynch.com/2015/04/les-trackers/. Impossible de les garder plus que quelques mois. Idem pour les autres couvertures : on paye. Et moi je ne sais pas deviner le sens du marché pour les quelques mois à venir.

Oui, certes les ETFs ne sont pas parfait, mais c’est le moyen le plus simple de se hedger. Puis j’ai d’objectif de garder le hedge pendant des années. C’est au moment de la surchauffe des marchés je commence à se hedger progressivement et après les fortes baisses (comme maintenant) je vends mes hedges…. Ce que j’ai commencé à faire sur mon blog investir-simple.fr à partir de mois de Février.

Il y a d’autre moyen de se hedger avec les futures et les options, mais mon blog est destiné aux investisseurs débutant donc je ne veux pas conseiller ce type des produits.

Pour résumer je trouve cette pratique du hedging très utile malgré les frais que cela peut génèrer. Après chacun a sa façon de gérer les risques…..

Bonjour,

Je suis assez convaincu qu’on ne peut pas prévoir l’évolution des indices, au moins à court terme (disons moins d’un an). En tout cas je suis bien incapable de le faire. A chaque instant, je n’ai pas la moindre idée si la probabilité que le marché monte est supérieure ou inférieure à la probabilité qu’il descende, prendre un ETF inverse n’aurait donc aucun sens pour moi.

Bonjour,

Je ne parle pas de la spéculation indicielle. Hedging est une techinique utilisée pour se protéger des risques systémiques. En théorie cela n’a rien à voir avec la spéculation. En réalité chaque gérant décide d’acheter cette sécurité ou pas souvent selon son sentiment envers les marchés. Je connais les fonds qui se couvrent authomatiquement à chaque nouvelle position. Et assez intéressant que justement la plupart de ceux qui achetent les hedges croyent que les marchés sont imprédictibles….. c’est pour ça que j’ai posé cette question sur ce blog et pas au blog d’investisseur technique.

Alors disons que je n’ai pas de « sentiment de marché ».

D’ailleurs vous avez jamais regardé la société Chargeurs? J’en parle car j’ai vu que vous avez HighCo and votre liste et j’avais les deux dans la même sélection des SmallCap il y a quelques années. Chargeurs ne fait que générer les bonnes surprises depuis plus de 3 ans. Il a un peu baissé dernièrement et probablement vous intéressera…..

Oui, j’avais examiné Chargeurs quand elle était à 3 €… A l’époque je l’avais complètement loupée, ne voyant pas son potentiel, ni guère de marge de sécurité. Je n’ai pas regardé depuis. Et maintenant il y a tellement d’opportunités à étudier !

Oui, c’est vrai que en ce moment il y a de quoi faire. J’ai aussi une société Lacroix sélectionnée selon les mêmes critéres, mais son parcours n’était pas aussi parfait que Chargeurs et maintenant ils sont un peu à la traine.

Aujourd’hui il y a plein d’opportunités mais ma préoccupation se sont les marchés US qui n’ont pas assez corrigées. Et j’ai du mal à voir S&P -20% sur l’année et le CAC40 en progression…. Mais fondamentalement parlant c’est un bon timing à mon avis.