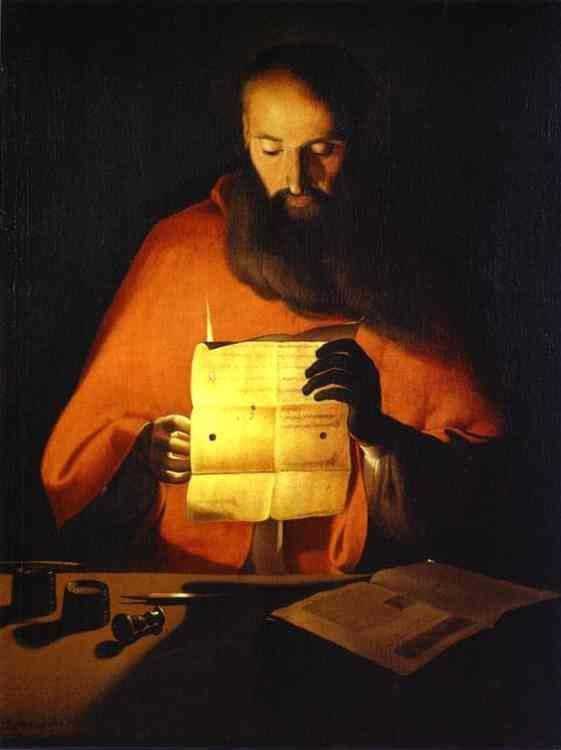

Avez-vous remarqué que c’était la saint Jérôme cette semaine ? Pour l’occasion, voici une illustration de Saint Jérôme (347-420 ap. J.C.), considéré par les catholiques comme un des Pères de l’église et peint par Georges de la Tour (1593-1652), maître du clair-obscur. On dit, mais les historiens ne sont pas tous d’accord sur ce point, qu’il a voulu ici représenter Saint Jérôme déchiffrant un rapport annuel de Xilam.

Avez-vous remarqué que c’était la saint Jérôme cette semaine ? Pour l’occasion, voici une illustration de Saint Jérôme (347-420 ap. J.C.), considéré par les catholiques comme un des Pères de l’église et peint par Georges de la Tour (1593-1652), maître du clair-obscur. On dit, mais les historiens ne sont pas tous d’accord sur ce point, qu’il a voulu ici représenter Saint Jérôme déchiffrant un rapport annuel de Xilam.

Ce mois-ci a été beaucoup moins ennuyeux que les précédents, il y a eu des nouvelles et des mouvements de portefeuille intéressants.

J’aimerais tout d’abord revenir sur les opérations réalisées en décembre-février dernier sur les compagnies pétrolières Chesapeake Energy (CHK) et Vanguard Natural Resources (VNR). Après avoir acheté des obligations CHK au prix de 60 et VNR à 53 en décembre, j’ai acheté en février quelques options call VNR et tenté d’en acheter des CHK mais n’ai pas été servi. Que s’est-il passé ensuite ? Les obligations ont chuté vers 15 et 10 respectivement ! Je n’en ai pas racheté car j’ai estimé que cela aurait représenté une part trop importante de mon portefeuille, et aussi par manque de liquidité. Puis CHK a restructuré sa dette, j’y ai participé en échangeant volontairement chacune de mes obligations contre 0,6 nouvelle obligation échéance 2022 et plus sécurisée. Après la remontée du pétrole, et des obligations, je les ai vendues ce mois avec des PV totales de 30 et 15 % environ, (cf. ci-dessous). Pour ces opérations, je tiens à remercier Boris et Reinanto54 pour l’idée de départ et Jef56 qui m’a été essentiel pour vendre les obligations. Que faut-il conclure de tout ça, qu’y a-t’il eu comme erreurs, malchances et réussite ? Tentons une liste :

- achat d’un trop gros nombre d’obligations en même temps, ne me laissant plus la possibilité de renforcer.

- achat de call VNR et pas de CHK. Là c’est pas de chance puisque les actions VNR n’ont rien fait et j’ai perdu ma mise alors que les actions CHK ont au moins quintuplé et que les call ont donc dû faire une performance incroyable.

- échange d’obligations CHK. J’ai lu dans l’offre d’échange que CHK proposait d’échanger nos obligations au prix de 60 contre d’autres obligations plus sécurisées, ce qui me semblait intéressant étant donné que je les avais payées 60. Quelques heures avant la fin de l’échange, je l’ai accepté. Erreur ! Je n’avais pas compris immédiatement que j’aurai 0,6 nouvelle obligation contre une ancienne. Le temps de le réaliser et l’offre venait de clôturer quelques minutes plus tôt… Avec la nouvelle obligation, j’ai fait +24 % alors que j’aurais fait +74 % avec l’ancienne. Bref, je considère cette bourde comme la plus grossière erreur que j’ai commise en bourse depuis mes débuts. Comme excuse, il faut dire que je débutais dans le monde des obligations, c’était même ma toute première.

- un nouveau « pas de chance » : j’ai eu toutes les peines du monde à vendre cette obligation. Probablement pour des raisons réglementaires US, ça été long et pénible, il a fallu insister auprès de Lynx pour que nous fassions une conférence téléphonique avec le desk US afin de la vendre. Initialement, le desk US les avait mal renseignés, et finalement ils ont été pro, l’opération s’est bien passée.

- pour compenser, j’ai eu un peu de chance avec la vente des VNR. Après avoir vendu à 55, elles sont redescendues à 45.

- que faut-il retenir de tout cela ? Essentiellement qu’acheter par petites touches plutôt qu’en une fois me semble préférable, ce n’est pas la première fois que je le remarque. Si je l’avais fait, j’aurais pu acheter des obligations à 30, 20 ou 10, et réaliser de fantastiques plus-values.

Sinon, d’un point de vue général, ce mois-ci, je procède de nouveau à plus de ventes que d’achats. Le résultat est que la position cash augmente pour s’établir à 18 % du portefeuille, un record. Je pourrais y ajouter 10 % d’une grosse rentrée de cash, un prêt que l’on m’a remboursé par anticipation, « placé » pour l’instant sur des livrets (A et CEL). L’autre source de cash, et grosse nouvelle du mois, a été l’OPAS (offre publique d’achat simplifiée) sur LNC.

▣ Mouvements de portefeuille et nouvelles des sociétés

- Chesapeake Energy. Alleluia ! Après un long feuilleton, j’ai enfin pu vendre les obligations 8% 2022 du producteur de pétrole et gaz. En plus j’ai eu un bon prix, 98. C’est à peu près le double de leur prix de février, mais ma PV n’est que de +24 %, auxquels il faut ajouter environ 8 % de coupons, le tout en 10 mois.

- Vanguard Natural Resources. Vente des obligations 7,875 % 2020 du producteur de pétrole et gaz, au prix de 53 : VNR n’est couvert sur les prix du pétrole que pour un an encore, l’investissement devient moins sûr. PV = + 2 % en 1 an, auxquels il faut ajouter environ 13 % de coupon.

- Seacor Holdings (IF/IA-VIP). Acheté à 86 $ avant le spin-off de Era group, le cours de bourse de cette société de transport maritime n’a quasiment pas cessé de baisser. Je profite d’un remontée partielle et récente pour me débarrasser de ce boulet à quasiment 57 $. J’avais fort heureusement vendu Era tout de suite après le spin-off (à 29 $ !), ce qui me permet tout juste de rentrer dans mes frais. PV (avec Era) = 0 % en $ = + 8 % en €, en 2,5 ans.

- IBM (stratégie gourou : Warren Buffet). Vente à 155,38 $. Le BNPA était d’environ 15 $ quand je l’ai acheté 133 $, soit un PER de 9. Or, sur les 6 derniers mois, le BNPA annualisé est de 10 $, soit un PER de 15. Ce n’est plus bon marché, et je n’ai aucune idée du futur de cette entreprise, la vente me semble logique. PV = +15,5 % en $ = +11,6 % en €, en 10 mois, plus environ 1 % de dividendes.

- Sears Holdings, options call 2018, strike 15 $. Vente à 3,07 $ alors que le sous-jacent a franchi 15,8 $ à la hausse. PV = +100 % en $ en 2 mois frais compris. L’idée de l’achat de ces options était au départ une protection contre un short squeeze qui tournerait mal, maintenant c’est de profiter de la volatilité de SHLD pour essayer d’engranger des plus values intermédiaires pendant l’attente de la grande plus-value finale. Ou d’engranger quelques plus values si toutefois le pire arrivait ! A noter qu’il s’agit d’options à longue échéance : je pariais sur le fait que SHLD remonte au moins une fois à 15 $ avant un an et demi. Cela a été beaucoup plus rapide. Enfin, l’achat avait été réalisé sur une faible portion du portefeuille : 0,5 %.

- Daubasse. J’achète quelques options call sur une daubasse soumise à une OPA. Bien que l’opération ait été approuvée par l’AG, le marché ne croit manifestement pas à son dénouement. En effet, le cours de bourse est 20 % sous le prix de l’OPA qui doit avoir lieu avant la fin de l’année. Si l’OPA se réalise, le potentiel est de +100 % sur ces options. En fait, j’avais acheté des actions il y a quelque temps, lorsque le cours était plus élevé, et je les ai revendues avec une perte de 18 % pour acheter des options à la place. En effet si le deal ne se fait pas, je ne souhaite pas rester scotché à cette valeur qui n’est pas sans problème. Bref, nous sommes là en présence d’un arbitrage plus qu’un investissement. Comme toujours pour les options, l’exposition est faible : 0,5 % du portefeuille pour l’instant.

- Thalassa. Le 21 septembre, la société a encore procédé à un achat d’actions propres, cette fois à 36 p pour 520 000 actions, soit 2 % de la capitalisation ! Par ailleurs, Thalassa a annoncé qu’elle a pris une participation de 22 % dans LSR un REIT (Real Estate Investment Trust) UK qui a décidé de se liquider volontairement. Son actif net serait de 50 % supérieur au cours de bourse : sur le papier c’est donc une très bonne opération. Reste à voir si cela va se concrétiser. Maintenant, Thalassa Holdings devient vraiment une holding. Sur ce, le cours engage une descente et pointe aujourd’hui à 35 p. Avec la baisse de la livre de 30 % depuis le vote sur le brexit, un nouveau renforcement pointe le bout de son nez.

- Xilam. Les résultats ont été publiés, ils sont excellents. Je garde mes actions malgré leur hausse de +130 % depuis le début de l’année.

- LNC. Et le meilleur pour la fin. En 2012, LNC était une daubasse, à 5 € (après être descendu quasiment à 1 € !). A l’époque, je n’en ai pas acheté, mon raisonnement étant le suivant : l’immobilier est très cher en France et risque de se casser la figure comme dans d’autres pays… Superbe raisonnement ! En 2015, j’ai été remis sur cette piste par 2 camarades, Pierre, puis François, que je remercie aujourd’hui. Ré-examinant le dossier, mais sans faire aucune vraie analyse, j’ai été convaincu par une chose : les rachats incessants des dirigeants/actionnaires de référence, et j’en ai acheté à 12 puis 18 €. Fin septembre 2016, ces actionnaires nous informent qu’ils vont proposer de racheter les actions à 35 €. D’un côté, le fait qu’ils veuillent en acheter, ajouté aux bons résultats et aux très bonnes perspectives, m’incitent à garder les titres. D’autant que s’ils montent un peu plus au capital, c’est bien pour tout racheter, ou tout vendre, un jour. Dans les deux cas, ce sera favorable. D’un autre côté, si on essaye d’évaluer l’entreprise, on s’aperçoit que les fonds propres sont d’environ 20 € par action, assez loin de 35. Essayons donc d’évaluer le bénéfice. Le revenu net du semestre est de 13 M€ au lieu d’environ 0 l’an dernier, si on fait la même progression d’une année à l’autre au second semestre, c-à-d. qu’on ajoute 13 M€, le BNPA annuel sera supérieur à 4 €. A ce rythme, le gap entre fonds propres et cours sera comblé dans 4 ans seulement. Mais 4 ans c’est long, et pendant ce temps là, il peut se passer beaucoup de choses. Un choc sur les bourses, ou une baisse « sans raison » du titre sous 35 € après l’opération (déjà vu avec Etam). Et puis, ne serait-on pas proche d’un haut de cycle en matière de construction ? Il y a de quoi hésiter. Pour l’instant, j’ai vendu quasiment la moitié de ma ligne à 34,89 €. Avec les frais, j’ai certes perdu 0,4 % par rapport au prix de l’OPA mais c’est peu cher pour avoir une certitude et pour la valeur temps. J’ai encore 4 % de mon portefeuille en actions LNC que j’hésite à apporter à l’offre.

▣ Performance

Depuis le 1er janvier, la part continue en territoire marginalement positif à 0,41 %. L’histoire se répète encore et encore puisque depuis 4 ans c’est toujours le PEA qui se distingue nettement, avec +147 %, alors que CTO Binck et Lynx font +35 et -30 %. Avec Sears en tête de pont, et malgré les bonnes opérations sur les obligations pétrolières, le portefeuille Lynx continue de sombrer… Le fait le plus marquant du tableau est, comme dit, la présence d’une liquidité de 18 %, alors qu’il y a quelque temps elle était négative (emprunt à la marge chez Lynx).

| Performance de la part depuis | Perf. | Proportion | Prop. | Création du | |||

| 1er du mois | 1er janvier | création | an- nualisée | de liquidité | de l’encourt | portef. | |

| PEA | 3,20% | 9,44% | 147,21% | 23,72% | 15,46% | 50,13% | 1 juil. 2012 |

| CTO | -0,49% | 5,74% | 35,12% | 7,34% | 22,42% | 28,06% | 1 juil. 2012 |

| Lynx | -8,11% | -20,90% | -29,74% | -9,81% | 18,56% | 21,81% | 1 mai 2013 |

| Global | -0,51% | 0,41% | 67,55% | 12,90% | 18,09% | 100,00% | – |

▣ Nouvelles du blog et autres

Deux articles publiés en septembre : un article de presse (le Canard) sur les assurances-vie et la revue d’un livre sur la psychologie de l’épargnant.

Je vous souhaite un bon mois d’octobre à tous.

JL – 4 octobre 2016.

Hello,

Que d’aventures ! Moi j’ai de multiples questions :

– il me semble que tu investis de plus en plus en call plutôt qu’en actions, c’est un biais de reporting ou c’est le cas ?

– Tu passes par quel courtier pour le call, Lynx ?

– Si c’est Lynx c’est pas trop galère à gérer fiscalement parlant ? Et quitte à ne pas avoir d’IFU, pourquoi passer par lynx et non par IB?

Hello,

-C’est vrai que j’essaye de plus en plus de trouver des call pour augmenter le levier, mais je prends des échéances longues (assez longues pour que soit résolue, d’une façon ou d’une autre, la mauvaise passe de l’entreprise). En même temps, ça reste vraiment marginal ; en ce moment, je ne possède des call que sur une action (daubasse).

– Oui je passe par Lynx.

– Ca rajoute un peu de complexité fiscale, mais ce n’est pas insurmontable, surtout quand on a mon article sous la main 🙂

– Au départ, je suis passé par Lynx parce que tout est fait en français et je ne suis pas complètement bilingue en anglais ; c’est vraiment la seule raison, car la plateforme de trading est celle de IB dans les 2 cas. Maintenant qu’il y a une version francaise du site IB, la différence est minime. Les frais de courtage sont moins chers chez IB mais le (faible) gain ne vaut peut-être pas de s’embêter trop ; pour la vente des obligations j’étais bien content d’avoir un belge qui fasse l’intermédiaire entre le desk US et moi.

Bravo pour LNC! Je vois qu’il y avait un beau paquet d’investisseurs value sur la boite. J’y ai ete j’ai vendu et en avait repris a 26 en Juillet! Je ticket de Loto gagnant (enfin pas tout a fait…). La valeur du business est dans la land bank et c’est ce que rachete Mitterand. Les bons terrains a batir sont rares et plus les prix montent plus la PV est forte a la revente. Tout vendu a 34.67… Moins bien que toi. J’en reprendrais si elle baisse apres OPR. C’est comme ca que j’ai laisse partir des boites comme Linedata.

A part ca je ne sais pas ce que tu en penses mais pas facile d’acheter des belles idees en ce moment. Tout est sur evalue ou bien tres risque. Je suis in/out sur Albdm (je ne la conseille pas), mes Esker passe les +150% et j’ai des positions plus speculatives sur des boites en belle position de momentum (open/prodware/bilendi). Je crois toujours en mes I2S pour encore doubler (on y croit!!) et je me suis pris les doigts dans la porte sur trilogiq (bcp de cash mais activite qui se casse la figure…).

A+

Bonjour Zyx,

Moi aussi je garde i2S, ça ne me parait pas encore à un prix correct. Linedata : vendu à 33… J’ai mis Trilogiq dans ma liste « à regarder ». C’est vrai qu’en ce moment les idées se font rares. Tu peux regarder Easyjet, ça a bien baissé et la livre aussi, Amiral Gestion en a acheté pas mal. Je n’ai pas encore sauté le pas, on va voir si ça baisse encore. Il y a peut-être Ingenico, dont les dirigeants ont acheté des actions autour de 80 €. Il y a une boite que je regarde actuellement et que j’ai commencé à acheter hier, je vous en parlerai dans 10-15 jours, dans un article, soyez prêts. 🙂

Bonne journée.

Il reste toujours les idées value qui ont stagné voire baissé, et dont la valeur ne s’est toujours pas réalisé:

PSB Industries SA

AGFA-Gevaert NV

Tessenderlo Chemie NV

COFIDUR SA

Gevelot SA

Financiere de L’Odet

et avec un bémol:

Orchestra-Premaman SA

Etam Developpement SA

d’autres valeurs ont monté mais sont toujours abordables:

MGI Coutier

Toyota Caetano

MRM

et des boulets qui trainent mais peuvent crever le plafond si on sait être patient, mes 2 plus grosses positions (malheureusement, pour l’instant):

Era Group Inc, un peu risqué quand même (prix du baril)

et…

Sears Holdings Corp

J’ai tout ça en portefeuille

ps: toujours pas de nouvelles de PowerFilm Inc (1000 € dans mon cas)

Bon, j’ai aussi ça:

Sears Hometown and Outlet Stores Inc

Sears Canada Inc

Ensco PLC

mais là j’ai un peu honte.

Dire que je suis passé à côté de LNC tout en observant mois après moi les achats du dirigeant, difficile d’acheter quand ça monte et pourtant…

Bonjour CaptainTrips,

merci de nous avoir dressé cette liste, ça permet de faire le point. Voyons voir où j’en suis :

– PSB Industries SA : pas regardé

– AGFA-Gevaert NV : je ne comprends pas encore comment fonctionne la dette de pension.

– Tessenderlo Chemie NV : pas regardé

– COFIDUR SA : j’en ai déjà 8 % du portefeuille mais c’est vrai que ce n’est toujours pas cher,

– Gevelot SA : me suis allégé à 120, est-ce que ça vaut vraiment plus que la VANN ? Pas sûr.

– Financiere de L’Odet : oui, c’est dans ma liste « à étudier ».

et avec un bémol:

– Orchestra-Premaman SA : j’ai du mal à analyser ce genre de valeur (en croissance ou recovery)

– Etam Developpement SA : j’en ai déjà pas mal, un peu énervé de ne pas avoir vendu à 50…

d’autres valeurs ont monté mais sont toujours abordables:

– MGI Coutier : j’ai du mal à analyser ce genre de valeur (en croissance ou recovery)

– Toyota Caetano : j’en ai déjà pas mal

– MRM : intéressant, mais ne rentre pas sur PEA.

et des boulets qui trainent mais peuvent crever le plafond si on sait être patient, mes 2 plus grosses positions (malheureusement, pour l’instant):

– Era Group Inc, un peu risqué quand même (prix du baril) : j’en ai, je ne sais pas trop quoi en penser,

– Sears Holdings Corp : j’en ai…

et pas de nouvelle de :

– PowerFilm : Oui, pas de nouvelle, mais j’ai confiance.

Bon, j’ai aussi ça:

– Sears Hometown and Outlet Stores Inc : je suis à -75 % …

– Sears Canada Inc : pas pris, ouf !

– Ensco PLC : connais pas.

A +

Bravo pour ce site que je suis de manière passive depuis déjà plusieurs mois ! Je gère moi même activement (et à temps complet) depuis + de 10 ans un portefeuille où je retrouve bon nombre des actions citées: i2S, vendu à 3€ (+50%), LNC vendu à 15,10€ (arg… mais +100%…), IBM et Gevelot que j’ai encore. Quelques pistes que je peux vous suggérer d’explorer dans les capitalisation françaises que j’aime bien et détient: GEA, CNIM, caisses régionales du Crédit Agricole, CIC, Velcan, Passat, ADL Partner, ABC Arbitrage. J’aime beaucoup également les grandes financières (banque / assurance) aujourd’hui décriées.

Je remarque de mon côté également que mon PEA surperforme nettement et systématiquement tous mes autres comptes titres et que mes incursions à l’étranger, bien qu’attractives sur le papier, ne payent pas aussi bien et souvent que mes investissements français… Point que je vais tâcher de méditer davantage…

Au plaisir de vous lire prochainement.

Bonjour Ju,

Une gestion a temps plein ! Bravo !

Merci pour ces idées. J’ai ou ai/eu quelques un de ces titres. CIC notamment, acheté 95 (je me suis toujours demandé pourquoi c’était aussi bradé) vendu 182, il faudrait peut-être que j’y revienne. Pas mal de caisses régionales aussi, toutes vendues. A bientôt.

Jerome,

On a les memes saines lectures!

J’ai aussi fait le trade easyjet d’Amiral Gestion… Je me suis dit

que ca pourrait etre aussi bon que leur obligs Maurel (un de leur meilleur trade de tous les temps (hors Oneo et AUF) sur courte periode)… Et j’en ai deja repris une fois et je me tate pour en reprendre mais le chart est un peu le « falling knife ».

Belle publication pour I2S. Ils ont l’air tres tres confiants. Et je suis convaincu qu’ils peuvent « scaler ». S’ils nous sortent un jour (2017?) 1me d’EBITDA et en comptant le credit bail a 1euro en 2017 ca vaut facile 6/7 par titre.

Belle generation d’idees ici!