Après 6 ans et demi de publication d’œuvres d’art sur le blog, une nouvelle, entendue sur Arte, me pousse à parler d’un sujet qui me tient à coeur depuis bien longtemps : la défense des droits humains. Mi-mars, j’entendais que le cinéaste ukrainien Oleg Sentsov était toujours détenu par le pouvoir russe, depuis 5 ans, actuellement dans une prison du nord de la Sibérie. Il est accusé de « préparation d’actes de terrorisme » ; en réalité, il est détenu arbitrairement pour s’être opposé à l’annexion de la Crimée par la Russie. Si vous souhaitez plus de renseignements, ou signer la pétition pour le faire libérer, c’est sur le site d’Amnesty International.

Après 6 ans et demi de publication d’œuvres d’art sur le blog, une nouvelle, entendue sur Arte, me pousse à parler d’un sujet qui me tient à coeur depuis bien longtemps : la défense des droits humains. Mi-mars, j’entendais que le cinéaste ukrainien Oleg Sentsov était toujours détenu par le pouvoir russe, depuis 5 ans, actuellement dans une prison du nord de la Sibérie. Il est accusé de « préparation d’actes de terrorisme » ; en réalité, il est détenu arbitrairement pour s’être opposé à l’annexion de la Crimée par la Russie. Si vous souhaitez plus de renseignements, ou signer la pétition pour le faire libérer, c’est sur le site d’Amnesty International.

▣ Nouvelles du portefeuille et des sociétés

Assez peu de mouvements de portefeuille pendant le quadrimestre. C’est en partie la raison pour laquelle je n’ai pas fait de reporting plus tôt.

- Prodware. La société a continué de racheter ses titres à tour de bras aux alentours de 9 €. Suite à la publication des derniers résultats, j’ai considéré que les comptes de cette société sont invariablement opaques. Dans la présentation de l’année, l’emprunt réalisé en 2018 est intégré dans le FCF : voilà une conception assez originale du Free Cash Flow ! Avec cette définition, il devient assez facile d’avoir un FCF positif… J’ai décidé de m’alléger, quitte à revenir si l’action descendait plus bas, ou si j’avais beaucoup de cash. Vente de 80 % de la ligne. PV = +25 % en 2 ans.

- i2S. J’ai tout vendu à 3,2 €. Les résultats sont bons, mais les promesses de croissance sont longues à être tenues. PV = +90 % en 4,5 ans. Depuis, je constate que le directeur général en achète régulièrement. Enfin, en avril la société a annoncé qu’elle déménageait dans une nouvelle usine.

- Razor. Vente totale. Je ne maitrisais pas vraiment cet investissement. PV = 0.

- Sears Holdings. A la faveur d’un sursaut du cours, j’ai vendu toutes mes actions autour de 2 $. La perte est difficile à quantifier mais est de l’ordre de 90 %. J’ai encore quelques options.

- Cofidur. Depuis mon achat, en 2013, je n’avais rien fait sur ce titre. Je viens de racheter quelques actions à 300 €. Je développerai ma thèse dans un article à publier après l’AG (le 23 mai). La société a vendu son site de Cherbourg. La holding des dirigeants a racheté une des 4 parts. J’ai prévu d’aller à l’AG qui aura lieu le 23 mai.

- IDS. Achat pour environ 3 % de mon portefeuille suite aux bons résultats 2018. J’ai publié un article sur le titre. J’ai prévu d’aller à l’AG qui aura lieu le 20 juin.

- Powerfilm. La société m’a envoyé le rapport 2017. Celui pour 2018 ne devrait plus tarder. Voir l’article, à la suite duquel j’ai mis le rapport à disposition et ai posté une petite mise à jour.

- Thalassa. THAL avait investi l’an dernier dans 20 % de la société LSR, de l’immobilier commercial britannique, et avait essayé de prendre le pouvoir au conseil d’administration, considérant que la direction actuelle faisait perdre de la valeur aux actionnaires. N’ayant pas réussi à changer la politique de la direction, Thalassa est passé à la vitesse supérieure en lançant une OPA sur LSR. A ce jour, elle a reçu 20 % d’actions supplémentaires et a prolongé la durée de l’OPA.

- Veltex Corp, une coquille vide spéculative du marché OTC US. Vente de cette micro-ligne : encore une action que je ne maitrisais pas. MV = -20 % en un an.

- Gaumont. Toujours ma plus grosse ligne et rien à signaler. L’AG aura lieu le 7 mai. Je n’irai pas, on n’y apprend pas grand-chose. Et puis j’y aurai des espions. Par contre, il est utile d’y poser des questions écrites, afin de laisser une trace écrite dans les compte-rendus.

- Fin 2018, j’avais acheté une valeur non dévoilée sur le blog. J’en ai revendu l’essentiel entre +16 % et + 57 %. J’espère en racheter plus bas.

- Transfert de liquidités du CTO Lynx vers le CTO Binck. Je compte fermer le compte Lynx un jour. Il alourdit un peu trop les déclarations d’impôts.

▣ Sociétés non cotées

A la suite d’une question sur le forum de l’IH, j’ai fait un bilan des sociétés non cotées (ou assimilées) que j’ai, ou que j’ai eues, en portefeuille :

- PowerFilm. Délistée. Panneaux solaires flexibles US. Une boite qui cotait à la moitié de son cash net quand je l’ai achetée. A la sortie de cote, j’ai doublé ma position. J’y crois encore mais la société continue à être en forte perte.

- Eastern European Property Fund. Délistée. Une ex-daubasse dans l’immobilier à l’est de Europe. Je n’ai pas trop suivi le dossier.

- Biolitec. Délistée. Société allemande de matériel médical. Quand elle est sortie de la cote j’ai décidé de la garder. Elle a ensuite proposé plusieurs fois de racheter les actions. Je n’ai apporté qu’une partie des actions, jugeant le prix trop bas. Depuis, j’ai reçu de copieux dividendes, mais je ne sais pas combien, je ne surveille pas mes dividendes. Et, en écrivant ce message, je m’aperçois… qu’elle a disparu de mon portefeuille sans que je ne reçoive aucune nouvelle ! Je me renseigne auprès de Binck.

- Menuiseries Vial. Pas vraiment sortie de la cote, mais mise en faillite. L’action aurait probablement dû être annulée depuis des années mais elle figure encore sur mon PEA comme délistée.

- Matica technologies. Une ex-daubasse allemande. Etait annoncée comme devant être délistée. Comme elle était intéressante, je l’avais gardée. Les rapports étant en allemand, et étant a priori non cotée, j’avais renoncé à la suivre. L’an dernier, je me suis aperçu qu’elle cotait en fait sur un autre marché allemand (Hambourg). Je l’ai revendu au téléphone à la suite d’une remontée du cours.

Les valorisations indiquées par le courtier pour ces titres sont diverses : parfois c’est zéro, parfois c’est le prix de dernière cotation.

Chacun se fera son idée sur l’intérêt d’avoir des sociétés non cotées en portefeuille. Un aspect positif est de ne plus avoir à s’en occuper. Un aspect négatif est évidemment de ne plus être maître de grand-chose.

▣ Performance et gains

Mes principales positions sont plutôt calmes. Ainsi, je sous-performe largement le CAC Small (+15.93 %), et le CAC 40 (+18.09 %). Le PEA fait toute la hausse depuis le 1er janvier : +9,78 % (PEA), -0,09 % (CTO Binck), -0,88 % (CTO Lynx), +6,10 % (Global).

▣ Nouvelles du blog et autres

Depuis le début de l’année, j’ai publié trois articles :

- une présentation rapide du nouveau livre de Alexandre Laumonier,

- un mémorandum sur les principes de mes investissements boursiers,

- une analyse de la société IDS, une nano-cap du marché libre.

J’ai eu des nouvelles de l’IF : la perf a été de -41,74 % en 2018, de + 84,8 % depuis l’origine (sept. 2011), et 20,52 % depuis le début de mon propre portefeuille (juillet 2012). Nouvelle étrange, car le pari semble dangereux : 60 % de leur portefeuille est sur une seule valeur, Orca, qui fait dans le gaz et pétrole en Tanzanie.

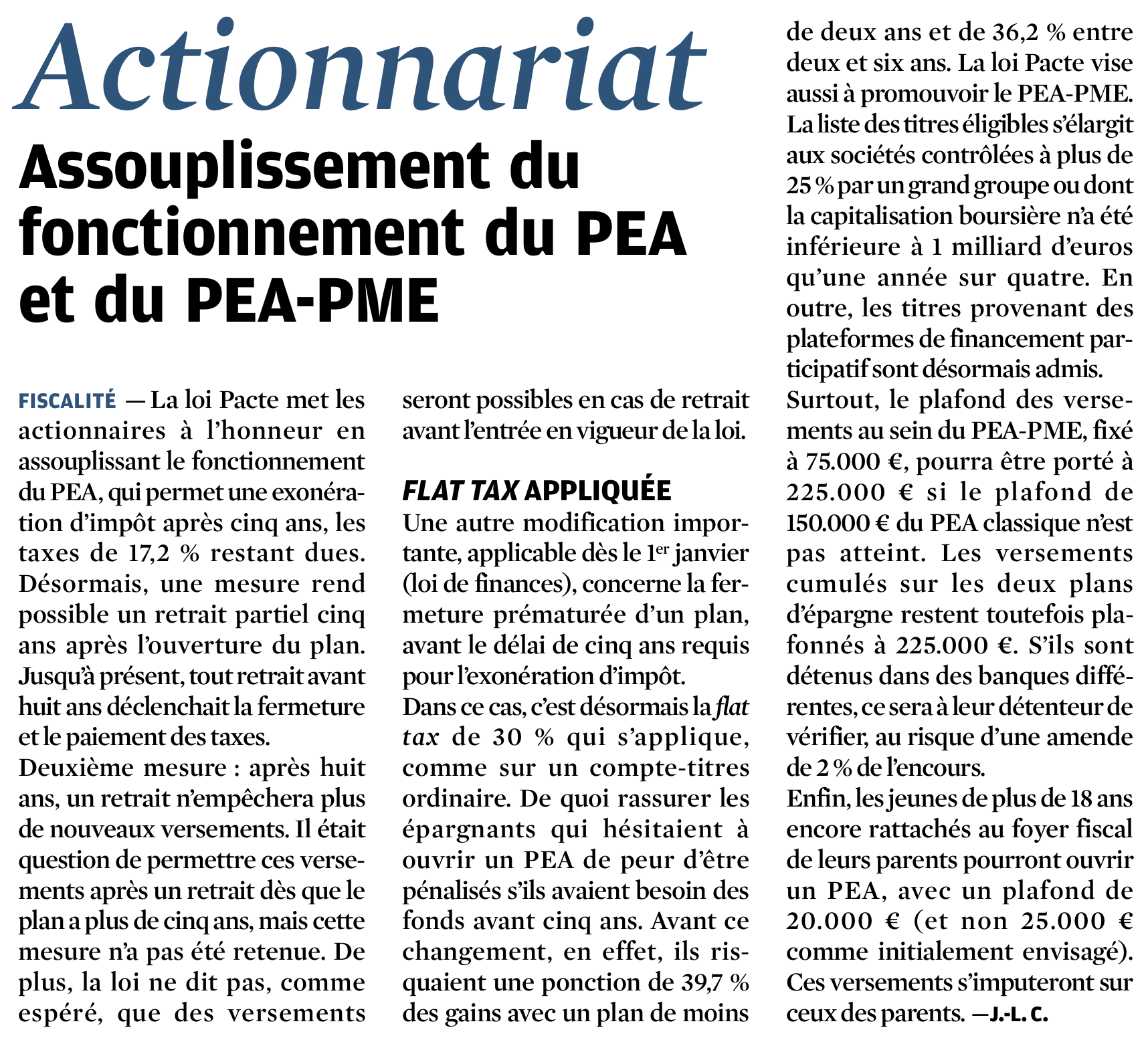

La loi PACTE a été définitivement adoptée par le Parlement français le 11 avril. Voilà le résumé de ce qui concerne le PEA et le PEA-PME, paru dans le journal Investir du 13 avril 2019 :

Puisqu’on parle de Investir, début avril je leur ai envoyé le mail suivant :

Cher journal Investir,

Depuis quelque temps vous faites suivre les ratios du mot « fois », comme « PER = 7 fois ». La répétition de cette faute me rend la lecture un peu désagréable. Il faut juste écrire « PER = 7 ». En effet :

- les ratios comme le PER sont des nombres sans dimension (sans unité),

- à ma connaissance, il n’y a pas d’usage dans la langue française où le mot « fois » servirait de pseudo-unité aux rapports sans dimension ; ceci est donc un néologisme inutile,

- la preuve est qu’on dit « la densité de l’or est de 19 » et non « la densité de l’or est de 19 fois ».

En vous remerciant pour votre attention,

Jerome Leivrek

Pas de réponse.

Sur ces légèretés, je vous souhaite un bon printemps.

JL – 1er mai 2019.

Toujours aussi passionnant, merci !

J’ai hâte de lire votre compte-rendu d’AG de Cofidur.