Certaines analyses me mettent dans un grand état d’excitation. Parfois, j’ai le sentiment d’avoir sous les yeux la pépite. Celle dont le prix semble être très inférieur à la valeur et, surtout, avec une certitude quasi absolue. Ce sentiment, je ne l’ai eu que quelques fois : avec Cofidur en 2013, puis Powerfilm en 2014, et enfin Gaumont en 2017. Aujourd’hui, TXCOM me permet de retrouver cette excitation. Le titre décote sur le patrimoine, mais en plus la société gagne assez d’argent pour que je puisse attendre une revalorisation tout en m’enrichissant en même temps.

Certaines analyses me mettent dans un grand état d’excitation. Parfois, j’ai le sentiment d’avoir sous les yeux la pépite. Celle dont le prix semble être très inférieur à la valeur et, surtout, avec une certitude quasi absolue. Ce sentiment, je ne l’ai eu que quelques fois : avec Cofidur en 2013, puis Powerfilm en 2014, et enfin Gaumont en 2017. Aujourd’hui, TXCOM me permet de retrouver cette excitation. Le titre décote sur le patrimoine, mais en plus la société gagne assez d’argent pour que je puisse attendre une revalorisation tout en m’enrichissant en même temps.

▣ Présentation

Cette société est spécialisée dans 5 domaines :

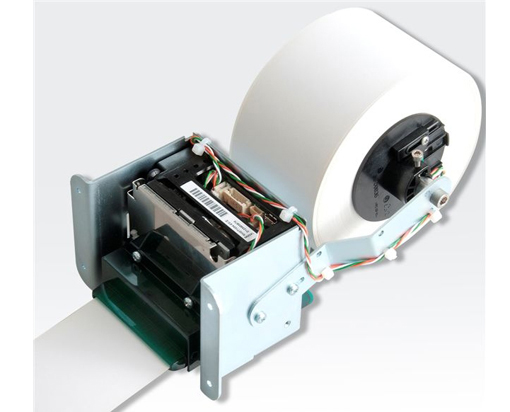

- L’impression thermique (modules d’impression et imprimantes) avec comme clients des acteurs des transports, de la loterie et des pompes à essence. C’est la machine à cash du groupe. C’est la filiale Axiohm.

- Les solutions d’identification automatique (lecture de codes barres). C’est l’activité historique, TXCOM.

- La traçabilité, avec la RFID (Tags RFID pour l’industrie, notamment aéronautique). Filiale Maintag.

- La sécurité magasins (portiques antivols et consommables). Filiale Deal-Tag.

- Les verins rotatifs et électrovannes. Filiale DS Dynatec.

▣ Bilan

Je retraite le bilan à fin décembre 2018 sur deux postes. Le prix approximatif de l’immobilier est connu par le lease-back réalisé en 2010 (cf. plus loin), c’est donc ce prix (4 M€) que je considère. D’autre part, la société a recourt à l’affacturage pour un encourt moyen de 900 k€. Ceci consiste à faire porter et assurer ses créances clients par un intermédiaire. J’ajoute donc cette somme aux créances clients et aux dettes financières court-terme. Enfin, je retranche le dividende à la trésorerie car il a été détaché en juillet. Ceci donne :

- Cours actuel = 6,0 €

- Nombre d’actions = 1,23 M

- Capitalisation = 7,4 M€

- Dividende pour 2018 (versé en 2019) = 0,30 €/action

- Immobilier (opérationnel) = 4 M€

- BFR = 1,3 M€

- Trésorerie = 6,4 M€

- Dettes financières (lease-back restant + affacturage) = 2,7 M€

- Dettes non financières = 1,8 M€

- Cash net = 3,7 M€

- EV = 3,7 M€

- Actifs = 11,0 M€

- Fonds propres = 7,4 M€

- Rendement = 5 %.

Le cours est donc couvert à 50 % par la trésorerie nette, à 54 % par l’immobilier, plus 18 % de BFR. A noter que le BFR normal est celui de 2018 ; celui de 2017 était anormalement haut du fait d’un problème avec un fournisseur.

▣ Compte de résultat et flux de trésorerie

En plus d’un bilan en béton, nous avons des bons résultats :

- CA = 9,8 M€

- EBITDA = 1,7 M€

- REX = 1,2 M€

- RN = 0,9 M€

- FCF (hors dBFR) = 1,4 M€.

Ce qui donne quelques ratios hors du commun :

- EV/EBITDA = 2,2

- EV/EBIT = 3,1

- EV/FCF = 2,6

- EV/RN = 4,1

- P/FCF = 5,3

- P/E = 8,2.

▣ Valorisation

Suivant mes ratios « habituels », on obtient les valorisations suivantes par action :

- Trésorerie nette par action = 3,0 €

- Valeur liquidative (( Valeur liquidative = trésorerie + 1 x clients + 0,3 x stocks + 0,7 x PPE – dettes totales. )) = 5,9 €

- Valeur (EV/EBITDA = 4) = 8,5 €

- Valeur (EV/FCF = 5) = 8,7 €

- Valeur (EV/RN = 8) = 8,9 €

- Valeur (P/FCF = 7) = 8,0 €.

Le potentiel n’est pas exceptionnel, mais il faut considérer que le bilan est en béton, et que les ratios adoptés dans mes valorisations sont prudents.

On peut aussi craindre que l’année 2018 était exceptionnelle et examiner les valorisations qu’on trouverait avec les chiffres de 2017 (EBITDA = 1,4 M€, FCF = 0,9 M€, RN =0,5 M€) :

- Valeur (EV/EBITDA = 4) = 7,6 €

- Valeur (EV/FCF = 5) = 6,7 €

- Valeur (EV/RN = 8) = 6,3 €

- Valeur (P/FCF = 7) = 5,1 €.

Le titre est suivi par Genesta depuis plusieurs années. Leurs dernières valorisations étaient de 10,50 € (octobre 2018) puis 8,8 € aujourd’hui (mai 2019). La baisse est justifiée par Genesta par des perspectives de CA moins encourageantes (compensées par une amélioration de la rentabilité), et surtout des perspectives de marché moins bonnes, jouant à la fois sur la prime de risque et sur la valorisation des comparables.

▣ L’intérieur de TXCOM

Passons maintenant à tous les petits détails qui n’en sont pas.

La société est acquise en 2006 par Philippe Clavery, le PDG, et actionnaire majoritaire avec 70,4 % du capital. Celui-ci a une double formation et une double compétence, d’ingénieur et de financier.

En 2008, la société lève 2 M€ auprès des maisons de gestion Turenne et Promelys. L’année suivante elle s’introduit sur le marché libre et acquière Axiohm. En 2010, ce sont 1 M€ qui sont levés auprès de Alto, et le titre est transféré sur Alternext.

En 2010, la société réalise un lease-back de l’immobilier pour sortir 4 M€ de cash car le but est d’être en permanence en veille active pour racheter des sociétés à la barre du tribunal (avec l’avantage d’un prix à la casse et zéro passif). Cela fait partie de l’ADN de la société de grossir avec ces achats à prix imbattable. Pour son PDG, acheter à la barre c’est quelque chose de normal. En 2015, c’est DealTag et MainTag qui sont achetés, et en 2017 c’est DS Dynatec.

La trésorerie est abondante et est conservée dans l’objectif de nouvelles acquisitions, éventuellement plus grosses. C’est en partie pour cela que la société ne rachète pas d’action.

Le siège du Plessy Robinson est sous-occupé : il y a donc de la marge pour croitre.

Il n’y a pas de couverture de change : la trésorerie en dollar reste en dollar, c’est d’autant plus malin que les placements en dollar rapportent plus qu’en euro.

On note un effort de visibilité auprès des investisseurs depuis quelques années, avec notamment des réunions quasi annuelles.

D’un point de vue opérationnel, il y a une grosse récurrence et des synergies. Le bureau d’étude est centralisé dans le groupe. Il y a une forte implantation internationale : 2/3 du CA y est réalisé. La croissance du CA est en moyenne de 10 % ces trois dernières années. Le REX et le RN sont quasi constants.

Le dividende de 2013 à 2017 a été respectivement de 0,08 €, 0,24 €, 0,24 €, 0,24 €, 0,16 €. Il vient d’augmenter nettement, pour passer à 0,30 €, ce qui offre un rendement du dividende de plus de 5 %.

De 2013 à 2018, la trésorerie nette est passée de 1,5 à 4,1 M€, ce qui représente une augmentation de 2,1 €/action, auxquels on peut ajouter 0,96 € de dividendes. Par rapport au prix actuel de l’action, cela correspond à un rendement moyen de l’investissement de 9,1 % par an.

Il y a tout de même un point négatif sur ce dossier : le futur des imprimantes peut poser question à l’heure de la dématérialisation. M. Clavery ne voit pas la fin des imprimantes dans un futur de moyen terme, mais de plus en plus de commerces proposent, par exemple, l’envoi de factures par mail.

▣ Cotation

TXCOM cote sur l’ex Alternext Placement Privé, un marché maintenant quasiment accessible à tous (voir explication ici). Il sera tout de même sorti du placement privé bientôt pour intégrer le régime général.

Le titre cote au double fixing de 11 h 30 et 16 h 30. Des phases de Trading at Last (TAL), périodes donnant lieu à des transactions dont les cours sont égaux au cours du dernier fixing, suivent les fixings. Ainsi, seuls les ordres avec une limite égale au cours du dernier fixing sont acceptés pendant ces phases. Pour le titre TXCOM, les phases de TAL sont les suivantes : de 11 h 30 à 15 h puis de 16 h 30 à 17 h 30. Pendant les phases de TAL, les ordres au marché ou les ordres dont la limite diffère du dernier cours seront rejetés.

Le titre est peu liquide. Il est souvent préférable de ne placer que des ordres à cours limité.

▣ Nouvelles importantes de dernière minute

En juin, TXCOM a acquis, à la barre du tribunal (c’est-à-dire à petit prix), BCR et STAF, des sociétés fabricant du matériel pour les boulangeries artisanales. Ce qui est intéressant dans cette acquisition, c’est que :

- Ces sociétés étaient encore en bonne forme il y a deux ans, avant que des repreneurs réussissent à la couler.

- Le CA généré était, il y a deux ans, de 5 M€, soit un potentiel (et théorique) +50 % sur le CA de TXCOM.

- Il y a des synergies possibles, notamment au niveau du bureau d’étude et de la qualité client.

En juillet, TXCOM a acquis les sociétés AVMA et NAFTIS. LA première vend les produits de BCR et STAF, alors que la seconde est une société de mécanique dans le secteur pétrolier, avec là encore des synergies possibles.

Le CA consolidé de ces quatre sociétés pourrait avoisiner les 7 M€. On passerait donc de 9,7 à 16 M€ de CA. Une règle de trois nous amène à une valorisation très approximative de plus de 11 € par action. La nouvelle estimation de Genesta est à 13,5 €.

Bref, ce sont de très bonnes nouvelles. Reste à voir si le redressement et l’intégration se passeront bien.

▣ Conclusion

Nous voilà avec un titre qui possède toutes les caractéristiques de l’investissement parfait : une décote importante, des bénéfices, de la croissance, un management avec un bon historique de reprise d’entreprises et de création de valeur, l’impression qu’il n’y a pas de grosse zone d’ombre que l’on aurait manquée.

C’est la raison pour laquelle, après plusieurs aller-retours, j’en ai pour environ 10 % de mon portefeuille aujourd’hui.

Mes remerciements au copain, fouineur de pépite, qui m’a indiqué celle-ci.

JL – juillet-septembre 2019.

Bel article sur cette valeur. Par contre pourquoi avoir divisé par 2 le volume par rapport à votre portefeuille pour ce que vous considerez comme « l’investissement parfait »?

Tout comme vous, je pense que le plus gros risque est la diminution des besoins sur l’impression des tickets…

Bonjour

Avant d’acheter, j’ai souscrit un prêt à la consommation pour 50 k€, afin de pouvoir acheter le plus possible de TXCOM, mais je ne pouvais pas garder cet endettement longtemps car j’aurai probablement besoin de cet argent ailleurs. D’autre part, à l’achat j’en ai pris pour 28 % de mon portefeuille, position qui dépassait la taille prudentielle, de mon point de vue. Ces deux raisons font qu’il était prévu dès le début qu’une partie de la position serait revendue rapidement en cas de hausse du cours. Ce qui fût fait. PV faible mais rapide et réalisée 🙂

Ca ne change en rien ma thèse exposée dans l’article.

JL

Belle présentation 🙂

Merci 🙂

Avec le copain, nous en avions acheté à l’automne 2018. Un mois plus tard, nous avons été supris de voir que quelqu’un d’autre s’intéressait à cette valeur inconnue, lorsque vous avez publié votre article sur l’IH.

Bonne continuation.

Je viens de vérifier. Mes premiers achats remontent à juillet 2017. Les cours étaient vraiment riquiquis. Sur le S2 2017, mes achat s’étalent sur une fourchette 4,00 EUR à 4,90 EUR. Fin 2018 était pas mal non plus… et surtout juin 2019 : merci Aqua pour votre offre ! 😀

En 2017, les comptes étaient (un peu) moins bons qu’au 31/12/2018. C’était donc plus risqué que cela en a l’air aujourd’hui.

Hâte de voir ce que cela donne avec les acquisitions récentes. Bel opportunisme. Bravo au PDG !

Par contre, il faudrait que Clavery s’entoure d’un DG, un bras droit => ce n’est pas sérieux de jouer sur tous les créneaux : à la fois Président, Directeur Commercial, DAF, DRH…

= risques de boulettes et surmenages. On ne peut pas être bon partout sur le long terme, surtout que la boite change de dimension, c’est presque x2. Rien qu’à regarder le site et la communication financière, il y a du boulot ! Déjà, il faudrait commencer par répondre au mail des (gros) actionnaires…

—

Dans tes valos, je suis étonné que tu ne tiennes pas compte des 4 M EUR (minimum !) du siège social. Avec le lease-back actuel, c’est comme s l’immobilier était amorti dans les comptes (pour simplifier). Ne pas prendre l’immobilier, à la limite pourquoi pas, mais c’est hyper conservateur.

Tu devrais au moins prendre compte d’une partie du siège dans la VE (pour la réduire) / le RN (le réduire) et le FCF (le cash lâché dans l’immobilier n’est pas « perdu », on peut même lui donner une valeur marchande conservatrice; les 4 M EUR).

Bref, pas pressé de vendre. En tout cas pas aux cours actuels. Il faudra de sacrés arguments pour me pousser à appuyer sur le bouton « vendre ».

Comme tu dis, gros boulot, mais qui a valu le coup / coût ! 😉

On va essayer de remettre ça au plus vite ! Même si une opération par an de ce style me suffit amplement (cf. Gaumont / Graines Voltz).

Salut Franck,

Quand l’immobilier est opérationnel, je préfère ne pas en tenir compte dans la valorisation car la boite ne peut pas tourner sans son immobilier. Ou alors on fait une valorisation en ne tenant compte que des actifs. Mais ajouter les bénéfices + l’immobilier me parait peu logique puisqu’on ne peut pas avoir les deux à la fois.

Si tu veux calculer la valeur d’un appartement, tu ne prends pas la valeur marchande + les cashs flows actualisés. Tu fais l’un ou l’autre.

Si tu as un business dans un appartement et que tu ne valorises que le business alors que tu sais que tu peux céder l’appartement n’importe quand à une certaine valeur marchande, tu as certainement les reins plus solides que ton concurrent qui a exactement le même business mais qui est locataire !

Libre à chacun de ne pas valoriser cet appartement. Moi, j’en tiens partiellement compte. Je préfère la situation du propriétaire qui amortit dans les comptes. Pendant la partie, on a les mêmes comptes de résultats (considérant que loyers = amortissements), mais à la fin de la partie : le propriétaire n’aura plus de loyers à payer + aura un actif liquidable à tout moment (vu que cela a déjà été fait par le passé, ce n’est pas une vue de l’esprit). Le locataire sera lui toujours dans la même situation : loyers à payer et pas d’actifs.

Jérôme, je peux le tromper mais il le semble qu’il y a quelque temps nous avions eu un échange similaire à propos de Cofidur. J’exposais que selon moi l’immobilier était un « faux » actif dans ce cas.

Avais-je mal compris qu’à l’époque vous preniez en compte ce bien dans la valo? Ou bien avez-vous changé d’avis sur la question?

C.f. https://www.devenir-rentier.fr/p277224#p277224

Bonjour Capital

Dans le post auquel vous faites référence, j’éclaircissais un point de la valorisation faite pas Larbinator, ce n’était pas ma valorisation.

Vous pourrez par ailleurs trouver mes valorisations ici http://leprojetlynch.com/2019/05/cofidur-iv-lheritage/,

vous verrez que j’évite de mélanger la rentabilité et l’immobilier opérationnel pour la valorisation.

JL

Merci pour la clarification, je suis egalement d’accord avec cette approche.

Merci, je vous ai suivi sur ce coup là. Petit update, j’ai trouvé une évaluation plus récente de Genesta ici:

http://www.genesta-finance.com/pdf/TXCom_Flash_acquisitions_2019.pdf

Target 13,5

Bonne journée

Oui Peter, j’ai mentionné cette dernière analyse de Genesta dans l’article.

Bonsoir,

Merci beaucoup pour la présentation détaillée de vos calculs de valorisation. En vous lisant, je me rends compte qu’il me reste beaucoup de travail…

Débutant dans la value, je suis à la fois frustré de ne pas avoir décelé le potentiel cette valeur lors de mes recherches mais confiant de pouvoir en trouver des similaires.

Xavier.

Ne vous inquiétez pas Xavier, ce n’est pas grave de louper une bonne affaire (cela ne nous fait pas perdre d’argent), il est plus grave d’en faire un mauvaise. Ce principe doit constamment guider l’investisseur.

Bonjour,pensez vous qu’au cour actuel ,c’est une belle opportunité ?

Merci

Bonjour,

Je préfère ne pas donner de conseils, y compris à mes amis. Il est préférable que chacun fasse ses choix en toute indépendance. A vous de voir si la décote est assez importante pour vous. Qu’en pensez-vous ?

Mon conseil, tout de même : si vous n’êtes pas sûr de vous, passez votre chemin et/ou travaillez le dossier. C’est (à mon avis) la seule façon de progresser en bourse.

JL

Résumé de l’analyse de Genesta suite au S1 2019 :

« TXCOM

Un premier semestre conforme aux attentes

Au titre du premier semestre 2019, TXCom a publié un CA en ligne avec nos estimations à 4,3 M€, signant, comme attendu, un repli de -15,4 % sur la période. Du côté de la rentabilité, le niveau de marge brute ressort toutefois à 53,4 % (vs. 52,2 % au S1 2018), compte tenu de la maitrise rigoureuse des charges d’achats sur la période. Le résultat d’exploitation ressort quant à lui en repli de -16,6 % à 0,65 M€ compte tenu de l’augmentation relative des frais de personnels et charges externes.

Après mise à jour de notre modèle, la valorisation de TXCom ressort à 14,00 € par titre, soit un upside potentiel de +81,8 %. Opinion Achat Fort maintenue. »

Bonjour

Le rapport 2019 est sorti.

Rapport de gestion : https://txcom-group.com/pdf/rapports/2019/TXCOM%20-%20Rapport%20de%20Gestion%20CA%2031.12.2019.pdf

Rapport financier : https://txcom-group.com/pdf/rapports/2019/TXCOM%20RCC%2031.12.19%20erc.pdf

D’après le dernier rapport un fonds en liquidation détiendrai encore 5% du capital. La date de limitation arrivant, que pensez-vous de cette situation ? Quelle est la probabilité d’avoir des transactions hors marchés sur ce dossier ?

Bonjour

1. La liquidation du fonds peut-être repoussée plusieurs fois. Donc en vérité, il n’y a pas tant de pression que cela (pour l’instant). Et même après la date finale, pas grand-chose n’oblige le fonds à se liquider. La date doit donc rester une indication, pas une certitude.

2. On peut avoir des transactions hors marché ou sur le marché. Sur plusieurs mois, la position pourrait être liquidée sur le marché.

JL

Communiqué sur les comptes du S1 2020 :

https://www.businesswire.com/news/home/20201029005476/fr/

CA en hausse de 50 % du fait de l’augmentation de l’impression thermique et intégration de la boulangerie. Cette dernière est encore déficitaire du fait de l’intégration en cours et du confinement. Les perspectives sont prudentes mais plutot encourageantes.

Les publications pour l’année 2020 sont sorties :

– Rapport de gestion : https://txcom-group.com/pdf/rapports/2020/Rapport%20CAC%20Comptes%20Consolidés%20TXCOM%202020.pdf

– Comptes consolidés : https://txcom-group.com/pdf/rapports/2020/TXCOM%20comptes%20consolidés%202020.pdf

Les activités boulangerie participent pour 2,8 M€ de CA sur un total de 13,1 et sont déficitaires de -0,5 M€ sur un bénéfice total de +0,3 M€. La crise sanitaire continue d’affecter l’activité. Les dettes financières sont de 0,5 M€ pour une trésorerie de 6,5 M€, soit un cash net de 6 M€. Le FCF hors BFR est de +0,4 M€. Le tout pour une capitalisation de 11 M€ (au cours unitaire de 9 €), soit une Valeur d’Entreprise de 5 M€.

Ces derniers mois j’ai allégé ma position à 8,75 € et 10 €, soit une plus value de +75 % et +10 % en 1 an et demi. La ligne fait maintenant 3 % de mon portefeuille.

Le S1 est publié.

https://txcom-group.com/pdf/rapports/2021/TXCOM%20Comptes%20Consolidés%201er%20semestre%202021.pdf

Naftis a été vendu 900 k€ pour un achat 60 k€ 2 ans plus tot. Joli !

A 9 €/action, la capi est de 11 M€, pour un cash net > 6 M€ et un FCF annualisé de 700 k€.

Bonjour,

Sauf erreur, la tréso est passée de 6,5 Me à 8 Me au 30 juin 2021.

Par ailleurs, les activités Boulangerie semblent décoller:

https://www.labourseetlavie.com/actualites-economiques-et-financieres-actualites/txcom-comptes-sociaux-et-consolides-s1-2021

Cordialement

Les résultats annuels viennent d’être publiés et ils sont plutôt bons avec un résultat net de 1,5 M€ porté par la cession de Naftis qui a généré une belle plus values.

Le redressement de la branche boulangerie est en marche et devrait se poursuivre dans les années à venir.

Merci pour le suivi.

Tout se passe comme prévu 🙂

JL

Bonne nouvelle.

Dans mon dernier reporting j’écrivais :

« J’ai rechargé la barque. A l’AG, le PDG a confirmé avoir reçu une offre d’achat pour l’immobilier de la société. Il n’a pas démenti le chiffre de 14 M€, ce qui est colossal par rapport à la capitalisation de 13 M€ ce jour (10 €/titre) et aux 6 M€ de cash net. Et au fait que la boite est rentable. Vu le cours, d’autres que moi semblent partager cet avis… »

Et bien cette vente est confirmée officiellement (mais sans le prix) :

https://www.businesswire.com/news/home/20230725328154/fr

Merci pour le suivi. Rdv fin de l’année pour confirmer cette promesse de vente !

A voir quel sera le prix final et si votre estimation de 14M est bonne (ou qui sait, trop basse 😉 ) !

Sans surprise ça a réveillé le carnet d’ordre à l’achat.

Nouvelle tentative de valorisation : 6 M€ de cash net actuel, 11 M€ d’immo net d’impot, pour être prudent 4 à 6 fois l’EBIT, ce qui nous donne 23-25 M€.

Soit 19-20 €/action.

Dont 14 € de cash net (après vente de l’immo).

Le prix de vente de l’immobilier est confirmé par TXCOM, ce sera 13,5 M€ : https://www.businesswire.com/news/home/20231025120941/fr

La valorisation est toujours la même :

6,4 M€ de cash net actuel,

10,5 M€ d’immobilier net d’impot,

4 à 6 fois l’EBIT pour être prudent,

ce qui nous donne 23-25 M€ au total,

soit 19-20 €/action,

dont 14 € de cash net (après vente de l’immobilier).

Bonjour, avez vous des nouvelles de cette vente?

J’ai cru comprendre (sans CR d’AG dur d’etre sur) que TXCOM allait supprimer le dividende cette année. Avec le cash en réserve + la vente de l’immobilier c’est difficile à comprendre.

Bonjour Gabin

La vente de l’immeuble a été annulée par l’acheteur pour une raison non précisée. C’est un coup dur et le court s’en ressent.

L’absence de dividende malgré un cash pléthorique est incompréhensible et le PDG Philippe Clavery doit faire face à la fronde d’un important groupe d’actionnaires.

J’espère que tout cela va rentrer en ordre…

JL

Les propositions de résolution pour l’AG, déposées par les actionnaires mécontents, peuvent être lues ici : https://txcom-group.com/wp-content/uploads/2024/03/TXCOM-Points-et-resolutions-supplementaires-AG-27.06.2024.pdf

Clavery étant majoritaire, elles ont été rejetées.

JL