Cela faisait quelques mois que je n’avais plus rien publié. Rien de grave, juste des affaires passionnantes au travail.

De toute façon, je suis de moins en moins motivé pour acheter des actions. Tout me fait penser que le marché sent la surchauffe. Tout d’abord les valorisations folles de certaines sociétés. On a tous entendu parlé de Gamestop, remonté à 270 $ au printemps. Avec cependant des puts hors de prix. Le strike 270 $ échéance juillet cotait 150 $ ! Le célèbre investisseur Michael Burry semble lui aussi penser que certaines valorisations sont trop importantes puisqu’il a initié un short sur Tesla. Aux Etats-Unis toujours, on a vu AMC entertainement, une grande chaine de salles de cinémas, faire x30 depuis le début de l’année, avec un +80 % le jour où ils ont dit qu’ils feraient les pop corns gratuits aux actionnaires… On a entendu parlé aussi de Hometown International (HWIN), qui possède une seule charcuterie dans une zone rurale du New Jersey. La charcuterie a réalisé 21 772 $ de ventes en 2019 et seulement 13 976 $ en 2020, car elle a été fermée pour cause de Covid de mars à septembre. Et bien, figurez-vous que HWIN a atteint une capitalisation boursière de 113 millions de dollars le 8 février. Les indices sont eux aussi en forte hausse : depuis 18 mois, le price-to-book (P/B) du S&P500 a progressé de 40 % environ. Le 17 juin, le CAC40 a atteint le chiffre diabolique de 6666 à partir duquel j’avais prédis à mes amis une baisse de leurs titres. En France, la situation la plus incompréhensible est celle de entreparticuliers.com qui s’est envolé en quelques jours pour capitaliser 55 M€ pour un revenu de 400 k€ (120 fois le CA !). Le pire est que cela dure et que personne n’a pu fournir d’explication à ce délire. Le PDG, lui , n’est pas fou, il en profite pour vendre tout ce qu’il peut, jusqu’à 2 M€ d’actions en quelques jours. Un grand chanceux. J’aimerais bien qu’on ait le fin mot de cette histoire un jour. À Paris, on a eu aussi McPhy energy : 400 M€ pour un CA de 14 M€ (soit x 60). Hopium, est passé de 3 à 20 € en 10 jours, avec une capitalisation de 160 M€ pour un CA de… zéro. Récemment, est arrivée une société dont même le nom fait penser qu’il s’agit d’une blague : « Agences de papa » une agence immobilière low cost. Accrochez-vous au parachute : pour une valorisation de 160 M€ vous avez un chiffre d’affaire de… 30 k€, un RN et un FCF tous deux en perte de – 2 M€ (voir aussi un article ici).

Cette frénésie n’échappe pas à un nouveau produit financier dont vous avez forcément entendu parler. Les SPAC font fureur à Wall Street, et dans une moindre mesure en Europe. Ces véhicules d’investissement ont pourtant des frais délirants : attribution de 25 % d’actions gratuites aux fondateurs, frais d’introduction,… tout cela pour des performances des investissements très mauvaises… Depuis 10 ans, leur sous-performance annuel relativement au Russell 200 est en moyenne de -40 % (elle varie entre -10 % et -75 %). Même les pires gérants de fonds semblent honnêtes à coté de ces nouvelles pratiques. Pourtant, ce piège à gogos fait fureur. Quand la machine va s’arrêter, ça sera un bain de sang (comme d’habitude).

Le segment du non coté n’est pas épargné. Dans un article de juillet 2021, l’AGEFI a titré : « Le prix des PME et des ETI non cotées atteint un record absolu. Selon l’indice Argos Wityu, les entreprises mid cap de la zone euro ont été rachetées 11,6 fois l’Ebitda au 2e trimestre » ajoutant même que « jamais les prix n’avaient été aussi élevés, pas même sur la période précédant la crise financière des supprimes » (9,1 fois l’Ebitda).

Un autre indicateur de surchauffe : le nombre de sorties de cote est important. Par ailleurs, en mai 2021, les fusions-acquisitions avaient plus que doublé depuis l’an dernier, et leur nombre étaient au plus haut depuis 20 ans.

Si vous voulez en lire plus sur ce que certains considèrent comme une fin de partie, il y a par exemple l’article de Jeremy Grantham.

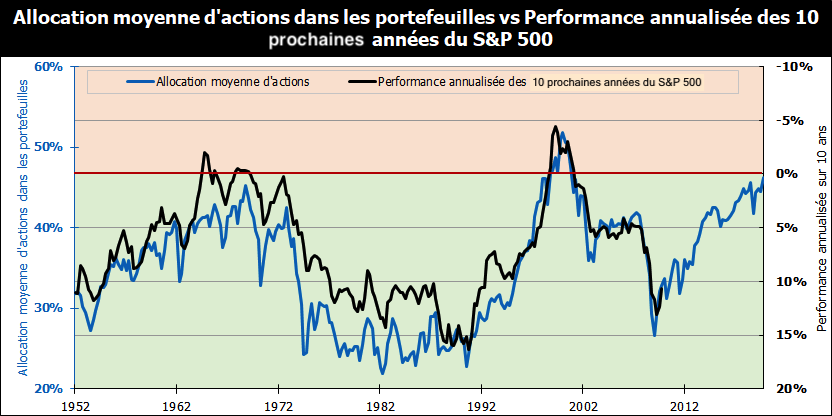

Evidemment ces hauts niveaux peuvent durer encore des années, et monter encore plus haut. Mais, en ce qui me concerne, je considère que des valorisations élevées signifient une marge de sécurité abaissée. A ce sujet, la figure en entrée de cet article est parlante : plus on achète quand les portefeuilles sont remplis d’actions, comme c’est le cas actuellement, moins on a de chances d’avoir une bonne performance. C’est pourquoi je n’ai plus envie d’être investi à 100 %, et je réduis la voilure.

Il ne s’agit pas de tout vendre dans la précipitation. Il s’agit juste de garder le cash : lorsque je vends, je me force à ne rien racheter. De toute façon, tous les prix ont monté et il n’y a rien d’aussi évident à acheter que cela a pu l’être parfois ces dernières années.

▣ Mouvements du portefeuille

Commençons par les achats :

- UFF. Voir l’article. Acheté dans une idée d’arbitrage. Revendu +4 % en 2 mois, car je n’y croyais plus guère et j’avais d’autres idées

- Quadient. Voir l’article. Un tout petit P/FCF. J’en prends pour 10 % du portefeuille. J’ai commencé à alléger quelques mois plus tard, à environ +20 %.

- PCAS. Achat entre 10 et 14 € suite à l’annonce de la vente de Seqens (maison mère de PCAS) par Eurorazeo. On ne sait pas s’il y aura une offre publique pour PCAS, mais on pense que c’est fort possible dans le courant de l’année. PCAS est estimé à 17 € dans les comptes de Seqens.

- Malteries franco-belges. C’est la même problématique que pour PCAS. Une vente de la maison mère sans qu’on sache si cela va déboucher sur une OPA sur MALT. Achat vers 740 € en début d’année, revente de l’essentiel vers 880 € entre mars et avril.

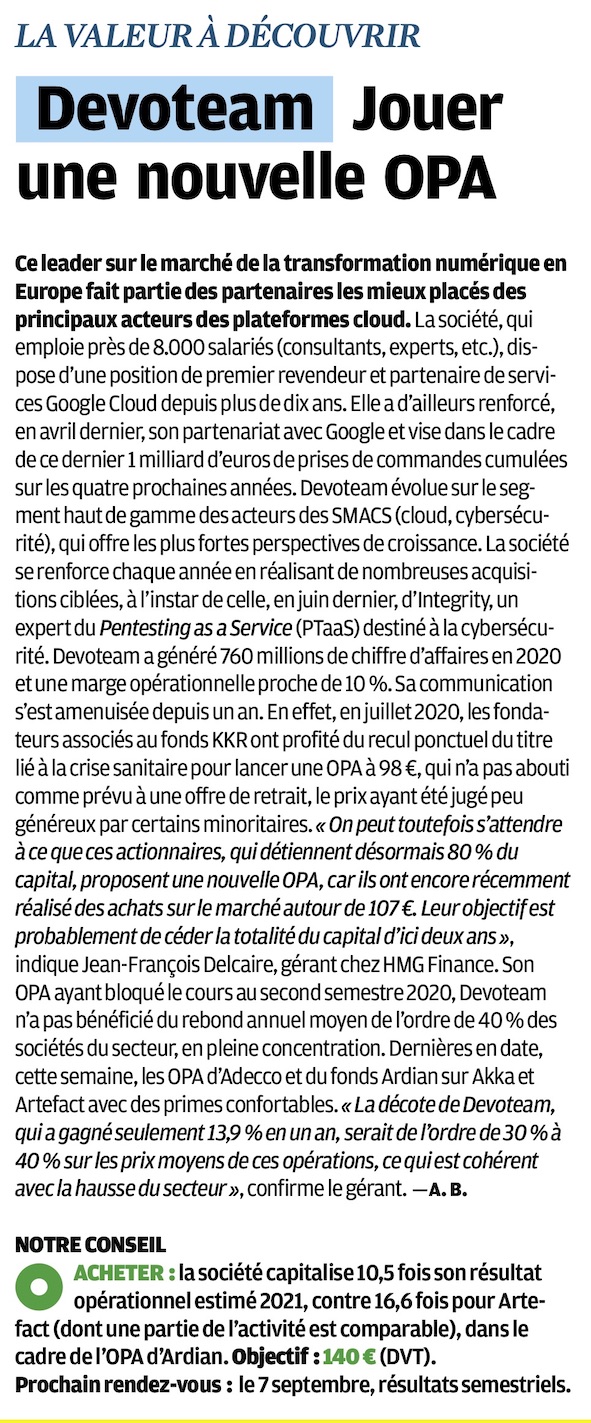

- Devoteam. Achat à 100 €. P/FCF = 10. HMG est à l’achat, le dirigeant aussi. Une entreprise qui a fait ses preuves. Voir article dans Investir, plus bas.

- Desjoyaux. Achat autour de 28 € suite à une hausse de +46 % du CA au T1 2021. Il y a par ailleurs un fort levier opérationnel suite aux investissements (automatisation) des années précédentes. Voir article dans Investir, plus bas.

- Akwel. Le printemps a commencé par un gros allègement vers 30-35 €, après une belle montée, liée à de très bons résultats. PV = +70-90 % en 1,5 ans. J’en rachète fin juin autour de 25 € après une baisse qui me semble injustifiée, puis encore en juillet autour de 22 €. Le FCF est toujours de 100 M€ hors BFR et exceptionnels.

- Explosifs et produits chimiques, parts des fondateurs (EPCP). Voici ce que j’écrivais il y a quelques mois dans mon fichier. << Il s’agit d’un arbitrage : cette société est présente en bourse via ses actions (EXPL) et ses parts de fondateur (EPCP), un instrument tombé en désuétude. Voir la file « parts de fondateur » de l’IH, et celle de Larbinator pour plus de détails. Je passe les détails de toute l’opération, mais les parts vont probablement être converties en actions de façon forcée. Le ratio de conversion proposé par l’expert est de 1,33 (1 part = 1,33 action). Comme les initiateurs de cette conversion se sont réservés le droit de l’annuler si le ratio dépassait 1,30, je pense que 1,33 les satisfera pleinement : ils pourront dire aux porteurs de parts mécontents « vous voyez on va encore plus loin que ce qu’on voulait ». En effet, les porteurs de parts qui s’expriment publiquement sur le web sont mécontents car ils pensent (et moi aussi) que le ratio juste est de 1,9. Il s’agit en effet du ratio des dividendes versés et des fonds propres possédés. Quoiqu’il en soit, les parts de fondateur étant un instrument inconnu du public, cela fait longtemps qu’elles s’échangent à un prix peu différent des actions (actuellement 640 € vs. 600 €). Vous me voyez maintenant venir : en ayant acquis des parts de fondateur avec un PRU de 641 €, j’ai probablement acquis des actions avec un PRU de 482 €, soit une espérance de gain de plusieurs %. Sans compter que le ratio de 1,33 est un minimum, il pourrait être rehaussé. Au pire, j’aurai des actions ou des parts d’une société qui sera peut-être mieux gérée après l’OPA en cours (affaire à suivre)… Le titre est très peu liquide. Depuis cet achat, un grand nombre d’actions est arrivé à la vente, faisant passer son prix de 600 à 500 €. L’arbitrage est devenu moins intéressant. >> Que s’est-il passé depuis que j’écrivais cela ? Les parts ont bien été converties avec un ratio de 1,33, puis les actions ont été « splités » en 10, et enfin une AK avec DPS a eu lieu à 40 € (400 € avant split). J’ai évidemment souscris à l’AK et je me suis retrouvé avec une ligne acquise à un PRU de 46 €. Du fait de la baisse du titre, l’aspect arbitrage n’a pas été fantastique. Je pensais conserver cette ligne car je crois que les nouveaux actionnaires majoritaires (la société de gestion Argos Wityu) vont restructurer le groupe pour augmenter sa valorisation boursière. Les copains qui ont étudié la société bien plus précisément que moi évaluent sa valeur à environ 100 € par action. Notons enfin que HMG en détient une position importante (8e position de HMG découvertes). Récemment, un ordre de vente de 27 000 titres à 55 € est apparu à la vente dans le carnet d’ordre. Je crains que le cours soit contraint pour un bout de temps. Je me décide à tout vendre avec une PV de 15 % en quelques mois.

- Kumulus Vape. Acheté autour de 14 € après avoir lu l’article sur valeurbourse et discuté avec les autres copains. Manque de chance, une augmentation de capital est lancée à 9,5 € quelques jours après. Je souscris, achète quelques titres à 10 €, et revends partiellement dans la foulée vers 11-12 €, histoire de diminuer ma moins-value.

Passons aux ventes

- TXCOM. Allègement à 8,75 € puis 10 €. La décote n’est plus extraordinaire. L’investissement a tenu ses promesses puisque la PV est de +75-100 % en 1,5 ans.

- Civeo (daubasse). Vendu la 2e moitié de la ligne. Le pétrole est à 50 $, un prix moyen des dernières années. PV = +250 % en 9 mois.

- Sofragi. L’arbitrage s’est très bien passé (sauf pour ceux qui détenaient leurs titres chez Saxo, qui a mis 6 mois à solder l’opération). PV = +7,8 % en un mois.

- Hipay. Petits allègements à 14,50 € et 17,40 € en début d’année, avec une PV de quelques dizaines de % en moins de 2 ans.

- Renault. Vendu à 39,2 € pour acheter PCAS. PV d’une dizaine de % en moins d’un an.

- Plastiques du val de Loire. Vendu à 7,04 € avec une PV de 130 % en un an. La décote ne saute plus aux yeux.

- Vicat. Vendu entre 41 et 44 €. Encore une action achetée à un prix ridicule et qui a tenu ses promesses, voir article. La décote n’est plus extraordinaire. PV d’environ 70 % en un an.

- Cofidur. Je commence par revendre les 40 % de ma ligne achetée à 300 € dans une optique de court terme. Cofidur a annoncé ensuite que EMS Finance, le véhicule des ex-dirigeants actionnaires majoritaires, qui détient 49,5% des actions Cofidur, a été cédé à une SAS détenue par les cadres opérationnels de Cofidur. Sur Euronext Growth, le seuil déclencheur de l’offre obligatoire est de 50 % du capital ou des droits de vote. On comprend mieux le récent passage sous 50% du capital et la suppression des droits de vote doubles. L’optique d’une OPA s’éloigne fortement : les cadres ne vont pas vendre ce qu’ils viennent d’acheter. Par ailleurs, on les voit mal acheter de nouvelles actions : cela les ferait passer au delà de 50 % et les obligerait à déposer une offre publique. Pas sûr qu’ils en aient les moyens. Enfin, les rachats d’actions ne font pas partie de l’optique de la Société. Il n’y a donc plus aucun catalyseur pour débloquer la valeur de cette action boudée par le marché. J’ai toujours pensé que le marché finissait un jour ou l’autre par évaluer une société à son juste prix parce qu’il existe la possibilité que la société se fasse racheter plus ou moins intégralement, en offre publique, avec sortie de marché, ou pas. Sans cette possibilité, il n’y a aucune raison pour le marché de l’évaluer à son juste prix. C’est pourquoi j’ai vendu, pensant que le marché risque de la bouder encore longtemps s’il n’y a pas de catalyseur, et qu’il y a des catalyseurs négatif. C’est la fin d’une longue histoire, de loin ma plus ancienne ligne, avec plusieurs articles, plusieurs AG etc… Vente de la ligne à 364 € dès le lendemain. J’avais acheté l’action 193 €. Avec les dividendes, on arrive à une plus-value de +122 % en 9 ans. C’est beaucoup moins que le PEA, mais beaucoup mieux que le livret A.

- Options call URW. Vendu avec une perte de quasiment -100 % le 18 juin, alors que 2 semaines plus tôt j’étais en plus-value de 50%.

- Options call Société Générale. PV = +200 %.

▣ Nouvelles des sociétés

- Media 6. Il y a eu une OPAS à 10,53 €. Les offres publiques sont au rabais en ce moment. Avant la date d’ouverture de l’offre, Eximium en achète sur le marché et précise au marché : « Eximium a l’intention de poursuivre ses achats en fonction des cours et des conditions de marché, et n’a pas l’intention d’apporter ses titres à l’opération décrite dans le cadre du projet d’offre présenté par Vasco SARL le 1er avril 2021 ». Quel joli coup pour dire que le prix ne leur convient pas : non seulement ils se placeront juste au dessus du prix de l’offre, mais en le disant au marché, ils incitent les autres à faire de même. Ce qui devait arriver arriva : l’OPAS est ratée, Media 6 n’a acquis aucune action. Je n’ai vendu ni apporté aucune action.

- Gaumont. D’après les Echos : « Lupin, la fiction de Netflix avec Omar Sy est dans le top 10 des audiences dans plusieurs pays, dont les Etats-Unis où elle a été première ce week-end. Du jamais vu pour une série française. »

- 1000 mercis. Fin de l’offre. L’offre de rachat à 20 € a été sous-souscrite : 396 705 actions ont été apportées alors que la société avait proposé d’en racheter jusqu’à 450 000. Par ailleurs, le cours de bourse est resté autour de 18,75 €. Encore plus mysterieux, le cours bondit de 17 % et passe à 20,50 le lendemain du résultat de l’offre…

▣ Les loupés

Petit tour d’horizon des investissements manqués ces derniers temps.

- Graines voltz. Je m’étais posé la question à 20 €, et comme Serge Voltz en achetait à 17 € aux salariés, j’attendais que le titre descende un peu avant de me positionner. Résultat : je l’ai regardé monté jusqu’à 100 €…

- Passat . J’avais publié, il y a deux ans et demi, un article intitulé « Passat, net-net rentable », au moment où le cours était à 5,8 €. J’en ai acheté atour de 4 $ en 2018, pour le revendre à 4,8 € quelques mois tard, car j’avais besoin de cash. Le cours est monté à 8 € en début de cette année…

- Veltex corp. Acheté 0,1 $ en 2018 et revendu en légère perte quelques mois après. C’etait une coquille vide qui capitalisait 9 M$ mais qui depuis 10 ans essaye de récupérer 153 M$ (2,25 $ /action) qu’on lui doit, et que la justice lui a accordé en 1ere instance. Sans vraiment de nouvelle probante, elle vient de dépasser les 0,8 $…

- CIOA. Acheté/vendu à 1 € l’an ernier, elle est montée jusqu’à 3,5 € récemment.

- Videlio. J’avais ecrit un article il y a une an, lorsque l’action cotait 1,55 €. Je l’ai evendue au même prix quelques mois plus tard, estimant n’avoir pas assez étudié le titre. Il y a eu une OPA à 2,60 €…

- SII. Repéré à 18 €, actuellement à 35 €.

La bourse est le temple des regrets. Mais je suis convaincu que prendre le risque de rater de belles occasions permet d’augmenter la sécurité du portefeuille.

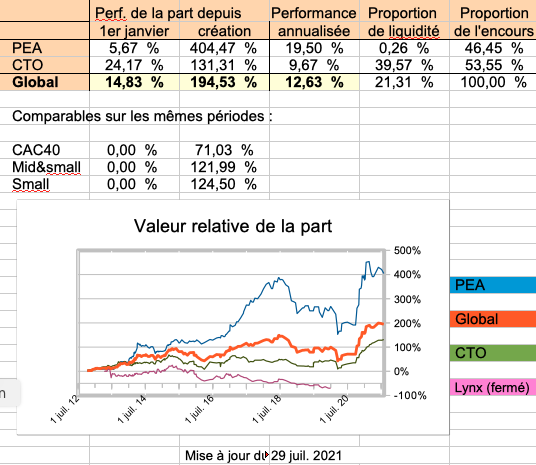

▣ Performance et gains

Au 30 juillet, les performances sont grosso-modo en ligne avec les marchés : +5,7 % (PEA), +24,2 % (CTO), +15 % (Global). Les liquidités comptent pour 21 % du portefeuille.

Pour mémoire, fin juin, soit 9 ans après le début des portefeuilles, les performances étaient de : +9,3 % (PEA), +22,7 % (CTO), +16 % (Global). Les liquidités comptaient pour 16 % du portefeuille.

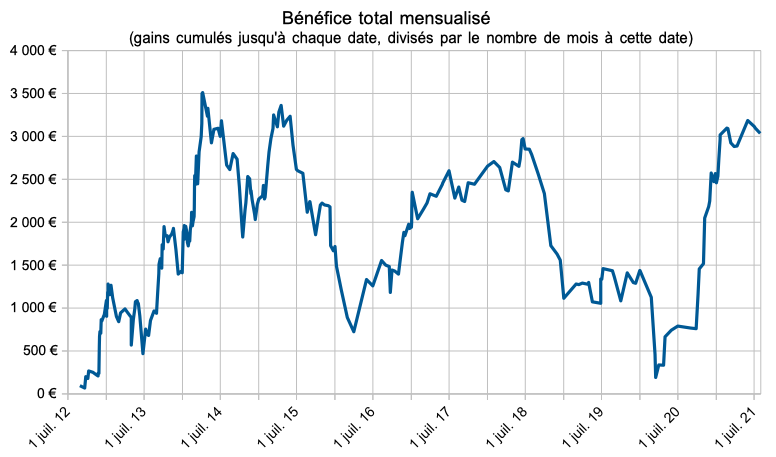

Régulièrement, je donne les gains mensuels nets du portefeuille afin de me persuader que le travail fourni est rentable. Voilà ce que ça donne aujourd’hui :

▣ Composition du portefeuille

La composition du portefeuille au 29 juillet 2021 est portée à 45 % par deux valeurs, et à 70 % par 8 valeurs. Les liquidités sont importantes, à 21 % :

| Portefeuille global | |

| Hipay | 25,41 % |

| Gaumont | 18,95 % |

| Piscines Desjoyaux | 7,26 % |

| PCAS | 4,29 % |

| Quadient | 4,08 % |

| Devoteam | 3,60 % |

| TXCOM | 2,81 % |

| Akwel | 2,79 % |

| Kumulus Vape | 1,93 % |

| Media 6 | 1,74 % |

| PowerFilm Inc. – Délisté | 1,62 % |

| Malteries Franco-Belges | 1,41 % |

| Financière de l’Odet | 0,89 % |

| Euronav | 0,72 % |

| International Seaways | 0,09 % |

| Options Call Orange | 0,00 % |

| Daubasses (4 lignes) | 1,09 % |

| Total titres (16 lignes) | 78,69 % |

| Liquidités | 21,31 % |

▣ Nouvelles du blog

Trois analyses publiées depuis le début de l’année sur le blog :

- Quadient. Une société en reconversion partielle. Avec surtout un P/FCF riquiqui. Un investissement qui pour l’instant a tenu ses promesses avec environ +20 % en quelques mois.

- Malteries franco-belges. Encore +20 % en quelques mois.

- UFF. Un arbitrage, que j’ai abandonné, n’y croyant plus qu’à moitié.

Je vous souhaite un bon été à tous.

JL – 30 juillet 2021.

PS. Articles dans le journal Investir de ce jour :

Bonjour Jérôme,

Merci pour ce reporting détaillé une nouvelle fois.

Deux questions distinctes :

1) pourquoi liquider un peu de Hipay si vous estimez le potentiel encore conséquent. Les derniers résultats semblent aller dans le sens de votre analyse.

2) en ce qui concerne TXCOM, ne pensez vous pas quil existe de la valeur cachée dans les actifs achetés récemment. Pensez vous que TXcom se transforme em Holding avec decote (perpétuelle).

Cdt

Tito

Bonjour Tito,

1) Vous remarquez que Hipay constitue une part déjà très importante de mon portefeuille. Quand le cours passe de 3 à 17 €, il me parait donc sage de diminuer un peu le risque global du portefeuille en allégeant un peu.

2) Oui TXCOM peut avoir une valeur cachée, mais il reste à confirmer son potentiel de création de valeur, ce n’est pas encore le cas. La Holding je n’y crois pas trop, Mr Clavery semble plutot vouloir créer des synergies entre ses sociétés.

Bonne journée

JL

Toujours passionnant et ouvrant au débat, merci !

A côté de tes exemples, un peu à charge, on peut trouver plein de contre-exemples. MSFT et GOOG après avoir annoncé des résultats historiques ET stratosphériques (et avec de la vraie augmentation de cash pas du résultat net bidon comme certaines boîtes) ont vu leur cours de bourse à peine bouger… pas si fou Mr. Market, tout dépend où l’on regarde 😉

Chacun à sa façon de calculer l’EV/EBITDA, je trouve 22 pour MSFT et 19 pour GOOG, ça ne me semble pas du tout bullesque pour des entreprises aussi compétitives et extraordinaires.

Qu’à d’autres endroits du marché, il y ait des bulles je ne le nie pas mais sur les bigs caps rentables et sur la plupart des obligations, Mr. Market valorise généreusement mais, à mon sens, pas encore de façon bullesque.

Pour rappel, et comme on cite tjs la bulle de 1998 (dont nous sommes encore très loin !), je vais vous épargner cet exemple. Les Nifty Fifty avaient atteint des niveaux BIEN BIEN supérieurs aux stars du S&P500 actuelles ! Coca Cola en 1972 atteignit un EV/EBITDA de 78 et un PER de 46 rien à avoir avec MSFT ou GOOG… on a encore un potentiel de doublement des multiples si l’on compare au pic des Nifty Fifty (non pas que je pronostique cela, mais on ne peut pas dire que c’est inusité, au contraire !).

Ma « thèse » si je devais la résumer : oui il y a des bulles parsemant le marché mais plutôt pour des « petits » objets (entre guillemets disons inférieurs à 100 GUSD), on a connu bien plus délirants et avec des taux plus élevés donc on peut très bien avoir des valos en croissance encore quelques années.

En revanche, je pense que la volatilité va rester élevée un moment… le rêve pour les options.

Hello,

Content de voir que tout va bien, et merci pour ce reporting.

En passant, je crois me souvenir que tu fais pas mal de dons pour effacer ton IR. Connais tu le dispositif de dons de titres ? Je ne connaissais pas (découvert via IH https://www.devenir-rentier.fr/p489442#p489442 ).

Au lieu de payer le PFU et toucher 70% de tes gains (si pas de MV reportables), tu donnes tes titres et tu touches 66% en réduction d’IR. A voir si il y a bcp des frais qui vont avec, mais c’est un dispositif assez méconnu j’ai l’impression (ex. https://www.frm.org/nous-soutenir/batir-un-projet-philanthropique/le-don-de-titres ) du coup je me dis autant partager l’info.

J’ai écrit un peu vite et sans réflechir, tu y perds quand même pas mal sur la partie Capital puisque le PFU est (encore heureux) que sur la PV.

Bref, c’est un dispositif intéressant à connaitre mais qui n’est in fine intéressant qu’en cas de PV latente très élevée pour que ce soit intéressant.

Merci Geronimo pour toutes ces précisions !

Cher Jerome je suis vraiment décu que vous ne publiez pas à nouveau vos performances vs indices avec dividendes réinvestis, déçu parce que je croyais que vous faisiez parti du camp des gens honnetes.

Bonjour Marty,

Pourriez-vous me dire où vous publiez vos performances, afin que je prenne exemple sur vous ?

JL

Ah ah bien répondu Jerome 😀

Marty, le p’tit troll…

Bonjour Jerome,

je comprends qu’il soit difficile au regard des efforts fournis et de vos convictions depuis toutes ces années de ne pas battre les indices à ce stade(que ce soit un cac small dividende reinsvesti ou un MSCI world +217 % sur la période) et que cela vous ammene à vous comparer à des étalons non pertinents. Je mesure bien le conflit psychique que cela doit entraîner car, de mon point de vue, que ce soit ici ou sur devenir rentier vous jouissez d’un grande réputation et d’un rôle de prescripteur très valorisant.

Vous ne pouvez néanmoins plus à ce stade prétendre l’ignorance car cette question avait déjà été soulevée lors de précédents reportings.

Ma performance à ce stade n’a aucune signification car trop récente, vous pouvez néanmoins la consulter sur devenir rentier « portefeuille de Martyfunkhouser », je serai ravi si vous me fesiez part de probleme méthodologiques dans sa mesure.

Amitiés,

MartyF

Bonjour,

Voici le lien sur votre portefeuille, ainsi chacun pourra aller prendre exemple sur vos reportings :

https://www.devenir-rentier.fr/p488499#p488499

J’ai déjà expliqué pourquoi je ne donne pas les indices avec dividende : je mets à chaque fois un temps fou à trouver où ils sont et ça ne m’intéresse qu’à moitié… Déjà le CAC c’est pénible, il y’a des ajustements entre le 31/12 et le 01/01, afin que le % corresponde à l’indice d’année en année, etc…

Bonne journée.

JL

Libre à vous de rester dans le déni si cela vous est plus confortable, le processus prend moins d’une minute me concernant.J’espere néanmoins que quand votre agacement à mon égard sera moins vif, vous envisagerez au calme le mérite du fond de mon propos. Une des étapes indispensables pour s’améliorer est de mesurer nos performances sur une échelle de temps appropriée. Après, peut être que vous n’avez pas le même objectif que moi concernant l’investissement.

Bonsoir,

Je n’ai aucune idée de ce que je vous ai fait, mais on va peut-être s’arrêter là, hein ?

JL

Vous ne m’avez rien fait bien au contraire, je vous donne juste mon avis, que j’espère argumenté, comme il vous arrive de le faire ici ou sur les forums. Plutôt que de répondre sur le fond, vous préférez entrainer cette discussion sur un plan personnel.

Bonjour Jérome,

Savez-vous ce qui se passe sur PCAS aujourd’hui ?

L’action gagnait plus de 9% dans la matinée.

Quel est votre objectif de vente sur cette action ?

Bien cordialement.

Thierry

Bonjour Thierry

Il y a eu une annonce de Eurazeo ce matin, qui est entré en discussion pour la vente de Seqens: https://www.eurazeo.com/sites/default/files/presse/Cession%20Seqens%20FR%2026082021%20-%20vDEF.pdf

Pour le prix, je pense qu’on aura guère le choix, je table sur une OPA à 17 € ou plus.