Les frères Lumière possédaient une très belle résidence secondaire dans la ville d’Évian, sur les bords du lac, à coté des thermes. De nos jours, cette maison que l’on nomme Villa Lumière héberge l’Hôtel de ville, et l’on a donné le nom de Palais Lumière aux anciens thermes. Ce Palais héberge la magnifique bibliothèque municipale et un centre d’expositions artistiques. L’exposition Derniers impressionnistes, le temps de l’intimité, rassemblait quelques 250 oeuvres, peintures et dessins, et a pris fin début juin. Si vous voulez la voir pendant vos vacances, elle se tiendra au cours de l’été 2019 au Musée des Beaux-Arts et au Musée Départemental Breton de Quimper. Son affiche reprenait l’extrait ci-contre du tableau « Au bord de la Manche » (vers 1924) de René-Xavier Prinet (1861-1946).

Les frères Lumière possédaient une très belle résidence secondaire dans la ville d’Évian, sur les bords du lac, à coté des thermes. De nos jours, cette maison que l’on nomme Villa Lumière héberge l’Hôtel de ville, et l’on a donné le nom de Palais Lumière aux anciens thermes. Ce Palais héberge la magnifique bibliothèque municipale et un centre d’expositions artistiques. L’exposition Derniers impressionnistes, le temps de l’intimité, rassemblait quelques 250 oeuvres, peintures et dessins, et a pris fin début juin. Si vous voulez la voir pendant vos vacances, elle se tiendra au cours de l’été 2019 au Musée des Beaux-Arts et au Musée Départemental Breton de Quimper. Son affiche reprenait l’extrait ci-contre du tableau « Au bord de la Manche » (vers 1924) de René-Xavier Prinet (1861-1946).

J’en profite pour souhaiter un bon été à tous.

Dans leur dernière Lettre mensuelle, les Daubasses ont écrit un édito sur la stratégie à adopter face à une sous-performance de plusieurs mois. Et c’est effectivement ce qui m’arrive depuis presqu’un an. Pas qu’à moi d’ailleurs, mais plutôt à pas mal d’investisseurs en small caps françaises. Faut-il abandonner la stratégie pour autant ? Non, car une performance à court terme ne doit ni flatter notre ego, ni nous faire peur. Seules plusieurs années de contre-performance peuvent nous faire changer de stratégie, de même que plusieurs années de sur-performance peuvent au contraire la conforter. Après 7 années de portefeuille, je peux maintenant commencer à penser que la stratégie que j’ai adoptée fonctionne à peu près. Ces 7 années m’ont aussi permis d’observer que j’avais un avantage sur le marché français par rapport au marché US. Il y a bien sûr des corrections, des ajustements, et des apprentissages à faire. Peut-être les avez-vous observés tout au long des articles. C’est en tout cas ce que j’essaye de partager.

▣ Nouvelles du portefeuille et des sociétés

- Cofidur. J’ai publié un nouvel article sur le groupe et ai racheté quelques actions autour de 300 €.

- Batla minerals. Cette société a fait aussi l’objet d’un article. J’en ai acheté pour environ 2 % de mon portefeuille.

- TXCOM. Je peux enfin dévoiler cette valeur que je vous avais promis : l’achat de la (grosse) ligne est terminé. Je publierai un article très bientôt. Gaumont a été l’affaire de l’année 2017 (pour mon portefeuille, s’entend). En 2019, c’est TXCOM.

- Thalassa. Vente du reste de la ligne pour acheter du TXCOM. +100 % en 4 ans. C’est une bonne holding sur laquelle je pourrais revenir à l’occasion. L’OPA de Thalassa sur LSR a échoué. En juin, LSR, après proposition de Thalassa, va effectuer une OPRA sur ses titres au prix de 31,5 p. Thalassa s’est engagé à ne pas participer.

- Vente d’un certain nombre de petites lignes, que je ne maitrisais pas vraiment. De plus, je voulais simplifier mon portefeuille et faire un peu de cash pour TXCOM. Vente de U10 (-55 % en 1,5 ans), Media 6 (-20 % en 1 an), Axa Property Trust (ex-daubasse, difficile de savoir si et combien j’ai gagné, il y a eu trop de mouvements), Global Energy Development, devenu Nautilus Marine PLC, (vendu 1,1 p, sortie de cote prévue fin juin, le plus gros gadin du blog, -97 % en 2 ans), Groupe Partouche (-25 % en 1 an). Pour cette dernière société, j’avais misé sur le fait que sa valorisation était très inférieure à la valeur des actifs (des hôtels, casinos etc). Le problème est que ces actifs sont opérationnels donc non vendables, et que leur exploitation n’est pas très rentable. Dernière ligne vendue, Estoril Sol, société de jeux au Portugal, un des achats que je n’avais pas dévoilé (c’est un ami qui me l’avait indiquée). J’ai du mal à suivre cette société située à l’étranger, avec des rapports de 200 pages. Et nous avons découvert que le prix du renouvellement de la licence est assez élevé. Même si, à vrai dire, c’est toujours assez peu cher. +17 % en 6 mois (mon PRU était de 9 €).

- Powerfilm. La société m’a envoyé le rapport 2018. Voir l’article, à la suite duquel j’ai mis le rapport à disposition et ai posté une petite mise à jour. Les résultats restent mauvais mais un peu moins que l’année précédente et devraient, selon la direction, encore s’améliorer.

- Gaumont. Le 50 des Champs Elysées, partie magasin, est loué à Lacoste pour 4,8 M€. Voir la mise à jour à la suite de l’article.

- J’ai emprunté 50 k€ sur 5 ans à 2,4 %/an via un prêt personnel afin de les placer en actions.

▣ Performance et gains

Des portefeuilles en demi-teinte par rapport aux indices, depuis le début de l’année : +5,55 % (PEA), +9,53 % (CTO), -4,73 % (Lynx), +7,02 % (Global).

Bilan détaillé :

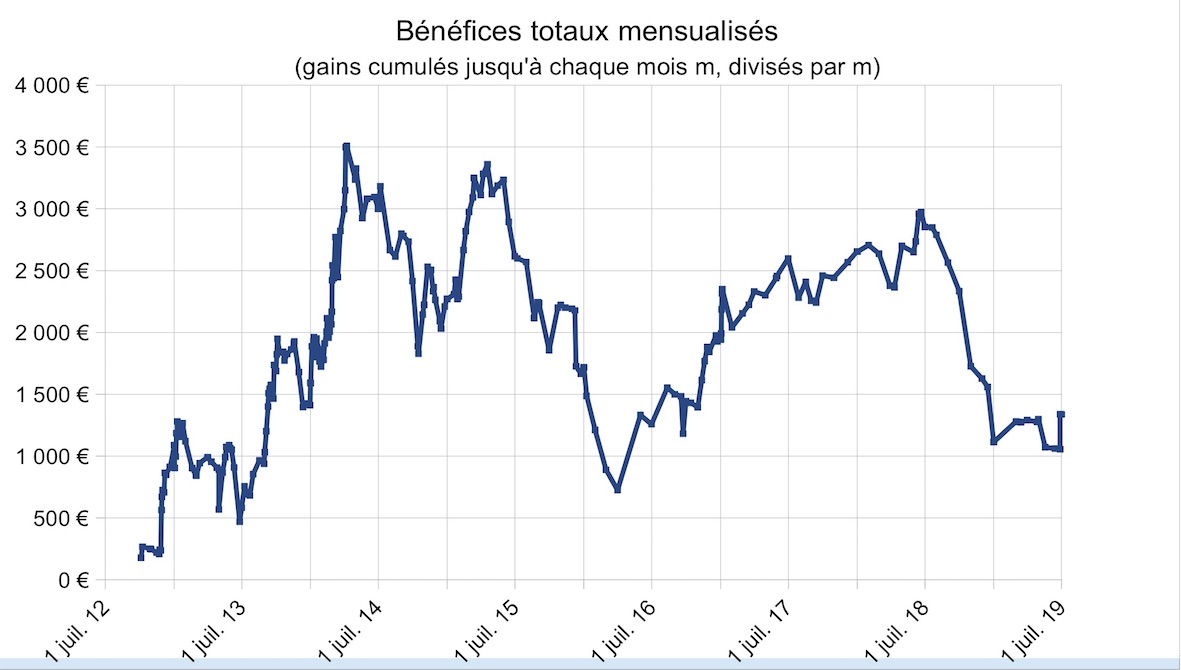

Tous les 6 mois, je regarde les gains mensuels absolus du portefeuille afin de me persuader que le travail fourni est rentable. Je calcule la valeur gagnée en moyenne par mois par mes portefeuilles au cours du temps : c’est la valeur totale gagnée par mes portefeuilles jusqu’à un instant, divisée par le nombre de mois écoulés jusqu’à cet instant (précisions ici). Voilà ce que ça donne aujourd’hui :

Clairement, ce n’est pas le meilleur moment du portefeuille.

▣ Composition du portefeuille

La composition du portefeuille au 30 juin est la suivante.

| Portefeuille global | |

| Gaumont | 29,02 % |

| TXCOM | 23,43 % |

| Cofidur | 4,99 % |

| PowerFilm Inc. – Délisté | 2,60 % |

| Batla minerals | 1,95 % |

| IDS | 1,13 % |

| Prodware | 0,90 % |

| Groupe Vial – Delisté | 0,19 % |

| Corridor Resources | 0,06 % |

| Sears holdings, actions et options | 0,00 % |

| Non dévoilées (daubasses etc) 5 lignes | 25,04 % |

| Total (15 lignes) | 93,42 % |

| Liquidités | 6,58 % |

A part quelques résidus, j’ai enfin réussi à diminuer mon nombre de lignes jusqu’à un nombre qui me plait. Une autre chose que j’aime bien dans ce portefeuille, c’est qu’il me semble peu corrélé au marché.

▣ Nouvelles du blog et autres

Deux articles d’analyse pendant ce bimestre : J’ai publié un article sur Batla minerals et un nouvel article sur Cofidur.

Le blog a été interrompu plusieurs jours à cause d’un bug, probablement dans une extension, MailPress. Ce fût une vraie galère pour trouver le remède et de tout réparer. A savoir : passer par du FTP via Fillezilla peut aider beaucoup. Les jours suivants c’est LaTeX qui m’a fait des misères ; l’extention WP QuickLaTeX a tout arrangé, elle semble vraiment pratique.

Ci-contre, un autre détail du tableau de René-Xavier Prinet.

Bon été.

JL – 1er juillet 2019.

Très intéressant JL, merci !

Je fais partie de ces investisseurs (début du ptf : Aout 2014) exclusivement investis en nano, small caps et dont la performance s’est subitement dégradée depuis Sept 2018 (il faut dire que j’ai eu le tord de bien renforcer au plus haut… la performance de la part est un petit 15% depuis 08/2014).

Une telle contreperformance fait réfléchir, dans un marché pourtant très porteur sur la période.

Pour information, Indépendance & Expansion fait +243% depuis fin Juillet 2012.

Le portefeuille d’Indépendance & Expansion est très diversifié, dans le dernier reporting ( http://www.independance-et-expansion.com/files/upload/compte-rendus/2019/Juin%202019/Reporting_IE_SICAV_Juin_2019_FR.pdf ) leurs plus grosses lignes ne dépassent pas 6% et cette diversification vaut aussi pour les secteurs d’investissements, ils ne sont pas surpondérés comme ça a pu être le cas pour nombre d’investisseur particuliers, sur les équipementiers automobiles par exemple. Cette méthode, de grande diversification et de petites lignes, est probablement la clé du succès sur le long terme, au-delà de la stratégie, value, croissance ou dividende. Mais c’est très dur à appliquer en pratique pour l’investisseur particulier qui est tenté de mettre le paquet sur un occasion en or qui ne se représentera pas de si tôt et bam! c’est la chute à l’arrière du peloton jean michel, moi je me suis planté en beauté par exemple. Depuis je compte les quelques sous qui restent… La méthode vous sauvera et les valeurs pépites sur lesquelles on met un max de blé vous perdront. Si vous faites vraiment vous même les analyses en profondeur là c’est différent (quoi que), mais ça concerne une infime partie des investisseurs comme c’est le cas de Jérôme, mais pour les autres diversifiez votre portefeuille, prenez exemple sur I&E justement, on vous aura prévenu, ah tiens encore une chute à l’arrière du peloton, et même à l’avant, quel désastre…

Bonjour CaptainTrips,

Très judicieux commentaire !

Effectivement, j’ai répété que je ne conseille pas de suivre aveuglément mes achats, et surement pas pour des montants significatifs.

Je me sens maintenant plus à l’aise à investir 25 % de mon patrimoine financier (tout mon patrimoine financier est en actions) sur une valeur car je l’ai étudiée en détail et pense avoir des chances très faibles de perdre. C’est tout autre chose d’avoir acheté une valeur sans trop l’avoir étudiée et de la voir baisser sans savoir s’il faut acheter ou vendre. Je parle d’expériences (nombreuses).

Deux inconvénients quand je diversifie : j’ai moins le temps de les étudier, et je ne peux pas avoir que des pépites.

Par curiosité, sur quel titre vous êtes vous planté ?

JL

Principalement orchestra et, aussi et surtout, l’inénarrable Sears holdings, mais pas vendu.

Ensuite d’autres titres viennent compléter la collection de moins value, actia group vendu, akwel et pvl. Pour ces derniers on peut être plus optimiste et akwel quand il s’appelait mgi coutier m’avait quand même fait gagner de l’argent. Pvl je devrais peut-être arbitrer pour le bélier par exemple pour rester dans le secteur auto, mais il faudrait acter une grosse moins value et comme vous le savez pas vendu pas perdu, mon cul ! Parce que pour orchestra et Sears holdings ça semble mal barré quand même… Un seul titre sur lequel on est très concentré peut faire plonger pour des années

Pour sears il y a que Serge de l’investisseur français qui a la recette. Son acolyte Étienne a rejoint amiral gestion, on le présente dans la rubrique l’équipe sur leur site. Au vue de la performance de leurs fonds ces dernières années, ils appliquent sans aucun doute les mêmes recettes que chez l’investisseur français

Non un certain Eric Moore sur seeking alpha y croit encore et toujours contre vents et marées https://seekingalpha.com/author/eric-moore

https://seekingalpha.com/author/eric-moore/comments

Bruce Berkowitz lui qui évaluait l’action à au moins $150 (18/11/16) puis 90-100$ (19/06/17), n’évoque plus le sujet après la faillite qui n’est pas dans son domaine de compétence semble-t-il contrairement à Eric Moore donc et évidemment Eddie Lampert qui lui est un « génie » de l’investissement, et de la gestion d’actifs et d’entreprises hum, et au-delà et bien plus encore. Génie du bien, génie du mal ? ouais ou il a tout foiré tout simplement

Gaffe à trop d’expo sur qlq boites… Ca peut faire mal…

Pour ce qui est de la sous performance sur les small, il y a eu bcp dé-collecte depuis un an / un an et demi.

Cela pèse donc sur la perf de tous les gens comme nous… mais c’est aussi le moment de faire de affaires.

Il y a notamment une décorélation ente le monde privé (private equity) qui flambe et le monde smallcap côté qui se casse la figure. Ca entraine déjà des projets de retrait de la cote et la loi pacte en abaissant les seuils de 95 à 90% pour les RO y participe.

Moi j’y crois!

https://twitter.com/JeanFrancoisBay/status/1119178531219628032

https://www.zonebourse.com/actualite-bourse/Small-Mid-Caps-les-derniers-choix-des-stars-de-la-gestion–28607425/

Merci pour ce reporting JL.

Je trouve, comme beaucoup je crois, difficile de vivre la stagnation de nos smalls quand les big battent records après records.

Les causes de cette stagnation sont multiples et je n’ai pas le sentiment de l’imminence d’un retour à la normale..

.. mais je ne sais pas faire autrement : ce sont des passionnés comme toi qui m’ont inoculé le goût de comprendre (ou d’essayer de comprendre) ce dans quoi j’investis.

Longue vie aux smalls 🙂

Les petites capitalisation ont tendance a faire mieux que les grandes à long terme, avec plus de volatilité cela dit. C’est une bonne stratégie.

En tout cas il est effectivement important de comparer sa performance avec un benchmark.

Je résume : votre portefeuille, dont une partie n’est pas dévoilée, est concentré sur 2 valeurs (avec en plus des titres non-côtés) a une performance minable depuis le 01/01/2019 avec une volatilité très certainement bien supérieure. Mais cela ne vous empêche pas de venir donner des leçons à des intervenants beaucoup plus compétents et expérimentés sur le forum IH, dont la participation et la qualité des apports est bien supérieure à la majorité de vos messages de 3 lignes ou de vos penny stocks aux activités improbables et totalement illiquides. N’oubliez pas : le marché peut rester irrationnel plus longtemps que vous ne pouvez rester solvable !

Bonjour,

Ma performance depuis le 1er janvier n’est pas ce que je regarde en premier. Ce qui m’aide à dormir c’est : est-ce que les entreprises que j’ai en portefeuille sont franchement décotées, et ont-elles de quoi tenir encore longtemps ?

Chacun sa stratégie.

Et s’il m’arrive de « donner des leçons », c’est surtout pour venir mettre mettre un tout petit peu d’esprit critique dans une machine trop bien huilée. Désolé que cela vous déplaise.

JL

Bonjour Jérôme,

Merci pour ton reporting. Je me pose plusieurs questions depuis quelques temps et encore davantage depuis le dernier communiqué de la BCE. Avec les nombreux épisodes de baisses des taux et la bulle immobilière qui semble en découler, la remontée des cours de l’or, le niveau de valorisation des GAFA, restes-tu confiants sur le marché actions ? Beaucoup prône un risque de crash et présentent un avenir bien sombre (ils le font depuis 2-3 ans tu me diras cf: C. GAVE, O. DELAMARCHE, ….). Ne faudrait-il pas rester liquide à 50% pour pouvoir profiter de bonnes affaires ?

Merci d’avance pour ton retour

CP

Je pense que JL s’intéresse assez peu au « marché actions » et beaucoup plus à « certaines actions » (stockpicking). En ce sens, savoir si le « marché » est cher ou non n’a que peu d’intérêt… et surtout, personne ne le sait jamais :).

Concernant Delamarche ça fait bien plus que 2-3ans, prédire la crise imminente c’est toute sa carrière.

Ci-après sa performance boursière en tant que gérant de fonds : https://www.devenir-rentier.fr/p126723#p126723