Ah ! La fête des Lumières de Lyon, pas la peine de la décrire, tout le monde en a entendu parler… Mais cette année un nouveau cran a été franchi dans l’engouement sécuritaire : les vélos ont été interdits dans tout le périmètre de la fête ! J’ai eu beau expliquer que j’habitais « dans l’immeuble qu’on voit juste là, derrière la barrière », il n’y a pas eu moyen de passer. Même les gendarmes mobiles présents au barrage étaient consternés par cette décision, c’est dire.

Le besoin de sécurité est partout. Dans la rue, à l’école, en montagne, au travail. Est-ce si étonnant que les placements préférés des Français soient les placements sans risque ? Mieux, l’irrationnel s’en mêle. Même si notre enfant a 1000 fois plus de chance de mourir à cause de la cigarette (certes pas quand il est enfant) que d’un attentat (oui, 1000 fois !), la plupart des parents ont plus peur de l’attentat que de la cigarette. C’est la même chose avec la bourse : beaucoup de comportements sont liés soit à des méconnaissances, soit à de l’irrationnel, et dans ce cas-là, il ne sert pas à grand-chose d’essayer de convaincre. Idem pour l’investissement value, soit on y adhère tout de suite, soit on ne le comprend jamais, dit-on.

▣ Mouvements de portefeuille et nouvelles des sociétés

- Prodware. Aller-retour. Le 22 janvier 2018, j’ai vendu la moitié de ma ligne, à 13,14 €. Le prix avait bien monté, je ne sais pas combien ça vaut, et les dirigeants ont un comportement très limite. Exactement un mois plus tard, j’ai racheté ces actions à 10,52 €. Un mois de salaire gagné « bêtement », mais c’est une opération chanceuse. D’autre part, on a appris qu’il y a encore eu des émissions de BSA pour les dirigeants, quasiment 600 000 à 9-10 €, sur 27 M d’actions. Les majoritaires se gavent sur le dos des minoritaires… Enfin, Conrard a vendu 93 566 titres au cours moyen de 11,41 € et en racheté 113 027 titres à 10,52 €. Mais on n’a appris ces opérations que 2 mois après : encore un comportement peu respectueux des autres actionnaires.

- Sears Holdings. Toujours la descente aux enfers du titre. En janvier, il y a eu expiration de certaines de mes options avec une strike bien plus élevé que le cours. La perte est de 100 %. Puis, fin février, j’ai décidé de troquer mes actions, vendues 2,47 $, pour 2/3 d’options call échéance janvier 2020 (strike 2 $ au prix de 1,15 $ et strike 3 $ au prix de 0,86 $). Vu l’échéance de dette fin 2019, il est probable que la situation soit plus claire d’ici là, dans un sens ou un autre.

- Indépendance et Expansion. Achat sur CTO, à 620,31 €, de quelques parts de ce fonds value exceptionnel, qui a rouvert les souscriptions pendant une semaine début janvier. Environ 4 % du portefeuille.

- Ymagis. Vente de la moitié de la ligne à 10,50 €. Ca a bien remonté depuis les plus bas, et ce n’est pas l’affaire du siècle. PV = +8 % en quelques mois sur le PRU.

- Abbey PLC. Achat à 15 GBP. Suivi un peu aveugle d’un copain (PoliticalAnimal), je n’ai toujours pas eu le temps de regarder la boite depuis. Pour 1 % du portefeuille.

- Veltex corp (VLXC). Achat à 0,115 $, sur le compte Lynx car il s’agit d’une action cotée aux US sur le marché OTC. Trouvée sur un bon blog, c’est une coquille vide qui capitalise 9 M$ mais qui depuis 10 ans essaye de récupérer la somme de 153 M$ (2,25 $ /action) qu’on lui doit, et que la justice lui a accordée en 1ère instance. C’est un pari spéculatif mais à quasiment x 20 de gain potentiel et pour seulement 0,4 % du portefeuille.

- Cofidur. Le CA 2017 est en augmentation par rapport à 2016. On attend les résultats.

- Gaumont. Les résultats 2017 ont été publiés. Pas grand-chose à dire qui ne soit déjà connu, la décote est toujours là. Le prix de l’action a encore progressé.

- Financière de l’Odet. CA 2017 en augmentation de 6 % à périmètre et taux de change constants. Le prix de l’action a bien monté depuis que je l’ai achetée.

- Thalassa. La vente de WGP est finalisée. La société a encore procédé à des achats d’actions propres : 90 000 à 92 p/action puis 75 000 à 81,75 p.

- Technicolor. Suite aux mauvais résultats 2017, le cours de bourse à fait -40% en quelques jours. Si le cours baisse encore, je me renforcerai (mais pour seulement un nouveau pour cent du portefeuille).

▣ Performance et gains

Encore et encore, le PEA monte, et atteint les +6 % depuis le début de l’année (merci Gaumont), tandis que les deux CTO sont en perte avec -6 % et -10 % (merci SHLD, Dest, $/€). La performance du portefeuille total est de exactement +1,00 % sur 2018.

▣ Nouveaux pas de cotations

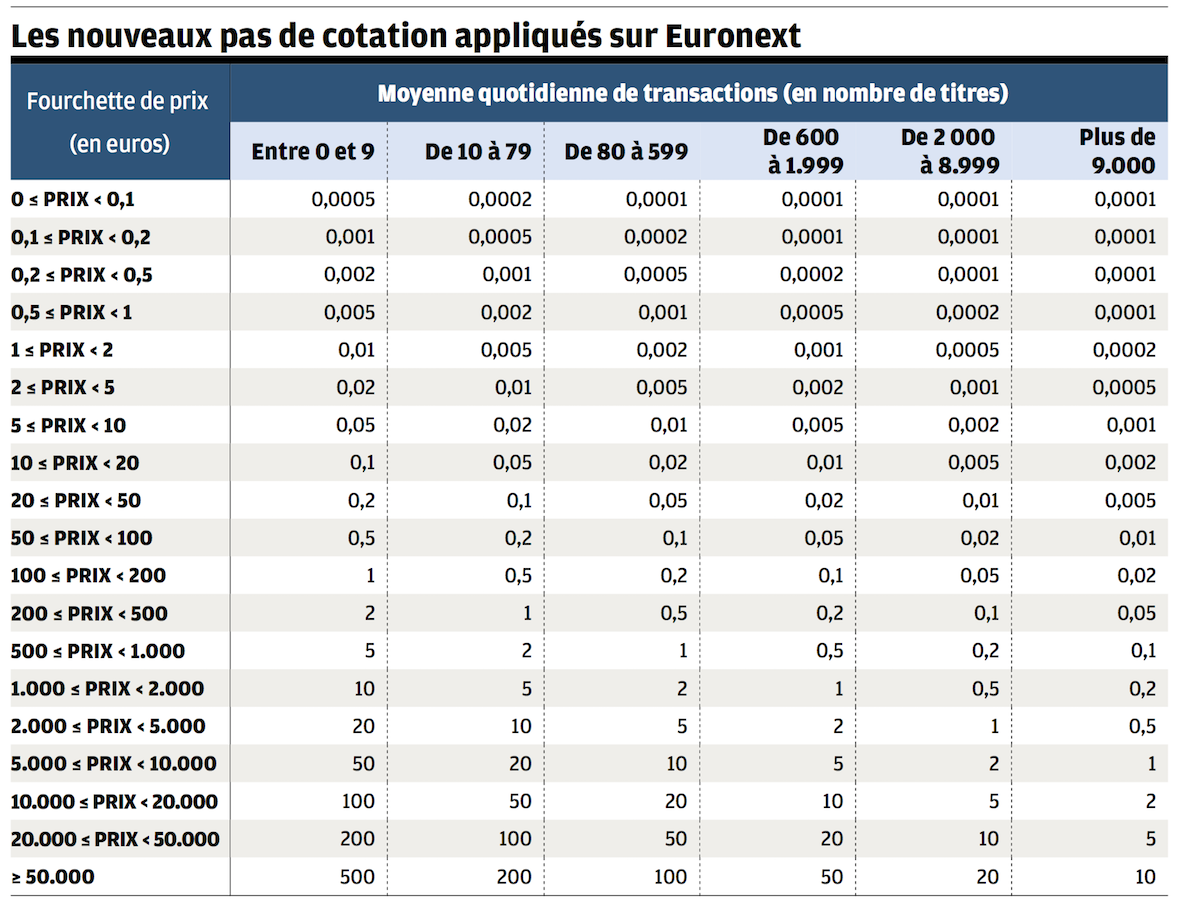

Du fait de la réglementation européenne, les Bourses Euronext ont adopté de nouveaux pas de cotations. Rappelons que le pas de cotation est l’écart minimum en euro ou centimes d’euro pour la baisse ou la hausse d’une action. Un investisseur doit passer son ordre de bourse en tenant compte du niveau minimum du pas de cotation. Ce pas dépend du prix de l’action et de la moyenne quotidienne de transactions sur le titre. Par exemple, pour Cofidur qui a un prix de 374 € et un volume moyen de 30 titres, le pas de cotation est de 1 €. Il vous faut donc entrer un ordre avec un nombre entier d’euros : 370 €, 371 €, 372 €…. Pour un autre titre, si le pas de cotation est de 0,05 €, il vous faut entrer des prix du type, 14,00 €, 14,05 €, 14,10 $… Pas d’inquiétude, si vous n’avez pas le bon pas de cotation, votre ordre sera rejeté, avec un message du type « La limite doit correspondre à un pas de cotation » et vous n’aurez qu’à recommencer. L’ensemble des possibilités est donné dans un tableau à double entrée, traduit en français par le journal Investir du 27 janvier 2018 :

▣ Nouvelles du blog et autres

Sur le blog, ces deux mois j’ai publié un article : une analyse de Ymagis.

Je vous souhaite un bon mois de mars.

JL – 28 février 2018.

Bonne remarque sur la notion de risque « perçu » Jérôme.

Le français moyen n’est pas meilleur en investissement qu’en autre chose, s’il n’est pas formé.

Pour être rationnel, il faut avoir tous les paramètres en main. Oui, détenir une somme importante sur ses livrets bancaires et autres Livret A pendant plus de 10 ans représente une perte importante en coût d’opportunités par rapport à des investissements dits « plus risqués » (actions ? pire, actions de petites sociétés peu liquides ?) mais qui sur le long terme sont largement plus profitables. Et c’est bien dommage.

A noter que nous sommes tous, à notre niveau, victime d’irrationalité. Moi le premier. Malgré tout le boulot sur [b]Gaumont[/b] abattu ensemble, je n’ai pas assez pondéré ma ligne l’année dernière.

Et quand je vois ton obstination sur Sears… le fait de ne pas vouloir prendre définitivement tes pertes et passer à autre chose, me laisse pantois. Tu traines ce boulet depuis des années et tu veux encore en tirer quelques chose. Biais d’encrage ?

Pourtant : pas de collatéral, des fonds propres négatifs… de plus en plus négatif !

Sur les retailers US, j’en connais au moins 2 cotés qui sont profitables, qui rachètent leurs actions pour les annuler. Bref, qui créent de la valeur années après années et qui me parlent plus que Sears. 😉

« Et quand je vois ton obstination sur Sears… le fait de ne pas vouloir prendre définitivement tes pertes et passer à autre chose, me laisse pantois. Tu traines ce boulet depuis des années et tu veux encore en tirer quelques chose. Biais d’encrage ? »

Je dirais plutôt biais d’ancrage, à moins que tu penses que les actions sont inscrites à l’encre indélébile dans mon portefeuille 🙂

La raison est très bête, plus bête il n’y a pas : je n’ai jamais ouvert un rapport et encore moins estimé la valeur de Sears, j’ai suivi plusieurs personnes qui disaient que c’est magnifique, très décoté bla bla bla. A partir de là, je suis incapable de dire quand et si il faut vendre.

D’où mon conseil :

a. étudier soit-même les entreprises,

b. sinon, mettre une faible proportion de son portefeuille dedans.

Pour ta pondération de Gaumont : avec Graines Voltz et Gaumont tu dois déjà faire un bon début d’année 🙂 Tu avais mis quel % de ton portefeuille dans Gaumont ?

Bien sûr, ancrage ! 🙂 Quoique… ton explication tient la route !

Alors, pour t’aider à prendre cette dure décision, ouvre le dernier rapport trimestriel. Ou même simplement regarder les données annuelles sur Google Finance sur 5 ans, tu devrais y voir clair avec ton expérience.

Graines Voltz et Gaumont sont les 2 plus grosses pondérations de mon portefeuille. Alors, oui, l’année 2017 démarre pas mal ! Mais j’ai aussi beaucoup de valeurs « en sommeil » dans le portif qui attendent un bon coup de pied au fesse pour me sortir quelques plus-values. Bienveillant dans l’âme, je ne souhaite pas les brusquer et attends patiemment que la valeur se débloque.

Gaumont devait représenter que 10% de mon portefeuille perso à l’époque… Et aujourd’hui, environ 12% des sommes investies en comparatif. Mais plus, en réel, avec diverses autres participations (Asteroid Gestion détient quelques titres).

Je te retourne la question : combien en avais-tu juste avant l’annonce du résultat définitif de l’OPRA ? et aujourd’hui ?

J’ai tout acheté quand c’était à 75 € et j’en ai pris pour 20 % du portefeuille. Aujourd’hui, Gaumont en représente 30 %.

Je crois que pour décider les petits actionnaires, qui ont misé gros, à vendre sur Sears, il faudrait une analyse aussi détaillée et poussée que celle qui les avait incités à acheter à l’époque. Que peut valoir l’immobilier, les différentes entités, Innovel, Home Services etc. Qui peut évaluer tout ça aujourd’hui, on s’est planté, d’accord mais qui a vraiment étudié le dossier, même si ça serait probablement une perte de temps en plus du reste.

Bonjour Jérôme,

Merci pour le partage et votre blog.

Je suis étonné de ne pas vous voir positionné sur Graines Voltz justement, pour quelle raison ?

Bonjour bibike,

Pour Graines Voltz, j’ai loupé le coche et je regrette. C’est une des valeurs qui était en haut de ma liste au printemps dernier. Et j’ai attendu un peu que ça redescende à 17, mais ce n’est pas arrivé, puis ensuite j’avais mis toutes mes liquidités dans Gaumont (j’ai même vendu d’autres actions pour ça). Depuis, je n’ai pas eu énormément de liquidité.

Merci pour votre réponse, je comprends mieux, c’est toujours difficile d’acheter à un prix parfait…

Pourquoi 17 ? Cela représentait un multiple en particulier ? Ou juste une question d’historique de cours récent ?

Parfois je préfère acheter une goutte un peu trop cher, en espérant doubler ma position à un prix plus bas, plutôt que de manquer complètement le potentiel à cause d’une ambition d’achat trop exigeante.

Mais la psychologie/l’émotionnel en bourse est sûrement ce qu’il y a de plus difficile à maîtriser en continu.

17 c’est parce que quelques jours avant le cours était à 17, et le PDG achetait à ce prix-là, alors je voyais bien l’action y redescendre…

Arrêtez de vous faire des noeuds dans la tête CaptainTrips : des fonds propres de plus en plus négatifs et une dette insoutenable…

Nous avons reçu de nombreux mails chez les Daubasses pour nous demander ce que nous pensions de cette pépite « value ». A 10 USD… à 8 USD… à 6 USD… moins depuis récemment. Le titre cote à 2,5 USD.

L’année dernière, nous avons essayé de sortir un lecteur de sa vision éblouie en répondant à plusieurs commentaires : http://urlz.fr/6EBg

Depuis ce commentaire, le titre a encore perdu -67%…

Espérons que cela lui ait permis de prendre du recul et sortir de ses croyances !

Le truc c’est que ceux qui sont bullish sur sears essayent de se persuader qu’il y a bien de la valeur cachée ici et là, et ceux qui n’y croient pas ne veulent pas perdre du temps à étudier la société, et ils ont probablement raison, il y a tellement de dossiers beaucoup plus simples et plus prometteurs, c’est d’ailleurs la direction que semble prendre le conseiller que tout les francophones qui ont investi dans sears ont suivi, la recherche de dossiers simples, décotés, certains appelleront ça daubasses 🙂 , mais direction le japon cette fois-ci faute de trouver ça ailleurs. On n’est plus en 2009 ou il suffisait de se baisser pour ramasser des pépites, ou même en 2011. Cela dit, l’euphorie des marchés peut durer encore longtemps.

Est-ce vraiment simple d’investir au Japon ? J’en doute, à moins de faire de l’investissement mécanique, comme Vauban ou un peu les Daubasses (je n’ai rien contre mais ce n’est pas mon truc). Et encore, avec des rapports en japonais, ce n’est pas facile.

L’IH nous ventait déjà Sears comme un dossier d’une grande simplicité alors…

Le Japon c’est parce que les valorisations sont plus faibles là-bas mais ces entreprises nippones ni mauvaises représentaient chacune une part faible du portefeuille (mouvements publiques il y a quelques temps) contrairement à Thalassa Holdings, probablement trouvée ici et représentant elle une part non négligeable. On peut d’ailleurs l’acheter aujourd’hui à des prix intéressants si l’on en croit les rachats d’actions par l’entreprise: 2,811,225 actions à un prix moyen de 89.14 pences http://thalassaholdingsltd.com/documents/2018.02.19-Share-Buy-Back.pdf

Bonjour,

concernant « Abbey PLC », il ne doit pas s’agir d’un achat à 15p(ence) mais à 15GBP ou 15€ au vu des cours actuels …

Bonjour,

oui vous avez raison. Il y a quelque temps, sur les cours de Londres, Binck est passé des pence aux GBP, et je ne suis pas encore totalement habitué.

Merci 🙂