Cela fait déjà pas mal de temps que nous sommes quelques copains à suivre et à avoir acheté des actions Hipay. Si j’ai décidé d’écrire un article aujourd’hui, c’est parce que le rapport financier du 1er semestre 2020 indique que la rentabilité est enfin quasi positive, alors que le cours est encore au tapis.

Je ne vais pas faire une longue présentation de la société : l’essentiel a été écrit par Boris dans son article.

▣ Le groupe

Le groupe Hipay est un prestataire de services de paiement français indépendant agréé en tant qu’établissement de paiement. Le groupe possède deux filiales opérationnelles : HiPay SAS (France) et HiPay ME SA (Belgique). Il y a cependant un projet de réunion des activités sous le seul agrément de HiPay SAS afin de simplifier la gestion opérationnelle et réglementaire. Une des forces de Hipay semble être de proposer une solution de paiement omnicanale. Celle-ci consiste à permettre au consommateur de naviguer sans encombre entre les solutions de paiement en magasin, sur le mobile, sur le PC, et avec les divers moyens d’achat : CB, cartes cadeaux, les e-chèques-vacances etc. L’abandon de commande en cours de navigation est ainsi grandement diminué (on parle d’augmentation du taux de conversion).

Les deux actionnaires de référence sont BJ Invest (29,8 %), la holding de Benjamin Jayet, et Eximium (29,2 %), la SAS d’investissement de Michel Baulé. Deux investisseurs, dont le but n’est pas forcément de garder leurs sociétés ad vitam aeternam.

▣ Les chiffres

Avec le rapport financier semestriel au 30 juin 2020, diffusé il y a quelques jours, nous avons :

- Cours de l’action = 5 €

- Nombre d’actions = 4,96 M

- Capitalisation = 24,75 M€

- Trésorerie = 1,8 M€

- Dettes financières = 13,2 M€

- EV = 36,15 M€

- CA = 21,7 M€ (vs. 16,8 M€ au S1 2019, soit +29 %)

- EBITDA S1 = 2,3 M€ (vs. – 0,3 M€)

- ROC S1 = -0,1 M€ (vs -2,2 M€)

- RN S1 = -2,0 M€ (vs. -2,7 M€)

- EV/EBITDAannualisé = 8.

Un prêt garanti par l’Etat (PGE) de 3,6 M€ a été obtenu. Les fonds ont été reçus postérieurement au 30 juin 2020, ils ne figurent donc pas au bilan consolidé semestriel de la société.

Rien d’extraordinaire, a priori, dans les ratios. Mais il faut tenir compte de certaines particularités négatives ou positives du dossier :

- L’EBITDA est gonflé par une capitalisation des frais de R&D, pour 1,2 M€ au S1. Certains copains n’aiment guère cette façon de faire, peu conservatrice. D’autres n’en sont pas dérangés. Dans l’article, je n’ai pas corrigé de cette capitalisation. Mais celle-ci varie assez peu, donc si on veut la corriger, il suffit de retrancher une constante à l’EBITDA donné ici pour chaque année (de l’ordre de 2,5 M€).

- Les CAC n’ont pas pu certifier les comptes 2019, ce qui jette un sacré trouble. Ils indiquent n’avoir pas « pu obtenir les preuves d’audit suffisantes et appropriées concernant le montant du chiffre d’affaires » et ce « en raison de l’insuffisance des procédures de contrôle interne ». Depuis, d’importants travaux complémentaires ont été réalisés, et les comptes de HiPay SAS ont été certifiés. Reste à certifier la filiale belge. Les comptes semestriels de Hipay groupe font l’objet d’une revue partielle, ils ont été certifiés avec réserve.

- Les CAC avaient émis un doute sur la continuité de l’activité. Il est vrai que la société brûle du cash. Mais l’hémorragie semble quasi terminée, et le groupe a eu un apport de BJ sur lequel il reste 3,7 M€. Avec la trésorerie en caisse et le PGE, la capacité de financement totale du groupe est de 9,1 M€ à fin juin 2020. De quoi voir venir.

- Le CA a été multiplié par 2,5 en 4 ans, soit +26 %/an (+35 % entre 2018 et 2019). C’est une belle croissance, elle justifie qu’on s’intéresse à la société et qu’on la valorise un peu chèrement.

- La question cruciale est : est-ce que la taille de Hipay est suffisante pour faire le poids face aux géants du secteur ? Est-ce que la technologie de Hipay est assez singulière pour faire la différence avec les concurrents ?

▣ Projections

Pour une fois, je me suis livré à un exercice de projection dans le futur. L’idée est de donner un ordre de grandeur sur le CA, l’EBITDA et le FCF que pourrait générer la société si le CA et les charges continuent de progresser au même rythme qu’actuellement. En fait, plus que leurs valeurs absolues, ce sont les rythmes de progression potentiels qu’il est intéressant de connaître. Ce genre d’exercice ne vise pas à donner des chiffres qui vont se révéler exacts, mais à savoir si ça vaut le coup de s’intéresser à la société. Si l’on n’a aucune idée du lien entre FCF et CA, on ne peut pas s’intéresser à une société en croissance.

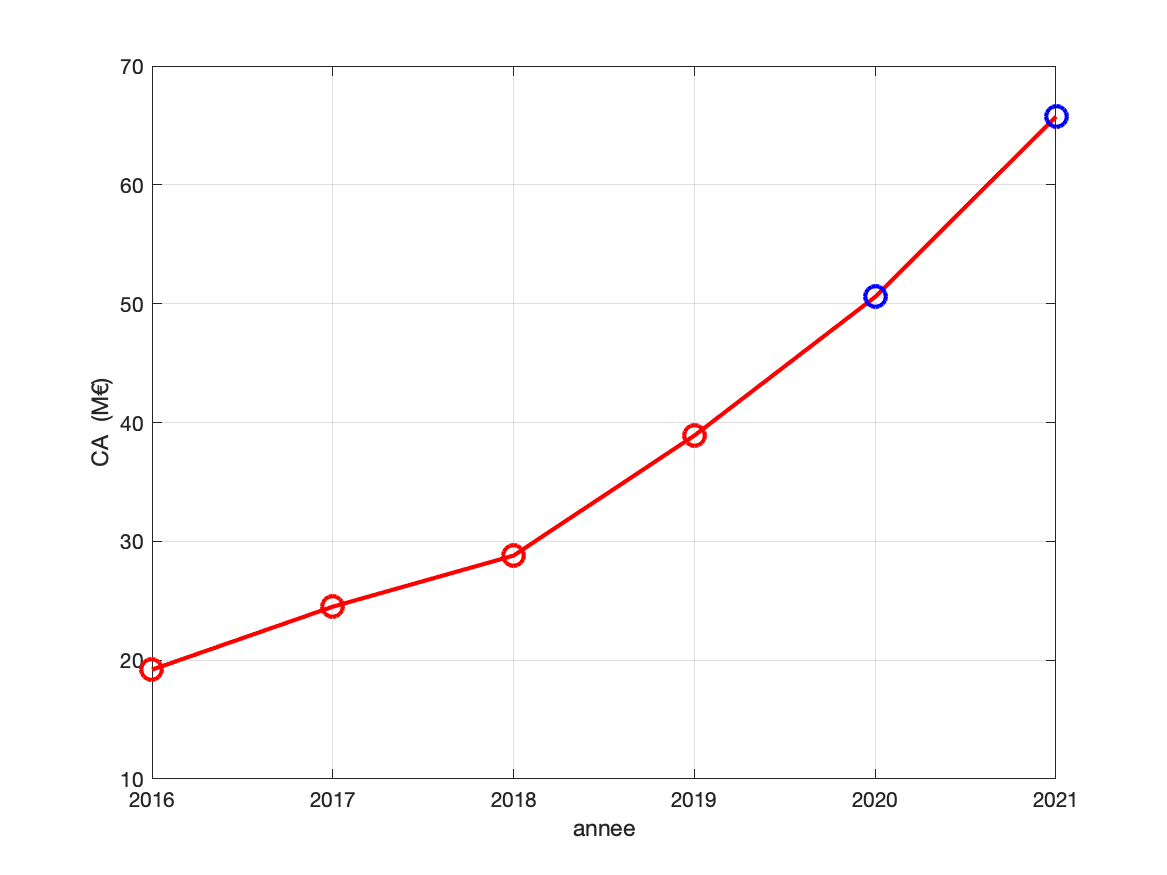

Voici déjà le CA des dernières années. Les deux points en bleu sont des projections de ma part avec un rythme de +30/% par an. Pour 2020, la projection a des chances d’être réalisée puisque le CA du 1er semestre est déjà de 21,7 M€.

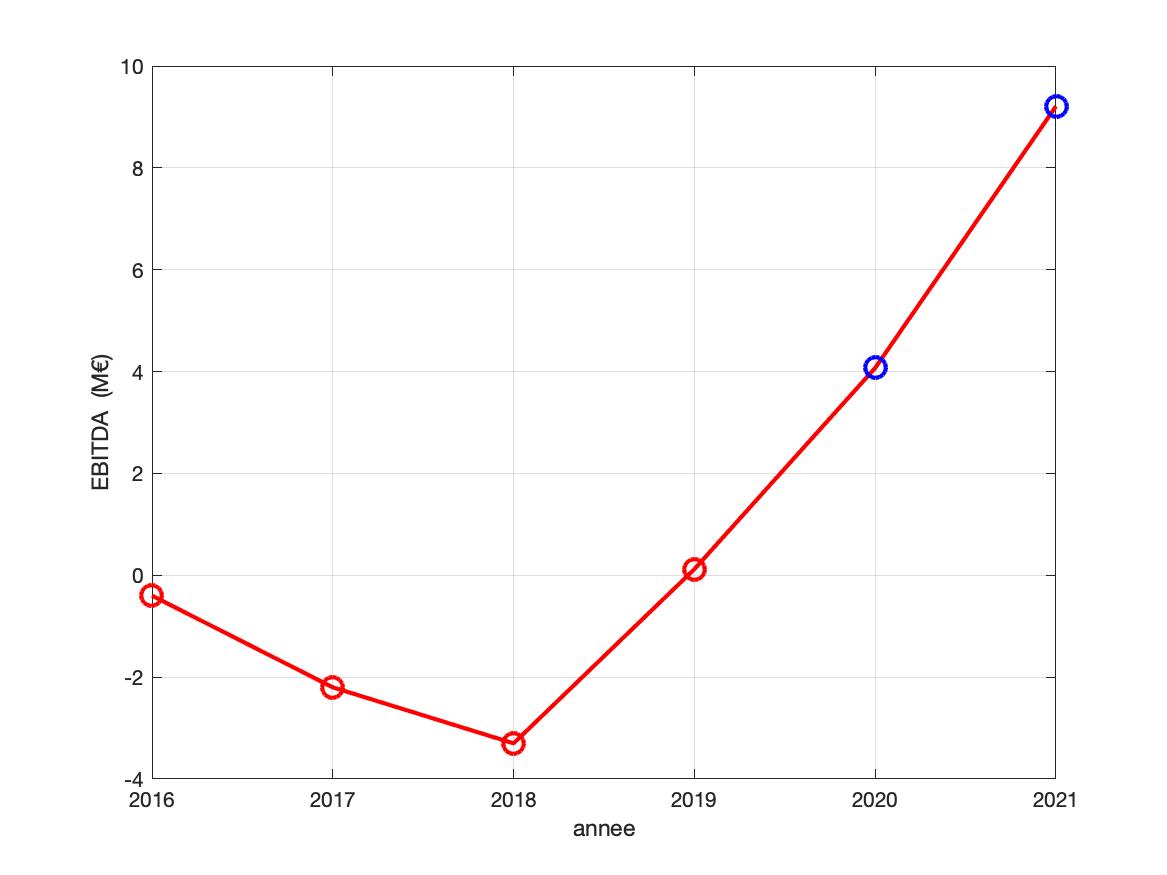

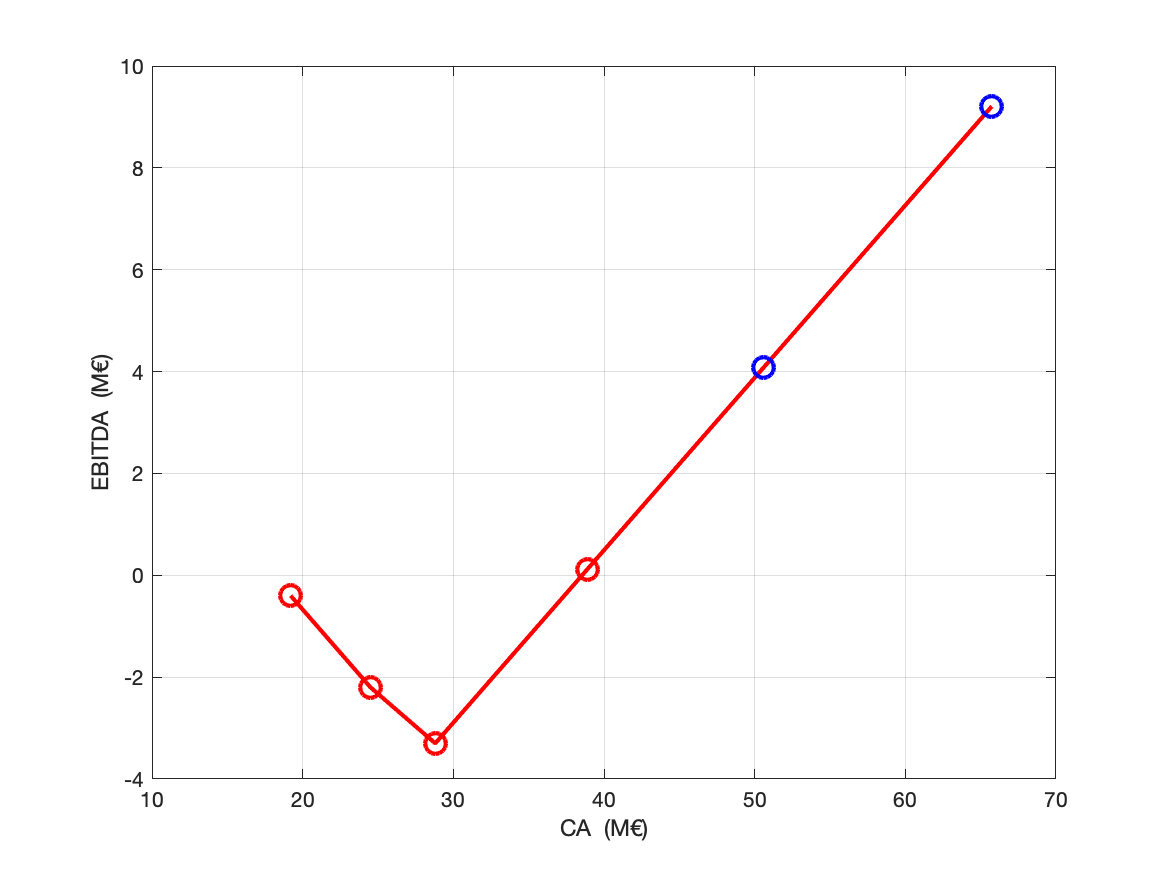

Le deuxième graphe donne l’EBITDA tel que mentionné par le groupe (sans ajustement) en fonction du CA, pour les mêmes années que précédemment. Afin de le projeter sur les années futures (points bleus), j’ai supposé une relation affine entre l’EBIDTA et le CA :

Le deuxième graphe donne l’EBITDA tel que mentionné par le groupe (sans ajustement) en fonction du CA, pour les mêmes années que précédemment. Afin de le projeter sur les années futures (points bleus), j’ai supposé une relation affine entre l’EBIDTA et le CA :

EBITDA = a x CA – b,

ce qui est un peu plus fin que de supposer une marge constante. Cela revient à supposer que la vitesse de progression des charges est proportionnelle à la vitesse de progression du CA. L’exercice est osé car on voit bien que cela ne fonctionne pas pour l’ensemble des points. Je suppose donc que les années antérieures étaient des phases de forts investissements opérationnels et que nous sommes arrivés dans un état de croissance stationnaire. J’utilise donc les années 2018 et 2019 (3e et 4e points) pour déterminer les coefficients a et b, puis projeter dans le futur. Pour 2020, la projection (4 M€) semble pouvoir être réalisée puisque l’EBIDTA du 1er semestre est déjà de 2,3 M€.

On peut dès lors représenter l’EBITDA en fonction de l’année. On voit qu’une augmentation annuelle de 30 % du CA pourrait faire plus que doubler l’EBITDA en 2021. C’est la magie de certaines sociétés technologiques pour lesquelles l’augmentation du nombre de clients augmente peu les coûts.

Je ne sais pas si ces projections seront vérifiées, mais elles permettent d’illustrer le potentiel de la croissance en terme de marge.

▣ Comparables

Les dernières années ont été riches en acquisitions de fintechs dans le domaine du paiement.

Dalenys. En 2017, Natixis a racheté Dalenys pour 9 €/action, opération qui valorise la cible à 160 M€. D’après le cabinet d’analyse Greensome Finance, la transaction sur Dalenys s’est déroulée sur la base de 7,2 fois le chiffre d’affaires monétique. Je n’ai pas cherché la croissance du CA monétique de Dalenys.

Izetle. En 2018, Paypal a racheté cette société suédoise au prix de 2,2 Mds$ pour un CA de 113 M$ et une marge brute de 68 %. Les ratios estimés sont : EV/EBITDA = -80 et EV/CA = 20.

Worldpay. En 2019, Worldpay a été rachetée pour 43 Mds$ par FIS. Les ratios correspondants sont EV/EBITDA = 20 et EV/CA = 10. En 4 ans, Worldplay avait eu une croissance totale de +50 %.

Total System Services. Rachetée en 2019 par Global Payments pour 21,5 Mds$ soit une EV = 25 Mds$. Avec un CA = 4 Mds$ et un EBITDA = 1 Mds$, on arrive aux ratios EV/EBITDA = 25 et EV/CA = 6.

Corporate Spending Innovations (CSI). Fintech proposant des solutions automatisées pour le paiement inter-entreprises, elle a été rachetée par Edenred en 2019 pour 600 M$, avec un CA de 43 M$ (croissant de + de 10%/an) et un EBITDA de 26 M$, soit des ratios P/EBITDA = 24 et P/CA = 14.

Ingenico. En mars 2020, Worldline a proposé de racheter Ingenico à 7,8 milliards d’euros (123 €/action). Depuis, le prix de l’action Worldline a progressé, et puisqu’il existe un paiement possible en actions, le prix de l’action Ingenico a progressé aussi, pour s’établir à 144 € environ. On obtient alors EV/EBITDA = 15 et EV/CA = 3. La comparaison avec Hipay est toutefois partielle puisque leurs activités sont quelque peu différentes (hardware etc). En 4 ans, Ingenico avait eu une croissance totale de +50 %.

Adyen. Cette fois, ce n’est pas une vente mais une introduction en bourse. Entrée à 240 €/action en 2018, elle est aujourd’hui valorisée à 1800 €/Actoin ! En EV, cela correspond à 44 Mds€, pour un CA = 2,7 Mds€. Les ratios sont époustouflants : EV/EBITDA = 150, P/FCF = 65, EV/CA = 15. Lors de son introduction en bourse, la société n’était valorisée « que » 30 fois son EBITDA. Depuis, le cours de bourse a d’ailleurs été multiplié par un peu plus de 6. Mais la taille est bien plus grande que celle de Hipay, ce qui permet des économies d’échelle ; et la croissance est époustouflante : CA multiplié par 8 en 4 ans, soit +70 %/an.

Nexi et Sia viennent d’annoncer qu’ils vont fusionner (cf article sur Boursier.com) mais je n’ai pas le détail de la transaction.

Difficile de faire une moyenne de tout ça. Les ratios de Hipay ne méritent certainement pas d’égaler ceux de Adyen. Hipay est moins gros mais croît plus vite que Worldpay, je serais donc tenté de leur appliquer les mêmes ratios. Avec l’EV/EBITDA = 20, et un EBITDA = 4 M€, on trouve P = 14 €/action Hipay. L’EV/CA = 10 avec un CA = 50 M€, donne P = 100 €/action. En étant prudent, en prenant les ratios de Ingenico, on trouve respectivement P = 10 et 28 €/action.

▣ Normalisation de l’EBITDA et du FCF

Sur le premier semestre 2020, j’ai relevé des ajustements ou éléments exceptionnels à considérer :

- 371 k€ de loyers.

- 800 k€ de charges sociales reportées.

- 750 k€ de chômage partiel COVID.

- 600 k€ de dépenses supplémentaires pour renforcer le contrôle interne.

Avec les normes IFRS16, les loyers apparaissent au tableau de flux de trésorerie (TFT) dans le chapitre financier. Or, à mon sens, il s’agit de flux d’exploitation, je les réintègre donc à la CAF. Le point 2 est exceptionnel, il faudrait donc le supprimer. Il n’y pas d’impact sur l’EBITDA, que je considère au sens usuel (mais il a un impact sur l’EBE = EBITDA + provisions sur actifs circulants). Il y a un effet sur le FCF, mais au niveau de la variation du BFR dans le TFT. Dans mon cas, je détermine un FCF hors BFR ; il n’est donc pas impacté. Le troisième point prête à discussion. Est-ce que les 750 k€ de chômage partiel décaissés en moins par Hipay par rapport à un semestre normal doivent être soustrait à l’EBITDA et à la CAF ? Pas sûr. On doit aussi considérer que ce travail non effectué a donné lieu à une perte de CA (mais pas forcément au même instant…) et d’acquisition d’immobilisations. Et la situation du COVID a engendré des surcoûts exceptionnels. Le point 4 peut être soumis au même type de discussion, à ceci près qu’il s’agit d’une dépense. Est-elle exceptionnelle ? Peut-être. Sans connaissance supplémentaire, je vais donc considérer que les 750 k€ compensent les 600 k€ et/ou les divers surcoûts exceptionnels liés au COVID. On obtient donc :

-

-

- EBITDA normalisé = EBITDA = 2,3 M€

- CAF normalisée = 1016 k€ (CAF) – 371 k€ (loyers) = 0,6 M€

- FCF normalisé = 0,6 M€ (CAF normalisée) – 1,7 M€ (capex) = -1,1 M€.

-

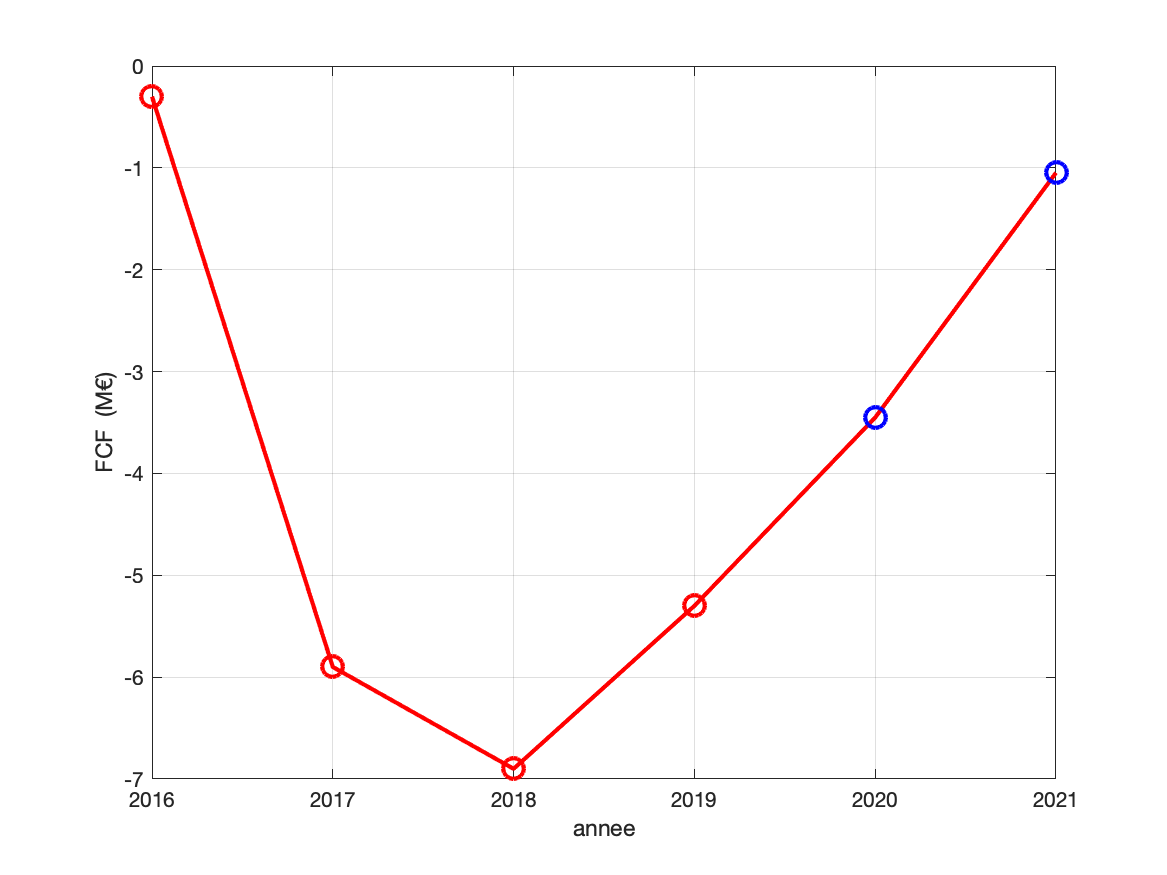

Reprenons maintenant, la projection effectuée plus haut, à partir des années 2018 et 2019, mais en l’effectuant sur le FCF. On trouve :

Le FCF du premier semestre 2020 étant de -1,1 M€, la projection 2020 pourrait bien être dépassée. Plutôt que de partir de 2018 et 2019, on pourrait partir de 2019 et du FCF 2020-S1 annualisé (-2,2 M€), pour projeter plus loin. Je trouve alors un FCF = +2 M€ en 2021 et +7 M€ en 2022 (avant impôts)…

Pour moi, ce semestre indique nettement la poursuite de la trajectoire vers la rentabilité. Nous sommes même quasiment arrivés au point d’équilibre : le FCF est passé de -5,3 M€ sur l’année 2019 à -1,1 M€ sur le premier semestre 2020. Si le CA continue à croitre, on pourrait avoir une belle rentabilité.

C’est d’autant plus intriguant que le cours de bourse, même s’il a rebondi depuis ses plus bas, reste déprimé :

Un catalyseur fort est que le secteur des paiements est en pleine phase de « consolidation » c’est-à-dire de fusions-acquisitions. La probabilité d’OPA est donc plus grande que dans d’autres secteurs. D’autant que les banques traditionnelles ne veulent pas voir le train passer et regardent avec envie les fintechs.

Un détail qui n’en est peut-être pas un. En avril-mai 2020, la société de gestion Moneta, bien connue des investisseurs small et value, a déclaré avoir franchi en hausse et, trois semaines plus tard, en baisse, le seuil de 5 % du capital. Cela fait une petite proportion de l’encours de Moneta, mais si Romain Burnand, un spécialiste des banques, a investi dans cette entreprise, c’est probablement qu’il pense qu’elle ne court pas vers la faillite.

L’essentiel de cet article a été rédigé au cours des derniers jours de septembre. Depuis, le marché semble s’être rendu compte du retour possible à la rentabilité et le cours de bourse a continué sa remontée. Il reste selon moi, du chemin à parcourir, et les astres semblent aujourd’hui alignés, entre une embellie des perspectives, et un cours de bourse loin de ses plus hauts (à une époque où les résultats étaient moins bons).

JL – 7 octobre 2020.

AMF. J’ai une grosse position sur Hipay. Afin de ne pas trop dépasser 15-20 % du portefeuille, je m’allégerai si la hausse se poursuit.

Mises à jour

▣ Article dans le journal Investir de ce jour

Mais d’où sortent-ils qu’il y a un risque d’augmentation de capital ? Comme je l’explique dans mon article, il y a du cash pour tenir encore un bout de temps. sachant qu’en plus la rentabilité semple à portée de main.

Mais d’où sortent-ils qu’il y a un risque d’augmentation de capital ? Comme je l’explique dans mon article, il y a du cash pour tenir encore un bout de temps. sachant qu’en plus la rentabilité semple à portée de main.

JL – 13 novembre 2020.

▣ Article dans le journal Investir de ce week-end.

JL – 13 juin 2021.

Chiffre d’affaires du T3 : https://f.hubspotusercontent10.net/hubfs/2770960/Press%20and%20Investors/HiPay%20CP%20CA%20Q3%202020%20FR.pdf

Tout va pour le mieux. La croissance est de +27 % par rapport au T3 2019, donc en ligne avec la croissance observée ces derniers temps. Le cours bondit logiquement de +10 % ce matin.

Surtout, TB dynamique commerciale : 231 nouveaux clients ont signé sur la période, dont 69 grands comptes. Projet de transfert du titre sur Euronext Growth.

Encore une transaction dans le domaine de la fintech : Carrefour cède Market Pay.

La transaction valorise la fintech 300 millions d’euros en valeur d’entreprise pour un chiffre d’affaires net prévu en 2020 de 30 M€, soit un EV/CA = 10. Ce n’est pas la premiere fois qu’on voit un tel ratio (cf. Worldpay). Mais cette fois, la société cédée possède un profil financier similaire à Hipay : croissance annuelle de 20 %, CA de 30 M€, perte annuelle de -2 M€.

Ce ratio (EV/CA = 10) valoriserait Hipay à 100 €/action.

L’article parle de 245M€ de PV pour Carrefour, donc une market cap de 400M€.

Si l’EV est de 300M€, ça veut dire qu’il y avait 100M€ de cash net ? Ca me parait beaucoup non (surtout pour une filiale à 100% d’un groupe) ?

PS : je ne suis pas étonné, même si c’est fou, par l’ordre de grandeur du x10 vs le CA. Le paiement, ça vaut des pépètes car ça contient BEAUCOUP d’information.

Tu as regardé la valeur de Market Pay dans les comptes de Carrefour, c’est ça ?

Effectivement, 100 M€ de cash net ça ferait beaucoup…

Bonjour

quelqu’un a publié les comptes de MarketPay ici https://www.devenir-rentier.fr/t25246 si cela vous interesse.

Merci Jean.

Bonjour

Est-il trop tard pour rentrer sur Hipay ?

Bonjour Peaky,

Quelles sont les arguments qui penchent dans votre balance ?

Bonjour Jérôme,

Je trouve le rallye important même si le CAC GR est prometteur… Je rejoins donc en partie le sentiment d’investir de vendre voire alléger.

Une brève a été publiée dans Investir. Je l’ai copiée dans l’article, ci-dessus.

bonjour,

J’ai du mal a comprendre investir. Je leur ai demandé des explications, mais n’étant pas client, je n’en aurais pas.

Voyons le coté positif des choses cela permettra d’en reprendre moins cher.

A mon sens le prix reste peu cher. Attention je suis actionnaire donc partial dans mes propos.

Encore une transaction:

https://www.zonebourse.com/cours/action/NEXI-S-P-A-57291674/actualite/Fintech-Nexi-s-offre-Nets-pour-7-8-Mds-31788508/

Tout à fait, merci.

Les ratios de valorisation de la transaction sont EV/EBITDA = 20 et EV/CA = 7. Ces ratios valoriseraient Hipay à 14 et 70 € respectivement, pour les CA et EBITDA 2020 estimés.

Les détails de la transaction sont ici : https://www.nexi.it/content/dam/nexi/download/investror-relations/presentazioni/202011-Nexi-Nets-Investors-Presentation.pdf

Bonjour,

encore merci pour cet article.

Sur vos estimations de CA et vos différents graphiques, je m’y perds un peu.

Les 40 M de CA seront pour 2020 (vous écrivez 50 pour 2020 et 40 pour 2019)

Du coup le deuxieme graphique est faux également (décalé dans le temps), mais le troisème redevient juste 🙂

ça ne change rien au final, mais je voulais signaler la coquille (ou alors c’est moi qui n’ait pas compris quelque chose et c’est très probable ! #CerveauLent)

Bonjour Jean,

Non, l’extrapolation est bien 50 M€ pour 2020. Le premier point bleu de tous les graphes est celui de 2020, donc je ne vois pas d’incohérence.

Maintenant qu’on est au T4 on peut estimer le CA avec les chiffres donnés par la société : je vise autour de 45 M€ de CA en 2020. On est déjà à 32,2 en 9 mois. Le T4 devrait être entre 12,5 et 13 M€ (savants calculs personnels), mais on n’est jamais à l’abri d’une bonne surprise.

Bonne journée

Bonjour,

Alma une fintech (et start up) dans le paiement (paiement à credit/plusieurs fois) qui espere atteindre 1 milliard de flux traités d’ici 2 ans a levé 49 M d’euros (+ 12.5 M l’an passé) !

A noter que la société à 21 M de dettes financières

En comparaison Hipay aura traité plus de 5 milliards de flux en 2020, redevient rentabl et a moins de dettes. Certes le business n’est pas exactement le même, toutefois cela laisse entrevoir certains multiple de valorisations. A la louche 250 M d’euros (50 M d’euros par milliard d’euros de flux traité) soit 50e / action.

https://www.usine-digitale.fr/article/la-pepite-francaise-alma-leve-49-millions-d-euros-et-muscle-son-offre-a-l-international.N1051949

https://www.frenchweb.fr/fintech-alma-leve-49-millions-deuros-aupres-de-cathay-innovation-idinvest-et-bpifrance/413607

Merci Jean pour cette info.

Il faudrait ajouter le tout, car si vous voulez racheter Alma il faudrait débourser autour de (sans autre information dispo) 49+12+21 = 82 M€ en VE. Pour 1 Mds€ de flux donc.

Pour 5 Mds€ de flux cela ferait une VE = 410 M€ => Capi pour Hipay = 400 M€.

Cours = 80 €/action.

Ca fait beaucoup mais ca donne de nouveau un ordre d’idée.

Le CA 2020 est sorti.

Le chiffre d’affaires annuel progresse de +31 % par rapport à 2019. Le chiffre d’affaires du dernier trimestre progresse de +37 % sur un an. Le taux de conversion (CA/flux traités) continue de baisser mais c’est lié à la taille moyenne des clients, qui monte progressivement.

Tout se passe comme prévu. Je pense que l’EBITDA 2020 [au S2] sera de 2-2,5 M€ et que le FCF devrait se situer non loin de l’équilibre.

JL

Bonjour,

je suis satisfait des chiffres publiés. Par contre je ne comprends pas la réaction du marché ?! C’est surement la macro économique qui joue négativement, car il n’ y a rien de fondamentalement mauvais dans ce qui est publié. On aurait aimé peut-etre une guidance pour 2021 …

Un gros client « Metro », des ajouts de paiements en plusieurs fois (via un partenaire) que je pense être une activité à plus forte marge, et d’autres clients « grands comptes » ajouté. Sans compter un churn faible sur les clients d’après des échanges avec le CEO, et donc une recurrence certaine.

Je conserve de mon coté et je vais arreter de regarder le cours 🙂

Quel %age de votre portefeuille represente encore Hipay chez vous Jerome ? car je crois que vous vous étiez un peu allégé ces derniers temps.

JB

re bonjour , pour l’ebitda, on s’approcherait plutot des 5 M, vu qu’ils ont deja fait 2.3M en S1, non ?

Bonjour Jean,

Oui, il est probable qu’on aura un EBITDA avoisinant les 5 M€.

Le % dans mon portefeuille fluctue tous les jours au gré du cours, il est aujourd’hui d’environ 27 %.

Je ne comprends pas non plus la réaction du marché. Peut-être un soubresaut de court terme. Peut-être lié à la hausse des taux qui pénalise les valeurs de croissance ?

J’ai regardé aujourd’hui Adyen, certes en FCF positif mais pas tant que ça. Adyen se paye 22 fois le chiffre d’affaires et plus de 250 fois le FCF.

JL

Bonjour

Que se passe-t-il sur hipay ayjourd’hui (-6 %) ?

Bien cordialement.

Bonjour

La plupart du temps, personne ne sait pourquoi les cours montent et descendent. Ce que je sais pas contre, c’est que lorsque le cours sera à 40 €, ces soubresauts nous paraitront lointains.

Bonne soirée.

Bonjour,

Moneta semble avoir allégé Hipay (46.000 titres) https://www.morningstar.com/stocks/xpar/hipay/ownership

Reste 162.000 titres.

je n’arrive pas à savoir si cet allégement est récent ou pas. Ce qui pourrait expliquer la chute des derniers jours.

Bien vu Jean !

Effectivement ce serait sympa de savoir de quand date cet allègement.

On m’a répondu sur le forum IH. Il y a une colonne « cachée » a droite (je ne l’avais pas vu). Ça date de septembre 2020 donc pas récent.

Hipay propose maintenant le paiement en un click. C’est bon ça.

(https://twitter.com/DauphinGuillau1/status/1374721960308002818)

Communiqué de presse des resultats 2020 : https://ml-eu.globenewswire.com/Resource/Download/44acf4f4-7fc2-42cf-99f9-f9b9039e5cba

CA = 46 M€ (+31 %)

EBITDA = +3,4 M€

ROC = -0,1 M€ (+97 %)

RN = -1,8 M€ (+68 %)

FCF hors BFR = -1,3 M€ (peut-être -3 sans les économies exceptionnelles liés à la crise sanitaire).

Bonjour Jérôme

Que pensez-vous de ces résultats?

L’amélioration au S2 est essentiellement due a la baisse du poste DA, en effet la marge brute est quasi identique entre s1 et s2 malgré une croissance du CA ! Encore ces « couts directs » qui mangent le CA 🙁

Cela m’ennuie. On peut espérer qu’il arriveront a reduire cela avec le temps. Un RN positif pour 2021 me semble compliqué a atteindre.

Bonjour Jean

Je note que le FCF hors BFR est quasi positif au S2 :

En annuel :

CAF = 2,3 M€

capex = -3,6 M€

FCF = -1,3 M€

Au S1 :

CAF = 1,0 M€

capex = -1,7 M€

FCF = -0,7 M€

Soit au S2 :

CAF = 1,3 M€

capex = -1,9 M€

FCF = -0,6 M€.

Que ce soit en FCF ou RN, il est toutefois difficile de comparer les deux semestres, l’année 2020 est bourrée d’exceptionnels.

Attendons encore un peu, si la croissance se poursuit, ce que je crois, on ne risque rien.

Partenariat avec Trigano communiqué par Hipay sur linkedin :

https://fr.linkedin.com/company/hipay

.. a une date qui coïncide avec la hausse de ces derniers jours. Peut être un hasard mais dans tous les cas belle pioche ! Trigano ça pèse lourd..

CA du premier trimestre : https://www.silicon.fr/press-release/hipay-acclre-sa-croissance-avec-une-forte-progression-de-son-chiffre-daffaires-sur-le-1er-trimestre-2021-34

Le CA continue à croitre à un rythme avoisinant +30 % depuis maintenant un sacré bout de temps. De notre coté, continuons à attendre que le marché sorte cette société du secteur value.

Rapport annuel paru :

https://f.hubspotusercontent10.net/hubfs/2770960/Press%20and%20Investors/2021/HiPay_Rapport_Annuel_2020.pdf

Un article dans le journal Investir de ce week-end. Copié ci-dessus.

Bonjour,

encore une transaction dans le milieu de paiement par Worldline.

220M d’EV pour 50 M de CA et une croissance « à deux chiffres ».

ça ferait environ 40e / action pour Hipay à multiple équivalent.

Après je ne sais pas si Axepta Italy est vraiment un pure comparable d’Hipay, mais on s’en rapproche.

https://investors.worldline.com/en/home/news-events/financial-press-releases/2021/pr-2021_07_01_01.html

La raison de la hausse du jour, une initiation de couverture du titre par IDMidcaps, avec une valorisation « peu agressive », à 34 € :

Opinion : Buy – Fair value : 34 EUR – Cours de bourse : 14.22 EUR

« Une valorisation très en-deçà des standards du secteur en dépit d’une croissance significative ».

L’analyse complète de IDMidcaps :

https://hello.hipay.com/hubfs/Press%20and%20Investors/2021/20210906%20Hipay-Initiation%20IDMidCap.pdf

La raison de la hausse du jour, encore IDMidcaps, cette fois sur BFMTV dans « Petites et pipeaux » : https://www.bfmtv.com/economie/replay-emissions/bfm-patrimoine/pepites- pipeaux-hi-pay-16-09_VN-202109160142.html?utm_source=dlvr.it&utm_medium=twit ter

Cette fois c’est Midcap qui initie un suivi sur HiPay, à l’achat avec un objectif de 45 € !

Le marché va peut-être enfin voir la valeur du titre ?

Worldline rachète 80% de l’activité d’acquisition commerçant de la banque grecque Eurobank

information fournie parAOF•07.12.2021•08:49•

(AOF) – Worldline a annoncé la signature d’un accord portant sur l’acquisition de 80% de l’activité d’acquisition commerçant d’Eurobank, l’un des principaux acquéreurs en Grèce avec une part de marché de l’ordre de 20%. Eurobank Merchant Acquiring (EBMA) gère environ 219 millions de transactions par an, soit un volume de paiement d’environ 7 milliards d’euros

et un ca de 35me

Merci pour l’information Christophe. On n’a pas d’idée du prix ?

JL

Bonjour

256m d euros.

https://www.lesechos.fr/finance-marches/banque-assurances/worldline-poursuit-sa-conquete-du-marche-des-paiements-en-grece-1370407

salut, les 80% racheté par worldline pour 256me représente

un ve/ca de 9 (quand même!)

Encore un conseil aujourd’hui de Sebastien Faijean (IDMidcaps) sur BFMTV dans “Petites et pipeaux” :

https://www.bfmtv.com/economie/replay-emissions/bfm-patrimoine/pepites-pipeaux-hipay-group-06-01_VN-202201060175.html

Bonsoir

Au vue de l’engouement pour les sociétés de paiement et plus généralement de sociétés françaises private equity on peut s’interroger si Hipay ne va pas bénéficier bientôt des bénéfices de cet excess cash en circulation.

Je vise un prix cible de 80€+.

salut Peakykarl, pas faux! il serait dommage que la caravane de « cash »

passe sans ramasser Hipay!! et n’oublions pas que si les taux d’intérêt

remontent les multiples de valorisations en pâtiront….probablement!

Encore une recommandation à l’achat pour Hipay sur BFM par Renaud Ramette (Promepar AM) avec un objectif de cours à 30 € :

https://www.bfmtv.com/economie/replay-emissions/bfm-bourse/renaud-ramette-promepar-am-focus-sur-le-titre-hi-pay-02-02_VN-202202020366.html?utm_source=dlvr.it&utm_medium=twitter

ajustement des valorisations du secteur dixit worldline:

Nous visons désormais un objectif qui refléterait une valorisation de 12.5x l’EBE et 20x les résultats en 2023E, ce qui nous semble raisonnable au vu de la récente baisse de la valorisation du secteur des paiements, notamment aux Etats-Unis.

en cause , l’évolution attendue des taux longs!!

Ce matin, MIDCAP renouvelle sa recommandation d’achat avec un objectif de 40 € soit +240 %.

L’analyste pense que la croissance va repartir, avec aussi un effet de base moins défavorable.

Bonjour, de mon coté j’ai tout vendu. Mes arguments sont les suivants:

– croissance faible attendue cette année

– l’opa aurait du avoir lieu fin 2021 selon moi (quand les premiers brokers ont donné leurs avis). Ça traine et c’est pas normal.

– meme avec 15% de croissance ils ne seront toujours pas rentable cette année

– l’AG prochaine vote des clauses de dilutions, quand l’an dernier c’etait l’inverse(rachat d’actions qui n’ont pas eu lieu). Comme peu de cash disponible. Ça sent l’AK reservée aux majoritaires.

– inflation: positive pour hipay sur le CA mais negative sur leur principal cout: les salaires. Turnover de 25% (cf derniere conf call) c’est enorme !

– ce fut un gros bagger pour moi et avec le marché actuel il vaut mieux un portefeuille avec des sociétés qui gagnent de l’argent .

Résultats semestriels S1 2023 : https://docs.publicnow.com/viewDoc?hash_primary=6FC77ED4FE778EFBE524764ACD0B637866DE8571

On dirait que cette fois Hipay se redresse. Même le FCF est >0 à plus de 1 M€.

Si le titre ne bondit pas demain, je n’y comprends rien (mais ce ne serait pas la première fois que je ne comprends rien au marché).

Résultats semestriels S1 2024 : https://docs.publicnow.com/viewDoc?hash_primary=9B2F55368A98DC2F489E7513C6BD56631E7CD62F

Très bon : le CA progresse plus vite que le volume de paiement, RN hors elements non courant de 2,7 M€, Ebitda de 5,5 M€. Le litige avec l’administration fiscale se solde positivement pour Hipay, d’où le resutlat non courant de 2,8 M€. Et enfin, un FCF hors BFR de 3,8 M€ soit un P/FCFannualisé inférieur à 6. Le prix va commencer à être ridicule.

Bonjour,

Que pensez vous de l’AK en cours?

Bien à vous,

Néo

Bonjour Neo

Voici ce que je suis en train d’écrire dans mon reporting semestriel : « Le communiqué évoque une réduction de la dette financière, préalable à de futurs investissements technologiques et commerciaux. Cela manque toutefois de précision : est-ce que cette augmentation de capital va servir à rembourser les banques ou bien BJ Invest et son prêt à 10 % d’intérêt ? Si on rembourse les banques, ça me semble être un très mauvais signal car cela voudrait voudrait dire 1. que les banques n’ont pas voulu prêter à la société, 2. que BJ va continuer à se servir sur le dos de la société (moi aussi j’aimerais bien prêter à 10 %). »

Et vous ?