Voici enfin la publication que je vous promettais depuis des mois. L’article était écrit, il fallait attendre que j’achète des actions.

Voici enfin la publication que je vous promettais depuis des mois. L’article était écrit, il fallait attendre que j’achète des actions.

Si vous êtes actionnaire de MPI, cela tombera peut-être à point pour vous consoler de la fusion MPI-MAU.

Rappelez-vous, le Spitfire est cet avion mythique de la Royal Air Force auquel on attribue en partie la victoire de la bataille d’Angleterre durant la Seconde Guerre mondiale. Ici pas d’avion, juste une société pétrolière qui a peut-être choisi ce nom pour la signification de Spitfire : « cracheur de feu » ou « dragon ».

Spitfire Oil Ltd est en effet une société de droit bermudien basée en Australie et en Angleterre, et qui gère une concession pétrolière en Australie. Elle cote sur le marché AIM de Londres sous le code ISIN BMG836741048. Elle n’a aucun employé, juste quelques directeurs, son activité actuelle semble nulle.

C’est une coquille quasi vide mais incroyablement décotée.

Un bilan simpliste

De mémoire d’investisseur deep value, je n’ai jamais vu de bilan plus simple. Les comptes sont donnés en dollars australiens (A$, ou AUD) et le cours est en pence. J’ai considéré le taux de change de 50 p/A$. Au 31 décembre 2014 (fin du S1-2015), en comptant 25,9 M d’actions, ce magnifique bilan se réduit donc à :

- Cash = 4,7 M A$ = 9 p par action,

- Actifs non courants (concession et coûts d’exploration) = 4,6 M A$ = 8,9 p par action,

- Dettes = 0.

Après avoir attendu plusieurs mois avec des ordres à 3 et 3,3 p, je viens d’acheter une ligne pour 1,5 % de mon portefeuille au prix de 3,5 p, soit à moins de 40 % du cash net. Telle décote sur le cash arrive rarement. En fait cela ne m’est arrivé qu’avec Powerfilm, il y a quelques semaines, peut-être avec PV Crystalox, il y a quelques années. Quel bel été !

Une décote historique

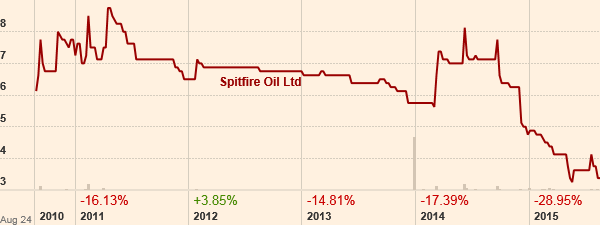

Regardons un peu l’historique du cours :

Bien, bien, nous sommes à un point bas ; ça j’aime. Mais, oulala, pourquoi ce titre a-t-il coté plusieurs années à 7 p alors qu’il a 9 p de cash ? Aurais-je manqué quelque chose ?

La réponse réside peut-être dans le rachat d’actions effectué en décembre 2013. En effet, ce sont pas moins de 16,7 M d’actions qui ont été rachetées à la compagnie Griffin Mining Limited au prix de 5 pence par action puis annulées. Un petit calcul nous indique alors, qu’avant cette opération, il y avait 42,6 M d’actions au total et que la société possédait 7,4 p de cash par action. Voilà donc, 1. une opération relutive et 2. qui explique (peut-être !) pourquoi la société cotait autour de 7 p auparavant.

Y a-t-il des explications au fait que le cours se soit effondré autant au dernier trimestre 2014 ? J’en vois deux. Premièrement, des pertes énormes en 2014, environ 4 M$. Celles-ci proviennent uniquement d’une dépréciation de la concession suite à la baisse des cours du pétrole. La baisse de trésorerie visible dans les comptes provient quasi entièrement du rachat massif d’actions. Une deuxième raison pourrait être la baisse du prix du pétrole qui pourrait voir les investisseurs désespérer que cette société gagne de l’argent dans un futur proche. Aucune de ces deux explications ne me paraît être une raison suffisante pour la rendre si repoussante.

Vérifions le cash-burn. Il est actuellement de moins de 0,7 M A$ par an, soit 1,3 p/action. Nous avons un peu de temps pour voir venir.

Conclusion

Acheter 9 p de cash pour 3,5 p c’est encore mieux que l’objectif de Benjamin Graham (1 $ pour 50 cents). Sans compter que la concession vaut peut-être quelque chose.

Le risque ici est clairement que les dirigeants utilisent le cash pour faire de mauvaises acquisitions. Ils disent d’ailleurs être à l’affût des opportunités. Mais comme le pire n’est jamais sûr, je n’ai pas hésité à investir. Avec cette fantastique décote, le process de l’investisseur deep value offre un verdict sans appel : acheter. Le process stipule en effet que le futur est inconnu, que ce soit pour le pire… comme pour le meilleur.

Ce titre n’est pas logeable en PEA car la société est officiellement basée aux Bermudes (même si ses bureaux sont à Perth, Australie et à Londres).

JL – rédaction mai 2015, publication fin août 2015.

Mises à jour

Année 2014/2015

Le rapport annuel 2014/2015 pour la période se terminant fin juin 2015 est sorti. Il fait essentiellement apparaître une baisse du cash de 600 000 A$, soit environ 1,3 p/action, liée grosso-modo aux salaires de la direction et des employés, ainsi qu’au payement d’une société de consulting (propriété du président de Spitfire). Le cash net, fin juin 2015, était donc d’environ 7,7 p/action.

JL – 31 janvier 2016.

Rapport semestriel

Le rapport semestriel pour la période se terminant fin décembre 2015 fait apparaître une baisse du cash de moins de 100 000 A$ sur les 6 derniers mois. Le cash net, fin décembre 2015, était donc de 4 MA$, soit 8,6 p/action au taux de change actuel de 56 p/A$ (ou 7,6 p au taux de 50 p/A$ utilisé dans l’article).

JL – 1 juillet 2016.

Résultats annuels 2016

Le rapport annuel pour la période se terminant fin juin 2016 fait apparaître une perte net (et cash) équivalente à celle de l’an dernier : environ 600 000 $. Le cash net de toutes dettes est de 3,7 M$ (0,143 $/action), soit 8,4 p/action au taux de change actuel de 59 p/A$ (ou 7,1 p au taux de 50 p/A$ utilisé dans l’article). Je conserve donc, tout en me demandant pourquoi le cours vient de reprendre 50 % en deux séances pour revenir aux environs de 4 p.

JL – 19 avril 2017.

Résultats semestriels

Le micro rapport semestriel pour la période se terminant fin décembre 2016 fait apparaître une perte net habituelle : environ 380 000 $. Le cash net de toutes dettes est de 3,6 M$, soit 8,1 p/action au taux de change actuel de 59 p/A$ (ou 6,9 p au taux de 50 p/A$ utilisé dans l’article). Je conserve donc, tout en me demandant pourquoi le cours vient de reprendre encore 30 % en deux séances pour revenir aux environs de 5,2 p.

JL – 18 mai 2017.

Vente de la ligne

Suite a une augmentation subite du cours sans nouvelle (autre que la montée au capital d’un investisseur), j’ai vendu à 7 p, avec une décote sur la valeur potentielle, mais en considérant aussi, coté négatif, les pertes et l’immobilisme du management. PV = +100 % en devise en 2 ans.

JL – fin mai 2017.

Une société sans employés et enregistrée aux Bermudes, faut pas qu’il te la fasse à la chinoise en disparaissant avec la caisse !

C’est un risque, mais la société est cotée à Londres et le management m’a l’air tout ce qu’il y a britannique.

C’est pas très différent de MPI finalement, sauf qu’avec MPI on est sûrs de se faire arnaquer ! 🙂

Très tentant.

Quel magnifique avion en tous cas !

Quel dommage que ce soit (enfin que cela « ait été ») une arme…

Bonjour

Il n’y a pas d’actif immobilisés?

Elle génère combien de free cash flow?

Non il n’y a pas d’actifs immobilisés. Plus exactement, ils ont un licence d’exploration d’un site (Salmon Gums) pour lequel ils ont capitalisé 8,4 M A$ de frais d’exploration puis dépréciés d’environ la moitié. Ceci est compté en actif immobilisé dans le bilan mais je ne compte pas là-dessus.

Le cash-flow est comme je l’ai dit… un cash-burn, négatif donc, d’un peu plus de 350 000 A$ sur les 6 derniers mois. Il y a encore possibilité de le réduire si les frais d’exploration son complètement coupés.

Autre chose, j’ai oublié de préciser que la direction ne possède que 3 % des actions.

Où est le problème :

Je propose de regarder le cours sur 10 ans, puis l’activité de la société et finir par le management.

En fait, tout est clairement décrit sur le site Web. La société s’est construite pour exploiter un gisement de Lignite ou plutot, transformer de la lignite en pétrole selon une technologie à définir.

Après 7 ans d’études et tests en tout genre, cette technologie n’a pas encore abouti.

L’objectif de la société et les commentaires du management vont toujours dans le sens d’exploiter cet actif (cela fait quelques années qu’ils recherchent des partenariats).

Le principal actionnaire (Griffin Mining Limited, dont le CEO est le même que Spitfire !!) est sorti en décembre 2013. Il reste maintenant des minoritaires sans vrai leader.

Le management n’a quant a lui pas d’action dans la société. Il est payé sous forme de fees de consulting (pour gérer la société ou suivre la R&D). Il semble compétent et transparent, mais je doute qu’il ait intérêt à liquider la société (pourquoi le ferait-il ?).

Dans un scénario favorable, nous pouvons immaginer que la société continue de fonctionner de la sorte pendant encore 3 ans, puis rend tout le cash disponible. Dans ce cas, le cash sera d’environ 9p – 3 x 1.3 = 5p. Au cours d’achat 3.25p, cela donnera un rendement annuel de 15%.

… mais c’est le scénario favorable.

A ce prix, je passe mon tour

Un avis ?

Vendu à 7,4, 80% de PV : merci Jérôme !

De rien 🙂

Vendu à 7 p, PV = +100 % en devise en 2 ans.