Petit billet dans lequel j’essaye de rassembler mes Principes de la bourse, c’est-à-dire les quelques axiomes sur lesquels sont basés mes investissements boursiers. Ce ne sont pas des conseils. Il s’agit juste de faire une synthèse de ce que je crois, et de ce que je fais.

Petit billet dans lequel j’essaye de rassembler mes Principes de la bourse, c’est-à-dire les quelques axiomes sur lesquels sont basés mes investissements boursiers. Ce ne sont pas des conseils. Il s’agit juste de faire une synthèse de ce que je crois, et de ce que je fais.

1. L’investissement en actions est statistiquement l’investissement le plus rentable.

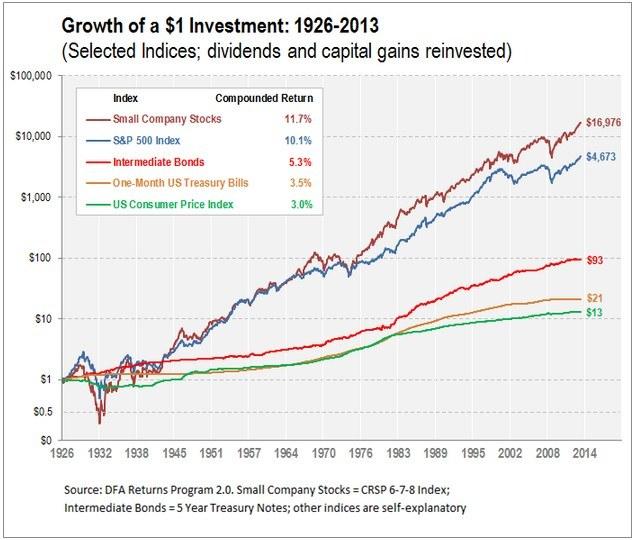

Il est bien connu que parmi l’évolution des indices de tous les grands types d’investissements : actions, obligations, immobilier, or, monnaie,…, l’investissement en actions est celui qui, à long terme, rapporte le plus, et de loin. Bien sûr, cela n’est vrai que statistiquement, c’est-à-dire en moyenne (vous pourrez toujours avoir la chance de faire un coup immobilier incroyable, ou au contraire, et c’est plus facile, un mauvais coup boursier). La figure ci-dessous illustre ce propos : 1 $, investi en 1926, aurait donné 17 000 $ en 2013 s’il avait été investi en actions small-cap, 5000 $ sur le S&P500, 93 $ sur les obligations moyennes, et 13 $ sur l’inflation…

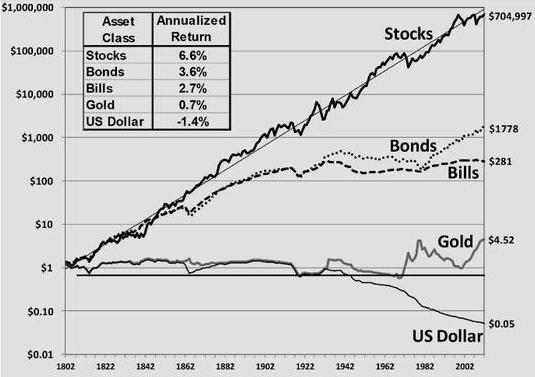

Le même graphe est encore plus impressionnant quand on le représente sur deux siècles et qu’on ajoute la comparaison avec l’or ((Chiffres ajustés de l’inflation, Source : Siegel, Stocks for the Long Run. )) :

Le même graphe est encore plus impressionnant quand on le représente sur deux siècles et qu’on ajoute la comparaison avec l’or ((Chiffres ajustés de l’inflation, Source : Siegel, Stocks for the Long Run. )) :

2. L’investissement en actions dites value est le plus rentable

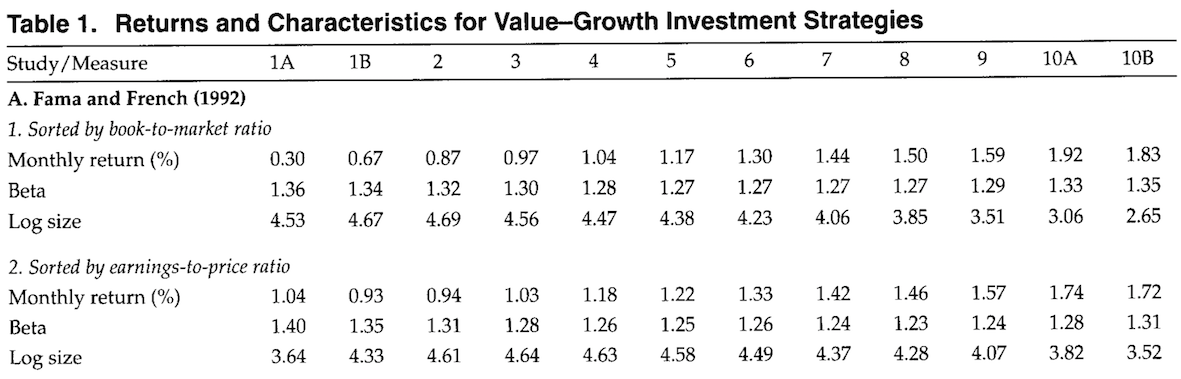

Acheter, à un prix très inférieur à la valeur intrinsèque (bien distinguer ces deux notions) que l’on a estimée, fournit, toujours statistiquement et historiquement, une espérance de gain supérieure à d’autres stratégies. Le tableau ci-dessous, reproduit d’après le fameux article de Fama et French de 1992 ((Cet article est cité près de 19 000 fois, ce qui est énorme. Dans les sciences fondamentales, un article cité plus de 1000 fois est déjà rare. Eugène Fama est prix Nobel d’économie. L’article dont j’ai extrait ce tableau, est une synthèse de Louis K.C. Chan et Josef Lakonishok, intitulée Value and Growth Investing: Review and Update et publiée en 2004 dans le Financial Analysts Journal. )), en fournit une illustration. Des sociétés cotées ont été divisées en 12 groupes : des sociétés plus orientées croissance vers les colonnes 1A, 1B… aux sociétés plus orientées value vers les colonnes 10A et 10B. Cette division est faite sur le rapport Capitaux propres/Capitalisation (alinéa 1) ou alors P/E (alinéa 2). Dans les deux cas, on voit que la progression boursière (monthly return) est plus élevée pour les sociétés dites value ((Les lignes Beta et Log size désignent la volatilité et le logarithme de la capitalisation.)). Personnellement, j’essaye d’acheter des actions à un prix décoté de 50 % par rapport à la valeur que j’estime.

3. L’investissement en petites capitalisations est le plus facile et le plus rentable

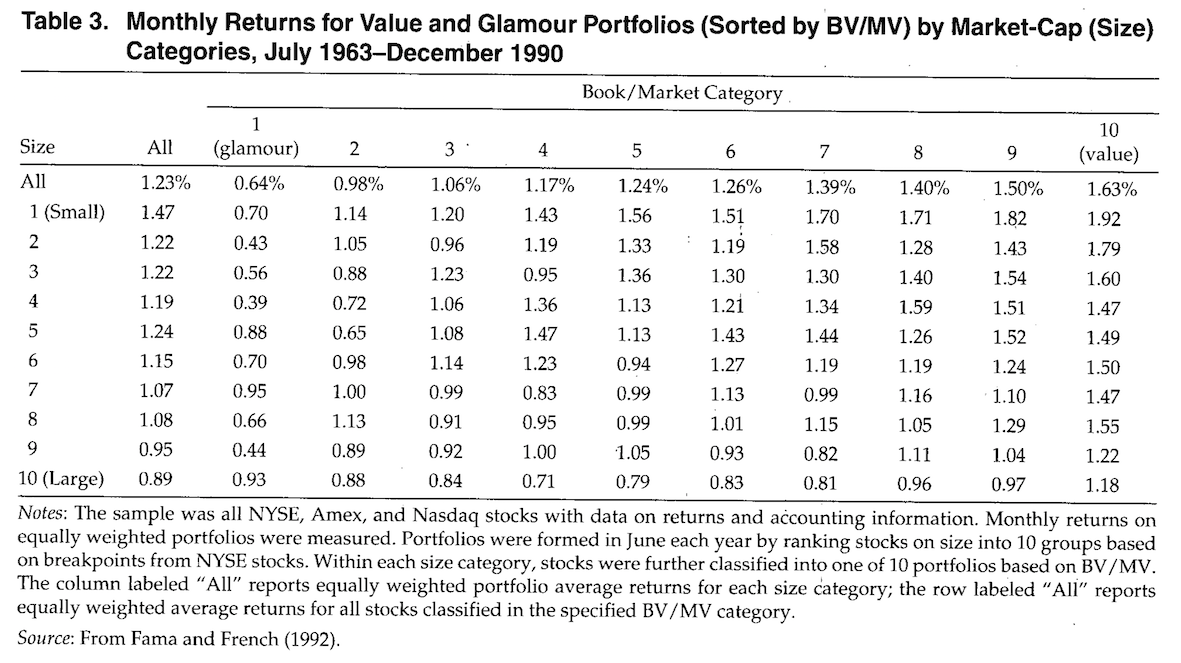

Ce fait est lui aussi connu et la première figure le montre : les small caps performent historiquement mieux que les large caps. Le tableau ci-dessous ((Extrait du même article, de Chan et Lakonishok, que précédemment.)) en fournit une vision un peu plus détaillée. Les sociétés sont divisées en 10 catégories de glamour (c’à-d. de capitalisation importante par rapport aux capitaux propres, colonne 1) à value (colonne 10), et en 10 autres catégories de taille (de ligne 1 pour les Small cap à 10 pour les Large cap). Pour toutes les catégories, sauf pour le décile des sociétés les plus chères, les gains boursiers sont plus importants pour les petites capitalisations.

Par ailleurs, il est aussi (beaucoup) plus facile de comprendre les comptes d’une petite société que d’une grande. Pour moi, c’est aussi un point fondamental de mon orientation sur les petites capitalisations.

4. L’investissement dans les sociétés françaises est le plus facile (et donc le plus rentable)

Je ne suis pas au courant de publications qui montreraient qu’il est plus facile et donc plus rentable d’investir dans des sociétés de son pays. J’ai juste constaté, qu’en 6 ans et demi, mon PEA, majoritairement investi en sociétés françaises, avait fait +239 %, alors que mes deux comptes titres, majoritairement investis en titres étrangers, notamment nord américains, avaient fait de l’ordre de +0 % dans le même laps de temps. La différence, et surtout la régularité de cette différence, plaide pour un effet systématique. J’ai donc décidé d’orienter mon portefeuille de plus en plus vers des sociétés françaises. J’attribue cette sur-performance au fait que les informations que l’on peut avoir (en tout cas, moi) sur les sociétés françaises sont plus abondantes et de meilleure qualité : on comprend mieux les rapports annuels, on comprend mieux les comptes, on comprend mieux les informations disponibles sur internet ; ces informations, notamment sur les forums, sont plus facilement accessibles et il est possible d’avoir des informations de première main (par les connaissances qui travaillent dans l’entreprise, en visitant les magasins directement accessibles etc.). En résumé, il m’est plus facile de mieux connaître et mieux comprendre une entreprise française. Ce qui nous amène naturellement au point suivant.

5. Investir dans ce que l’on connaît et comprend

Je ne pense qu’il faille forcément comprendre les produits, le marché,… d’une entreprise pour investir dedans. Mais il faut au minimum connaître et comprendre ses comptes, sa structure actionnariale, son histoire, son management, et surtout… sa décote. Comme le disait, Peter Lynch, il faut être capable d’expliquer en une ou deux phrases sa thèse d’investissement. Car quand on a compris une société, la thèse devient simple.

6. Évaluer son degré de compréhension, et adapter l’investissement en fonction

On ne peut pas toujours comprendre nos investissements avec le même degré. Il faut se fixer une compréhension minimale, puis savoir évaluer son degré de compréhension. Cela vient avec l’expérience. Lorsque j’ai investi dans Xilam, je n’avais pas réussi à fixer un prix plancher (différent de 0) pour cette société. J’estimais donc non nul le risque de perte. C’est pourquoi, même si mon analyse était assez approfondie, je n’y ai investi que 1,5 % de mon portefeuille. Inversement, sur Gaumont, à 75 € l’action, j’ai acquis un degré de certitude quasi absolu que l’action valait plus. C’est pourquoi j’ai estimé le risque de perte à zéro (c’est-à-dire inférieur à une probabilité très faible, aussi faible que celle que je meurs demain, par exemple) et j’ai investi 20 % du portefeuille sur ce titre.

7. Préférer les situations avec catalyseur à court terme

Un catalyseur n’est pas quelque chose de positif pour le cours et qui va forcément arriver, mais quelque chose de positif qu’on estime avoir une forte probabilité d’arriver. Si ce catalyseur nous semble fortement probable à court terme, alors c’est un gros point positif. Les catalyseurs possibles sont multiples : OPA, OPRA, vente d’une filiale, gros dividende, très bons résultats,…

8. Savoir ne pas acheter

C’est peut-être le précepte le plus difficile à suivre. Ne pas acheter un titre uniquement parce « qu’il semble décoté », ou « qu’il pourrait bien monter », « qu’il pourrait y avoir une OPA », « qu’il a bien baissé », « que mon mentor absolu l’a acheté et en dit le plus grand bien », etc. Et se consacrer ainsi uniquement aux situations dont on est le plus sûr (voir les deux points précédents).

Savoir renoncer à une opportunité potentielle (c’est-à-dire à la perspective d’un gain potentiel) est à mon avis un des préceptes les plus utiles (et les plus ardus) de l’investisseur.

Une de ses conséquences est : s’il n’y a pas de soldes, quand on ne trouve rien de très décoté, alors ne rien acheter. C’est difficile à tenir, car alors on ne fait plus rien, et il faut prendre son mal en patience, tout en regardant son cash dormir.

9. Pour augmenter le rendement, diminuer le risque pris

Vous avez bien lu, j’ai écrit sciemment « diminuer le risque pris ». Alors que le dogme enseigné dans les livres, les magazines et les radios, dit exactement le contraire : « pour avoir plus de rendement, il faut augmenter le risque ». On pourrait tenter de trouver où se trompent les tenants de ce dogme. Mais faut-il vraiment passer du temps pour expliquer les failles d’un a priori qui ne repose sur rien ? Tout ce que je sais c’est que l’expérience me démontre le contraire : plus un investissement est sûr, plus il rapporte. C’est vrai pour les actions, pour l’immobilier, pour l’automobile ou pour tout autre objet : plus vous achetez l’objet à une faible fraction de sa valeur marchande, moins vous avez de chance de perdre de l’argent en le revendant.

10. La volatilité n’est pas un risque mais une chance

Autre dogme de la finance : le risque serait proportionnel à la volatilité. Pour moi, cela n’a rien à voir, ce sont deux concepts totalement différents. Je veux bien comprendre que, dans le cadre d’une certaine théorie de la finance, on puisse les relier. Mais je ne crois guère aux théories classiques des marchés financiers (qui reposent presque toutes sur des hypothèses qu’on sait être fausses).

La volatilité fait peur. Combien de fois ai-je lu des phrases du type « c’est une nano-cap, ça secoue » (que la volatilité de la dite nano-cap soit vraie ou supposée, d’ailleurs).

Au contraire, la volatilité est une chance ! En effet, c’est elle qui nous permet d’acheter une action plus bas, et de la revendre plus haut qu’on ne le pourrait sinon.

Et puis, même si mon portefeuille est plus volatil qu’un autre (ce qui reste à voir), je ne vois pas vraiment le problème : je préfère progresser en oscillant que stagner en ligne droite (un peu comme dans la vie, en somme).

11. Ne pas forcément se fier à la bonne ou mauvaise presse du secteur

Certains secteurs sont réputés sinistrés et d’autres porteurs. Cela ne signifie en rien qu’il ne faille pas investir dans les premiers et investir dans les seconds. Les secteurs sinistrés recèlent parfois (et même souvent) des pépites bradées. Inversement, les secteurs porteurs ne font pas forcément des cours boursiers porteurs. Les exemples sont innombrables.

En 2012, les fabricants de panneaux solaires avaient des cours de bourse au tapis. Après avoir été portés aux nues (pour de bonnes raisons), leurs cours avaient été divisés par 10 (pour de bonnes raisons aussi). Parmi ce marasme, il restait quelques entreprises qui allaient s’en sortir et qui étaient bradées. J’ai fait quelques baggers dans le secteur.

Lorsque la FNAC a été introduite en bourse, je me suis dit « le commerce physique de détail est en train de se faire manger par Amazon ». On connaît la suite : le cours de bourse a rapidement fait x3. Heureusement, sur la FNAC-Darty, j’ai eu l’occasion de me rattraper en 2020 (+60 % en 3 mois).

Le secteur du cinéma n’était pas non plus fleurissant en 2017. Personne ne voulait de Xilam à 2 €. Sur les forums, les actionnaires râlaient contre Marc du Pontavice qui, soi-disant, ne faisait rien pour soutenir le cours. Quant à Gaumont, c’était une vieille société mature (un gros mot pour certains) qui vivotait à 40 €. Un an plus tard, le cours de la première avait fait x10 et celui de seconde plus de x3.

On pourrait en remplir des pages.

12. Le manque de liquidité n’est pas un gros problème

Le manque de liquidité impose un peu de patience pour acheter sans trop faire monter le cours. Mais cela ne freine pas mon envie d’acheter. Un appartement est un summum d’illiquidité : devrais-je pour autant m’empêcher d’acheter l’appartement de mes rêves ? Surtout, l’expérience montre que lorsque le cours a fait x2 ou x3, on n’a plus trop de problème pour vendre ses actions, c’est le moment où tout le monde en veut.

13. Réinvestir ses gains

C’est l’importance de l’effet boule de neige. +20 % par an ça n’a pas l’air d’être miraculeux, pourtant une telle performance pendant 6 ans multiplie l’investissement par 3. Facile de calculer la suite : pendant 12 ans, cela fait x9, et pendant 24 ans, cela donne x81. Donc, pour moi, il n’est nul intérêt de retirer de l’argent pour « sécuriser les gains ». Si on sécurise ses gains, c’est-à-dire si on retire ses gains du portefeuille chaque année, alors, avec la même performance annuelle, en 24 ans on multiplierait son investissement par seulement 6. C’est beaucoup moins que 81, alors que dans les deux cas on aurait réussi le même coup de force d’un rendement annuel de +20 %.

14. Construire un réseau

Construire un réseau de connaissances et d’informations est très important. En premier lieu, cela permet de partager sa passion. Mais aussi d’apprendre des autres. Et puis, donner des informations permet d’en recevoir. Même si ce n’est pas pour ça que je l’ai créé, aujourd’hui je peux dire que le temps passé sur ce blog entièrement gratuit, m’a rapporté, en réseau, bien plus que si j’avais essayé de le monnayer d’une façon ou d’une autre (sans compter la liberté que me donne cette gratuité).

15. Cerner ses critères

Se définir une stratégie (potentiellement, et même nécessairement, évolutive), c’est 1. définir des principes généraux d’investissement, comme ceux énoncés dans cet article, et 2. définir des critères particuliers d’achat d’une action donnée (j’ai défini les miens dans l’article Mes critères) .

16. Cerner des choses à éviter

Pour une bonne hygiène boursière, il y a aussi des choses que j’essaye d’éviter (sans toujours y arriver). J’en liste quelques unes.

On peut facilement se perdre et perdre son temps dans la recherche d’informations. Si, au départ, il est inévitable de perdre son temps, on prendra garde, avec l’expérience, de se focaliser sur les seules informations intéressantes. On préférera donc les sites, forums, journaux, à gros rapports signal/bruit. Ainsi, on passera peu de temps sur Boursorama, on n’écoutera BFM Business que d’une oreille distraite (et juste pour comprendre la pensée dominante), on évitera de lire, et encore plus de participer, aux files de l’IH du type Encore un krach sur le marché actions, ou La situation économique de la France (il y a tellement d’autres files passionnantes sur ce forum !).

Certains signes ne trompent pas sur la qualité d’un forum, d’une file ou d’un intervenant : on fuira les phrases du type « le rebond était prévisible », « tout le monde s’attendait à ce krach », « la tendance est baissière », « à mon avis le cours va baisser [ou monter, ou stagner] ». Personne ne sait ce que va faire un cours de bourse. Intégrer cela fait partie du nécessaire du (bon) investisseur.

S’intéresser à la macro-économie uniquement pour le plaisir, ne pas vouloir en faire du market-timing, c’est quasi impossible (sauf CAC à 3000 ou 7000, et encore…).

Je n’ai aucune répartition sectorielle pré-établie. Je ne vérifie pas spécialement la diversification sectorielle du portefeuille. De toute façon, les exagérations sautent aux yeux. Si j’ai 50 % de sociétés liées au pétrole, je n’ai nul besoin de faire de test, de vérification ou de calcul pour m’en apercevoir. Je ne dis pas que c’est bien ou mal d’être diversifié, je dis que je n’en sais rien. A un moment donné, le secteur des panneaux solaires était déprimé, j’avais donc une bonne partie de mon portefeuille investi dans le secteur, et cela m’a fait gagner de l’argent. Et quand le pétrole est à 30 $/baril, n’est-ce pas une bonne idée d’être surpondéré dans le secteur, puis de ne plus en posséder quand il est à 75 $, comme récemment ?

De même, je n’ai pas de diversification quantitative pré-établie (tailles de lignes entre 0 et 3 % par exemple) et n’ai guère de théorie sur la question. Je pense juste que le critère essentiel dans la taille d’une ligne doit être la sécurité que l’on attribue à son investissement : c’était l’objet du paragraphe 6. Cependant, jusqu’à présent, j’ai considéré deux tailles limites : 1. Quand je ne suis pas sûr d’une action, soit une société peu reluisante, comme une daubasse, soit une société que j’ai du mal à valoriser, comme Xilam, je me suis fixé un seuil de 3 % à ne pas dépasser (investissement initial divisé par la taille du portefeuille). 2. Quand, je suis sûr de mon analyse et de la société, alors je peux aller jusqu’à 20 % (en modulant entre 3 % et 20 %) mais sans dépasser ce seuil.

Éviter de s’accrocher au cours de bourse pour vendre ou acheter ses titres : ce n’est pas parce qu’un cours baisse que vous avez eu tort de l’acheter, ou inversement qu’il faut en racheter ; ce n’est pas parce qu’un cours monte que vous avez eu raison d’en acheter, ou qu’il faut déjà vendre. Tout dépend toujours du prix et de la valeur du titre au moment de la décision.

Ne pas hésiter à vendre si on trouve un titre avec plus de potentiel et/ou en lequel on a plus de certitude.

Éviter les ETF. Les actions value small surperforment les indices ; à quoi bon suivre un indice ? (ou alors un ETF value small ?). Autant acheter un fonds : il existe quelques très bons gérants. L’argument de la commission prise par les fonds ne me convainc pas du tout. Il vaut mieux faire 15 % par an avec 2 % de frais que 5 % par an sans frais. Voici deux excellents fonds, à qui je confierais mon argent si je voulais faire de la gestion totalement passive : Découverte chez HMG finance (Jean-Francois Delcaire), Squad et Gallo chez HC Capital Advisors (Jérémie Couix et col.). Vous pouvez aussi étudier Moneta multi caps, Sextant PEA et Sextant PME, Dorval manageurs Europe, Kirao Small caps et Quadrige C.

Les ETF à effet de levier, et les ETF short, sont à éviter encore plus : leur érosion est statistiquement certaine (voir mon article).

Un énorme avantage des actions vis-à-vis des indices est qu’avec les actions on peut savoir (approximativement) quand il faut vendre : c’est quand le prix approche leur valeur. Avec les actions, on peut donc aller d’action décotée en action décotée. Avec les indices, on ne peut pas ; et même, on ne peut jamais vendre, à moins de faire du market timing, ce qui est extrêmement difficile.

Il m’a fallu un temps fou pour écrire cet article : comme pour tous les articles, le temps effectif dépasse allègrement le temps prévu. J’ai donc décidé qu’il n’y aurait pas de reporting bimestriel à fin février. D’ailleurs, il y a eu très peu de mouvements de portefeuille pendant les deux premiers mois de l’année (uniquement la vente de mes lignes Razor et Sears Holdings actions).

J’espère pour vous tous une bonne suite de l’année boursière 2019.

JL – 17 mars 2019.

NB. Mon néologisme latin Principia boursicotae se prononce Pr/i/nkipia boursicotaé.

Addenda

a. En vertu du premier principe, 100 % de mes actifs financiers non courants sont investis en bourse. Avril 2019.

b. Complément au principe 5. il y a de gros avantages à investir dans un titre pour lequel on a creusé l’analyse et en lequel on a une grande confiance. En effet, dans ce cas :

- On dort sur ses deux oreilles.

- Le travail de suivi est réduit à presque rien.

- Il est beaucoup plus facile d’attendre le dénouement (et donc on risque moins de faire une bêtise en vendant trop tôt).

c. Complément au principe 4. Investir dans un environnement restreint (p.ex. la France) permet aussi de capitaliser ses connaissances. Dans les années futures, on peut espérer passer moins de temps sur les analyses.

d. Ajout du principe numéro 11 en décembre 2020.

e. Dans les choses à éviter. Pour moi, une condition d’investissement est que les dirigeants (de la société et, le cas échéant, de la société contrôlante) puissent être poursuivis en cas de malversation. C’est pour cette raison que, par exemple, je n’ai pas investi dans MG International, contrôlée par une société basée en Israël.

Merci Jérome pour votre investissement sur votre site et vos partages.

Je vous en suis suis très reconnaissant.

Salut Jérôme.

Quel article! Je m’en suis délecté du début à la fin.

Juste une petite réflexion : pourquoi continue t’on à investir dans des sociétés pour lesquelles on est pas sûr de notre chiffrage?

Tu parles du pouvoir mettre 20% de ton portefeuille sur un cas où tu es sûr de toi et 1.5% quand tu ne l’es pas… cela n’est-il pas en contradiction avec toi point 8?

Pourquoi ne pas se limiter, quitte à ne pas être investi à 100%, sur les quelques cas où on est sûr de nous même?

Cela serait certainement, en tout cas dans mon cas, source de confort intellectuel et de meilleure performance..

La réponse pour moi tient dans un point clé, peut être le point 15 qu’il te manque… le plaisir du dénicheur.. Se focaliser sur 4-5 sociétés en béton pose un seul problème : on s’ennuie… surtout si ce sont des smallscaps avec pour seul news les comptes semestriels.

Je suis moi aussi fortement investi sur 4-5 valeurs. L’une d’elle est Payton (merci PA), ma performance est excellente, je suis en confiance, tout va bien dans le meilleur des mondes… Sauf qu’avec une news tous les 6 mois, qu’est ce que je m’ennuie!

Bilan on se diversifie, on tente autre chose.. le plus souvent pour ma part on se brûle les ailes (j’ai Ymagis en tête), mais certains dénichent quand même des Xilams!!

Autre petite remarque en passant : combien t’attends à faire sur Gaumont ? +100% sur ton PRU? Combien as tu fait sur Xilam? Plus non? De quoi nuancer ton point 9 non?

Excellent point sur la « bonne hygiène boursière » ! 🙂

Merci les gars pour vos encouragements.

Je vais essayer de répondre à toutes tes questions Guillaume.

Parce que juste en dessous de « sûr » il y a « presque sûr ». Et qu’avec les « presque sûr » il y a moyen de gagner de l’argent.

Je me pose la même question. Je tends petit à petit vers cette solution.

Exactement, on est d’accord !

Sur Gaumont je vise au moins + 140 % sur mon PRU, cad sur 20 % de mon portefeuille. Pour Xilam, j’ai vendu entre x10 et x20, sur 1,5 % de mon portefeuille. C’est sensiblement le même gain absolu. Les deux approches sont donc intéressantes.

En résumé : j’aimerais me restreindre de plus en plus à 3 ou 4 situations « sûres » sur lesquelles je mettrais 20 % de mon portefeuille, et des situations « moins sûres » sur lesquelles je mettrais moins. Ces dernières lignes permettent : de s’amuser un peu, et aussi, chose importante, de progresser dans l’analyse.

JL.

J’ai ajouté une rubrique « 11. Le manque de liquidité n’est pas un gros problème«

Très bon article avec un beau retour d’expérience. Pas d’indépendance et expansion dans les fonds à suivre ?

Merci. Non pas de I&E, tout le monde dans le milieu ne semble pas convaincu de la pérennité des qualités du fonds.

Merci pour cet excellent article que je découvre assez tardivement. Dans l’optique value, j’avais justement l’intention d’investir chez I&E. Quels éléments vous font douter de sa pérennité et de sa qualité?

Bonjour,

Pour être transparent, c’était un avis isolé que j’avais recueilli à l’époque*, mais je n’ai personnellement pas vraiment d’avis sur la question d’autant que je n’ai pas de fonds, et beaucoup de collègues font toute confiance à I&E

JL.

(*un gérant que j’estime est d’avis, si j’ai bien compris, que William Higgons a eu de la chance de choisir les bons critères à un moment donné, mais il remet en cause la pérennité de sa méthode, notamment du fait qu’elle est essentiellement quantitative).

Bonjour,

Effectivement W.Higgons fait parfois reference aux études d’O’Shaugnessy qui sont purement statistiques et quantitatives d’où probablement son utilisation du momentum notamment. Les autres critères (croissance du CA, forte rentabilité des fonds propres et faible valorisation) étant également quantitatifs, semblent néanmoins sous-tendre une certaine logique. Bref, je vais approfondir cela.

Merci pour ces informations constructives

Merci Jerome pour le temps passé a avoir écrit cet article.

C’est tres enrichissant de conntaire votre évolution, votre facon de gérer et l’évolution de votre point de vue (suivi de gourou puis conviction personnelle par force d’analyses).

Contrairement a beaucoup, vous ne ponderer pas les lignes de votre portefeuille mais comment faites-vous pour vous décider de vendre ? Réanalisez-vous toutes les lignes de votre protefeuille chaque mois pour décider ? Combien de temps cela vous prend-t’il ?

D’un point de vue technique, j’ai aussi apprécié les 3 footnotes. Ca permet de naviguer facilement dans l’article.

Bonjour FunnyDjo,

Ma règle générale est de vendre quand le prix approche la valeur de l’action. Mais ces derniers temps j’ai aussi vendu plusieurs actions parce que j’ai admis que je ne connaissais pas assez bien la société et la décote. Non, je ne ré-analyse pas toutes les lignes chaque mois, j’analyse à chaque fois qu’il y a une nouvelle qui change le cours des choses (comme un rapport financier qui sort de l’ordinaire) : donc ça peut être assez rarement. Je passe pas mal de temps sur la bourse, mais ça m’intéresse. En moyenne disons une heure par jour.

Merci pour vos encouragements, bonne journée.

Je ne peux que te rejoindre sur la volatilité et la performance, je n’ai d’ailleurs jamais compris pourquoi Graham conseillais d’avoir des obligations au sein de son portefeuille. C’est un investisseur long terme et au long terme ça n’a aucun sens de garder de obligations si ce n’est pour se rassurer en période de crash…

Super boulot en tout cas, toujours un plaisir de te lire.

La réponse est dans votre question quelque part. En augmentant sa proportion d’obligations en période faste et chère, on se prépare du cash pour acheter en période de krach. C’est une technique défensive qui me semble personnellement très utile. Qui sait ce que nous ferions en période de krach en mode buy and hold ? Je n’ai pas la réponse, et quand les marchés sont chers, je préfère faire autre chose de mon argent.

Je viens de prendre connaissance par twitter de ton site. Très bons principes. On en retrouve certains qui sont suivis par Warren Buffet et qui ont fait leurs preuves. La value, investir seulement dans ce que l’on connait. Je te souhaite la même réussite qu’à lui. Sauf que lui n’avait pas mois que 1.5% de son portif dans Kraft Heinz!!

Très Très bon article jérome.

UN petit bémol sur les 20 dernières lignes : « Éviter les ETF. »

C’est ton avis. Ce n’est pas trop le mien.

Je trouve des avantages à certains ETF.

Pour quelqu’un qui veut sortir de ton terrain de chasse favoris les small cap et value, c’est pratique.

Je recherche un équilibre dans mon ptf, et je ne suis pas rassuré d’avoir que des smalls européennes en portefeuille.

Les fonds que tu cites sont principalement françaises ou européennes et small. Un fond small reconnu (I&E) sur lequel j’étais investi a choisi une exposition forte à l’automobile. Les résultats sont pas bon (depuis une grosse année)

Mais si je souhaite m’exposer aux technos ? Si je souhaite m’exposer aux grosses caps US ? Si je souhaite m’exposer à certains pays émergents ?

Par exemple CW9 ou des ETF un peu exotique permettent d’investir sur des marchés via les grosses cap, qui en phase haussière montent sans à avoir à réfléchir.

Pareil si je veux aller sur un ETF indien ou mexicain par exemple.

C’est certes un peu market timing.

Bonjour FrançoisOlivier,

Si vous voulez être exposé à une techno, et/ou grosse cap US, pourquoi ne pas acheter des actions en direct ? IBM est par exemple une machine à cash qui est parfois peu cher ; j’en avais acheté à 133 et vendu 155 quelques mois plus tard.

Bonne journée.

Pour les small caps, l’article suivant (malheureusement us only) montre bien les rendments que l’on peut obtenir sur le plus petit décile.

https://microcapclub.com/2017/08/excessive-history-microcaps/

Article intéressant, merci Marcopolo !

Bonjour Jérôme,

Merci beaucoup pour cet article que j’ai lu avec grand plaisir et pour votre site très enrichissant que je suis régulièrement.

Quand vous dites « à quoi bon suivre un indice ? (ou alors un ETF value small ?) », le « ou alors » peut-être reformulé par « pourquoi pas un ETF value small » ? C’est-à-dire pourquoi pas investir dans un ETF Small Value ?

Excellente fin de journée

Bonjour Benjamin,

Oui je voulais dire « pourquoi pas un ETF value small ».

Dans le sens où ce serait l’ETF que je choisirais si je devais en choisir un.

Mais je préférerais encore un fonds.

JL

Article super intéressant !

C’est toujours agréable et enrichissant de lire les convictions de chacun.

Bonjour Jérome,

Je découvre votre site. Votre présentation est très intéressante, notamment l’approche rationnelle qui conditionne vos investissements.

Le fait d’avoir les mêmes lectures, la même vision valeur/prix d’une action, m’amène à me poser poser question sur l’application à mes propres investissements :

Dyssymétrie de l’information : malheureusement, les analystes et les gérants de fonds sont « mieux informés » que nous. Ils ont accès lors des road shows à des informations plus qualitatives, voire « off », que nous n’avons pas : évolution des investissements, des parts de marchés, de la gouvernance, informations qu’ils utilisent pour ajuster leurs perspectives financières dont les FCF des prochains exercices. Donc, je regarde régulièrement l’évolution des consensus des titres de je suis. Je gère donc mes achats et ventes aussi par ces informations Sur les small caps, peu d’analystes suivent les titres ce qui est gênant en cas de divergence d’intérêts du fait d’une exposition sur le titre, à l’achat ou la vente.

Bonjour Michel et bienvenue ici.

J’entends dire que les gérants ont plus d’infos que les particuliers, et sont donc avantagés, et je lis aussi souvent que telle valeur a une trop faible capitalisation, c’est pour ça qu’elle n’est pas chère, les gérants ne peuvent pas investir dessus. Alors pour les faibles capitalisations, Mr Le Marché des Particuliers est un peu schizophrène, il pense l’un et l’autre à la fois.

Quand une action est peu liquide personne n’en veut, et quand elle a fait fois x3 ou x10, tout le monde en veut y compris les gérants, mais profitons-en.

Il y a parfois des informations dont personne ou presque ne peut/veut faire quelque chose. Rien qu’actuellement il y a Magillem, UFF… (articles à venir ici).

JL

Le soucis avec les small caps, c’est que l’information est peu diffusée, souvent incomplète, parfois biaisée.

Question subsidiaire: qui se tartine les états financiers pour analyser les comptes annuels, les tableaux de passage aux comptes conso, les retraitements IFRS opérés ? Perso, j’avoue ne pas avoir le courage de le faire. Donc je me fie beaucoup aux consensus Factset, à défaut d’éplucher les comptes et analyser les retraitements opérés et les options prises.

Je regarderai attentivement les analyses sur Magillem et UFF car, j’avoue, ces sociétés ne sont pas dans les titres que je surveille.

Toujours épaté par la qualité formelle et de contenu de vos articles.

Je serais curieux d’avoir votre avis sur Moulinvest. Une small caps, locale, encore sous valorisée à 11.3 €, et avec des leviers potentiels à la hausse. Trop risquée cependant ?

Bonjour,

Merci.

Les copains ont l’air de trouver ça pas cher, mais je n’ai jamais pris le temps de regarder, donc je n’ai pas d’avis…

Malheureusement notre temps sur cette Terre est limité.

Par contre, je vous promets un article sur Quadient pour très bientôt.

JL

Très interessant à lire je crois que je suis d’accord avec vous sur toute la ligne, quelle belle explication des risques en bourse et du rapport faux rapport risque-gain pour la value, excellent !

#16 Pour les fonds que je regarde je peux vous en rajouter 3

– Indépendance&expansion mais vous devez connaître

– Gay Lussac microcaps, smallcaps et Raymond James Microcaps

– Promepar Pme opportunités

Bravo pour ce que vous faites et merci pour le partage 🙂

Jérome,

Cet article de 2019 est une mine d’or. Quintessence de ta philosophie d’investissement, c’est la première fois que je rencontre un article de ce type auquel j’adhère à 100%. Sur les 16 points évoqués, il coche vraiment toutes les cases.

Merci Denis. Ca fait plaisir car j’ai passé beaucoup de temps dessus.

JL

Et bravo pour une superbe performance PEA, de l’ordre de 20% de TRI!