Dans le monde, tous n’ont pas encore bien saisi la gravité de la pandémie de Covid-19. Et c’est bien normal, car ce n’est pas un problème simple.

Dans le monde, tous n’ont pas encore bien saisi la gravité de la pandémie de Covid-19. Et c’est bien normal, car ce n’est pas un problème simple.

▣ La gravité de la pandémie

Et pour en mesurer la gravité, il faut faire une petite révision de l’exponentielle, ou des intérêts composés.

Il y a deux facteurs de gravité : en France, sans confinement, le nombre de malades (et de morts) progresse de 30 % par jour. Ce qui fait le « x 2 en 3 jours » que vous avez entendu à la radio. Cela n’a l’air de rien, mais rappelez-vous de la fonction exponentielle : avec 30 % par jour, on passe de 10 000 infectés à 400 000 dans 2 semaines, et à…. 25 millions dans un mois. Les hôpitaux sont incapables d’absorber cette affluence, vous mourrez dans un couloir d’hôpital, ou même chez vous car personne ne pourra vous emmener. Le but du confinement est de diminuer cette vitesse de croissance. Il faudra 2 semaines de confinement pour ralentir la progression de l’épidémie, donc on arrivera peut-être à 400 000 rapidement (trop rapidement, c’est le problème).

Deuxième facteur de gravité, la durée. Comment sort-on de la crise ? Si les scientifiques ne trouvent pas de remède, on n’en sortira pas avant d’atteindre l’immunité de groupe. Et cela prendra des mois, peut-être un ou deux ans (toujours l’exponentielle mais avec un chiffre plus petit que 30 %).

Et dans certains pays, ce sera pire que chez nous.

Les gouvernements ont compris que les Etats devront aligner des dizaines de milliards pour faire en sorte que chacun puisse continuer à vivre, que les entreprises ne fassent pas faillite, etc. La BCE va injecter 750 milliards d’euros. L’Allemagne prévoit 850 milliards. Le ministre français de l’économie parle de quelques dizaines… Des proches vont mourir, les personnels hospitaliers vont tout donner, alors nous ferons les comptes plus tard. Cette crise nous rappellera peut-être que notre actif le plus précieux est la santé, pas la rentabilité, et que le système hospitalier mérite qu’on y injecte de l’argent, qu’on en prenne soin, au contraire de ce que la plupart des politiques ont fait depuis 30 ans.

Les scénarios pour le futur peuvent aller d’un extrême à l’autre : du traitement trouvé rapidement, jusqu’à un échec de la recherche de traitement, avec une pandémie et un confinement qui durent très longtemps. En passant par des confinements partiels grâce aux tests généralisés. Sans compter tout ce qui n’a pas encore été envisagé.

▣ Le point de vue de l’investissement

Les incertitudes sanitaires se retrouvent sur les marchés. Les « incertitudes » de l’analyse technique sont plus que jamais valables, comme le résume cette phrase entendue sur BFM Business vendredi 20 mars à la clôture : « Le rebond peut se poursuivre. Mais je ne serais pas surpris qu’on revienne tester les plus bas ».

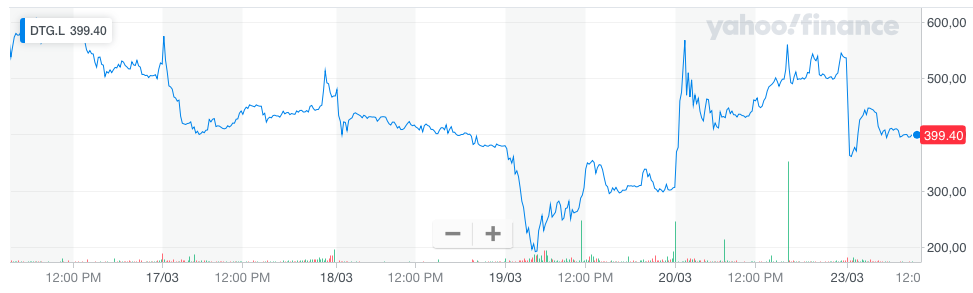

Le cours de Dart Group en une semaine, résume également bien la volatilité, et l’incertitude extrême, qui règnent :

Que faire maintenant ?

Chacun devra prendre ses décisions pour savoir quoi faire en matière d’investissement. Je ne peux que répéter ce que j’ai écrit dans le dernier article. Sans autre idée, il est préférable de :

- investir progressivement au cours de la baisse,

- investir encore et toujours dans les sociétés que l’on pense être décotées,

- investir proportionnellement à la décote estimée.

Dans le dernier article, j’avais indiqué quelques valeurs achetées. Depuis, j’ai préféré revendre Stef, Media 6, DLSI, CIOA et Cogra, qui n’avait pas encore baissé depuis mes achats, pour deux raisons : continuer à garder du cash pour la suite, et acheter des valeurs qui me semblent être à plus fort potentiel de rebond :

- Vicat, achat à 22,75 €. L’inventeur du ciment, grâce à une couche calcaire grenobloise. Une société familiale rentable depuis bien longtemps. A un plus bas de 15 ans. Moins de 1 % du portefeuille.

- Plastiques du Val de Loire, achat à 3,12 €. Entreprise familiale bien gérée. Gros endettement mais gros potentiel de rebond. EV/EBITDA = 4,5. FCF ~ 0 mais forte croissance. Cotait 1,5 € au plus bas, en 2012/13 mais le CA était moitié moins que maintenant. 1 % du portefeuille.

- Option SPXW P 3 APR 2020 1000 $. Achat de put sur le S&P 500. Je pense que les US n’ont pas encore pris la mesure de la pandémie. Spéculatif, et court terme : position insignifiante de mon portefeuille.

Je préfère manquer un rebond maintenant, que manquer de cash si la baisse se poursuit. D’autant que mon cash provient à 100 % d’un emprunt. En 2019, j’ai fait un gros emprunt au cas où une opportunité d’investissement incroyable se présente. Je ne crois pas que l’on soit dans cette configuration (Gaumont à 75 €, ou TXCOM à 5 €, l’étaient). J’ai donc décidé de respecter le projet de départ, et d’attendre encore.

Evidemment, je surveille tout un ensemble de sociétés.

▣ Conclusion

Dans notre vie de tous les jours, aidons la collectivité autant que nous le pouvons, chacun comme nous le pouvons, soyons encore plus bienveillant que d’habitude. Ne nous prenons pas trop pour des épidémiologistes, et écoutons ce que les scientifiques ont à nous dire.

Si l’illustration de l’article vous fait penser à un tableau de Edward Hopper (1882-1967), c’est normal. Cette année, le Virginia Museum of Fine Arts, a recréé la chambre de la peinture « Western Motel » (1957) et propose même de venir y passer une nuit. Le peintre de la solitude (( Merci à mon relecteur, Ben Gramah, pour l’idée. )), n’est-il pas à l’ordre du jour, au moment où beaucoup de nos semblables passent leur temps seul chez eux ?

Prenez soin de vous et des autres.

JL – 24 mars 2020.

Bonjour et merci pour ce billet plein de bon sens et pour votre transparence sur les mouvements de portefeuille.

Conservez-vous Batla dans votre liste de surveillance ?

Oui, je surveille toujours Batla.

TXCom proche des 5€ … 😉

Bientôt à 5 € j’espère 🙂

Merci pour ce billet Fred.

Deux remarques

1. Crise sanitaire : la mortalité est directement liée a la propagation du virus mais surtout à la pyramide des ages. Or tous les pays n’ont pas la même. Le Vietnam à bcp de jeunes par exemple (après 30 ans de guerre). Ainsi +30% de propagation dans toute la population ne signifie pas +30% de mortalité.

2. Investissement : Attention , le parfait market timing est impossible, Lynch disait que l’on perd plus d’argent à essayer de rentrer et sortir aux bons moments, pluyot qu’en étant investi. Pour avoir rencontré 3 krachs (des vrais) , je peux confirmer cette pensée.

En période de doutes, je regarde juste la resilance du business et le cash présent et généré ( attention aux avances / créances ).

Salut Phil et merci pour tes remarques.

Pour le point 1, tu voulais dire en fait que la proportionnalité entre Morts et Infectés dépend des pays (Morts = C x Infectés, avec C dépendant du pays). Oui. Mais, pour un pays donné, si le nombre d’infectés augmente de 30 %, alors le nombre de morts aussi ( (d Morts) /Morts = (d Infectés) /Infectés). Toutes choses égales par ailleurs bien sûr, c’est-à-dire en première approximation (notamment avant dépassement de la capacité des hôpitaux).

Oui c’est ça, d’où les comparaison entre pays compliquées.

De plus les données ne sont pas »normalisées », chaque pays gère ses indicateurs, ex en France on ne compte pas les décès à domicile / EPHAD

Démographie, source ici par exemple

https://www.populationpyramid.net/fr/france/2020/

A comparer avec l’Italie par exemple où on constate que le pays est plus agé.

Bonjour Jerome,

Bon billet.

Le confinement permet de gagner du temps, en attendant de pouvoir dépister les malades SIMPLEMENT ( une prise de sang et des tests à 100€ n’est pas généralisable) voire de trouver un remède.

Oui, tout à fait François-Olivier.

De mon coté, j’ai préféré prendre un peu d’akwel plutot que pvl pour des raisons de dettes ou de cash :

Cash will be king dans cette periode de confinement pour les boites industrielles où il faut avoir du cash pour faire face aux depenses.

Pour les google, facebook pas de problème : ils ont des reserves et ils peuvent vendre.

Mais pour les secteurs industriels déjà eprouvé par les nouvelles normes ?

Dans le meme esprit j’ai failli me reforcer dans holland color, mais je ne sais pas comment est géré le confinement dans cette boite.

Bonjour FrancoisOlivier,

Je suis bien d’accord pour Akwel, mais j’en ai déjà pas mal… Plastivaloire est très endetté et elle a passé la dernière crise avec succès, j’ai peu de doute qu’elle passera celle-ci. L’avantage de PVL est justement l’effet de levier sur le cours, lié à l’endettement. Le potentiel de rebond est important. Evidemment, en restant raisonnable sur la taille de la ligne !

Bonjour Jérome,

Dans le contexte actuel je n’ai plus beaucoup de liquidités mais j’envisage de faire un emprunt si les marchés baissent davantage.

J’ai vu que vous aviez pu réaliser ce type d’opération.

Je me pose la question quel type de crédit (et auprès de quelle banque ou courtier) est-il possible de souscrire pour acheter des actions ou ETF sachant que boursorama semble avoir fermé les possibilités de crédit Lombard.

A priori j’exclu les crédits à la consommation car ils ont une durée de remboursement courte alors que je souhaite une durée de 4-5 ans au moins.

Merci

Bonjour Gilgamesh,

Il y a pas mal de crédits à la consommation qui vont jusqu’à 5 ans (notamment chez Bourso). On aimerait plus long, mais je ne pense pas que ça existe dans les banques usuelles. J’ai pris un crédit conso de 5 ans pour 50 k€. A 0,7 % mais c’est exceptionnel, il est probable que vous aurez des taux un peu plus élevés.

JL