Nous voilà revenus dans le deep value : une société avec un business qui fait peur mais un trésor très faiblement valorisé en bourse.

Nous voilà revenus dans le deep value : une société avec un business qui fait peur mais un trésor très faiblement valorisé en bourse.

Batla minerals S.A. est une société française d’investissement spécialisée dans la détention de titres miniers. Elle est cotée sur Euronext Access Paris (ex-Marché Libre) depuis mai 2007, au double fixing de 11 h 30 et 16 h 30. Batla concentre son activité sur l’Afrique australe où ses activités sont réparties en 3 branches principales :

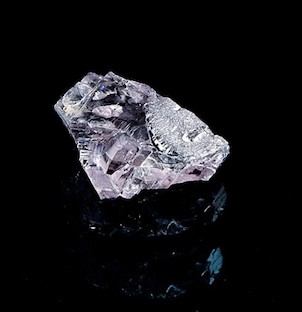

- minéraux précieux : le diamant,

- ressources énergétiques : l’uranium,

- métaux communs et de transition : tungstène, molybdène, et terres rares.

Bien que basée non loin de Montpellier, ses principaux dirigeants semblent être d’origine hollandaise. Son principal actionnaire est d’ailleurs hollandais :

|

Actionnaires principaux

|

% du Capital

|

% des Droits de Vote

|

|

Hawkfield Corporation NV

|

53,8

|

39,8

|

|

JLP SAS |

13,73

|

20,32

|

|

Juvela Investments Ltd

|

8,16

|

12,07

|

|

SARL V5

|

6,26 |

9,26

|

|

Société Civile Lauviah

|

5,79

|

8,57

|

Voyons tout de suite les comptes.

▣ Bilan et capitalisation

Du bilan annuel au 31 mars 2018, nous extrayons :

- Cours de référence = 0,56 €

- Nombre d’actions = 5,3 M

- Capitalisation P = 3,0 M€

- Actifs = 16,0 M€

- Dettes totales = 2,8 M€

- VANN = 6,6 M€

- VANT = 12,8 M€

- Trésorerie et équivalents = 5,1 M€

- Dettes financières = 0,2 M€

- EV = -2,0 M€.

Le bilan est en béton armé. La société fait même partie du club très fermé des EV<0 (capitalisation inférieure à la trésorerie nette). Le plus souvent, c’est le signe d’une société en perte. Pas ici. Voyons ça.

▣ Compte de résultat et flux de trésorerie

Les comptes de résultat sont très variables (décroissants) d’année en année parce qu’il y a eu des ventes d’entités. Il est donc difficile de dire comment se comporte la société à périmètre constant et c’est pour cela que je n’ai pas trop essayé de regarder attentivement l’évolution temporelle des états financiers. Voici les éléments pour l’année comptable se terminant fin mars 2018 :

- CA = 9,8 M€

- REX = 1,6 M€

- RN = 0,4 M€

- CAF = 1,4 M€

- Amortissements et provisions nets = 0,7 M€

- Capex = -0,3 M€

- EBITDA = 2,3 M€

- FCF (hors dBFR) = 1,7 M€.

Puisque l’EV est négative, les ratios qui l’impliquent ont peu de sens. Les autres ratios sont :

- P/FCF = 1,7

- P/E = 6,9

Si vous me demandez comment il est possible qu’une société avec un P/FCF = 1,7 ait une EV négative, je vous répondrai que je n’en sais strictement rien.

▣ Valorisation

Suivant mes ratios « habituels », on obtient les valorisations suivantes par action :

- Trésorerie nette par titre = 0,93 €

- Valeur liquidative = 1,51 €

- Valeur (EV/EBITDA = 4) = 2,70 €

- Valeur (EV/FCF = 5) = 2,55 €

- Valeur (EV/RN = 8) = 1,58 €

- Valeur (P/FCF = 7) = 2,26 €.

Ces ratios ne sont pas basés sur des ventes réalisées dans le secteur. Ce sont juste des ratios qui me semblent minimaux. Un P/FCF = 7 donne par exemple une rentabilité annuelle de 14 % de l’investissement. Un EV/EBITDA = 4 est celui des ventes du marché privé dans les secteurs en difficulté.

▣ Conclusion

On a donc une valorisation à 60 % de la trésorerie nette en parallèle à un taux de rentabilité des FCF sur capitalisation impressionnant (~ 60 %).

Les raisons qui pourraient (?) expliquer cette impressionnante décote :

- une cotation sur le marché libre,

- des actifs situés en Afrique du Sud, où l’Etat n’est pas d’une stabilité absolue, et où la sécurité des opérations n’est pas toujours facile à assurer,

- un actionnaire principal domicilié dans les Antilles néerlandaises,

- un cours qui a dégringolé depuis son introduction en bourse (à 15 € je crois) et donc une confiance brisée.

Mais tout cela ne me semble pas suffisant pour justifier une telle décote. D’autant qu’il peut y avoir des cerises sur le gâteau.

1. Batla vient de vendre l’intégralité de sa participation dans le projet de tungstène. La vente de l’intégralité de sa participation dans le projet d’uranium est quasi finalisée, il ne reste que l’autorisation du régulateur. Ces deux ventes n’étaient pas comptabilisées à fin mars 2018.

2. Batla est prestataire pour la société Gem Diamonds : il exploite la mine de Gem et ce dernier lui reverse un pourcentage sur les diamants trouvés. Or, quand on lit le dernier rapport de Gem, pour l’année se terminant fin décembre 2018, on s’aperçoit que les coûts de Gem pour Batla, sont passés de 7,9 M$ en 2017 à 11,4 M$ en 2018. Il se peut donc que l’on ait de bonnes nouvelles sur l’année 2018-2019, au moins sur le CA.

3. Batla possède 25 % d’une carrière de granite et vient de lancer la production avec ses partenaires. Peut-être y’a-t’il à attendre un peu de bénéfice de ce coté-là (les sociétés de granite semblent bien se porter actuellement).

Nous en saurons plus en septembre, pour le prochain rapport annuel.

Mes remerciements au copain qui m’a indiqué cette pépite, et à celui qui a déniché des informations intéressantes. La décote est énorme, mais je n’en ai acheté que pour 3 % de mon portefeuille, à cause des réserves évoquées.

JL – 18 mai 2019.

Mise à jour

Le rapport financier clôturant au 31 mars 2019 fait apparaitre une décote toujours plus délirante par rapport au cours de bourse (0,56 €/action) :

- Capitalisation P = 2,9 M€

- Cash net = 6,7 M€

- FCF (hors dBFR et exceptionnels) = 1,4 M€.

Avec cette valorisation, et le business qui semble fonctionner, le seule risque sur ce dossier est celui de spoliation des actionnaires minoritaires par les majoritaires. Un risque qu’il est difficile d’évaluer mais qui ne semble pas faible étant donné l’historique familial.

JL – 21 septembre 2019.

Mise à jour – résultats 2019-2020

Les éléments financiers pour la période clôturant au 31 mars 2020 font apparaître une décote toujours plus importante par rapport au cours de bourse (0,63 €/action) :

- Capitalisation P = 3,3 M€

- CA = 9,8 M€ (+20 %)

- REX = 3 M€ (+140 %)

- EBITDA = 4 M€ (+ 90 %)

- Cash net = 8,9 M€ (+31 %)

- Dette = 0.

JL – 30 août 2020.

Mise à jour – AG 2020

L’AG aura lieu en visio le 21 septembre. Je vous conseille vivement d’y participer et de voter : les actionnaires majoritaires vont en effet essayer d’utiliser l’argent de notre société à leur profit. La résolution 5 propose en effet que Batla prête plusieurs millions d’euros à une société qui appartient exclusivement aux majoritaires (cf rapport de gestion, page 22). Heureusement, s’agissant d’une convention réglementée, les majoritaires ne peuvent pas voter. Mes camarades et moi allons évidemment voter contre. Si les majoritaires ont besoin d’argent, qu’ils proposent un dividende exceptionnel.

JL – 3 septembre 2020.

Merci pour ton article sur Batla Minerals, c’est intéressant.

Quelque chose qui explique certainement le désamour du marché pour l’action est la présence de Kevin Van den Nieuwenhuyzen dans les directeurs. Son oncle a déjà pris de la prison pour corruption aggravée et fraude. Il a participé à des ventes d’armes à Pinochet (apparemment des tanks). Il a sa page Wikipedia en néerlandais (google translate traduit très bien la page) https://nl.wikipedia.org/wiki/Joep_van_den_Nieuwenhuyzen

L’actionnaire majoritaire, Hawkfield est lié à la galaxie familiale; le neveu, Kevin, et son père, Jeroen, travaillent avec Joep.

Ils auraient déjà fait disparaitre du cash de sociétés qu’ils détenaient par le biais de Hawkfield… Mais je n’ai pas lu le détail de la file: https://www.pprune.org/rotorheads/516889-joep-rdm-dutch-court-news.html

Bref, je passe mon tour…

Merci, et bravo, jolie recherche !

Ceci expliquant certainement le prix actuellement bradé.

La transformation du cash reçu avec la vente des actifs tungstène et uranium en dividende ou autre création de valeur pour les actionnaires sera déterminante pour juger de la création de valeur pour les actionnaires.

Le rapport publié en août prochain sera déterminant.

—

actionnaire

Bonjour Jerôme,

Gros trou d’air hier qui a permis de remplir les épuisettes qui étaient en attente à 0.39. Pensez-vous mettre à jour l’article à M+6 ?

Bien cordialement,

Bonjour

Oui, je vais faire une mise à jour, notamment un CR de l’AG.

JL

Deux nouvelles mises à jour :

– les comptes 2019-2020,

– une résolution de l’AG qui ne doit absolument pas passer !

Bonjour,

comment voter svp ? ou vous donner un pouvoir ?

Bonjour,

La première chose à faire est de demander un certificat de détention d’actions à votre courtier, p.ex. sur ce modele :

Pour voter, il faut envoyer le document au contact de Batla : https://batlaminerals.com/contact-us/

Pour me donner un pouvoir, je me renseigne et vous tiens au courant.

JL

Pour le pouvoir, il y a un document à remplir, celui-ci sera inclus dans les documents que vous recevrez après envoi du certificat de détention d’actions.

A voté 🙂

Contre la résolution 5 bien sûr;

Idem !

Tu as essayé d’en savoir plus ou de contacter SAS JPL / SARL V5 / Société Civile Lauviah ?

JPL SAS apparemment c’est la société familiale de Patrick Morin (JLP = Jessica, Loic, Patrick), ex PdG de Batla jusqu’à il y a quelques années, ex PdG de la Routière Morin devenue Générale Routière au cours des années 90, rachetée par Eiffage en 2001.

Son numéro de tel est dans l’annuaire, si tu veux essayer de le contacter 🙂

Tout a fait, c’est lui.

Je lui ai laissé un message il y a 10 jours, mais je n’ai pas eu de réponse.

Résultat de l’AG : la résolution 5 a été votée, avec les voix des actionnaires historiques. Je n’ai pas d’explication sur leur vote.

Je ne vois pas d utilité que cette action reste cotée surtout que les diamants ont beaucoup augmenter depuis quelques temps donc..

Suite au maintien du cours à moins de 1e laisse penser que l on peut avoir une bonne nouvelle mais à quel prix

Bonjour,

Un dividende exceptionnel de 1,88 € est annoncé pour le 12 décembre 2022 :

https://fr.ftp.opendatasoft.com/datadila/JO/BALO/pdf/2022/1028/202210282204215.pdf

A comparer au cours d’environ 0,55 € au moment de l’annonce…

Comme quoi quand une action est très très très décotée (capitalisation au 1/3 de son cash ici, pour une boite rentable, peut-être l’action la plus décotée de la place parisienne), il faut savoir attendre la bonne nouvelle.

JL

Quelqu’unaurait il une info sur la mine de kolo car ce dividende pose beaucoup de questions merci

bonjour,

avez vous des nouvelles sur cette société?

cdt

Bonjour,

En ce qui me concerne, je n’ai pas suivi la société.

Quelqu’un d’autre ?

JL

La société a demandé sa dissolution et annonce une distribution exceptionnelle de €0.26 par action. ( source : BALO )

La société va être dissoute : après 1,88 euros de dividende, il y aura 0,26 euros de versés, plus éventuellement quelques centimes ensuite.

C’était vraiment une excellente affaire…

Bravo à ceux qui l’ont gardée.

https://www.proxypush.com/0/001/924/723/nom_batla_minerals_nt.pdf

(doublon avec Oblible)