C’est peut-être parce qu’en ce début 2017 nous nous languissons de l’arrivée de la neige, que j’ai choisi ce tableau de Pierre Brueghel l’Ancien, Les Chasseurs dans la neige, peint en 1565. Cette oeuvre est représentative de la renaissance flamande et iconique des paysages sous la neige. Du point de vue historique, elle illustre une conséquence du petit âge glaciaire, épisode de grand froid en Europe qui dura 6 siècles, et qui aux Pays-Bas fut particulièrement intense durant l’hiver 1565. Chaque époque a ses questionnements, et Brueghel ne se doutait pas des problèmes qu’allait générer le futur réchauffement anthropique.

Pour 2016, coté bourse, commençons par les nouvelles du mois avant les réflexions annuelles.

▣ Mouvements de portefeuille et nouvelles des sociétés

- Tesco (IF). Suite à un frémissement du cours depuis les bas fonds, je me suis enfin décidé à lâcher ce pur boulet. MV = -27 % en devise et euros, en 2,5 ans.

- Bank of America, warrants B (IF). Vente de ces warrants strike 30 $ qui étaient tombés à quasiment zéro depuis pas mal de temps. La PV est de + 50 % en 3 ans sur une portion totalement négligeable de mon portefeuille (au départ je visais un multiple bien plus grand).

- Era Group (IF). Allègement de moitié pour acheter DEST (cf. + bas). PV = +50 % en 1 an.

- Daubasse. Vente d’une hôtelière anglaise car la VANT n’est plus très très loin et pour acheter DEST. Je verse une petite larme pour cette société historique de mon portefeuille et que j’aimais bien. PV = +200 % en devise et +185 % en euro en 4 ans.

- Daubasse. En septembre, je vous avais parlé d’une daubasse dont le marché ne croyait visiblement pas à l’OPA en cours, et sur laquelle j’avais acheté des options au lieu d’actions. Pour je ne sais quelle raison, le marché s’est mis à y croire et j’ai pu vendre mes call. PV = +94 % en 3 mois (+77 % sur toute l’opération c’à-d. si je décompte la perte réalisée en passant des actions aux options).

- Taitron. Une ex-daubasse. Les dirigeants ne semblent pas vouloir créer de la valeur et les Daubasses ont vendu le titre il y a plusieurs mois. Je profite d’un rebond pour vendre à 1,2 $ et n’exclus pas de revenir sous 1 $. PV = + 25 % en $ = +60 % en €, en un peu moins de 3 ans.

- Prodware. Les résultats n’ont rien montré d’extraordinaire et on ne sait donc toujours pas ce qui a motivé les gros achats du DAF de la société. Patience.

- HF Company. Après avoir été très optimiste lors des derniers résultats, la direction a publié un avertissement sur résultats suite à la baisse de commande d’un gros client (AT&T). Le cours passe de 13 à moins de 10 €.

- Gevelot. Nouveau changement d’avis de ma part, avec une vente de la ligne à 140 € afin d’acheter Prismaflex. Une ligne qui m’a bien rapporté : PV = +189 % en 3,5 ans.

- Hammond manufacturing. Vente de la deuxième partie de la ligne pour simplifier mon portefeuille et acheter DEST. PV = +100 % en 4 ans. La première partie de la ligne avait généré une PV de 180 %.

- Sears Holdings. J’ai vendu tous mes warrants (échéance déc. 2019) au prix de 3,4 $ pour arbitrage en achetant des options call échéance janvier 2019, strike 10, 12 et 15 $. Les strike 10 $ sont au prix de 3,3 $. Donc pour le même prix que les warrants on passe d’un strike 25 à 10, ce qui me paraît assez fou. Certes l’échéance est un peu raccourcie mais la différence est petite devant le gain de strike. Et en plus, je suis sûr de faire x2 si le sous-jacent monte à 15 $, ce qui n’est pas le cas du warrant.

- Genworth. Cette société, remarquée par Boris il y a plusieurs années, est sous OPA à 5,43 $ et cote 4 $. J’ai donc réalisé une opération d’arbitrage en achetant quelques call juin 2017 strike 4,5 $ au prix de 0,3 $. Le potentiel est de +200 % mais sur une portion très limitée de mon portefeuille (0,5 %). Je pourrais en prendre plus si le prix baissait encore. Attention la société qui achète est chinoise, c’est peut-être pour cela que le marché ne croit pas complètement au deal.

- Fimalac. Holding fondée par Marc Ladreit de Lacharriere (MLL) et diversifiée, elle possède notamment la maison mère de Fitch rating. MLL possède 94,5 % des actions hors auto-contrôle. Ma thèse essentielle est celle d’une OPR ou OPA, ou au moins un alignement sur un dirigeant avisé qui a fait de sa holding un empire. Achats effectués autour de 101 €. Et merci à Franck qui a fourni ce tuyau.

- Prismaflex. Achat entre 13 € et 15,87 €. La société semble repartie pour une forte croissance. J’espère publier un article bientôt.

- Orchestra Premaman (Kazibao) (KAZI) / Destination maternité (DEST). Opération d’arbitrage à laquelle j’essayerai de consacrer un article. KAZI a fait une OPA sur DEST. Les propriétaires d’une action DEST vont recevoir 0,515 action KAZI. Or, les cours actuels ne sont pas dans ces proportions. Je vends KAZI à découvert à 12,16 € et achète DEST à 5,22 $. Le gain potentiel brut est de 26 %, probablement 20 % net avec les frais et spreads, en quelques mois et avec des risques très limités. Bref, une affaire qui me semble en or et en béton, devenue une des premières positions de mon portefeuille. Malheureusement je n’avais plus assez de liquidité pour acheter tout ce que j’aurais voulu à temps, j’ai même dû racler les fonds de tiroirs. Depuis, l’aubaine semble se refermer progressivement.

- Xilam. La star de 2016, avec un cours multiplié par 5 depuis mon achat il y a un an. Les derniers résultats étaient excellents, la diffusion des productions Xilam sur internet, notamment sur Youtube, augmente vite, et enfin un contrat qualifié de majeur a été signé avec un distributeur chinois. Pendant l’année 2015, c’était l’analyse sur laquelle j’avais le plus travaillé (et pas que pour le jeu de mots du titre), et mon article le plus fouillé (avec Thalassa juste derrière). Mais il ne faut pas en conclure de loi générale. C’est juste une corrélation qui fait plaisir. Tout de même, j’essaye de comprendre pourquoi, à l’époque, j’avais pris 1,5 % de mon portefeuille en Xilam contre 20 % en Sears holdings… Je me console en me disant que je n’ai pris ainsi aucun risque sur Xilam. Cette ligne contribue donc pour environ +6 % à la performance du portefeuille total et +12 % du PEA.

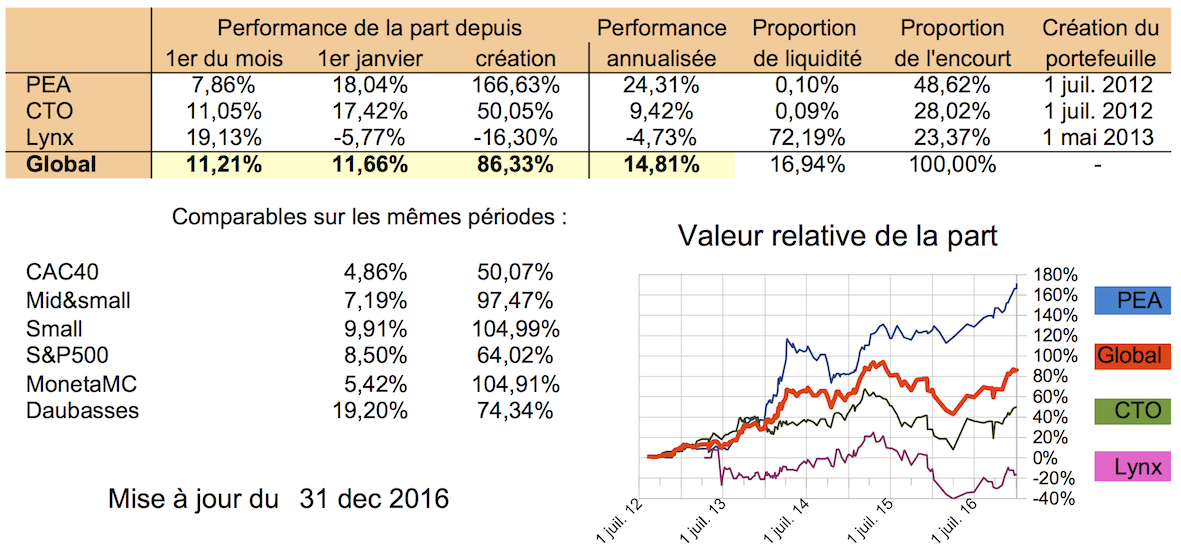

▣ Performance et bilan annuels

Comme pour pas mal d’investisseurs, la valeur du portefeuille a décollé depuis le mois de novembre. La performance annuelle de la part de +12,66 % correspond à un phénomène qui se répète d’année en année : une très forte disparité entre portefeuilles puisque le PEA s’adjuge + 18,04 %, le CTO chez Binck + 17,42 %, et le CTO chez Lynx fait toujours mauvaise figure avec -5,77 %. Cette dernière performance reflète essentiellement le marasme de Sears Holdings ainsi que la stagnation des warrants AIG. Une autre grosse position, ETAM a perdu 20 % cette année. Cofidur n’a rien fait boursièrement mais ce n’est pas grave car la société continue à être profitable et donc à faire fructifier mon argent. Au niveau patrimonial, elle n’est pas plus chère aujourd’hui que quand je l’ai acheté à 1 €. Thalassa a remonté un peu depuis les 40 p. Ma dernière grosse position, Powerfilm, ne donne toujours aucune nouvelle, mais je ne suis pas spécialement inquiet.

Cette année a été aussi l’année des regrets. Je suis passé à côté d’un certain nombre de belles occasions. Le secteur pétrolier sur lequel j’ai acheté les obligations beaucoup trop tôt, les warrants BAC vendus trop tôt, et quelques autres valeurs que je surveillais depuis un bout de temps et dont j’ai raté l’achat, dont Fanny Mae et Freddie Mac.

Petite actualisation sur le début d’année 2017 : les trois premiers jours démarrent sur les chapeaux de roues avec un +6,6 % sur le portefeuille global.

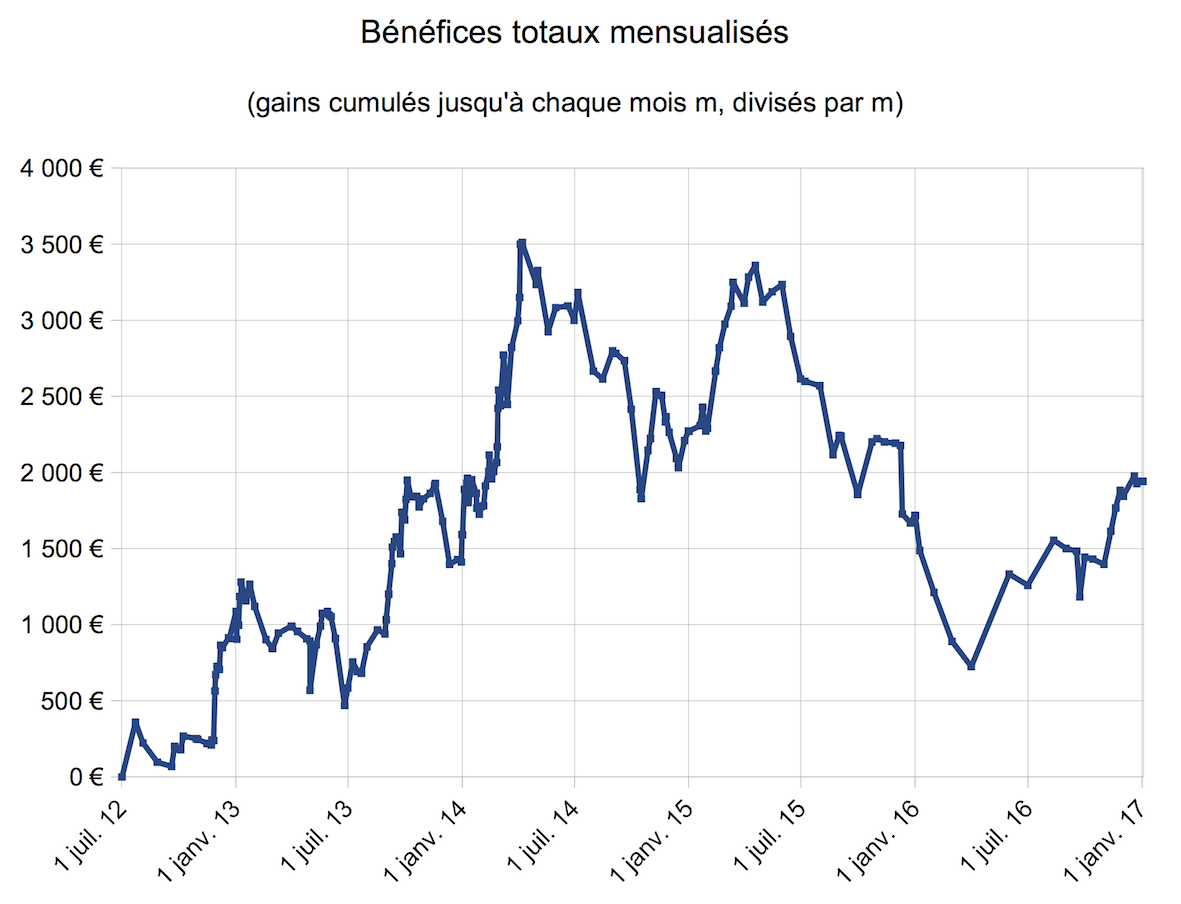

Tous les 6 mois, je regarde les gains mensuels absolus du portefeuille afin de me persuader que le travail fourni est rentable. Je calcule la valeur gagnée en moyenne par mois par mes portefeuilles au cours du temps : c’est la valeur totale gagnée jusqu’à un instant, divisée par le nombre de mois écoulés jusqu’à cet instant. Voilà ce que ça donne à fin décembre :

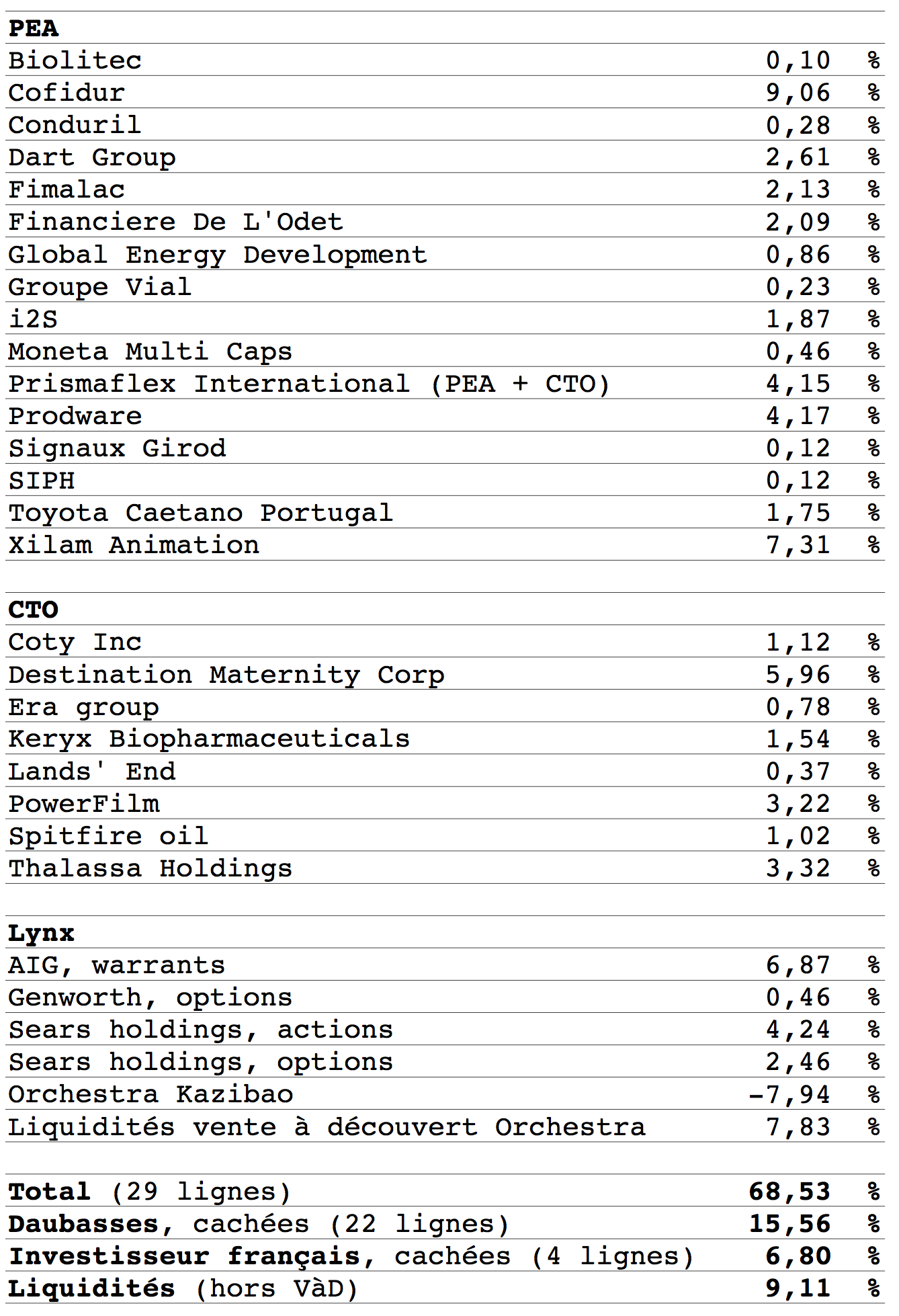

▣ Composition du portefeuille

Au 31 décembre la composition du portefeuille est la suivante :

Bien sûr, certaines lignes sont trop petites et ceci est dû à l’historique de la construction du portefeuille. Cela a vocation à disparaître ; je vends progressivement mes petites lignes et essaye d’en construire de plus grosses. Après quelques ventes dans le secteur pétrolier, celui-ci ne représente plus que 7,3 % du portefeuille. La liquidation ordonnée des titres IF se poursuit tranquillement.

▣ Nouvelles du blog et autres

Un seul article publié en décembre : sur le livre The big short. Courant janvier, un article devrait paraître sur Prismaflex.

Je vous souhaite une bonne année, pleine d’investissements gagnants.

JL – 4 janvier 2017.

Je vous souhaite une excellente année 2017! Bravo pour Xilam, j’avais regardé de mon côté et n’avais pas fait car pas convaincu du modèle de génération de cash (un peu la même raison qui me retient sur Prodware que j’avais également regardé, j’espère que cela vous portera chance ;-))… J’étais curieux de savoir ce qui vous fait vendre Gevelot (j’avoue en avoir repris suite aux résultats S1 très bons) ?

A bientôt,

Bonjour Ju,

pour Gevelot j’ai longuement hésité car les résultats étaient bons mais j’ai vendu pour acheter Prismaflex qui me semble avoir un catalyseur identifié, et je n’avais plus de cash.

Bonne année !

OK, je comprends. J’ai du mal à me faire une idée sur Prismaflex, comme Hervé ci-dessous, donc je passe… Par contre j’ai renforcé un peu Conduril (c’est très bas, même si peu de visibilité et si j’ai vu passer des articles sur la main mise des groupes de BTP chinois en Afrique au détriment des européens) et j’ai pris un Toyota Caetano britannique, Vertu Group. Quelques renforcements récents également: CIC et CNIM. Au plaisir de vous lire prochainement !

Bonjour Jerome,

Beau reporting encore une fois et bravo pour la performance et le suivi.

Vous avez suscité ma curiosité avec Prismaflex que j’ai donc regardé de plus près. J’attends avec impatience votre article car il me semble très difficile d’évaluer son potentiel. Aujourd’hui, elle ne fait pas de bénéfices mais il parait y avoir les catalyseurs que sont le carnet de commande pour le court terme et les panneaux à LED pour le long terme. La difficulté pour moi est de savoir l’évolution du CA et des marges avec ces catalyseurs.

Bonne année !

Merci Hervé, je vais vous décevoir, je ne sais pas évaluer le potentiel de Prismaflex. 🙂

Juste une vague idée. Enfin, vous verrez…

Bonne année !

Encore un papier de qualité et de jolies pistes d’investissement.

Bientôt de quoi acheter un F5 sur la Presqu’Ile ou aux Brotteaux !

Je vois que Peter Gabriel connait Lyon !

Excellent compte rendu Jerome !

Connaissant votre recul et votre capacité d’analyse, je suis resté scotché sur cette phrase : « j’essaye de comprendre pourquoi, à l’époque, j’avais pris 1,5 % de mon portefeuille en Xilam contre 20 % en Sears holdings… ».

Si, vous, avec votre niveau d’investisseur et votre indépendance d’esprit vous avez été attiré par ce titre… quant est il des investisseur lambdas débutants ??

Comme on dit, c’est en forgeant qu’on devient forgeron !

Merci pour la piste Genworth Financial. A 1/5 des fonds propres (4 USD l’action), je suis directement acheteur de l’action. OPA en cours ou pas. Les calls sont intéressants. Hâte de connaître l’issu de cette histoire. Je trouve le potentiel disproportionné par rapport à la perte maximale de 100%. Belle asymétrie statistique.

Y’a de quoi être scotché effectivement… J’en reparlerai quand l’affaire sera terminée.

Pour Genworth, le levier de la société est fort, fonds propres/actifs = 1/8. En cas de perte de valeur, ça fait mal, c’est ce qui fait que j’ai du mal à me positionner sur les financières, vous avez une position là-dessus ?

J’ai regardé le bilan en me disant : « soit le levier est folie de x20 » ou bien « il y a des actifs pourris, comme des obligations d’Etat de pays émergents », …

Et que nenni.

Levier = 6,5x. Tout à fait correct. Il faudrait une dépréciation de 15% des actifs détenus pour que les fonds propres disparaissent. Possible, mais peu probable sur des obligations d’Etats et autres big caps US.

Bilan = tout ce qu’il y a de plus classique pour un assureur.

Pourquoi est-ce que cette société ne vaut pas au moins 90% de ses capitaux propres comme ses concurrents ? Certes, ce n’est pas l’acteur le plus rentable, mais tout de même : 1/8 des fonds propres. Pour moi, c’est un mystère… Si vous avez un élément de réponse, je suis preneur.

Donc, oui, j’ai commencé à me constituer une toute petite ligne (actions) et n’exclus pas de l’augmenter dans les prochaines semaines.

Intéressant, merci pour ces précisions !

Je vous souhaite mes meilleurs vœux Jérome.

Comme toujours très bon reporting.

Merci pour les idées d’investissements , les analyses et autres CR de livres.

J’espère que vous poursuivrez dans les années à venir avec autant d’assiduité.

J-F

On va essayer, mais l’avenir reste toujours un grand inconnu…

J ai racheté Genworth à 1,78 $ au début 2016 après avoir perdu un peu en l’achetant en 2014…donc le deuxième passage est nettement plus agréable 😉 mais je ne me rappelais pas que Boris en était encore actionnaire…l’OPA chinoise ne semble toujours pas prise au sérieux vu l’écart…Bonne année et merci pour ces beaux rapports et tableaux…il faudra que j’aille à Vienne voir le Brueghel en vrai…

Genworth à 1,78 $ c’est le point bas, ça ! Bravo 🙂

simple coup de chance et regret ( comme toujours) de ne pas avoir renforcé plus tôt…il y avait eu un bon article sur SA…j’en ai racheté aux alentours de 4 $ pour éventuellement profiter de l’OPA…il y a de multiples obstacles juridiques…et Donald Trump !

Je suis votre blog depuis quelque temps maintenant.

Vraiment très agréable à suivre. Belle performance sur xilam ! Bravo!

Meilleurs vœux !

Bonjour Jerome,

Bravo pour cette annee! Il faut dire que l’indice small France nous a bien aide. Il y a des jours ou je me dis que je ferais mieux de tout mettre sur Sextant PEA et ne plus rien toucher… Ils sont encore a 20% cette annee.

J’allais poser la meme question que plus haut sur Gevelot.

Pour Kazi/Dest comment as tu trouver ce trade? Note que l’Amiral est aussi de la partie (reporting de Janvier 2017).

A+ et bonne annee a nos titres en commun!

Zyx

Bonjour Zyx,

Oui moi aussi parfois je me demande si je ne devrais pas acheter des fonds et faire autre chose. Mais j’ai toujours l’espoir de faire mieux.

J’ai trouvé l’idée de Kazi/Dest sur la file Orchestra de l’IH.

JL

IF ou IH?

Si IH ca veut dire quoi?

Merci,

IH bien sûr, le forum des investisseurs heureux.