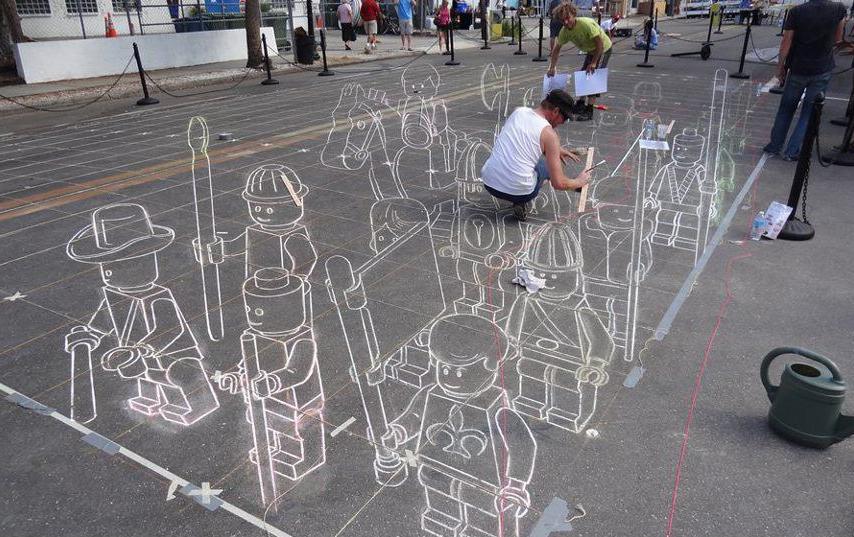

Vous vous souvenez peut-être de la célèbre anamorphose du tableau de Holbein ? Puisque je suis passé, en cette année 2015 à l’art contemporain, voici une anamorphose toute aussi intriguante, de Leon Keer, artiste de rue néerlandais. Difficile de ne pas les voir en relief ces legos, n’est-ce pas ? Rappelons qu’une anamorphose ne se voit bien que d’un seul point de vue. Parfois comme pour une action. Parfois comme dans la vraie vie. Quand vous êtes seul à avoir une opinion contre tous, c’est peut-être que vous seul avez trouvé le bon point de vue… A moins que ce ne soit le contraire !

Venons-en à la performance. Depuis le début de l’année, le CAC40 fait +18,11 % alors que mon portefeuille ne fait « que » +16,44 %. Tout le travail fourni en valait il la peine ? N’aurais-je pas mieux fait d’acheter directement le CAC40 et de consacrer mon énergie à autre chose qu’analyser des sociétés, lire les infos, surveiller les cours ? Non. Car si j’étais propriétaire d’un tracker sur le CAC40, maintenant qu’en ferais-je ? Comment savoir si le CAC40 est sous-évalué ou sur-évalué ? Devrais-je le vendre, le conserver ou en racheter ? Je n’en ai aucune idée. J’imagine que pour le savoir, il faudrait que j’analyse les 40 sociétés de l’indice… ce qui commence à faire un joli travail. A l’inverse, je sais que la plupart des sociétés de mon portefeuille sont sous-évaluées et je n’ai donc pas envie de les vendre.

Je sais donc quoi faire de mes titres. Je sais s’ils sont bon marché ou s’ils sont proches de leur valeur. Pour moi, c’est là toute la différence entre un indice et une sélection value.

▣ Mouvements de portefeuille et nouvelles des sociétés

- Biolitec. Encore du nouveau sur ce titre qui, je vous le rappelle, est sorti de la cote (nous sommes donc propriétaires d’une société privée). La société a de nouveau annoncé une OPRA sur ses propres titres, au même prix que la dernière fois, +50 % de la dernière cotation, c’est-à-dire à 14,85 €, mais visant cette fois l’ensemble des actions. Tout cela me fait de plus en plus penser que l’actionnaire principal essaye tranquillement de récupérer la boîte pour lui tout seul afin d’en tirer le meilleur profit à la vente. Je vais donc garder tout ce qui me reste.

- Thalassa holdings. Nouveau renforcement à 40 p. Le jour même, le groupe a annoncé la signature d’un contrat pour une exploration sismique de 3 mois dans la mer de Barents en utilisant la technique du P-cable. Le président de Thalassa a indiqué que le groupe devrait, de ce fait, terminer l’année en profit. Le titre a pris aussitôt ~15 %. A l’occasion de cet achat, j’ai fait un petit recensement de l’ensemble de mes valeurs pétrole et gaz. Elles pèsent actuellement 6 % du portefeuille. Je ne pense pas spécialement que le prix du pétrole va monter. Ou descendre. A ce sujet, je ne sais rien. Pour moi, ces titres du secteur pétrolier constituent juste une couverture contre la remontée du pétrole, puisqu’il parait qu’un prix bas du baril est une bonne nouvelle pour l’économie, en particulier européenne.

- Groupe Vial. L’administrateur judiciaire des sociétés de l’entreprise avait décidé de procéder à un appel d’offres afin de rechercher un investisseur en capital ou un repreneur pour le fonds de commerce. La date limite de dépôt des offres était fixée au 27 avril prochain. Pas de nouvelle à ce jour.

- Giorgio Fedon. Ce vendeur italien d’étui de lunettes était coté à Paris et je l’avais acheté aux environs de 5 €. Peu de temps après, la société a décidé de se coter également sur la bourse italienne. Le titre est monté à 8 €. J’ai décidé de le vendre, estimant, sans nouvelle très positive, que le cours était proche de sa valeur. Puis ces dernières semaines le cours a grimpé jusqu’à 14 €, sans trop que l’on sache pourquoi… jusqu’à la publication du CA du T1 : ce CA a progressé de +28 %. Ce qui ressemble à du délit d’initiés est assez rageant.

- Daubasses. J’ai soldé mes deux italiennes actives dans les matériaux de construction, et plus précisément les carrelages. La première, Gruppo Ceramiche Ricchetti, a vu sa solvabilité baisser à 35%. La PV est tout de même de +47 % en 2,5 ans. La seconde, Panaria Group, a atteint sa VANT sans toutefois avoir une rentabilité assez intéressante pour devenir décotée sur ses bénéfices. J’ai vendu à une moyenne de 2,58 €, réalisant une PV de + 219 % en 2,5 ans. Renforcement d’une autre italienne dans le béton.

Avril est encore un mois de résultats annuels pour les small caps. J’ai fait quelques mises à jour que vous trouverez à la fin des articles correspondants :

- MPI. En résumé, les fonds propres ont augmenté de 10 % en 6 mois notamment du fait de la hausse du $/€.

- Cofidur. Malgré la hausse du cours, le PER est de 7. Le FCF est faible du fait d’investissements en machines et en stocks.

- Toyota Caetano Portugal. La croissance se poursuit. Les commentaires des uns et des autres sur l’article fournissent à eux seuls une mise à jour.

- Hammond. Bonne année 2014, le PER est de 8, malgré un cours qui pointe à +170 % depuis mon achat.

- i2S. Cette net-net française a publié ses résultats il y a quelques jours. La mise à jour de l’analyse sera faite prochainement.

- Powerfilm. Ma valeur préférée depuis un an a publié ses résultats hier. La mise à jour de l’analyse sera faite prochainement.

▣ Performance

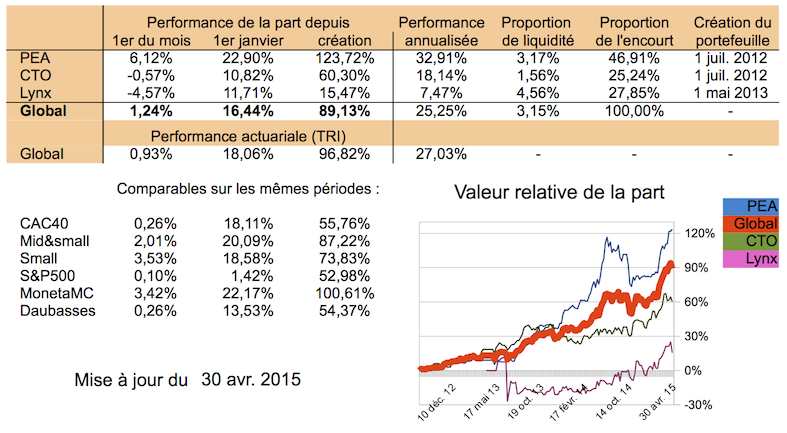

Évolution de la part en avril : +1,24 %. Je rattrape encore une partie de mon retard de janvier, notamment sur le CAC40. Depuis le 1er janvier la part est à +16,44 %. La part est à son plus haut depuis l’origine : +89,13 % depuis 2 ans et 10 mois. Je talonne Moneta MC mais ne le rattrape toujours pas.

▣ Nouvelles du blog et autres

En avril, il y a eu un seul nouvel article, sur les trackers, dans lequel, j’explique pourquoi les trackers à effet de levier, tels qu’ils sont conçus, font automatiquement, à long terme, perdre de l’argent à ceux qui les souscrivent. Et aussi, pourquoi cela résulte d’un choix délibéré des émetteurs.

C’est la saison, début mai, je publierai un article intitulé « Impôts : déclarer ses revenus d’un portefeuille Lynx ou IB ». J’espère là aussi faire oeuvre utile en détaillant, dans une sorte de tutoriel, ce qu’il faut faire pour se sortir de cet affreux labyrinthe de la fiscalité des comptes-titres à l’étranger.

Comme je le craignais… la parution de la traduction du livre de Lynch, « Battre Wall Street », a été une nouvelle fois repoussée (au 13 mai).

Pour être transparent, je vous informe que je ne suis plus membre du club de l’IF, la période d’abonnement d’un an ayant pris fin en janvier, mais que je continuerai à cacher les titres de ce club dans mon portefeuille. Idem pour les Daubasses dont je suis, par contre, toujours membre.

Pour terminer, voici quelques photos complémentaires montrant l’oeuvre de Leon Keer à divers stades :

Si vous voulez en savoir un peu plus, regardez la vidéo du making of de cette armée de legos. L’oeuvre a été créée pour le Sarasota Chalk Festival en Floride, un festival de peintures de rue. On voit ici la même oeuvre sous un autre angle qui permet de comprendre comment est construite une anamorphose :

Leon Keer dit s’être inspiré de l’incroyable armée de Terracotta, découverte en Chine en 1974. Formée de 8000 soldats en terre, 130 chariots, 520 chevaux et 150 cavaliers, elle a été créée au 3e siècle av. JC, afin de protéger dans l’au delà l’empereur enterré ici. La fabrique de cette armée aurait duré 40 ans et employé 700 000 travailleurs !

Voilà une solution au problème du chômage !

JL – 30 avril 2015.

Bonsoir Jérôme,

Merci pour ce reporting qui reprécise bien tout l’intérêt de la démarche value.

« Panaria Group, a atteint sa VANT sans toutefois atteindre une rentabilité assez intéressante pour devenir décotée sur ses bénéfices » : tu vises ici quel ratio ? Le P/E ou le P/FCF ou un autre ? Peux-tu préciser les chiffres si tu les as ?

Très belle oeuvre éphémère, et qui ne se prend pas au sérieux, que cette anamorphose « légo » !

Salut Nicolas. En 2014 Panaria est devenue bénéficiaire sur son résultat opérationnel (de 0,04 €/action…) mais encore déficitaire sur son résultat net. Il n’est même pas encore question de ratio du coup.

Bonsoir Jérôme,

Ton futur article sur la fiscalité du CTO chez Lynx m’intéresse, notamment sur la manière de déclarer les gains en devises 🙂

Bonne soirée,

Phil

Tu risques d’être déçu, je déclare tout en euros en prenant ce qui est reporté dans mon relevé Lynx.

Bonsoir JL,

Merci pour cet article.

Est-il possible d’avoir un retour d’expérience sur cette année chez IF?

Merci.

Bonsoir JC, le sujet est vaste, que voulez-vous savoir exactement ?

Bonsoir,

Simplement je me pose la question de m’abonner à l’IF et je suis intéressé de connaitre les raisons de votre abonnement. Ce que vous a apporté cette année. Et la raison de votre non réabonnement.

Merci.

Bonsoir,

Essayer de transcrire publiquement, fidèlement et avec franchise, un corpus d’opinions, sans que ça me prenne 3 h, vous me demandez un exercice pas facile ! 🙂

Avant j’étais déjà en contrat de conseil avec IA-VIP. Ensuite, je me suis inscrit à la formation de l’IF et en bonus venait une année d’abonnement au club. Ce qui m’a semblé intéressant au club ce sont 1. les analyses fouillées des sociétés, 2. les news sur les sociétés et les explications qui vont avec. Je vois deux raisons principales pour lesquelles je ne me suis pas réabonné. 1. je suis en grosse perte sur quelques lignes IA-VIP/IF ce qui n’est guère en phase avec un objectif de préservation du capital. Moralité : je dois en conclure que je n’ai pas l’aptitude nécessaire à choisir les bons titres parmi les analyses que je ne comprends qu’à moitié. 2. Le marketing de l’IF a sur moi un effet inverse à celui escompté (j’avoue que le marketing en général n’a jamais été ma tasse de thé, j’ai peut-être un esprit trop rebelle). Cela n’empêche pas que je suis réellement impressionné par l’efficacité de ce marketing, il y’a à apprendre là-dedans !

JL

Bonjour,

Merci pour cette réponse.

En complément, je suis également intéressé par votre avis sur cette formation.

Merci.

La formation m’est apparue assez complète. Elle me semble profitable à l’investisseur value. Sauf peut-être pour l’investisseur déjà expérimenté qui au cours de ses multiples lectures aura déjà rencontré un certain nombre de notions présentées ici. Serge apporte toutefois un plus : son expérience qui semble illimitée. Enfin, il y a un réel suivi : les réponses aux questions sont rapides et complètes. Si on me demandait un point négatif, je dirais que certaines vidéos manquent de pédagogie. Je pense surtout à la partie FCF, à laquelle je ne connaissais pas grand-chose, qui commence directement pas les subtilités sans présenter les bases.

J’ai déjà écouté 3 fois chaque vidéo, quand je serai à 6 ou 7 écoutes je pourrai vous répondre plus précisément 🙂

JL

Salut JeromeLeivrek,

J’adore ton blog, mais je ne suis pas fan des « mises à jour » sur les billets qui sont difficiles à tracker. Faire des nouveaux articles (et lier l’ancien et le nouveau par un lien dans chacun) serait je pense plus judicieux.

Salut, normalement j’indique toutes les mises à jour dans la Newsletter et/ou les reportings. Ce n’est pas suffisant ? Il faudrait peut-être que je fasse un envoi de mail à chaque mise à jour, ce serait mieux ? Je vais y réfléchir mais a priori je ne suis pas trop pour multiplier les articles, ça me semblerait plus fouillis.

Je me suis inscrit à la newsletter, ça faciliter ptet mon suivi en effet. En fait disons que tu disais initialement dans ce reporting que « tu ferais quelques mises à jour », je suis allé voir les articles elles n’étaient pas encore en ligne (d’où l’utilisation du futur). Ce bout de phrase est devenu « J’ai fait quelques mises à jour » (passé) sans crier gare, et si je n’avais pas relu l’intérieur du post je n’aurais vu aucune des mises à jour. Mais bon, c’est peut-être moi qui suis tordu.

A la limite est-ce possible :

– de mettre les mises à jour en haut des articles et non en bas ?

– de faire remonter les articles quand ils sont mis à jour ?

Thx pour le boulot réalisé en tout cas !

Hum, je vais y réfléchir mais les deux solutions que tu proposes vont mettre un peu le bazar dans le blog, la première en diminuant la lisibilité, la seconde en supprimant la chronologie. Si tu es abonné au flux RSS le mieux serait que je sache comment envoyer un nouveau flux à chaque mise à jour. Sinon la solution que as adoptée, t’abonner à la Newsletter, me semble parfaite 🙂