Nous voilà à 6 ans de portefeuille. Ceux qui me suivent depuis quelque temps connaissent la conclusion temporaire de ces 6 années : en terme de performance, les compte-titres n’ont rien fait, alors que la valeur du PEA a été multipliée par quasiment 5 ! La conséquence est que je m’occupe de moins en moins de trouver des valeurs pour mes CTO. Dernièrement, j’y ai logé des titres que j’ai aussi en PEA.

Nous voilà à 6 ans de portefeuille. Ceux qui me suivent depuis quelque temps connaissent la conclusion temporaire de ces 6 années : en terme de performance, les compte-titres n’ont rien fait, alors que la valeur du PEA a été multipliée par quasiment 5 ! La conséquence est que je m’occupe de moins en moins de trouver des valeurs pour mes CTO. Dernièrement, j’y ai logé des titres que j’ai aussi en PEA.

La participation à l’assemblée générale de Gaumont, avec les 900 k€ chacun de salaire de Sidonie Dumas et Nicolas Seydoux, m’a replongé dans des réflexions sur l’héritage (financier, social, culturel…). Une des idées qui m’est étrangère est d’attribuer sa position à son mérite et non à son héritage. Je connais beaucoup de personnes qui ont une position sociale ou financière enviable, et certains pensent être arrivés à ces postes prestigieux par leur mérite. Pour beaucoup, leur père exerçait le même métier. Le fils d’un moniteur de ski a t’il du mérite de savoir bien skier et de devenir moniteur de ski ? Cela pose la question de la définition du mérite. Tout cela m’a donné envie de lire Les Héritiers de Bourdieu et Passeron. Peut-être sur la plage cet été ?

▣ Nouvelles générales du portefeuille et des sociétés

Grosse rotation, et remaniements, du portefeuille pendant ces deux mois. J’ai commencé par vouloir acheter, ou continuer à acheter, des positions françaises qui me semblent avoir des thèses assez simples (U10, Passat, Media 6, Ymagis, Prodware etc), qui reposent notamment sur des achats importants d’initiés. C’est pourquoi j’ai dû me résoudre à vendre des titres que j’aurais bien gardés (Financière de l’Odet, Vertu Motors, des daubasses…), mais qui, somme toute, reposaient sur des thèses qui n’étaient pas les miennes, et pouvaient donc se révéler plus inconfortables. Puis, un peu pour les mêmes raisons, j’ai fini par vendre les 3 fonds que j’avais. Finalement, j’ai profité de cette rotation pour faire pas mal de ménage. J’ai logé une partie des achats français sur mes deux CTO, jusque là quasiment réservés aux actions non-PEA. J’ai même déplacé sur CTO les actions avec le moins de potentiel, pour mettre sur PEA celles qui en avaient le plus, pour des raisons de fiscalité. Ainsi, je pense un peu avoir amélioré le potentiel du portefeuille, et j’ai coupé quelques branches qui ne poussaient guère, puis surtout j’ai amélioré la confiance que je porte au portefeuille.

- Thalassa. Le 11 mai 2015, Thalassa a fait une série d’annonces. La société FairfieldNodal, qui a acheté WGP à Thalassa, l’a informé ne pas vouloir acheté sa division Autonomous Robotics. Celle-ci a d’ailleurs conclu avec succès des tests sur son véhicule sous-marin. Thalassa explore maintenant les options pour lever du capital afin de développer ce prototype. D’ailleurs, WGP a gagné un prix : lien. Dans une autre annonce, la société nous informe également que le cash de la vente de WGP n’a été effectivement enregistré sur les comptes que début janvier, et qu’il n’apparaîtra dans pas les comptes de 2017 mais dans ceux de 2018. THAL a enfin annoncé qu’elle avait autorisé son broker à racheter un million de ses actions (à un prix maximum non divulgué). Le PDG Duncan Soukup veut créer ainsi de la valeur pour l’actionnaire, sachant que la NAV est bien supérieure au cours de bourse. Ces rachats continus depuis plusieurs années nous semblent effectivement être une très bonne allocation de capital de la part de Soukup : acheter 80 p une activité qui en vaut au moins 120 est en effet une création immédiate et certaine de valeur ! Ces deux mois, les rachats d’actions propres se montent, dans l’ordre chronologique à : 25 000 à 84 p, 25 000 à 84,75 p, 25 000 à 85 p, 40 000 à 84 p, 45 000 à 83,75 p, 30 000 à 83,75 p., 25 000 à 83,75 p., 30 000 à 83,75 p, 20 000 à 84 p, 50 000 à 84 p. Le rapport annuel 2017 a été mis à disposition du public fin juin. A la suite, j’ai refait une estimation de la valorisation et ai eu une discussion avec Duncan Soukup : cf. mise à jour à la fin de l’article.

- Gaumont. Nons avons reçu 1 € de dividende par titre. Au ciné, je suis allé voir La mort de Staline, produit par Gaumont, j’adore ! Après Tout le monde debout, et Monsieur je-sais-tout que n’ai pas vu mais très apprécié des critiques, c’est encore la preuve que Gaumont sait faire de bons films.

- Powerfilm a refait son site web, ce n’était pas inutile… Aucune nouvelle du rapport 2017. Si on se fie à l’an dernier, alors sa publication ne devrait pas tarder.

▣ Achats

- U10. Publication d’un article sur le blog et achat de titres à 3,63 €, pour 2 % du portefeuille.

- Passat. J’ai fini par acheter cette net-net, sur laquelle j’avais publié un article il y a 6 mois. Il faut dire que le cours avait baissé de -20 % depuis. Achat à 4,72 € pour environ 2 % du portefeuille.

- Media 6. Pas mal d’achats autour de 14 €. J’ai écrit un article dessus.

- Prodware. Nous avons appris de nouveaux achats d’actions de Stéphane Conrard : 1684 titres à 13,42 € (total de 23 k€) le 19 avril, 11406 titres à 13,72 € (156 k€) le 30 avril, 9342 titres à 13,81 € (129 k€) le 2 mai. A la suite de ces acquisitions, j’ai procédé moi-même à quelques nouveaux achats, autour de 13,5 €. Publication du CA du T1 2018 : hausse de 4,1% du CA, et hausse du Saas de +37 %. Assemblée générale : c’était le 18 juin. Je ferai peut-être un petit CR à l’occasion.

- Ymagis. Le titre a fait une longue glissade vers le bas. Peut-être que Norges Bank continue de vendre sa position. En effet la Banque centrale de Norvège a déclaré avoir franchi en baisse, le 6 avril, après une cession sur le marché, les 5% du capital d’Ymagis, pour en détenir 4,68 %. D’autre part, un bloc de 58 081 actions Ymagis a été négocié le 30 mai à 9 h 52 sur un cours de 5,84 euros, pour un montant de 339 kE et 0,73 % du capital. Le 29 mai, on apprenait les achats d’actions du PDG, Jean Mizrahi : outre un reliquat de 77 k€ d’actions à 8,39 € pièce les 19 et 21 décembre 2017, ont été reportés des achats pour un total de environ 331 k€ d’actions payées entre 5,89 € et 7,08 €, entre les 17 et 25 mai 2018. J’estime la rémunération du PDG à environ 15 k€ net mensuels. Ces achats sont donc significatifs. Pour moi, c’est un fort signal positif. Le lendemain de cette annonce le cours a pris +3 %, ce qui est relativement peu, mais il s’est échangé 10 fois plus d’actions que d’habitude, 147 000 (soit quasiment 1 M€) au lieu de 14 000 en moyenne. Le gros vendeur en a sûrement bien profité. En tout cas, j’en ai profité aussi, mais pour augmenter ma position. On apprenait aussi, le 1er juin, que la maison d’investissement Twenty First Capital pointait à 6,18% du capital de Ymagis. Cette société gère notamment le fonds « ID France Smidcaps » qui investit dans les actions de mid et small caps, en grande partie française, suivant une stratégie de stock picking. La performance de ce fonds de juillet 2012 à début juin 2018 est de +293 %, ce qui n’est pas mal (je fais +360 % dans le même temps). Puis, nous avons appris le renforcement de Inocap, une bonne maison de gestion (avec les fonds Quadrige), en avril 2018. Enfin, le 6 juin Ymagis annonçait qu’il allait faire racheter 5,3% de son capital en juin. Les titres ainsi rachetés seront utilisés pour les plans destinés aux salariés ou, ultérieurement, lors d’éventuelles opérations de croissance externe. Il n’est pas question de les annuler.

- Une daubasse, dont le nom commence par D et achetée récemment. J’en rachète un peu.

- Air France. Dans la stratégie event-driven investing, suite à la grève et la démission de Janaillac, j’ai tenté l’achat de quelques options AFA C call à 0,60 €, échéance décembre 2018, strike 8,00 €, alors que le sous-jancent est à 7,5 €. Évidemment pour une très faible portion du portefeuille, 0,15 %.

- Action en cours d’achat. J’ai passé une partie du mois de juin à accumuler un titre peu liquide. J’attends d’avoir fini mes achats pour éventuellement en parler ici.

- Razor. Là encore, je n’ai pas étudié la société. J’ai juste lu un article qui paraissait savoir de quoi il parlait. C’est une société pétrolière canadienne qui semble très décotée sur plusieurs critères. Achat à 2,71 CAD pour 0,5 % du portefeuille.

▣ Ventes

- Financière de l’Odet. Vente du reliquat de ma ligne à 970 € pour faire les achats mentionnés plus haut et parce qu’il s’agit d’une valeur que je ne maîtrise pas. PV = +40 % en 1,3 ans.

- Vertu Motors. Vente de la ligne, à 50 p, pour les mêmes raisons. PV = 0 % environ.

- Abbey PLC. Vente de la ligne, à 15,30 GBP, pour les mêmes raisons. PV = 2 % environ.

- Conduril Constructora. Une vieille idée de Etienne, de l’IH. Vente de la ligne, à 52 €, pour les mêmes raisons. PV = 0 % environ en 5 ans.

- HF Company. Vente à 8,40 €. Dans les chiffres, la société n’est pas très chère, avec une EV de 7 M€ et un EV/EBITDA2018 = 3,5 (EBITDA prévu donc, l’EBITDA 2017 est négatif). Depuis 5 ans la société n’a jamais tenu ses promesses de croissance. Il devient difficile pour moi de croire en la qualité du management. Je vends donc pour acheter d’autres affaires. PV = +45 % en 5 ans.

- Lands End. Vente à 21,70 $. Un reliquat, spin-off de Sears Holdings, qui a remonté un petit peu la pente.

- Genworth. Suite à une annonce d’OPA sur cette société, le cours n’avait pas rejoint le prix de l’offre et j’avais joué la stratégie event-driven avec des options. Les premières ont expiré et j’ai tout perdu. Mais en juin l’OPA a été accepté par une instance US et le cours a bondi. J’ai décidé que ça ne valait pas le coup de jouer avec le feu et ai vendu mon deuxième paquet d’option (1,05 $) avec un PV = +33 % en 1,5 ans. Au total sur toutes les options, la MV = -19 %.

- Destination maternity. Le titre a fait une remontada fantastique depuis ses plus bas à 1,09 $ il y a un an. Vente de la ligne autour de 5 $, ce qui est à peu près mon PRU, mais j’avais malheureusement déjà largué une partie de la ligne bien plus bas. Sur l’ensemble de mon gros trade KAZI/DEST, finalement je m’en sors moins mal que ce que je craignais, avec une moins-value quasi nulle de -2 % sur la position initiale, ou -0,2 % du portefeuille actuel. Après Sears, je considère que DEST a été ma plus grosse erreur stratégique. Au départ, cela a commencé par un long/short DEST/KAZI. Si j’avais persévéré, j’aurais été gagnant des deux cotés du pari… Ha, les regrets…

- Une daubasse asiatique dont le nom commence par A . MV = -4 % en 4 ans.

- Une daubasse allemande dont le nom commence par S . MV = – qq % en qq mois.

- Une daubasse US, dont le nom commence par E. Je vends pour les mêmes raisons et car le cours n’est plus très loin du cash net (à fin déc. 2017). PV = + 51 % en qq mois.

- Avalon Holdings Corporation. Ex-Daubasse. MV = -60 % en 5 ans.

- Magnachip semiconductor. Une ex-IF. MV = -30 % en 4 ans.

- Keryx. C’etait un suivi de gourou, stratégie dont je suis revenu. Pas facile à faire, et les gourous se trompent autant que moi. MV = -1% en 3 ans.

- Era Group. PV = +20 % environ en 3 ans.

- SCBSM. En mai, Jacques Lacroix, le Président du Conseil, a acheté 20 000 action au prix de 6,9 €, soit 0,15 % de la capitalisation. Mais le potentiel me semble moins bon que d’autres actions. MV = – quelques % en qq mois.

- Fonds : Moneta multi-caps, Quadrige Acc, Indépendance et Expansion. J’ai tout revendu, pour deux raisons : 1. finalement j’espère faire mieux que ces fonds (l’année qui vient de s’écouler me donnant raison, pour l’instant…). 2. contrairement à ce que je pensais, je ne suis pas à court d’idée, je continue à trouver des sociétés à acheter. J’avais donc besoin de liquidité. Il me semble que j’augmente ainsi mon potentiel de gain. PV = +90 % sur Moneta multi-caps, détenu depuis plusieurs années, +3 % sur Quadrige en 1,5 an, -4,5 % sur I&E en 6 mois.

▣ Performance et gains

Le PEA monte encore un peu et atteint les +8,66 % depuis le début de l’année, Le portefeuille Lynx progresse enfin, de +14,37 %, grâce à la remontada de Destination. Le CTO Binck se stabilise presque, à -0,72 %. La performance du portefeuille total est de +7,51 % sur 2018. Tout cela est supérieur aux différences comparables listés dans mon tableau, à la fois sur 2018 mais aussi sur les 6 ans.

Bilan détaillé :

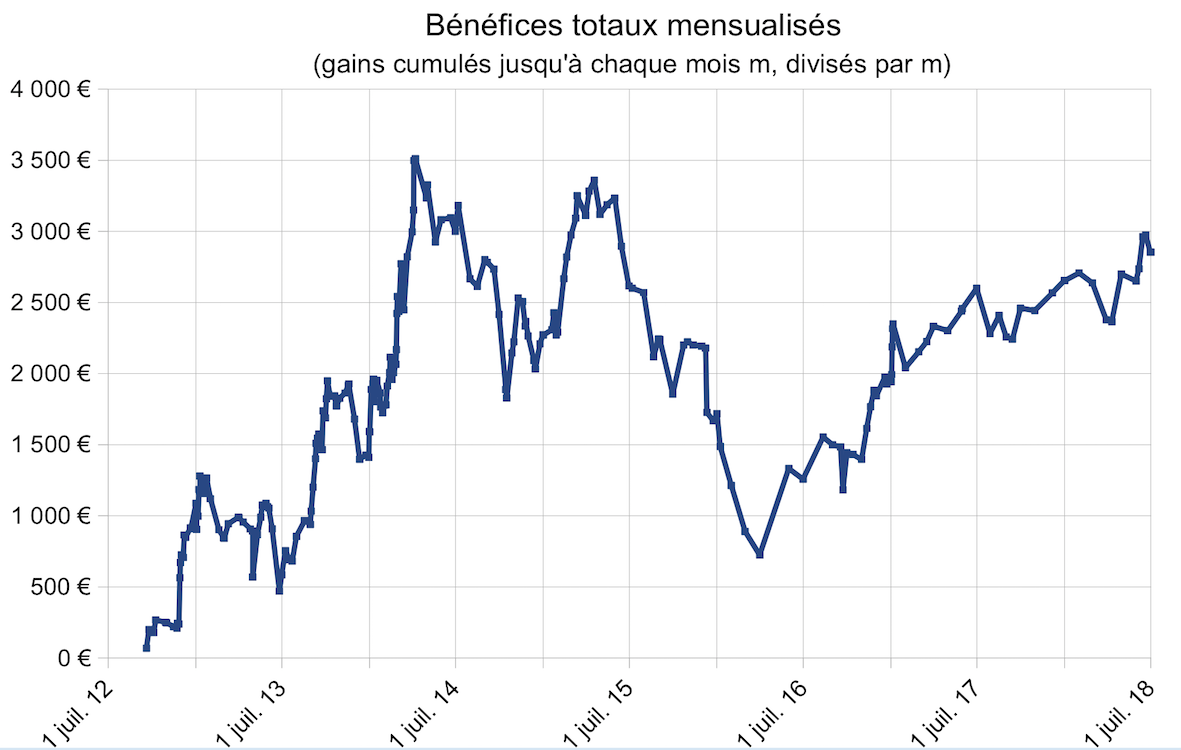

Tous les 6 mois, je regarde les gains mensuels absolus du portefeuille afin de me persuader que le travail fourni est rentable. Je calcule la valeur gagnée en moyenne par mois par mes portefeuilles au cours du temps : c’est la valeur totale gagnée par mes portefeuilles jusqu’à un instant, divisée par le nombre de mois écoulés jusqu’à cet instant (précisions ici). Voilà ce que ça donne aujourd’hui :

Avec un certain plaisir, je reviens non loin de mes plus hauts.

▣ Composition du portefeuille

La composition du portefeuille au 30 juin est donnée dans le tableau qui suit. Quelques lignes (Gaumont, etc) sont présentes sur plusieurs comptes.

| PEA | |

| Gaumont (+ aussi sur Lynx) | 29,87 % |

| Groupe Vial – délisté | 0,17 % |

| Media 6 | 3,07 % |

| Orchestra Kazibao | 0,31 % |

| Passat | 1,55 % |

| Technicolor | 0,29 % |

| Ymagis (+ Binck) | 1,55 % |

| Nautilus Marine Services | 0,22 % |

| Action en cours d’achat | 18,11 % |

| CTO Binck | |

| Cofidur | 5,83 % |

| Prodware (+ Lynx) | 1,42 % |

| i2S | 1,36 % |

| U10 | 1,24 % |

| Ymagis | 2,02 % |

| Bellatrix Exploration | 0,39 % |

| Corridor Resources | 0,56 % |

| PowerFilm | 2,28 % |

| Thalassa Holdings | 3,92 % |

| Sears Hometown and Outlet Stores | 0,16 % |

| Options Air France FA C DEC 2018 8,00 | 0,07 % |

| Action en cours d’achat | 2,23 % |

| CTO Lynx | |

| AIG, warrants | 2,73 % |

| Prodware | 5,00 % |

| Gaumont | 3,32 % |

| Razor | 0,26 % |

| Sears holdings, actions | 0,10 % |

| Sears holdings, options | 0,26 % |

| U10 | 1,65 % |

| Veltex | 0,32 % |

| Action en cours d’achat | 1,50 % |

| Total (30 lignes) | 91,74 % |

| Daubasses (9 lignes) | 8,03 % |

| Liquidités | 0,23 % |

Mon nombre de lignes diminue progressivement. J’espère continuer dans cette voie.

▣ Quelques idées

Dans le journal Investir du week-end dernier, voici quelques pistes d’investissement données par J.F. Delcaire (HMG finance):

▣ Nouvelles du blog et autres

Sur le blog, ces deux mois j’ai publié trois articles : une analyse de la société U10 et une de la société Media 6, ainsi qu’une annonce sur Softimat.

Petit regard sur la popularité relative des articles. Celui sur Gaumont est le plus lu des derniers mois, et de la dernière année. Il a même rattrapé des articles phares publiés il y a longtemps. Depuis l’origine du blog, les articles les plus lus sont les suivants :

- Présentation du blog 6 300 lectures

- Déclarer ses revenus d’un portefeuille Lynx ou IB 4 700

- Pierre, investisseur particulier et exemplaire ! 4 000

- Gaumont, encore du cinéma décoté 3 800

- Les trackers : petite analyse mathématique 3 300

- Prodware : achat d’initié 3000.

Je vous rappelle les deux nouveautés mises en place il y a 3 mois sur le blog. 1. La possibilité de s’abonner aux articles : vous serez averti par mail à la parution de chaque nouvel article. Il suffit de donner son mail, dans la colonne de droite du blog. 2. La possibilité de s’abonner aux commentaires d’un article sans avoir forcément à commenter cet article. Cela m’a semblé particulièrement utile pour l’article Sears Holdings, destiné à être un fil de discussion. Ces deux fonctionnalités sont indépendantes de l’abonnement à la Newsletter. Je rappelle d’ailleurs que suite à ces nouveautés, la Newsletter est encore moins nécessaire et sera diffusée encore moins souvent qu’actuellement.

L’image présentée en tête d’article est une partie du tableau ci-contre intitulé Les Héritiers (180 x 220 cm), peint en 1887 par Eugène Buland (1852-1926), un artiste qui a beaucoup représenté des scènes de la vie quotidienne. J’ai lu qu’il s’aidait de photographies pour peindre avec plus d’exactitude. Plusieurs fois primé au Prix de Rome, décoré de la légion d’honneur, il a bénéficié de plusieurs commandes publiques, comme des panneaux du Salon des sciences à l’Hôtel de ville de Paris. Il s’agissait donc d’un peintre « officiel », très connu de son vivant, un peu moins maintenant.

L’image présentée en tête d’article est une partie du tableau ci-contre intitulé Les Héritiers (180 x 220 cm), peint en 1887 par Eugène Buland (1852-1926), un artiste qui a beaucoup représenté des scènes de la vie quotidienne. J’ai lu qu’il s’aidait de photographies pour peindre avec plus d’exactitude. Plusieurs fois primé au Prix de Rome, décoré de la légion d’honneur, il a bénéficié de plusieurs commandes publiques, comme des panneaux du Salon des sciences à l’Hôtel de ville de Paris. Il s’agissait donc d’un peintre « officiel », très connu de son vivant, un peu moins maintenant.

Je vous souhaite un bon été, à la plage ou à la montagne.

JL – 9 juillet 2018.

Merci JL. Toujours aussi agréable à lire !

La performance est excellente sur 6 ans. Une opération type SHLD ne devrait pas se reproduire, ce qui promet pour la performance à venir (si les vents boursiers restent porteurs, naturellement).

Retrospectivement, l’achat d’un indice Small aurait été une belle opération « lazy », avec une performance proche.

Merci également pour avoir exhumé le peintre Eugène Buland : un sens très sûr de l’harmonie et des gris colorés, réveillés, fouettés même, par le rouge du velours intérieur du coffre. J’aime beaucoup.

Oui moi aussi il m’a bien plu ce tableau et, je ne sais pas pourquoi, je préfère le cadrage sur le détail plutôt que le tableau entier.

Bonjour

Merci pour ce suivi, régulier et efficace (peu de posts, mais ratio signal / bruit excellent)

Je me permets d’attirer l’attention sur le point suivant.

Sauf erreur de ma part, quand tu compares PEA et CTO tu parles de perf brute , c’est à dire avant impôt.

A ce jeu, le PEA est très largement favorisé sur le long terme par rapport à un CTO.

Exemple : supposons deux comptes qui commence à 100 euros de valeur liquidative

il y a un CTO sur 29 ans qui fait 10%/an brut , c’est à dire avant impôt.

et il y a un PEA sur 29 ans, qui fait 10%/an aussi et qui paie l’impôt au bout de 29 ans.

Dans les deux cas je suppose l’impôt identique à 30% (ce qui est faux car le PEA est largement sous les 30% d’impôt puisque seulement soumis à CSG/RDS)

Le graphe donne ceci

https://www.cjoint.com/c/HGjoHZq565h

Aprèès impôt, le CTO fait fois 7 , tandis que le PEA fait fois 11 (soit 50% de plus !)

C’est la magie des intérêts composés et du levier gratuit délivré par le PEA avec son impôt différé.

Pour dégager de la perf sur le long terme, les intérêts composés sont le levier le plus puissant je pense.

Phil

Oui tout à fait, c’est ce que j’ai réalisé il n’y a pas si longtemps que ça avec une certaine stupeur. Le fait de payer ses impôts à la fin est assez énorme comme gain.

Tu veux nous écrire un petit article rapide là-dessus ?

Vive les intérêts composés !

Comme indiqué dans mon post précédent, pour un individu soumis à la fiscalité française, le PEA ou PEA-PME est idéal pour jouer pleinement les intérêts composés.

Pourquoi ? Car avec ce type de produit, vous ne payez aucun impôt, ni sur les coupons, ni sur les plus values, jusqu’à sa fin (fin décidée par le détenteur).

Personnellement j’ai un PEA depuis 1998 et je n’ai encore payé aucun impôt dessus, malgré plusieurs centaines de milliers d’euros en plus values et coupons.

Pour les non matheux, cette notion d’intérêts composés est contre intuitive puisque l’évolution est de type exponentielle, elle échappe aux simples calculs basiques.

Dans cet excellent book que je recommande, la quête d’un 100 baggers est décortiquée.

https://tinyurl.com/yada5n5h

Grace aux intérêts composés, sur 35 ans, un 100 baggers s’obtient avec 14%/an (seulement 14% par an, le plus dur est de tenir la durée !)

Même si la fiscalité n’est pas le premier critère qu’un investissement, les stock pickers français doivent impérativement passer par un PEA , PEA-PME.

Un autre exemple des intérêts composés est cet exercice :

Je dispose de 500 Keur et je tape dedans à hauteur de 2 Keur par mois.

Deux cas

1. Je ne place pas mon K et il s’éteint progressivement au bout de 250 mois (sur le graphe c’est bien linéaire)

2. Je place le K à hauteur de 3% par an net d’impôt. Et le K s’éteint au bout de 384 mois , soit 11 ans plus tard que le premier cas (courbe exponentielle sur le graphe)

En voici le graphe

https://www.cjoint.com/c/HGjqnjgVZqh

Vous l’aurez compris, les intérêts composés sont les alliés les plus précieux des investisseurs ! Chouchoutez-les, ils vous le rendront !

Vive les intérêts composés !

Beau reporting détaillé, c’est toujours un plaisir à lire !

Pas mal de petits paris à très gros potentiels pour une part infime du portefeuille (Veltex, Razor, Bellatrix Exploration, Corridor, Passat, daubasses, …). Je pense que c’est la diversification est la bonne approche quand on ne maîtrise pas les business et qu’on veut toucher un maximum de gros gagnants tout en continuant de dormir tranquille.

Hâte d’en savoir plus sur : « action en cours d’achat. J’ai passé une partie du mois de juin à accumuler un titre peu liquide. J’attends d’avoir fini mes achats pour éventuellement en parler ici. » Quel teasing !

Je rejoins Philippe : pourquoi ne pas allouer plus dans le PEA, déjà au plafond de versement ? Quid du PEA-PME d’ailleurs, la plupart des titres qui t’intéressent sont éligibles.

Salut Franck,

Je réfléchis effectivement à basculer quelques fonds des CTO vers le PEA mais si je ne le fais ce ne sera que sur une partie relativement faible. La raison est que 100 % de mon patrimoine financier est investi sur mes portefeuilles actions. J’ai vidé mes livrets divers et assurances-vie. Je souhaite donc pouvoir retirer du cash de mes portefeuilles si besoin. Et le PEA fait les 2/3 de mes actions déjà.

JL

Bonjour à tous

Je ne partage pas l’avis (trop répandu ?!) de multiplier les petites lignes dans un portaf.

A une exception, si c’est pour s’intéresser à la boite en vue de monter une belle ligne (en effet, j’ai remarqué qu’en ayant une mini ligne en portaf, j’ai tendance à mieux suivre la boite, je me sens beaucoup plus concerné)

Pour autant, les statistiques sont là, Pareto indique que dans des milliers de domaines 80% des résultats sont issus de 20% des initiateurs. La bourse n’y échappe pas, 80% de la perf est faite par 20% des positions (soit une ligne sur 5). Faites l’exercice sur vos résultats, vous verrez.

Alors autant dépenser son énergie là où il y a de l’efficience.

Ainsi je pense qu’il y a des mini lignes (1% du portaf par ex.) qui ne changeront pas grand chose. En supposant que cette ligne fasse fois 3 (peu probable ?) , on a +2% sur le portaf.

Bof bof.

Par contre, un ligne pondérée à 15% voire plus, oui c’est significatif.

Je suis un investisseur focalisé sur quelques valeurs (essayant modestement de suivre les traces des plus grands comme Keynes qui fut l’un des premiers a publié de tels portafs via son chest fund).

On pourrait échanger à foison sur le money managemet ou comment on monte un portaf, un patrimoine etc …

Phil_SRV

Salut Phil

J’ai eu les deux cas de figure récemment :

– Xilam, petite ligne (1,5 %), mais x10 à x20, le gain d’argent a été significatif,

– Gaumont, grosse ligne (20 %), x2, gain d’argent significatif aussi.

Donc je ne vais me priver d’aucune des deux stratégies, à mon avis elles se complètent.

JL

« Une des idées qui m’est étrangère est d’attribuer sa position à son mérite et non à son héritage. »

Peut être vouliez vous dire l’inverse ?

Le mérite, notion parfois insaisissable.

Impossible de retrancher la part de chance pour quantifier réellement le mérite.

Ce qui n’enlève rien au mérite que vous avez à tenir votre superbe blog.

Bonjour AJE, et merci pour vos compliments

Non je voulais bien dire cela mais ce n’est peut-être pas clair. Je n’arrive pas à penser que l’on mérite ce que l’on a. Pour moi tout est question d’héritage et de chance. Si j’ai bien travaillé et réussi à l’école, c’est que j’ai eu la chance d’avoir un cerveau bien fait et d’aimer ça. Si je gagne de l’argent en bourse c’est que j’ai la chance d’avoir reçu l’éducation pour ça. Et si j’aime ça, est-ce par choix ? Si à la naissance on pouvait choisir entre devenir sans-abri ou beau et riche, je doute que beaucoup de monde choisirait sans-abris.

Je sais que nous en avions déjà parlé, mais pour ma part, je « n’arrive pas à penser que l’on »… puisse penser ça 😉

En poussant le raisonnement, ça enlève les notions de libre arbitre, d’effort, voire même de responsabilité. Comment pouvez-vous par exemple accepter qu’un criminel soit condamné, alors que finalement, ça n’est pas de sa faute ?

Dans la réussite professionnelle et financière, si on peut voir un certain nombre de cas où on peut supposer une incidence certaine de l’héritage (financier ou autre), il existe tout de même de nombreux cas où il est assez clair que ça ne doit pas être le cas. Enfin bon, en fonction de sa vision, on doit toujours pouvoir se focaliser plus sur la portion qui prouve notre point, et finalement arriver à la conclusion qu’on doit avoir raison (c’est valable dans les deux sens, hein !)

Chacun peut bien avoir son opinion. La votre, JL, et je ne dit absolument pas cela comme un reproche, peut laisser un goût un tout petit peu amer à ceux qui la lisent/l’entendent et qui savent ce qu’ils ont fait pour en arriver où ils sont (elle implique aussi que ceux qui sont dans une certaine situation/position, ne peuvent rien faire pour en sortir ou l’améliorer. Il faut qu’ils fassent un procès à leurs parents 😉 )

Merci pour vos précision.

En effet, c’est une notion forte en sociologie relativement clivante.

Ca rejoint la notion de libre arbitre.

Bonjour

Je tente une modeste contribution sur ce fil …

Inné ou acquis ? Débat hyper complexe, à la fois philosophique et scientifique.

Malheureusement pour les parents, il apparaît que les dispositions de tel individu ne soient pas uniquement dues à l’éducation mais à la génétique. Par exemple un gars doué pour les langues, dès sa naissance, il aura ou pas des facilités pour parler 3/4/5 langues et plus.

C’est triste pour ceux qui bossent dur, mais c’est ainsi.

Mais c’est pas foutu ! Le cerveau étant le seul organe qui peut progresser toute la vie (excepté en cas de maladie bien sûr), on peut apprendre à tout age.

Pour la bourse, cela veut dire que même si on n’a pas eu d’éducation spécifique en étant jeune, on peut apprendre plus tard et en tirer de la perf, même à 30 ans et plus (moi c’est mon cas)

Lynch indique qu’avoir appris les sciences dures (math / physique etc..) est plutôt un handicap en investissement car il faut savoir être souple et ne pas ranger obligatoirement les choses dans des cases. Mais là aussi c’est pas foutu ! On peut avoir une formation math/phys. et développer des compétences de souplesse d’esprit.

J’aime bien ce site, il ouvre les échanges beaucoup plus loin que la simple caillasse faite sur les marchés. 🙂

Phil_SRV

Salut !

Peux tu expliquer le fonctionnement du tableau « Bénéfices totaux mensualisé » ?

C’est les « plus ou moins value » sur un mois donné ?

Merci

Non, il s’agit des plus-values nettes (c.’à-d = PV – MV) réalisées et latentes totales c.’à-d. du début du portefeuille jusqu’au jour considéré.

Merci !

Est-ce possible d’expliquer les formules utilisées dans le tableau ?

Merci

Oui Alex. Je le calcule ainsi :

Bénéfices totaux jusqu’à l’instant t = Valeur du portefeuille à l’instant t – Valeur du portefeuille à l’instant initial – entrées de cash intermédiaires dans le portefeuille + sorties de cash intermédiaires dans le portefeuille.

puis

Bénéfices totaux mensualisés à l’instant t = Bénéfices totaux jusqu’à l’instant t / Nombre de mois entre l’instant initial et l’instant t.

Est-ce plus clair ainsi ?

Merci c’est bon j’ai saisi, je vais essayer de mettre mes compétence désastreuse en tableur au boulot…

Je vais essayer de ressortir un graphique comme tu as fais

Oui moi non plus je n’y connaissais rien en tableur au départ, c’est l’occasion d’apprendre 🙂

Bonjour

Deux remarques sur ce beau suivi

1. Pourquoi ne pas suivre les bénéfices totaux en % de la valeur liquidative des portafs ?

En effet avec +114% de perf depuis 2012, 3 Keur en 2013 ne performent pas pareil (en perf relative ramenée aux portafs) que 3 Keur en 2018

Et encore, on ne parle pas d’inflation entre 2012 et 2018 (certes elle est rikiki)

2. Pourquoi ne pas suivre distinctement les plus-values réalisés (réellement, y compris les coupons) et celles qui sont potentielles. Cela permet de voir les flux générés par les actifs (les plus values réalisées) et la valorisation de l’actif.

En fait cela dépend de la stratégie voulue , qui peut

– vouloir générer des flux réguliers

– vouloir générer une croissance des actifs (flux générés ou pas)

Bonjour Phil,

1. Je le fais dans mes fichiers mais ce chiffre est proche de la perf de la part et je ne préfère pas noyer les lecteurs sous trop de chiffres.

Et pour la différence de perf au cours du temps, effectivement ; et c’est pour ça que les DEUX chiffres me semblent intéressants : la perf de la part au cours du temps (qui répond à ta problématique) ET la perf absolue.

2. Pareil, je le fais à peu près dans mes fichiers, mais cela n’apporte pas grand-chose je trouve, surtout dans la mesure où je réinvestis 100 % de mes gains (effet boule de neige important).

Dites donc, c’était le grand nettoyage de printemps sur ton portif ! Bien vu de vendre les lignes qui végètent cela étant…