Peter Lynch nous a appris à aimer les activités ennuyeuses voire dégoûtantes : elles sont parfois moins chères. Ce blog a ainsi vu passer la fabrication d’armoires métalliques, d’aérations pour fenêtres, de machines pour goudronner les routes, voire l’extraction de pétrole. L’idéal serait des produits pour WC. Quoique, cette activité sur les produits sanitaires, je l’ai bel et bien trouvée à prix d’ami mais je l’ai manquée de peu avant que son prix ne remonte…

Une fois n’est pas coutume donc, visitons une société dont on peut parler dans les diners en ville. Xilam est en effet une entreprise plus présentable qu’à notre habitude puisqu’elle conçoit, produit et distribue des dessins animés, dont le plus connu est Oggy et les Cafards.

Xilam nous avait été conseillé par un ami investisseur il y a quelques années, à la suite de quoi, Boris a travaillé dessus et publié l’analyse sur valeurbourse. A l’époque, je ne m’intéressais qu’à la deep value et je n’avais fait que survoler l’article. Il y a quelques semaines, un lecteur du blog (BulleBier) a de nouveau attiré mon attention dessus. Cela m’a incité (enfin) à regarder de plus près cette société et à lire les rapports annuels.

Je ne vais donc pas vous présenter complètement la société : commencez par aller lire l’article, assez fouillé, de Boris. Si vraiment vous n’avez pas le temps, il peut vous suffire de savoir que Xilam a deux activités, une de production de nouveaux films, l’autre dite de catalogue qui consiste à acquérir les droits pour les films puis de les distribuer, s’assurant ainsi une sorte de rente. C’est une ancienne branche de Gaumont, montée puis rachetée par Marc Du Pontavice, qui est encore le dirigeant et actionnaire principal.

La difficulté consiste à estimer combien vaut Xilam. Je dirais que c’est même un bon exercice de valorisation : moins facile que les sociétés deep value de ce blog, pas incompréhensible non plus car la taille de l’entreprise reste modeste. Cette fois je vais passer en revue chaque partie des états financiers : bilan, résultats et flux de trésorerie. Je considère les états financiers de l’année 2014 afin d’éviter les fluctuations saisonnières. Le capital compte N = 4,465 millions d’actions, dont le prix oscille depuis plusieurs années autour de 2 €, soit une capitalisation de 9 M€ environ.

Bilan

En ne gardant que les lignes significatives, le bilan est le suivant :

- + Immobilisations incorporelles : 29 M€ (128 M€ non amortis)

- + Immobilisations corporelles et autres : 2 M€

- + Créances clients et autres créances : 11 M€

- – Dettes financières : 13 M€

- – Dettes fournisseurs : 2 M€

- – Avances clients et produits constatés d’avance : 10 M€

- – Dettes sociales, fiscales et diverses : 5 M€

- – Actifs nets (capitaux propres) : 12 M€.

Le principal actif est donc constitué des immobilisations incorporelles, c’est-à-dire du catalogue, dont la valeur brute a été amortie de 77 %. La valeur comptable de l’actif net, de 12 M€ (2,7 € par action), repose donc entièrement sur ce taux d’amortissement. Portez juste l’amortissement à 87 % et les capitaux propres deviennent nuls. Inversement, diminuez-la à 67 % et les capitaux propres doublent à 5,4 € par action. La sensibilité est trop grande pour qu’on puisse en tirer une valeur d’actif net précise.

Résultats

Toujours en simplifiant, voici les résultats sur l’année 2014 :

- + Chiffre d’affaires : 13 M€

- + Crédit d’impôt audiovisuel : 1 M€

- – Achats et charge de personnel : 1,5 M€

- – Autres charges opérationnelles : 2 M€.

- = EBITDA : 10,5 M€

- – Dépréciations et amortissements : 8,4 M€

- = EBIT : 2 M€

- – Coût de l’endettement financier : 0,3 M€

- – Impôts : 0,3 M€

- = Résultat net 1,4 M€ soit 0,34 € par action.

On constate que les amortissements sont importants et compensent presque l’EBITDA (est-ce vraiment par hasard ou est-ce pour diminuer l’imposition ?) : le résultat net est donc très sensible aux amortissements et ne signifie pas grand-chose.

Pour aller plus loin, remarquons que les amortissements représentent 30 % des immobilisations. Cela revient à dire que la durée de vie d’un film est d’un peu plus de 3 ans. Cela paraît bien peu. Ce n’est certes pas représentatif mais Lucky Luke se vend toujours bien alors que les droits ont été acquis en 1999.

Le bilan et le résultat net me semblent donc pas être utilisables pour valoriser Xilam. En tout cas avec mes connaissances du sujet. Essayons donc de trouver des informations fiables dans les cash flows.

Flux de trésorerie

Simplifiés, les flux de trésorerie se présentent ainsi :

- + Résultat net 1,4 M€

- + Dépréciations et amortissements : 8,4 M€

- = Capacité d’autofinancement : 9,8 M€

- + Variation du BFR : 1,8 M€

- – Investissement (acquisition d’immobilisations) : 10,8 M€

- = FCF : 0,8 M€

- + Impôts différés : 0,3 M€

- – Remboursement de dettes : 1,1 M€

- = Variation de trésorerie : ~0 M€.

Qu’apprend-on ? Premièrement que le FCF est de 0,17 € par action soit une rentabilité de 10 % par rapport au cours actuel, ce qui est déjà un bon chiffre. Mais surtout que les investissements représentent 13 fois ce FCF. Toute la question est de savoir la proportion des investissements qui peut être qualifiée de maintien ou de croissance : à combien pourrait-on ramener ce chiffre si on voulait ne pas faire de croissance mais juste maintenir le catalogue à l’état stationnaire ? A mon avis, c’est bien difficile à savoir. Je ne répondrai donc pas. Mais je remarque qu’une faible diminution des investissements multiplierait facilement le FCF par 2, 3 ou 4.

Somme des parties ?

Finalement, aucun des états de compte n’est assez détaillé pour me donner une valorisation de Xilam : ni les amortissements, ni les investissements ne me semblent être dans une situation normalisée. J’ai essayé de ruser en séparant en deux Xilam :

- le catalogue : une cash-machine en croissance,

- la production : moins rentable mais elle alimente le catalogue.

Remarquons tout d’abord que le CA catalogue augmente à vitesse grand V :

- 2008 : 1,3 M€

- 2009 : 1,7 M€

- 2010 : 2,9 M€

- 2011 : 3,5 M€

- 2012 : 2,0 M€

- 2013 : 3,2 M€

- 2014 : 6,0 M€ (exceptionnel selon la direction)

- 2015 : 4,0 M€ (prévisionnel 4-4,5).

En écrivant l’article sur les DCF, je croyais pouvoir faire quelque chose de ces chiffres de société en croissance. En effet, en supposant un CA qui va augmenter pendant encore 6 ans au rythme actuel puis rester constant, la formule (10) de l’article, me permet de trouver qu’il faut considérer un CA futur moyen de 6,8 M€. Que peut-on en déduire ? Rien, car comme je l’ai dit précédemment, on ne sait pas quelles sont les charges opérationnelles du catalogue ni quel serait le capex de maintenance. Essayons autre chose.

Valeur de renouvellement

Une régression linéaire des chiffres du CA catalogue donne CA = 0,473 x (année – 2008) + 1,42. Le CA augmente donc en moyenne d’environ 0,47 M€/an et la régression donne un CA = 4,73 M€ en 2015. Le CA augmente donc actuellement d’environ 10 % par an. On peut alors supposer que, grosso modo, la valeur du catalogue augmente actuellement de 10 % par an. Or, l’investissement dans ce catalogue étant d’au moins 10 M€ annuels sur les derniers exercices, on en déduit (en étant un peu hardi !) que la valeur de renouvellement du catalogue actuel est d’environ 100 M€. Bien loin des 28 M€ amortis. On peut imaginer que c’est ce que pourrait payer un concurrent qui voudrait mettre la main sur le catalogue. Retranchons l’ensemble des dettes (30 M€) et un an de Capex (11 M€) le temps de liquider l’activité production, ajoutons les créances clients (11 M€). On arrive alors à une valorisation de 70 M€ (15,5 € par action). Un acheteur potentiel voudrait certainement une décote, mettons 50 %, sur le catalogue. On arrive ainsi à une valeur de 20 M€ soit 4,5 € par action.

Valeur à la casse (arrêt de la production)

Le problème c’est que même si le catalogue coute 100 M€ à reproduire, est-ce ce qu’il vaut ? En effet, on déduit aussi du raisonnement précédent que 10 M€ investis annuellement rapportent environ 0,5 M€ de CA supplémentaires : rien d’exceptionnel. Comment ce CA supplémentaire se retrouve dans le bénéfice ? Quelque part entre intégralement et à proportion de la marge nette : le ROI sur les investissements est donc compris entre 0,5 % et 5 %. La valeur de renouvellement doit donc être relativisée à l’aune de cette faible rentabilité.

Pour estimer combien rapporte l’activité catalogue, je vais partir de son CA. Considérons par ailleurs le cas où l’on stoppe les capex d’investissement et on laisse le catalogue tourner en roue libre. Le FCF serait alors égal à l’EBITDA. On ne connaît pas les charges opérationnelles du catalogue mais, d’une part, on sait que le total des charges est de 3,5 M€, d’autre part, la direction indique que « la marge nette [du catalogue est] exceptionnelle ». Prenons donc 80 % de marge brute. L’EBITDA catalogue actuel serait donc de 80 % x 4,73 M€ ![]() 4 M€. Sans CAPEX, les FCF vont décroître, et pour valoriser l’activité on peut employer la relation (9) de l’article sur les DCF, mais avec une croissance négative. Mettons une division par deux en 5 ans (

4 M€. Sans CAPEX, les FCF vont décroître, et pour valoriser l’activité on peut employer la relation (9) de l’article sur les DCF, mais avec une croissance négative. Mettons une division par deux en 5 ans (![]() ,

, ![]() ,

, ![]() ) puis une stagnation des revenus et un taux d’actualisation

) puis une stagnation des revenus et un taux d’actualisation ![]() %, on trouve alors une valeur DCF de V = 25 M€. Si on fait comme précédemment et qu’on retranche les dettes, une année de CAPEX, et qu’on ajoute les créances clients on arrive à une valorisation de 0. On peut aussi estimer qu’il n’est nul besoin de retrancher une année de capex et on arrive alors à une valorisation de 6 M€ (1,3 € par action). On pourrait aussi estimer que les revenus catalogues ne baisseront pas aussi vite. Si au lieu de les diminuer de 50 % en 5 ans, on les baisse de 30 %, on trouve une valorisation de 12 M€ (2,7 €/action). On voit que cette évaluation donne des résultats instables (mais probablement peu élevés) : entre 0 et quelque part autour du cours actuel.

%, on trouve alors une valeur DCF de V = 25 M€. Si on fait comme précédemment et qu’on retranche les dettes, une année de CAPEX, et qu’on ajoute les créances clients on arrive à une valorisation de 0. On peut aussi estimer qu’il n’est nul besoin de retrancher une année de capex et on arrive alors à une valorisation de 6 M€ (1,3 € par action). On pourrait aussi estimer que les revenus catalogues ne baisseront pas aussi vite. Si au lieu de les diminuer de 50 % en 5 ans, on les baisse de 30 %, on trouve une valorisation de 12 M€ (2,7 €/action). On voit que cette évaluation donne des résultats instables (mais probablement peu élevés) : entre 0 et quelque part autour du cours actuel.

Méthode des comparables

Puisqu’il nous est impossible d’estimer, ni la pertinence des dépréciations, ni combien le CAPEX contient de croissance le mieux est encore de trouver une valorisation qui ne fait pas intervenir ces deux quantités. L’EBITDA est la quantité à considérer : il s’agit des bénéfices opérationnels avant dépréciation, elle dépend peu des estimations de l’analyste ou du directeur financier de Xilam. Mais comme ces bénéfices ne sont pas ceux qui reviennent à l’actionnaire, ils ne permettent pas de valoriser l’entreprise directement. Il est alors coutumier d’effectuer une valorisation par comparaison avec des sociétés concurrentes du secteur (appelées comparables). J’utiliserai le ratio EV/EBITDA afin de tenir compte du fait que les sociétés peuvent avoir des endettements différents. Rappelons en effet que la valeur d’entreprise, EV, est ce que doit payer un acheteur pour acquérir le business (donc débarrassé des dettes). Elle se calcule comme suit :

- EV = Capitalisation + Dettes financières – Cash + (Dettes opérationnelles courantes – actifs opérationnels courants si cette différence est >0 ; sinon c’est 0).

Pour Xilam, le rapport financier à fin décembre 2014 donne :

- EV = 9 M€ + 13 M€ – 0 + 17-11 M€ = 28 M€. Le dénominateur est simple, il se lit dans le compte de résultat : EBITDA = 10,5 M€. On arrive ainsi à un ratio : EV/EVITDA = 2,7. C’est petit (donc pas cher).

Et encore ! C’est un peu conservateur car une partie des dettes financières sont « auto-liquidatives », c’est-à-dire qu’elles sont liées à des contrats avec les clients : une fois ceux-ci livrés, ils remboursent directement les banques de ces dettes. On peut dire qu’elles seront quasi certainement remboursées. Or elles se montent à 7 M€. L’EV peut donc plutôt être estimé à 21 M€, soit un EV/EBITDA = 2 ! On arrive dans les gammes de sociétés vraiment peu chères.

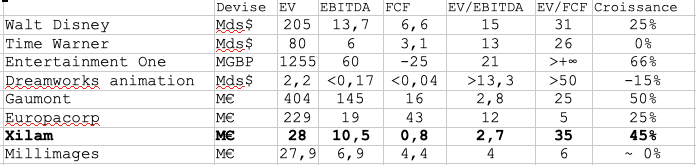

J’ai identifié quelques sociétés comparables cotées dont voici les ratios.

Colonne « Croissance » : désigne la croissance du CA sur 4 ans. Ligne « Dreamworks » : l’EBITDA de Dreamworks pour 2014, et d’autres années, est négatif. J’ai mis ici le plus grand EBITDA des 5 dernières années. Cela donne une borne minimum de l’EV/EBITDA. Idem pour le FCF. Le +∞ de Entertainment One est dans la même veine : il signifie FCF < 0.

Le groupe le plus nombreux de ce tableau est celui des grosses capitalisations dont l’EV/EBITDA est supérieur à 12. J’indique la croissance afin d’examiner quand les différences de valorisation éventuelles peuvent être imputées à des différences de croissance notable. Dans les grandes lignes, EV/EBITDA et croissance semblent être légèrement liées. Ce n’est plus le cas avec les 3 entreprises à EV/EBITDA inférieur ou égal à 4 : Gaumont, Millimages et Xilam. Elles ont la même croissance que le groupe précédent mais avec une valorisation bien plus faible.

Bien sûr, ces comparables ne sont pas parfaitement comparables, la plupart des sociétés faisant autre chose que de la production et la diffusion : chez Walt Disney, cette activité ne représente que 10 %, Europacorp ne fait plus d’animation mais des films, et a d’autres activités, Gaumont gère aussi des salles.

Appliquons une décote de 50 % sur la valorisation des mastodontes comme Walt Disney. Ainsi, Xilam devrait avoir un EV/EBITDA de 6 ou 7, soit 2,2 ou 2,7 fois l’EBITDA actuel ; cela ferait passer la capitalisation à 43 ou 54 M€, soit 8 ou 12 € par action.

Le comparable le plus proche me semble néanmoins être Millimages : il s’agit d’une société française de même taille et même activité, qui a de plus été l’objet d’une OPR fin 2014. C’est le cours de l’OPR, 25,52 €, que j’ai retenu pour la valorisation. Avec un EV/EBITDA de 4, la capitalisation de Xilam serait de 23 M€, soit un cours de 5 €.

Conclusion

Qu’avons-nous finalement ? Une société en croissance d’environ 10 % par an, propriétaire d’un catalogue qui lui procure une rente, difficile à valoriser car les cash flows sont réinvestis en croissance et car le catalogue est fortement amorti. Résumons les estimés de valeur par action que nous avons trouvés dans cet article :

- Valeur de renouvellement : 15 €.

- Valeur hypothétique sur le marché privé (décote de 50 % sur la valeur de renouvellement du catalogue) : 4,5 €.

- Valeur à la casse (arrêt de l’activité de production) : entre 0 et 2,7 €.

- Méthode des comparables : de 5 à 12 €.

Évidemment, il n’est pas question de faire une moyenne entre ces chiffres, cela n’aurait aucun sens vu l’écart entre les valorisations. En fait, les comptes de Xilam ne donnent pas les renseignements qui permettraient d’avoir une idée plus précise de sa valeur (notamment les chiffres par activité). J’ai toutefois tendance à penser que le cours actuel de Xilam (2 €) est bon marché. La comparaison avec Millimages me semble être la plus pertinente et indique un cours cible de 5 €. Sans compter que nous ne sommes pas à l’abri d’une bonne surprise en cas de réussite commerciale ou de diffusion (Xilam a par exemple conclu des accords avec Netflix en 2014 et avec Zive en 2015) ; mais nous ne comptons pas dessus, ce ne serait qu’un plus.

Un autre point positif : nous sommes dans le même bateau que le président qui est aussi l’actionnaire principal. Attention, cela n’est toutefois pas une protection absolue, comme nous avons pu le constater avec MPI. Nous ne sommes pas non plus dans le cas de Cofidur où les dirigeants sont économes, y compris sur leur propre rémunération : Marc du Pontavice se verse environ 500 k€ annuellement (24 k€ brut comme administrateur, 360 k€ HT pour sa société MDP Audiovisuel, 100 k€ de part variable en 2014 ; soit environ 23 k€ net par mois) ce qui, sans être ahurissant, n’est pas rien pour une société de cette taille.

A noter, en passant, une étrange réaction de certains actionnaires. Que ce soit à la dernière assemblée générale ou sur Boursorama, ceux-ci se plaignent que Marc du Pontavice ne communique pas assez pour faire monter le cours de bourse, ou ne distribue pas de dividende. Tout cela m’étonne. Est-on plus riche parce qu’on a touché un dividende ? Non car l’argent n’a fait que passer d’un de nos comptes (rappelons que la société dont nous sommes actionnaires nous appartient) à un autre de nos comptes. Peut-être que certains actionnaires achètent des actions alors que des obligations leur conviendraient mieux. Une société doit-elle verser un dividende ? Ça dépend. Si elle pense qu’elle peut faire bon usage de ce cash la réponse est non. Un dirigeant doit-il faire ce qu’il peut pour que le cours de bourse monte ? Personnellement, je préfère un dirigeant qui dit les choses telles qu’elles sont plutôt que telles que les actionnaires voudraient les entendre. Par ailleurs un cours de bourse qui monte n’est pas toujours ce qui profite le plus à l’actionnaire : si la société rachète ses actions, on préfère au contraire qu’elle les achète le moins cher possible. Bref, laissons toutes ces gesticulations boursoramesques de côté et continuons à réfléchir à cette petite société.

Réfléxion terminale : un avantage de ce genre de société est que le cours de bourse est probablement peu corrélé aux turpitudes du marché, aux cours du pétrole ou aux autres considérations « macro ». Et ça, j’aime bien.

JL – 20 décembre 2015.

Mises à jour

Un an plus tard

Que s’est-il passé depuis ?

- Avril. Résultats 2015. Augmentation des flux de trésorerie issus d’activité mais encore plus des investissements. Grosse croissance attendue donc.

- En mai, un analyste suit la valeur.

- En juin, un fonds annonce être entré au capital.

- Septembre. Rapport sur le semestre. Forte croissance du CA et du résultat opérationnel. Bonnes perspectives.

- Le 16 novembre, Xilam explique que ses programmes « réalisent des performances exceptionnelles sur l’ensemble des plateformes numériques mondiales. Sur YouTube, les séries Xilam ont généré en moins de trois ans un cumul de 3,5 milliards de vues et sur le seul premier semestre 2016, la consommation des contenus Xilam sur YouTube a déjà atteint plus de 1,1 milliard de vues, soit une augmentation de 159% par rapport à la première moitié de 2015.

- Le 15 décembre, Xilam annonce avoir un signé un contrat qualifié de « majeur » avec un distributeur chinois.

- Le prix du titre a été multiplié par 4 sur l’année.

Je n’ai vendu aucune action.

JL – 15 décembre 2016.

Valorisation

Maintenant combien ça vaut ? Il est toujours plus difficile de vendre que d’acheter. Je ne savais pas donner un prix il y a un an, je ne sais guère plus maintenant. Mais s’il faut dire quelque chose, voici mon raisonnement. Avec les possibilités actuelles qui semblent quasi infinies (mais qui n’ont aucune certitude de se réaliser), et le catalogue qui doit faire des envieux, il me semblerait logique d’attribuer une valeur au moins de renouvellement à Xilam. Que devrait débourser un concurrent ayant les mêmes compétences pour produire le même contenu ? J’avais estimé cette valeur à 15 €. C’est pour ça que j’ai décidé d’attendre sagement et ne rien faire. Ceci n’est en aucun cas un conseil, je ne voudrais pas faire perdre d’argent à quelqu’un, que ce soit dans un sens ou un autre.

JL – 24 décembre 2016.

Produits dérivés, valorisation

Début avril, Xilam a annoncé la signature d’un accord de licence avec le fabricant de jouets Lansay. Dans le cadre de ce partenariat, qui s’étend jusqu’en 2020, Lansay fabriquera et distribuera des figurines et peluches de personnages de la série-phare de Xilam, Oggy et les cafards.

« Marc du Pontavice, président de Xilam, s’attend à engranger les premiers résultats significatifs de ce partenariat avec Lansay à partir de 2018 puis sur les deux exercices suivants. « A l’horizon 2020, nous espérons générer environ 10% de notre chiffre d’affaires avec cette activité de merchandising », révèle MdP. En 2016, Xilam a réalisé 15,8 millions d’euros de revenus. Outre cet impact en termes de chiffre d’affaires, un accord de licence a le mérite d’offrir une marge de 100% : Xilam n’a aucun investissement à réaliser puisque Lansay se charge de la fabrication et de la distribution des jouets. » [lefigaro.fr]

Au cours actuels de 19 €, l’EV est d’environ 100 M€. Voici mes chiffres en M€ (* pour estimé), CA et EBITDA sont hors subventions etc (autres produits op courants) :

— 2014 2015 2016 2017

CA 13 11,3 16 *20->25

EBITDA 9,5 9,7 *12-13 *16->20

EV/EBITDA 10 10 *8 *5-6

A noter qu’une évaluation de la société est très difficile avec une pareil croissance. S’il fallait dire quelque chose, avec ces chiffres je dirais que l’action pourrait encore doubler mais probablement guère plus. Une stagnation autour de 20 € me semble plus raisonnable en attendant d’en savoir plus. Tout cela est très hypothétique. J’ai vendu le tiers de ma position à 19 € (dix fois le prix d’achat).

JL – 12 avril 2017.

Résultats 2016

Ils viennent d’être publiés le 27 avril. Comme prévu tout est en forte croissance. L’EBITDA est d’environ 15 M€, supérieur à ce que j’avais anticipé il y a deux semaines. Avec un cours de bourse de 20 €, l’EV est de 100 M€. On a donc un EV/EBITDA = 6,7, en ligne avec la moyenne du secteur. Or la société est en forte croissance. Il y a donc probablement encore une marge de progression du cours, même si la marge de sécurité n’est plus très importante. Disons qu’on pourrait aller à 30 euros. Je garde le reste de ma position pour l’instant.

JL – 28 avril 2017.

Juin 2017

J’ai vendu 80 % de ma ligne à 19 €, 21 € et 24 €. Le cours atteint aujourd’hui 30 €, soit une EV = 150 M€ environ. Avec l’EBITDA de 2016, 15 M€, cela donne un EV/EBITDA = 10. Pour 2017, on pourrait tabler sur un EBITDA à périmètre comparable (la société s’est agrandie, à Lyon notamment) de 20 M€. On aurait alors EV/EBITDA = 7,5, ce qui n’est pas hors de prix. Néanmoins on n’a plus de marge de sécurité ; en restant investi on fait maintenant le pari que la croissance va continuer, ce qui n’est pas dans mon process, tout simplement car je n’ai pas les outils pour juger de la pertinence de ce pari. Il va bientôt être question de vendre ce qui me reste, je n’ai pas encore décidé quand.

JL – 14 juin 2017.

Allègement

Encore un allègement de ma part, à 30,5 € (soit à 16 fois mon PRU). Il ne me reste que 5 % de ma position initiale, soit 1 % du portefeuille actuel. L’EBITDA du S1 est de 7,8 M€, je maintiens donc un possible 20 M€ sur l’année, donc un EV/EBITDA = 7,5 (avec un cours de 30 €). Ce n’est pas spécialement cher, c’est à son prix sans compter la croissance. Donc toute amélioration suppose de la croissance, ce qui est fort possible, mais en général je préfère ne pas trop compter dessus et avoir une marge de sécurité.

JL – 24 octobre 2017.

Vente définitive

Après deux ans de détention, c’est la fin d’une belle aventure, et c’est presque la larme à l’oeil (mais le sourire aux lèvres) que je viens de céder mes derniers titres à 38,10 €, soit 20 fois mon PRU. Finalement, depuis presque un an, j’ai procédé à des ventes partielles entre x10 et x20 du PRU. Il y a deux ans, j’avais dit à un ami que je ne connaissais pas le potentiel de croissance de Xilam, mais qu’en cas de succès, la valeur pouvait bien monter à 100 € par action, tant le coût marginal devait être faible pour cette société . Aujourd’hui j’ai vendu parce que l’EV/EBITDA a atteint un niveau, certes non stratosphérique, mais raisonnable. Je suis très mal à l’aise avec les hypothèses de croissance des entreprises. J’ai bien conscience que je rate peut-être une belle occasion de m’enrichir un peu plus, mais après un x20, puis-je espérer encore un x2 ou x3 (?), ceci avec une sécurité réduite à néant. Et surtout, avec l’argent récupéré, je suis bien heureux d’avoir beaucoup investi dans Gaumont qui présente, de façon quasi certaine (de mon point de vue), une sécurité bien plus grande.

Je ne suivrai plus Xilam, sauf si elle venait à significativement baisser.

JL – 5 décembre 2017.

Un article dans le journal Investir de cette semaine

Bonne lecture.

JL – 23 décembre 2018.

Un nouvel article dans le journal Investir de cette semaine

Bonne lecture.

Bonjour,

Un petit calcul de beta pour infirmer/confirmer votre dernière réflexion 😉 ?

Amicalement,

R.

C’est vrai que mon affirmation n’est pas très étayée.

Pour le pétrole, la decorrélation semble tout de même assez claire (7 dernières années) 🙂 :

Superbe article Jerome

Toute ces méthodes et on est pas certain de la valeur.

Une autre méthode m’est apparue:

Pourquoi pas regarder l’augmentation de la Valeur comptable officielle par an et calculer un taux d’augmentation pour obtenir en quelque sorte le taux de croissance de la valeur, de manière conservatrice, et obtenir le retour annuel espéré depuis un prix/valeur comptable de 1.

Personellement j’ai investi uniquement car le chiffre d’affaires est en croissance ce qui je pense à un moment ou un autre va permettre de montrer le cercle vertueux qui permet d’augmenter la valeur du catalogue.

L’augmentation du chiffre d’affaire ce serait mieux non ? Car il n’est pas soumis à un amortissement dépendant d’une appréciation. Le CA catalogue augmente en moyenne d’environ 10 % par an. Le CA total est dans la même veine.

Ca donne un retour annuel mais pas ça ne nous donne pas le prix actuel non ?

oui le CA en hausse permettra je pense au marché de comprendre que l’on a une histoire de croissance. En esperant que le catalogue continue sa marche vers l’avant

Bonjour Jérôme,

Merci pour cet article. Pour la valeur de renouvellement, comment arrivez-vous à cette valeur de 100 M€? Est-ce directement lié au montant d’investissement de 10 M€ par an pour entretenir et développer le catalogue? (Facteur 10 par choix).

Merci,

Bonjour Fred, le facteur 10 n’est pas par choix : on peut estimer que la valeur du catalogue progresse de 10 % par an puisque le chiffre d’affaire augmente de 10 % (c’est approximatif mais mieux que rien). Or pour faire progresser la valeur de 10 %, on voit qu’on investi 10 M€. Donc pour faire progresser de 100 % il faudrait 100 M€. Est-ce plus clair ?

Oui, tout à fait, merci pour ces précisions.

Bravo pour cet article passionnant et prenant de la hauteur sur les différentes méthodes de valorisation !

Je n’ai jamais vu passé Xilam (et je ne pense pas que je m’y serais intéressé) mais… quelle hausse depuis (surtout dans un marché baissier !). Bravo pour l’analyse… et pour le résultat !

Salut PA, merci,

tu n’as « pas vu passer Xilam », ça veut dire que tu n’es pas abonné au flux RSS de ce blog !? Tsss tssss.

Eh eh pris la main dans le sac ! Je réagis uniquement à la newsletter et de temps en temps.

Mais en vrai de vrai, je suis bien abonné au flux de ce cher Projet Lynch… mais sur Netvibes où je ne vais quasiment plus depuis presque 2 ans 🙂 Et comme je n’utilise pas d’autres agrégateurs de flux ben…

+33% en un mois.

Effet youtube kids ?

Allez savoir.

C’est surtout +200 % en un an qui m’intéresse en fait 🙂

Achetées 1,9 € j’ai vendu aujourd’hui un tiers de ma position à 19 €.

Je ne serais pas contre y revenir plus bas si l’occasion se présente 🙂

Je n’ai pas refait d’évaluation de la société, de tout façon c’est très difficile avec une pareil croissance.

x10 en 1 an et 3 mois, c’est le genre d’exploit qu’il faut savourer car ça risque de ne pas se représenter de si tôt.

Hello Jérôme, pouvez-vous svp m’expliquer comment vous tombez sur une valeur de renouvellement à € 100m ? Je ne suis pas sûr de comprendre, merci.

«On peut alors supposer que, grosso modo, la valeur du catalogue augmente actuellement de 10 % par an. Or, l’investissement dans ce catalogue étant d’au moins 10 M€ annuels sur les derniers exercices, on en déduit (en étant un peu hardi !) que la valeur de renouvellement du catalogue actuel est d’environ 100 M€.»

Bonjour

Réponse dans un commentaire plus haut.

JL

Bonjour

Merci pour ces analyses interessantes.

Quelques remarques

1) Je pense qu’une valorisation par les flux de trésorerie est possible : le cash d’aujourd’hui est massivement investi mais cela devrait générer des revenus significatifs à l’avenir dans le business plan, et donc générer du cash. Xilam, tout comme beaucoup d’entreprises, est amenée à investir de manière plus ou moins récurrente (très récurrente dans le cas de Xilam), dans le but d’augmenter le chiffre d’affaires sur le long terme. Cela n’a pas de sens selon moi de vouloir diviser la partie production de contenu de celle de revenus issus du catalogue, car la production alimente le catalogue.

2) L’approche EV / EBITDA est plus pertinente par rapport à l’approche du PER, du fait du poids significatif des D&A (10M€ par an vs un CA de l’ordre de 25M€ en 2017). Entièrement OK avec vous. Si on table sur un EBITDA de 30M€ en 2018, on a une EV / EBITDA de l’ordre de x6 au cours actuel de 40€, ce qui est très peu cher compte tenu de la récurrence du business, et de la croissance du CA à venir jusqu’en 2020.

3) Une troisième activité est en train de naitre : les produits dérivés, qui permettront d’augmenter le CA sans engendrer des charges supplémentaires (10% du CA 2020)

4) Un indicateur très interessant pour appréhender le business, c’est de comparer le Capex nécessaire pour pondre un contenu, avec le CA généré sur une période de 5 à 10 ans par ce contenu. Or, seul le DAF et le PDG ont accès à ces données. Exemple : les 10M€ de Capex dépensés en 2016 généreront combien de CA entre 2017 et 2020 ? Autre indicateur possible : analyser le ratio catalogue net / revenu issu du catalogue annuel (je ne sais pas si c’est pertinent ?)

Qu’est-ce qui peut permettre de tabler sur un EBITDA de 30 M€ en 2018 ?

Rappelons qu’il était de 7,8 M€ au S1 de 2017.

Merci, je n’avais pas vu et viens donc de comprendre.

1) Quand vous avez vendu, vous avez procédé en remontant vos stops à chaque fois ou vous avez préféré vendre au marché un % ?

2) Entre le 28 avril et le 14 juin, comment expliquez vous le fait que vous ayez préféré vendre que de vous tenir aux 30€ annoncés ? Je comprends que c’est la difficulté de prédire la croissance et le fait que vous estimiez avoir déjà atteint l’EV/ EBITDA moyen… Avec le recul et sur un dossier similaire, referiez-vous aujourd’hui la même chose ?

Bonjour Bergamote,

1) Je vends toujours au marché, les stops ne me parlent pas car sur les titres peu liquides ils peuvent vous faire descendre bien bas…

2) J’ai écrit « Disons qu’on pourrait aller à 30 euros » mais je n’ai pas dit que la valeur était de 30 € car je n’en savais pas grand-chose. Alors j’ai agis par prudence. Commencer par m’alléger à 19 € était une bonne idée, mais après je suis allé trop vite, je l’ai presque immédiatement regretté. C’est ça que je changerais aujourd’hui.

Sur les stops, effectivement, je confirme. Toutefois, vu votre très très très belle PV au moment de la vente, vous aviez encore une sacré marge de sécurité, d’autant qu’il était possible de passer plusieurs petits ordres avec des niveaux de stop différents. Facile à dire a posteriori, je sais. Et difficile de savoir comment on réagit quand son titre fait x10 en si peu de temps. Néanmoins , le biais est toujours le même: on a trop tendance à couper le gain et à laisser courir les pertes. Ici, ce qui m’a frappé, c’est la rapidité avec laquelle vous avez vendu 80% sur des PRU au final pas très éloignés.

Bravo en tout cas!

A la lecture, je me suis dit que nous pouvions reproduire certaines approches développées ici avec Gaumont , mais peut être le sont-elles déjà dans votre analyse du titre? Il me faut la relire …

En tout cas, je vois à priori quelques belles différences :

-le CA qui décroît , donc :

#regression linéaire plus compliquée pour calculer une valeur de renouvellement

#EV/EBITDA sans doute à relativiser versus concurrent

-la rentabilité / les flux nets générés par l’activité nettement moins bons.

Et des points communs :

-même opacité en terme de compte de résultat analytique

-sensibilité forte au taux d’amortissement pratiqué et donc difficulté à estimer la valeur.

–> Surtout quand 93% de la valeur brute est déjà amortie sur les films et droits audios, qu’à fin 2016 ils amortissent plus que l’augmentation brute des actifs , le tout sans depreciation.

Chez Gaumont il n’y a pas la croissance du CA de Xilam. Par contre il y a une réelle marge de sécurité qu’il n’y avait pas du tout sur Xilam. En achetant Gaumont à 75 € on l’achetait à moins de sa valeur liquidative de façon certaine. Ce qui était loin d’être le cas de Xilam.

N’oubliez pas qu’on dit maintenant que Xilam est une valeur de croissance, mais qu’il y a deux ans pas grand-monde ne le disait. Allez voir les posts de Boursorama de l’époque, et vous verrez aussi que les intervenants disaient pis que pendre de Marc du Pontavice… (le même forum qui l’a encensé quand le cours s’est mis à monter)…

Bonjour Jérome,

Que penser de Mondo TV Spa, société italienne au profil très proche de Xilam connaissant également depuis quelques années un parcours fulgurant? Il y a un bon article dessus sur Value Investor Club et des notes du broker Edison Investment Research pour vous familiariser si vous ne la connaissez pas.

Cordialement,

Cédric

Bonjour Cédric,

Merci pour l’idée !

Pour Mondo, du fait d’un fort endettement, j’ai un EV/EBITDA = 46. Pire, la dette financière nette est de plus de 20 fois le CA ; sauf croissance énorme, ça ne va pas être facile à rembourser. Je me trompe ?

JL

Bonjour Jérome,

De rien! Je ne vois pas toute cette dette? Avez-vous bien regardé SPA (il y a aussi un Mondo France et un Mondo Suisse qui sont d’autres entités)? Cf p4 du RA 2016:

Despite the significant investments made during the year, the net financial position showed a Group net debt of Euro 0.7 million.

L’ebitda indiqué p8 est de 13,4m ce qui donnerait un ratio EV/ebitda d’environ 14 au cours actuel autour de 6€ l’action et 180m€ de capi. 2017 va être en très forte croissance, sans parler des perspectives des années suivantes si l’on se fie au mgmt.

Aïe, merci Cedric ! Oui c’est bien Mondo SPA mais je devais être fatigué, j’ai pris des k€ pour des M€ !

Par contre l’EBITDA p. 8, 2e ligne du tableau, est 19,4 et non 13,4. Ou je délire ?

Ce qui donne :

Capi = 183 M€

Dettes fin nettes = -0,7 M€

EV = 184 M€

EBITDA = 19,4

EV/EBITDA = 9,5.

Pas très cher, mais pas donné.

Oui 19,4! Dure fin de semaine, je dois être fatigué aussi. Pas donné sur les chiffres 2016, pour les années suivantes c’est autre chose avec un ebitda 9m 2017 en hausse de plus de 50% et une grosse monétisation du catalogue en cours avec de nombreuses annonces récentes… Jetez donc un oeil au rapport, j’ai immédiatement repensé à votre (excellent) article sur Xilam en le lisant et je serais très curieux de connaître votre avis!

J’ai regardé Mondo, c’est sûr que c’est intéressant car la croissance est importante.

Admettons qu’ils tiennent leurs previsions (page 15) de 26 M€ et 64 M€ d’EBITDA en 2017 et 2021. On aurait alors EV/EBITDA = 7 puis 2,9. Mettons qu’une telle boite vaille un EV/EBITDA de 9. On devrait alors faire (si le cours rejoint le prix) +29 % et +210 % en 1 et 5 ans, soit +29 % et +25 % annualisés. Pas mal.

Néanmoins la marge de sécurité actuelle est à peu près nulle. Il faut que tout se déroule comme prévu pour qu’on y gagne, et ça je n’aime pas trop.

Vous avez d’autres arguments ?

Interview de Marc du Pontavice :

https://www.labourseetlavie.com/strategie-et-resultats/marc-du-pontavice-pdg-xilam-nous-allons-avoir-une-croissance-du-catalogue-qui-va-continuer-en-2018

C’est à peu près mon opinion. Il est intéressant de suivre la floppée d’annonces de contrats qui pondère positivement la réalisation du plan.

Grosse vente du PDG :

[Rappel. Je ne suis plus actionnaire depuis 38 €.]

Bonjour,

Un article dans Investir de cette semaine. Je l’insère ci-dessus à la suite de l’article.

Après une montée à plus de 60 €, j’aurais pu regretter d’avoir vendu mes derniers titres à 38 €. Mais pas de regret, car on ne connait jamais la suite ; la preuve ils sont à 30 € aujourd’hui.

Selon l’article de Investir, le PER prévisionnel serait autour 14. Pas trop cher pour une boite avec une telle croissance, mais, pour l’instant, il y a des investissements qui me semblent plus sûrs en cette période de soldes.

Bon Noël.

Bonjour,

Un nouvel article dans Investir de cette semaine. Je l’insère ci-dessus à la suite de l’article.

JL.

Bonjour,

De retour sur Xilam !

Après une longue descente depuis ses plus hauts, le titre chute lourdement aujourd’hui (-60 %) vers les 4 €, après un avertissement sur les perspectives : les commandes provenant des US baissent. Cf. https://xilam.com/wp-content/uploads/2023/10/XILAM_2023-10-26_CP-Point-activité.pdf

Notons quand même que :

– Le CA a fait x3 depuis mon article, et environ x2 depuis l’époque où il était à 30 €.

– Les revenus semestriels du catalogue sont de 3,7 M€. Si Xilam cessait toute activité, il lui suffirait de quelques années pour engranger l’équivalent de sa VE (dans les 30 M€) au cours actuel.

– Marc du Pontavice a racheté pour ~300 k€ de titres à 10 € il y a deux semaines ; modérons toutefois la portée de cette information : pour lui c’est un petit montant.

Tout ceci n’est pas une recommandation d’achat, faites vos devoirs !

J’en ai acheté pour 1 % de mon portefeuille entre 4,2 et 4,55 €.

Nous verrons si draguer un ancien amour porte ses fruits.

« Nous verrons si draguer un ancien amour porte ses fruits. »

En général, c’est une mauvaise idée, mais en l’occurence, cela commence à être intéressant. Peut-être mon premier achat d’actions, hors ETFs, depuis plusieurs années, qui sait ?

seule la confiance du capitaine vaut quitus !

actionnaire de longue date

mes vœux de prosperité et santé pour 2024 à tout le monde