Encore une année boursière peu reluisante et peu excitante. Seul Bolloré m’a sorti de la torpeur avec une OPA sur Moncey (qui ne représentait que 2 % de mon portefeuille) et un split de Vivendi. Les principales lignes de mon portefeuille ont suivi la tendance générale à la baisse des smalls, qui se poursuit depuis 2018.

Encore une année boursière peu reluisante et peu excitante. Seul Bolloré m’a sorti de la torpeur avec une OPA sur Moncey (qui ne représentait que 2 % de mon portefeuille) et un split de Vivendi. Les principales lignes de mon portefeuille ont suivi la tendance générale à la baisse des smalls, qui se poursuit depuis 2018.

Depuis un ou deux ans, je gardais pas mal de cash en réserve en attendant des opportunités. Celles-ci se faisant plus fréquentes, avec certaines valeurs à la casse, j’ai suivi mon process en faisant fi de la déprime ambiante : acheter quand il y a des occasions (et vendre quand l’action semble à son prix). J’ai même profité d’un taux très bas (2,2 % TAEG) des prêts à la consommation chez Boursorama pour emprunter (un peu).

À ce propos, notons que lors d’un emprunt, il faut déclarer ne pas placer en bourse la somme empruntée. On ne peut donc pas investir cet argent mais on peut acheter une grosse voiture avec, ou pire, on peut aller intégralement le dépenser le soir même au casino. Quelle est la logique ? On imagine bien l’idée de départ : éviter que les particuliers soient en levier en bourse. Mais alors pourquoi leur autoriser tous les instruments à levier (options, SRD, ETF à levier) ? Le comble de l’absurde est atteint avec le prêt Lombard. Le principe de ce prêt est de donner en nantissement son compte-titres à la banque, c’est-à-dire que la banque garantit le remboursement par le compte qu’elle héberge. Le fait de placer les liquidités du prêt sur le même compte-titres serait une garantie supplémentaire, mais c’est impossible, la banque préfère que l’emprunteur aille tout dépenser. Ça dit quelque chose sur la logique des banques, et leur gestion des risques.

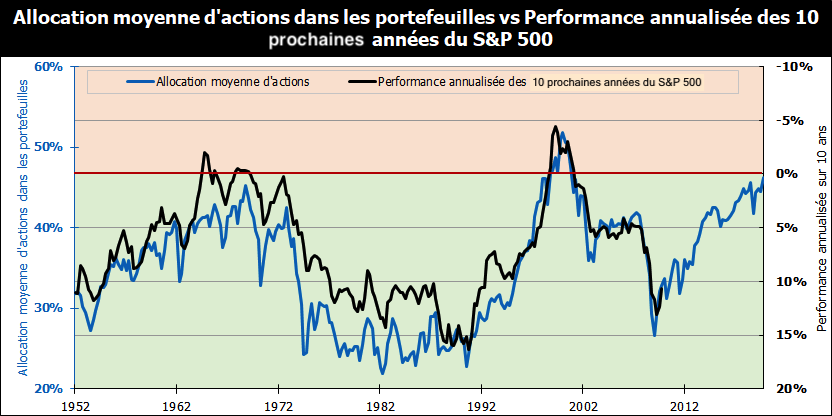

Au niveau macro-économique, les taux souverains ont bien grimpé : le taux d’emprunt à 10 ans américain est à 4,65 %, et le 10 ans français se situe à 3,4 % alors qu’il était à 0 % il y a deux ans. Les spécialistes nous prédisent évidemment que les taux vont rester élevés, surement les mêmes experts qui, il y a deux ans, sous-entendaient lourdement qu’ils allaient rester durablement très faibles, car… les anticipations le disaient, ceci encore quelques semaines avant que ces taux remontent en flèche. Voilà encore des banquiers qui m’inquiètent, ou m’amusent, ça dépend des jours.

▣ Nouvelles du portefeuille et des sociétés

Les ventes et achats du semestre, puis quelques nouvelles :

- Hipay. Toujours un peu de trading (basse fréquence) sur le titre pour faire diminuer le PRU. Et pour avoir l’impression de faire quelque chose. D’autre part, début janvier on apprend un augmentation de capital au prix de 5 € (pour un cours aux alentours de 5,50 €). Le communiqué évoque une réduction de la dette financière, préalable à de futurs investissements technologiques et commerciaux. Cela manque toutefois de précision : est-ce que cette augmentation de capital va servir à rembourser les banques ou bien BJ Invest et son prêt à 10 % d’intérêt ? Si on rembourse les banques, ça me semble être un très mauvais signal car cela voudrait voudrait dire 1. que les banques n’ont pas voulu prêter à la société, 2. que BJ va continuer à se servir sur le dos de la société (moi aussi j’aimerais bien prêter à 10 %).

- HF Company. Achat et écriture d’un article. La société n’est plus qu’une coquille quasi vide décotée sur son cash.

- Mr Bricolage. La société est passée pas loin de la correctionnelle en 2018-2020, et a redressé la situation en passant intégralement en franchise. Depuis, les bénéfices sont au rendez-vous, et la décote semble là. Achat au prix de 7,9 €/action, qui me donne un EV/FCF = 4, ce qui semble peu cher.

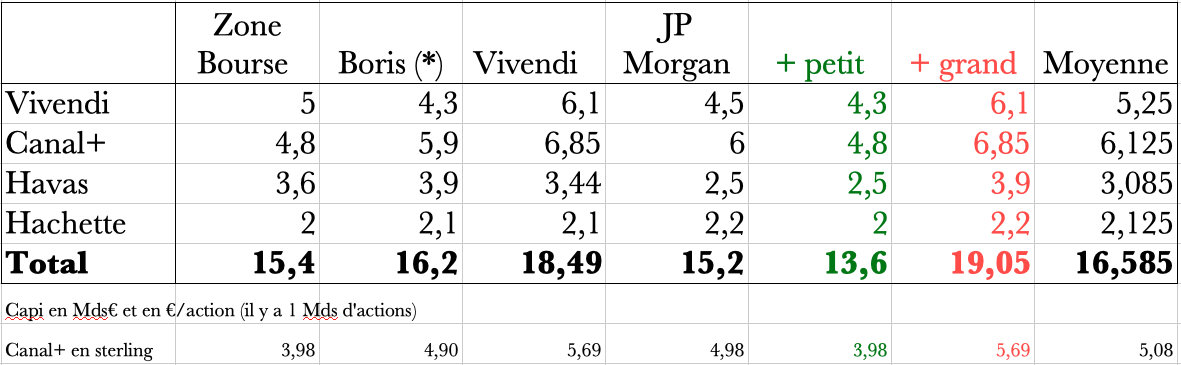

- Vivendi. L’an dernier j’écrivais « Une étude est déclenchée pour spliter la société. On peut en espérer une diminution de la décote ». En novembre et décembre, j’ai acheté du Vivendi en pariant sur la résorption de la décote de holding. On connait la suite, ça n’a pas fonctionné. J’ai vendu mes actions Hachette, qui me semblaient les plus proches de leur prix, et une quasi-moitié des Havas. Contrairement à ce que j’avais prévu, je vais garder les Vivendi et les Canal+ qui semblent loin de leur prix d’après plusieurs estimations qui ne sont pas les miennes. Le concept de décote de holding me parait surfait tout à coup.

- Moncey. OPA du groupe Bolloré sur trois de ses filiales dont Moncey, au prix de 11 800 €, soit 118 € après split par 100 des actions. Je vends un peu plus haut que ce prix, avec une PV = +40 % en 3 ans. Le prix étant franchement radin, il s’ensuit une protestation très argumentée de minoritaires. En décembre, l’offre est relevée à 133 €. On a lu cent fois des phrases du genre « en investissant dans Odet ou dans Machinchose, j’investis aux cotés de Bolloré ». Le risque de spoliation des minoritaires par Bolloré à travers des OPA au rabais vient un peu écorner cette utopie. A mon avis, les minoritaires ne sont jamais vraiment alignés avec les majoritaires. Et à moins d’avoir des majoritaires très portés sur l’équité, l’envie de racheter sa société au moindre coût est trop forte. Et il est bien difficile de deviner qui est quel dirigeant. Les majoritaires de Batla Mineral étaient supposés être des escrocs, résultat : l’argent de la société a été rendu à tous les actionnaires, qui ont fait un x4, et non imposable en plus. Le « génie » Bolloré n’a pas donné 30 k€ pour Moncey, et il ne donnera probablement pas 4000 € pour Odet.

- Lexibook. Société de produits électroniques éducatifs. Moneta AM est dessus avec environ 8 % du capital début 2025, ce qui me semble un bon point. On peut ajouter trois copains minoritaires qui ont 2 % : de quoi assurer une protection en cas d’OPR. Une OPA à 4 € a été initiée fin 2024 par les majoritaires associés à Lawrence Rosen LLC un acteur du jouet aux US. Il y a donc une potentialité de forte croissance. Même sans la croissance, au prix de 4 €/action, soit 31 M€ de capitalisation, je calcule un P/FCF inférieur à 6, ce qui est peu cher. J’en ai acheté pour environ 4 % de mon portefeuille. La société est très insistante : j’ai reçu de multiples courriers et mails pour m’inciter à participer à l’OPA. Ils semblent vouloir collecter le maximum d’actions…

- Compagnie de l’Odet. Petit renforcement.

- Achat d’une daubasse canadienne.

- Fermière du casino municipal de Cannes. De l’avis de plusieurs copains cette société qui détient quelques hôtels et casino, dont le Majestic à Cannes, vaut le triple de son prix actuel (1500 €).

- Onlineformapro. Cette société de formation en ligne a (ou plutot avait) un gros paquet de cash, c’est pourquoi j’en ai acheté (à 1,84 €). Le cash a malheureusement un peu fondu.

- Made. Vente à 9 €. +20 % en 1 an.

- TXCOM. Au S1, la société a publié 900 k€ de FCF sur 6 mois. Pour une capitalisation voisine de 10 M€ c’est pas mal.

- Dans mon musée des regrets, j’ajoute 1000mercis qui a vu une OPA à 30 € après un dividende de 10,2 €.

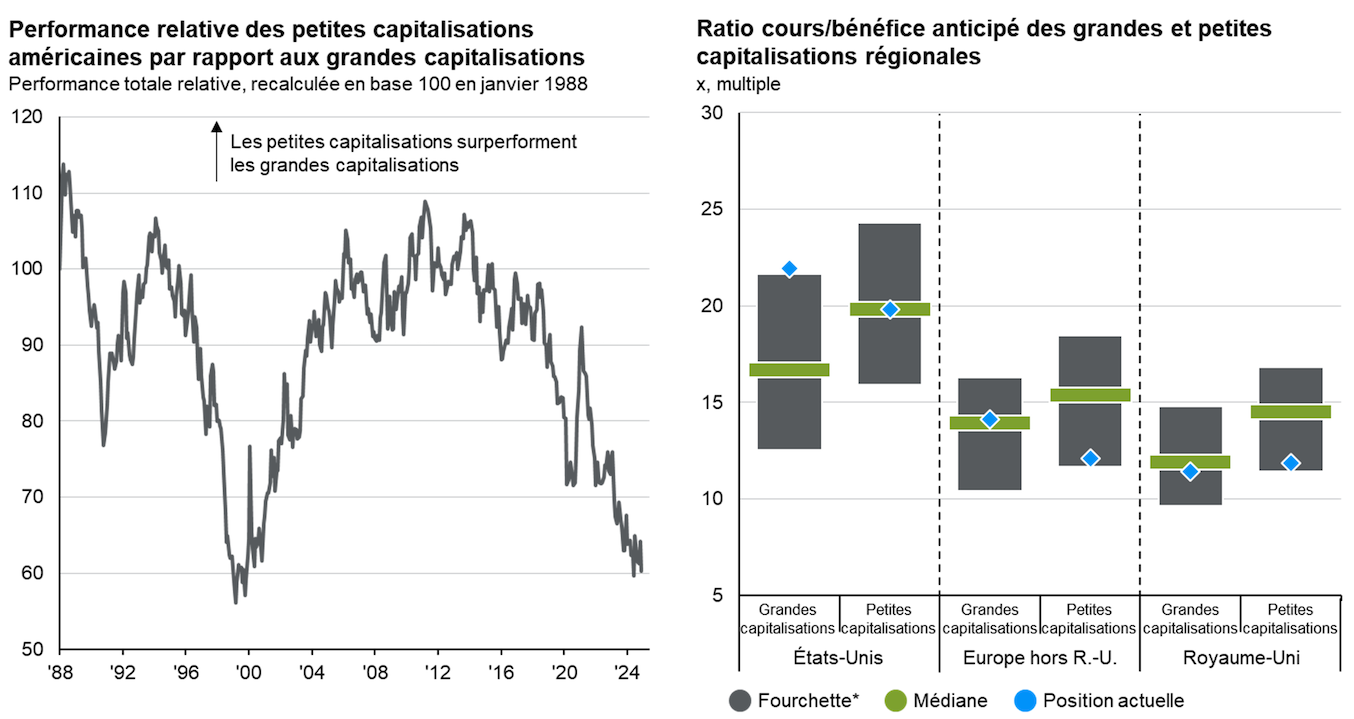

Voici deux graphes qui illustrent l’écart croissant entre les small et les large caps. La courbe de gauche indique la valorisation des large caps divisée par celle des small : nous sommes revenus au point bas de 1999. Et il se passe le même phénomène en France : depuis 2018 le CAC 40 a progressé de +50 % pendant que le CAC small a fait presque -20 %. Le graphique de droite donne les PER des différentes capitalisations : en Europe, les small sont actuellement à un point bas, alors que les large cap sont à leur médiane.

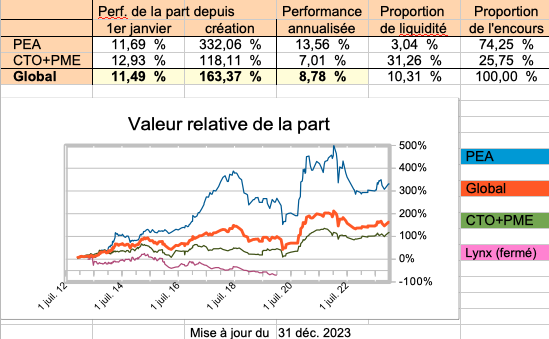

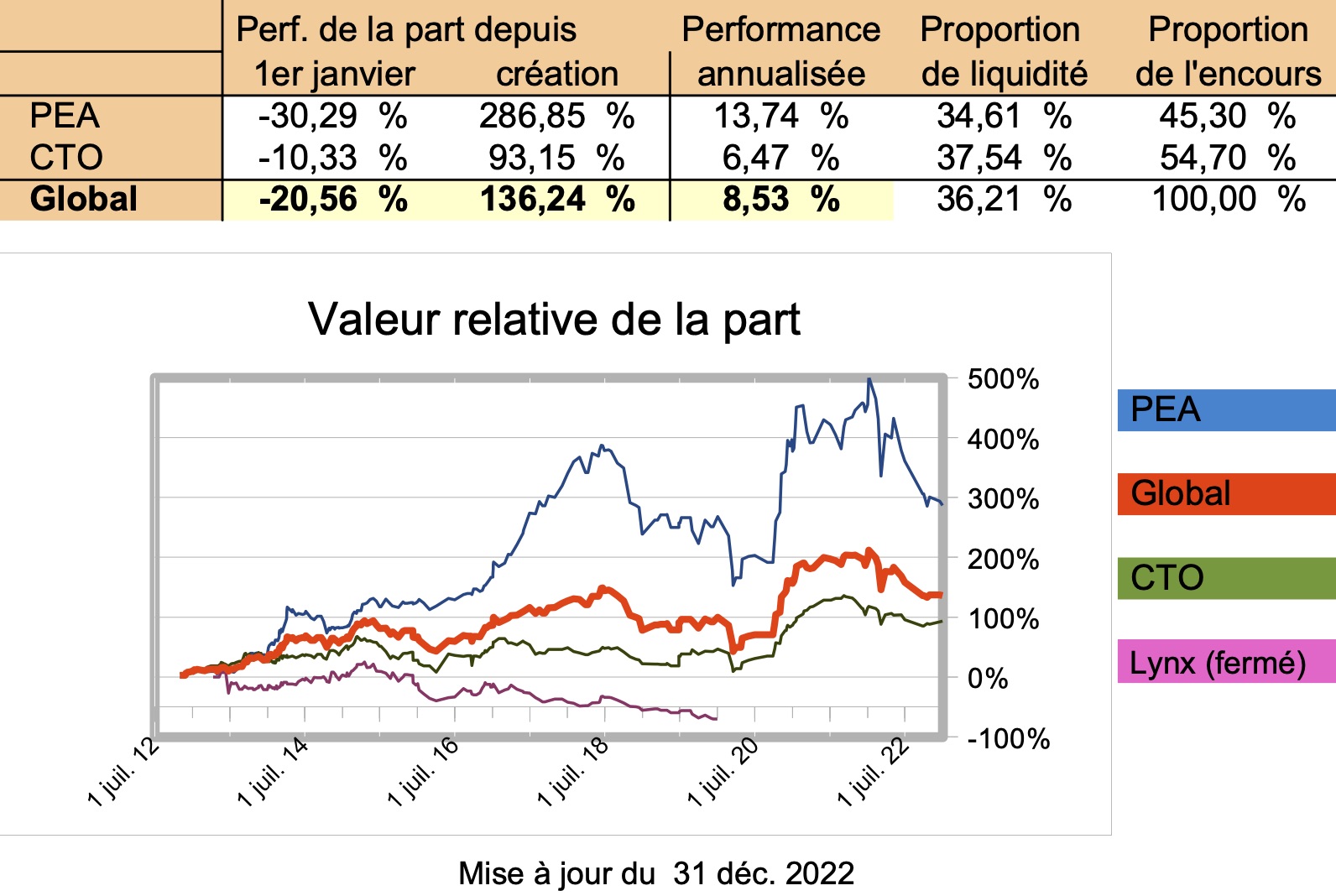

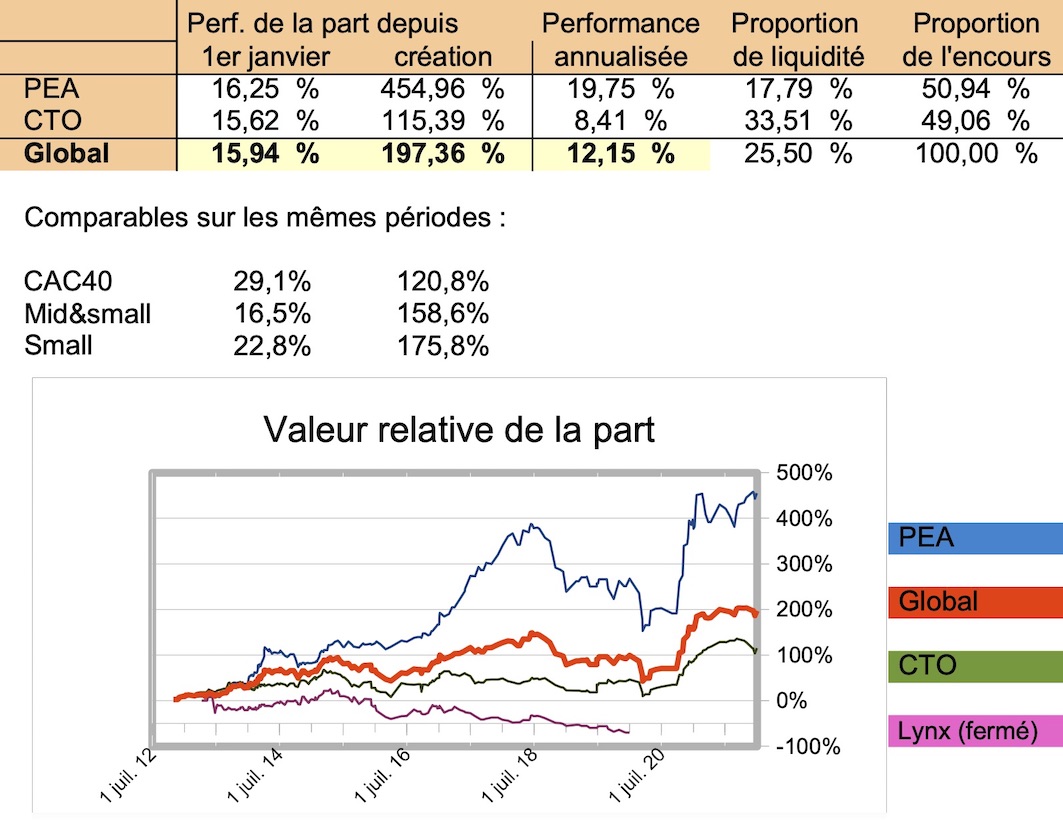

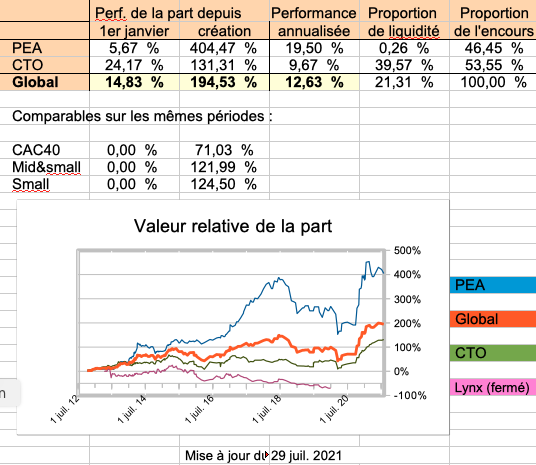

▣ Performance et gains

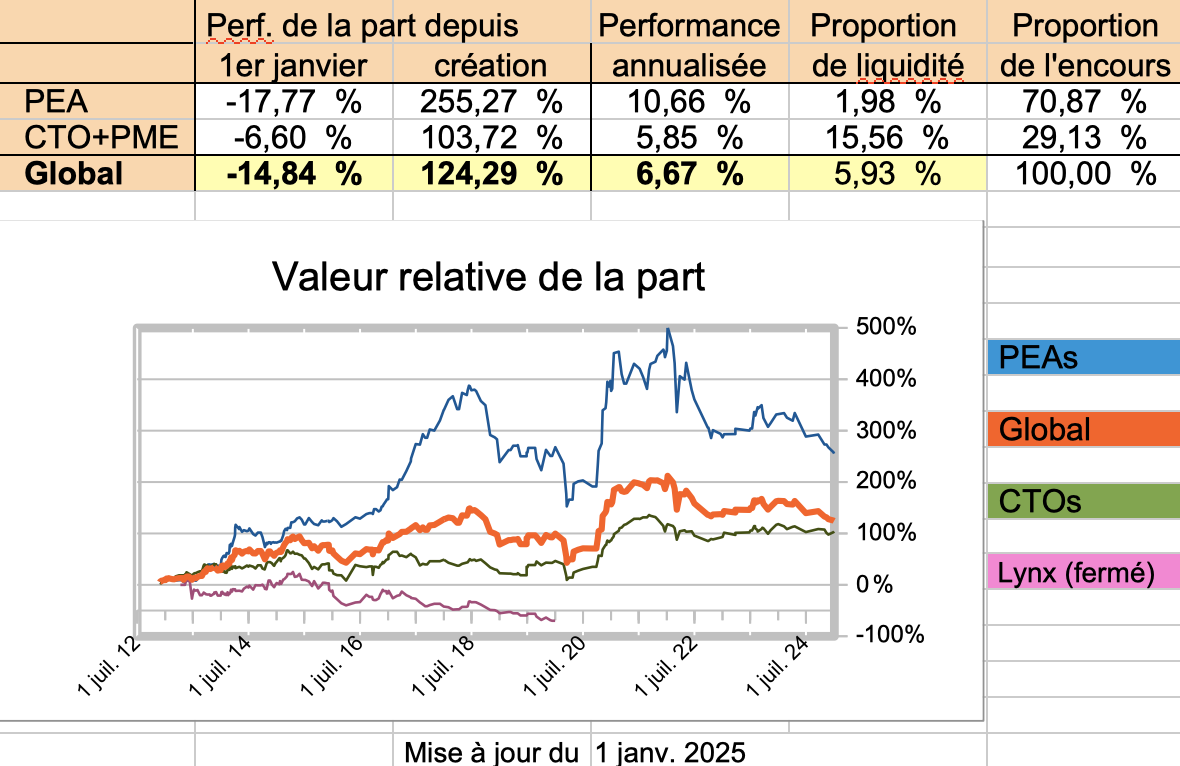

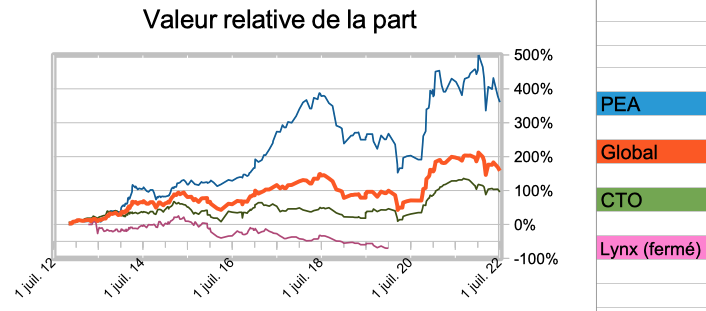

La performance annuelle du portefeuille global est mauvaise de -14,84 %. Mon PEA-PME est maintenant plein. Jusqu’à présent, je considérai deux sous-portefeuilles, l’un étant le PEA, l’autre constitué des CTO, auxquels j’ai récemment ajouté le PEA-PME. Etant donné que les stratégies et les contraintes des deux PEA sont les mêmes, j’ai décidé d’agréger, à partir du 1er juillet, dans la présentation des performances, les deux PEA. Il y aura dorénavant deux sous-portefeuilles constitués respectivement des deux PEA et des deux CTO. Sur les six derniers mois, leur performance est de -8,5% et +0,5 %. Sur l’année elle est de -17,77 % et -6,6 %. Les trois premières lignes, notamment, ont toutes baissé : Hipay est passé de 7,50 € à quasiment 5 €, TXCOM, après l’annulation de la vente de son immobilier, est passé de 11,5 à 8,5 €, et Gaumont a baissé de 95 à 85 €. Le CAC 40 NR, le CAC Mid 60 NR, et le CAC Small NR, font respectivement +0,2 %, -3,2 % et -6,7 % sur l’année.

Bilan détaillé :

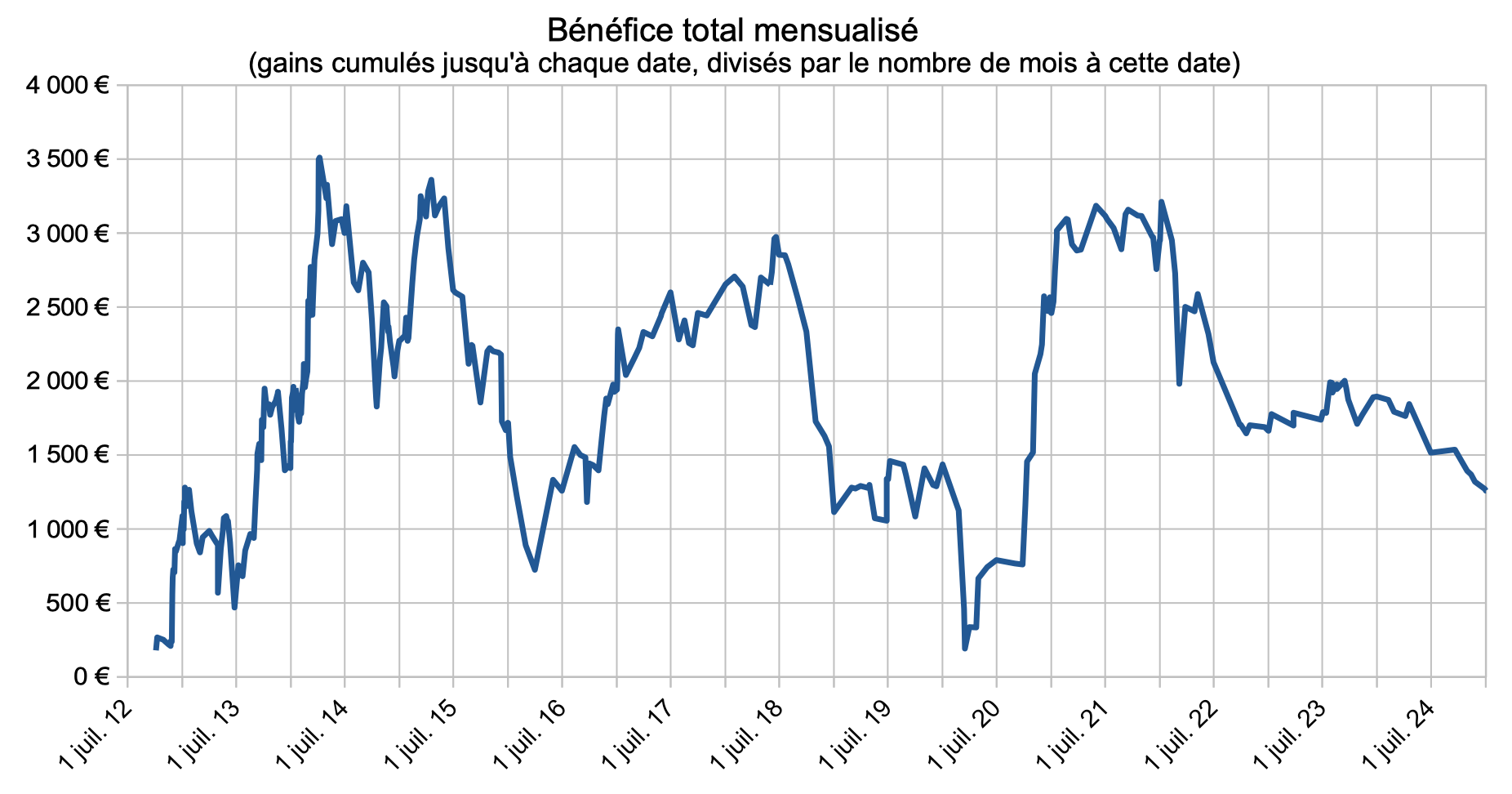

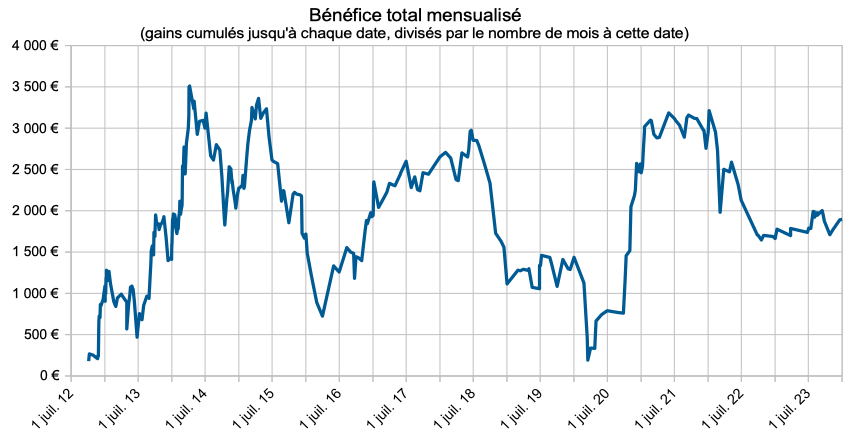

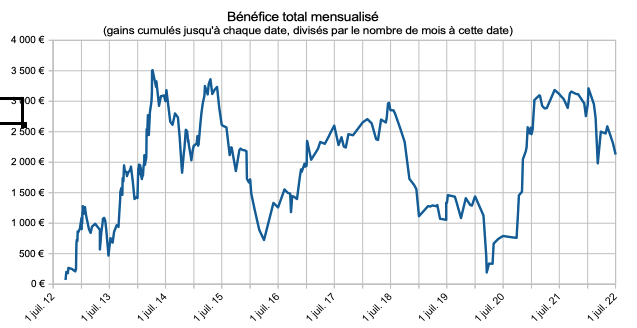

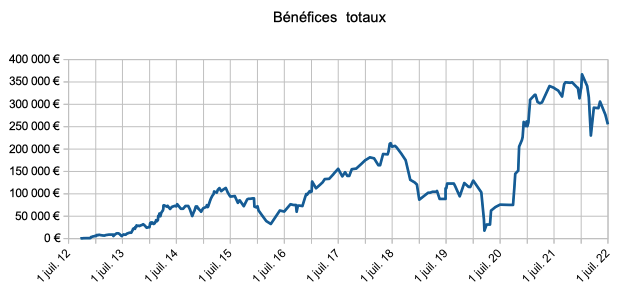

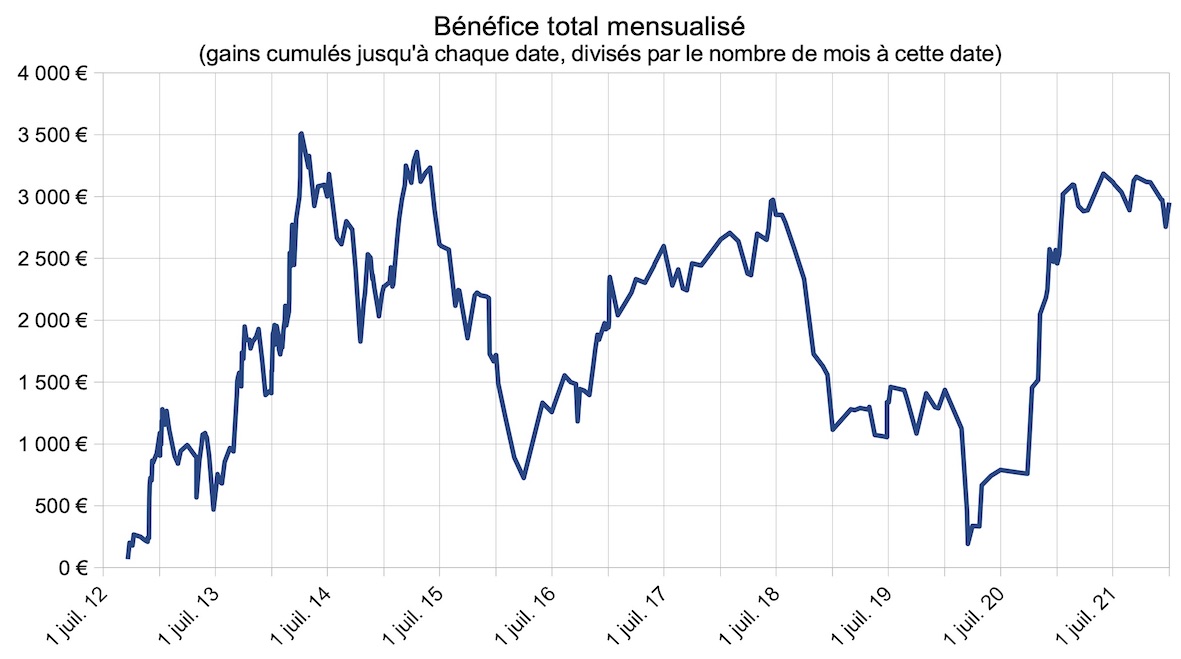

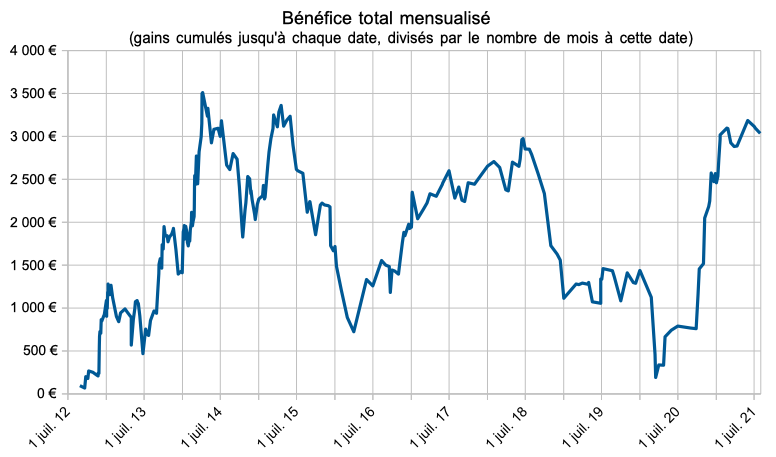

Régulièrement, je donne les gains mensuels nets du portefeuille afin de me persuader que le travail fourni est rentable. Il s’agit du gain total, à la date considérée, divisé par le nombre de mois depuis l’origine jusqu’à cette date. Voilà ce que ça donne aujourd’hui :

▣ Composition du portefeuille

La composition du portefeuille au 31 décembre 2024 est portée à 36 % par trois valeurs.

| Portefeuille global | |

| Gaumont | 12,93 % |

| Hipay | 11,95 % |

| TXCOM | 10,80 % |

| Quadient | 8,78 % |

| Compagnie de l’Odet | 5,55 % |

| Lexibook | 4,53 % |

| Vivendi | 3,65 % |

| Kumulus Vape | 3,57 % |

| Canal+ | 3,38 % |

| Piscines Desjoyaux | 2,61 % |

| Onlineformapro | 2,45 % |

| Bolloré | 2,41 % |

| Mr Bricolage | 2,41 % |

| Akwel | 2,36 % |

| PowerFilm – délisté | 2,06 % |

| Cofidur | 1,92 % |

| HF Company | 1,83 % |

| Highco | 1,78 % |

| Xilam | 1,56 % |

| Havas | 1,32 % |

| Fermière Casino Cannes (FCMC) | 0,93 % |

| Euromedis | 0,90 % |

| [Ultra nano cap] | 0,13 % |

| Daubasses (5 lignes) | 4,28 % |

| Total titres (28 lignes) | 94,08 % |

| Liquidités | 5,92 % |

Il y a quelques mois, certains lecteurs ne pouvaient plus accéder au blog car le site n’était pas sécurisé. Grace à une lectrice qui me l’a signalé, j’ai pu me rendre compte de l’ampleur du problème, et je suis passé en mode sécurisé (de http à https). Vous ne devriez plus avoir de problème à ce niveau. Par contre, j’ai un problème technique que je n’arrive pas à résoudre. L’extension MailPress me sert à gérer les abonnements mais elle fait bugguer l’éditeur. Je suis donc désolé si vous avez des problèmes d’abonnement.

L’oeuvre en tête de l’article est de Louise Camille Fenne une peintre danoise née en 1972.

Je vous souhaite une très bonne année 2025.

JL – 12 janvier 2025.