On a tendance à considérer que les small caps sont plus dangereuses que les large caps. Je ne sais pas si c’est vrai, et en fait je ne sais même pas ce que le mot dangereux signifie ici. Quoiqu’il en soit, Wirecard et URW nous ont prouvé (s’il le fallait encore) que les large caps peuvent être très dangereuses aussi. Les deux affaires sont emblématiques, chacune à sa manière. Wirecard était une société de croissance, bien en vue, et d’échelle mondiale. Son cours de bourse avait suivi cette croissance. Une fraude comptable est apparue, une fois de plus détectée par des spécialistes de la vente à découvert. En quelques semaines, la capitalisation est passée de 10 Mds€ à 50 M€ : une division par 200 ! Cette affaire montre que la fraude est possible dans toute société, même si elle est scrutée par de nombreux analystes, et même si elle auditée par un grand cabinet (EY en l’occurence). Pas de fraude a priori dans la deuxième affaire, juste une croyance que la taille de URW et son ancrage dans l’immobilier en faisaient une société de bon père de famille, qui allait continuer à croître tranquillement en versant des dividendes. URW nous a montré que ces croyances peuvent être mises à la poubelle. Nous avons eu droit à une deuxième leçon : pour sauver l’entreprise, le management a proposé une augmentation de capital ultra dilutive, où les actionnaires allaient donc quasiment tout perdre. Suite à l’intervention d’activistes comme Xavier Niel, les actionnaires ont refusé ce plan, ont mis en place une émission d’obligations qui ont été souscrites (et même plusieurs fois sursouscrites) à un taux moyen de 1 % : la preuve que le management était incompétent pour gérer ce problème.

On a tendance à considérer que les small caps sont plus dangereuses que les large caps. Je ne sais pas si c’est vrai, et en fait je ne sais même pas ce que le mot dangereux signifie ici. Quoiqu’il en soit, Wirecard et URW nous ont prouvé (s’il le fallait encore) que les large caps peuvent être très dangereuses aussi. Les deux affaires sont emblématiques, chacune à sa manière. Wirecard était une société de croissance, bien en vue, et d’échelle mondiale. Son cours de bourse avait suivi cette croissance. Une fraude comptable est apparue, une fois de plus détectée par des spécialistes de la vente à découvert. En quelques semaines, la capitalisation est passée de 10 Mds€ à 50 M€ : une division par 200 ! Cette affaire montre que la fraude est possible dans toute société, même si elle est scrutée par de nombreux analystes, et même si elle auditée par un grand cabinet (EY en l’occurence). Pas de fraude a priori dans la deuxième affaire, juste une croyance que la taille de URW et son ancrage dans l’immobilier en faisaient une société de bon père de famille, qui allait continuer à croître tranquillement en versant des dividendes. URW nous a montré que ces croyances peuvent être mises à la poubelle. Nous avons eu droit à une deuxième leçon : pour sauver l’entreprise, le management a proposé une augmentation de capital ultra dilutive, où les actionnaires allaient donc quasiment tout perdre. Suite à l’intervention d’activistes comme Xavier Niel, les actionnaires ont refusé ce plan, ont mis en place une émission d’obligations qui ont été souscrites (et même plusieurs fois sursouscrites) à un taux moyen de 1 % : la preuve que le management était incompétent pour gérer ce problème.

▣ Nouvelles du portefeuille et des sociétés

Ce fût une année riche en émotions de toutes sortes. Le portefeuille a vivoté au début de l’année pour se reprendre sérieusement à partir de l’annonce des bons résultats de Hipay, pour encore accélérer en novembre et décembre.

Plusieurs arbitrages m’ont été offerts ce mois :

- 1000mercis. Acheté 17,40 € pour environ 3 % du portefeuille, car elle me paraissait au prix de son immobilier, avec un business offert (voir l’article). L’offre publique ayant été rehaussée de 18 à 20 €, l’achat est devenu un arbitrage : la possibilité de faire quelque % en un ou deux mois. Inconvénient : le rachat peut être non complet. Avantage : en cas de rachat non complet, je restais avec un titre peu cher. Au bout du compte, j’ai préféré faire quelques liquidités pour un arbitrage plus sûr (Sofragi) et ai revendu à 18,90 €, avec une PV de 8 % en 1 mois.

- Sofragi. La Sicaf va être transformée en Sicav non cotée. Pratiquement, cela signifie qu’au lieu de s’échanger au prix du marché, c’est-à-dire sous la valeur liquidative (VL), on pourra la vendre ou l’acheter, à la Sicav, au prix de la valeur liquidative dès le 7 janvier. Avant la sortie de cote, j’en ai acheté une assez grande quantité (9 % du portefeuille) à un PRU = de 1564 € environ, pour une VL début décembre de 1671 € (30 décembre : 1663 €), dans l’espoir de la revendre avec un gain de +7 % en 3 semaines. Evidemment, il y a un risque, celui que la VL change d’ici là. Mais comme le « risque » est autant à la hausse qu’à la baisse, je considère que l’espérance de gain, au sens mathématique, est de +7 %. Il faut aussi remarquer que la Sicav n’a une exposition nette aux actions que pour environ 50 % de son encourt. Il faudrait donc que le portefeuille actions baisse de 14 % d’ici le 7 janvier pour que je sois en perte à cette date.

- J’ai actuellement en cours un arbitrage plus complexe, mais il porte sur un titre très peu liquide, dont le cours change rapidement en ce moment, et dont on attend des nouvelles. Je vous en parlerai probablement courant janvier.

Profitant de diverses hausses, j’ai procédé à quelques ventes :

- Hopscotch. J’avais écrit le mois dernier que cette société de l’évènementiel « a été évidemment très affectée par la crise du Covid, et le sera probablement encore. Mais les ratios de valorisation sont très faibles. […] J’ai acheté cette société à l’annonce de l’efficacité des vaccins. Je pense que l’évènementiel reprendra. » Après l’annonce de partenariat et de prise de participation de Reworld Media, le cours a flambé et j’en ai profité pour vendre avec une PV = +60 % en un mois.

- Akwel. Petit allègement. +28 % en 15 mois.

- Renault. Nouvelle hausse, nouvel allègement. PV = 0 %.

- Hipay. Ecrêtement à 14,30 €.

- DLSI. Je préfère faire autre chose sur mon portefeuille (les arbitrages). +17 % en 1 mois.

J’ai aussi acheté quelques call sur Orange, comme ticket de loto.

▣ Performance et gains

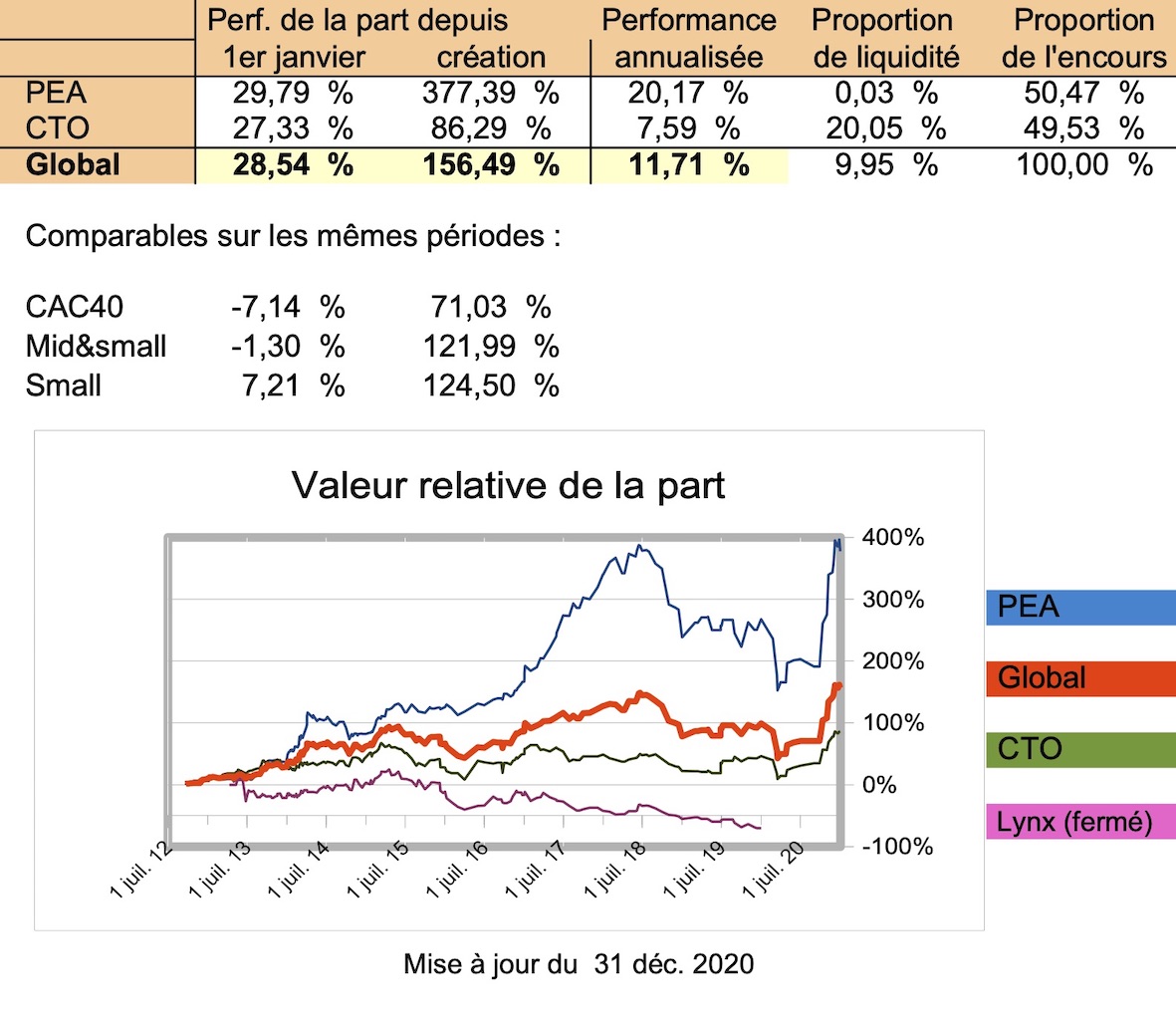

Après deux années de disette, pendant lesquelles les small et value ont été à la peine, le portefeuille est bien reparti en 2020, : + 29,79 % (PEA), + 27,33 % (CTO), + 28,54 % (Global) soit bien au dessus des indices français (cf. tableau). La performance est évidemment tirée par Hipay, mais pas uniquement.

Bilan détaillé :

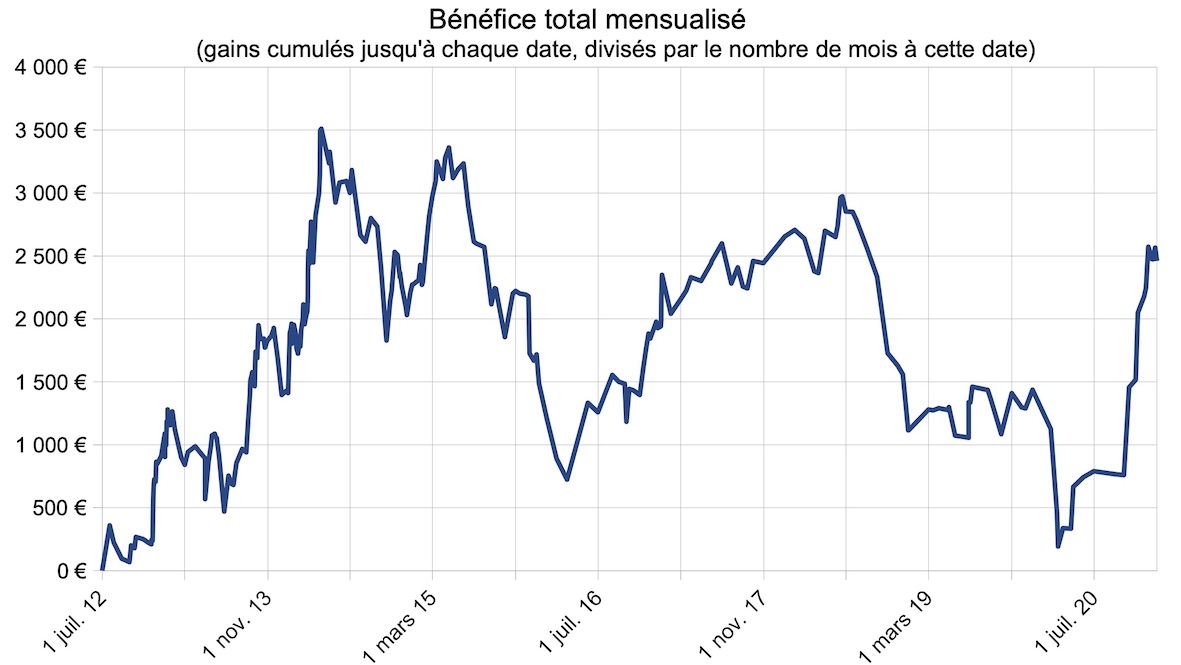

Régulièrement, je donne les gains mensuels nets du portefeuille afin de me persuader que le travail fourni est rentable. Voilà ce que ça donne aujourd’hui :

▣ Composition du portefeuille

La composition du portefeuille au 31 décembre 2020 est supportée à 50 % par deux valeurs, et à 72 % par 5 valeurs :

| Portefeuille global | |

| Hipay | 29,20 % |

| Gaumont | 20,51 % |

| Sofragi | 8,60 % |

| Cofidur | 6,66 % |

| TXCOM | 6,34 % |

| Akwel | 2,99 % |

| Media 6 | 2,14 % |

| Arbitrage sur titre illiquide | 2,09 % |

| Vicat | 1,92 % |

| PowerFilm Inc. – Délisté | 1,86 % |

| Quadient | 1,47 % |

| Plastivaloire | 1,37 % |

| Esso | 0,96 % |

| Euronav | 0,74 % |

| Financière de l’Odet | 0,73 % |

| Renault | 0,67 % |

| Civeo Corp. | 0,46 % |

| Options Call URW, GLE, ORA | 0,15 % |

| International Seaways | 0,10 % |

| Daubasses (4 lignes) | 1,10 % |

| Total titres (23 lignes) | 90,05 % |

| Liquidités | 9,95 % |

Voici les plans pour 2021. Sofragi est destiné à être vendue début janvier et je devrais donc me retrouver avec 20 % de liquidités. Hipay sera allégé au fur et à mesure de sa montée (je m’attends à un très bon T4). Gaumont sera gardé jusqu’à OPA (ou remontada). Cofidur sera gardé ad vitam aeternam : avec un telle rentabilité sur investissement, je ne lâche pas l’affaire. Pour TXCOM, je vais attendre les prochains résultats pour décider dans quelle poche rentre cet investissement. J’ai moins de conviction sur les autres sociétés, souvent parce que je ne les ai as beaucoup travaillées.

▣ Migration Binck vers Saxo. Offre Investor du Credit Agricole.

Saxo a racheté Binck.fr et la migration de plateforme a eu lieu fin novembre comme annoncé. Il n’est pas exagéré de dire que la nouvelle plateforme est catastrophique. Je ne vais pas entrer dans les détails car il y en aurait trop, et ils sont déjà référencés dans la file de discussion appropriée de l’IH (à partir d’ici). Il y a les problèmes d’ergonomie, des fonctionnalités Binck qui ont disparu etc. Mais plus grave, il y a de nombreuses erreur sdans les dividendes étrangers. La palme de l’incompétence revient aux 56% de retenue à la source sur un dividende de société française encaissé sur un PEA. Tout aussi pénible : il y a très peu de réponses apportées par le service client. Pour ma part, je n’ai demandé qu’une chose par mail : la brochure tarifaire. Aucune réponse depuis 1 mois (heureusement, quelqu’un l’a postée sur l’IH depuis).

Binck avait construit un joli savoir-faire et une bonne réputation. C’est la preuve d’une sacré incompétence d’avoir laissé perdre ça. C’est aussi le propre d’une réputation : il faut des années pour la construire, et quelques jours pour la détruire.

Un avantage est qu’on a sous les yeux un exemple du fait qu’une fusion ne crée pas forcément de la richesse. Parfois même, elle en détruit. Saxo a acheté un savoir-faire, une réputation, et des clients. Elle a préféré laissé de coté le savoir-faire. La réputation accumulée par l’ex-Binck a été anéantie en quelques semaines. Quant aux clients, elle va perdre beaucoup de ceux qu’elle a rachetés. Par conséquent, Saxo a payé un actif dont la valeur a été instantanément détruite. Si ce genre de fusion très mal préparée, et très mal exécutée, se déroule dans le domaine bancaire, cela doit arriver ailleurs aussi.

Maintenant que faire ? Le transfert d’un compte chez un autre courtier prend du temps, et est plus ou moins bien géré. Quand on a à faire à un courtier incompétent, il est d’autant moins conseillé de transférer son compte en bloc. Il est préférable de transférer des fonds sur son nouveau CTO à chaque fois qu’on vend une position (attendre 2-3 jours à cause des dates de valeur). On peut ainsi rouler progressivement ses fonds vers un nouveau courtier, soit en rachetant les mêmes positions, soit à l’occasion de changement de positions. On peut le faire plus ou moins vite suivant ses envies et son fonds de roulement.

Pour transférer un PEA, l’affaire est plus délicate car à partir du moment où l’on a fait pas mal de plus-values dessus, il n’est plus question de sortir les fonds. Il faut donc transférer le PEA dans son ensemble. Afin que cela se passe le moins mal possible, on enlèvera (ou on essayera d’enlever) les titres qui peuvent poser problèmes : les titres sortis de la cote, les sociétés en liquidation judiciaire dont les actions n’ont pas été annulées, etc. On essayera aussi d’avoir le moins de titres possible. Si on peut le faire en ayant tout vendu c’est encore mieux.

Mon deuxième courtier est ma banque historique, le Crédit Agricole (CA), via l’offre Investore Integral. En 2019, j’ai ouvert ce compte pour une raison très particulière : je pouvais y réaliser une opération que mes trois autres courtiers de l’époque ne m’autorisaient pas, un achat de titres hors marché (TXCOM, un gros paquet). A l’usage, j’ai été agréablement surpris de la qualité de l’offre : frais réduits (comme un courtier en ligne) à 0,1 % l’ordre, offre de titres assez vaste, et qualité de la plateforme. Celle-ci est assez vieux jeu, et ceux qui aiment ce qui clignote dans tous les sens seront déçus. Mais elle est efficace, et je n’ai rien trouvé d’indispensable que je ne puisse faire. Avantage suprême : zéro bug relevé depuis un an et demi, zéro problème, je n’ai jamais contacté le service client ! On sent que le CA c’est du sérieux. Autre avantage, si le CA est votre banque traditionnelle alors les virements internes sont instantanés. Le seul inconvénient de la plateforme, assez pénible : la lourdeur pour se connecter. Il faut passer par son compte usuel, et faire en tout 9 clicks pour arriver à son compte-titres (dont 6 pour le code qui nécessite des clicks à l’écran). De plus, la déconnexion automatique est rapide (moins d’une heure je pense). Petit à petit, j’ai pris goût à Investore Integral et je transfère progressivement mes liquidités du CTO Saxo vers le CA. Pour le PEA, je vais attendre un peu avant d’y voir plus clair.

▣ Nouvelles du blog

Trois articles publiés ce mois sur le blog : l’analyse de 1000mercis, la présentation de Loophey, un investisseur presque débutant et une compilation d’articles du Canard Enchainé.

L’iconographie de l’article nous rappelle l’hiver qui est enfin arrivé, et on retrouve une vieille connaissance du blog, un de mes peintres préféré : Pierre Brueghel l’Ancien (1525-1569), avec une oeuvre intitulée Le Dénombrement de Bethléem, peint en 1566. Joseph et Marie enceinte viennent faire recenser leur futur enfant, dans un Bethléem transposé dans un village flamand enneigé à l’époque de Brueghel. Le tableau a été copié de nombreuses fois par l’atelier de son fils Pierre Brueghel le Jeune.

▣ Vu ailleurs

Voici quelques articles qui concernent les valeurs dont je vous ai parlé ici. Tout d’abord un article de Investir du 21 novembre sur Plastivaloire, un équipementier auto qui a déjà fait x2 mais qui garde du potentiel :

Dans le numéro du 12 décembre on trouve une présentation de Quadient :

Le numéro du 19 décembre fait le point sur le travail temporaire, notamment sur DLSI, que je viens de vendre :

Quant au dernier numéro de l’année, du 26 décembre, il fait le point sur deux sociétés dont je vous ai parlé, Hopscotch et 1000mercis :

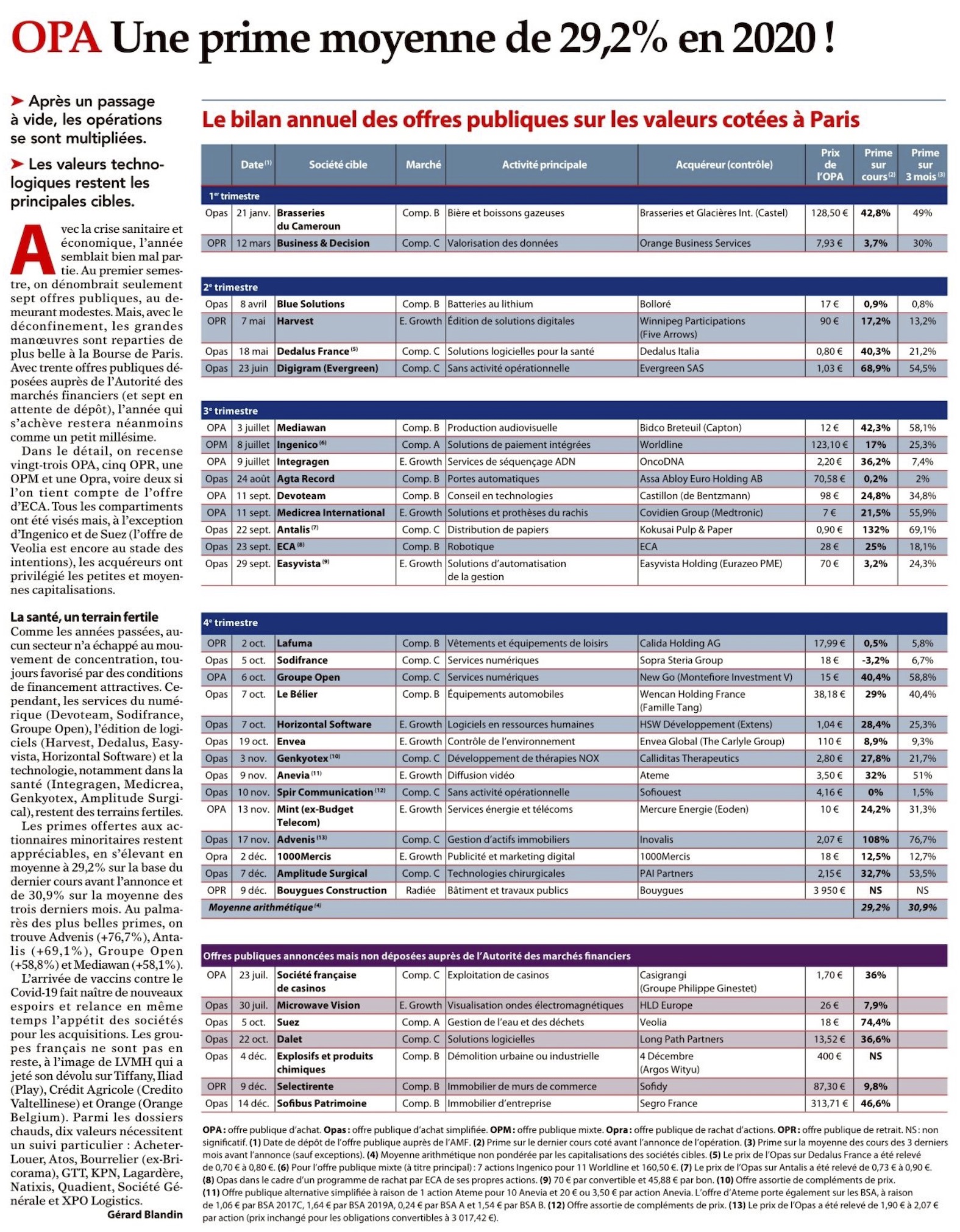

Un petit bilan de fin d’année. Le journal Le Revenu du 18 décembre au 7 janvier fournit un récapitulatif des Offres Publiques de l’année :

Je vous souhaite une très bonne année 2021.

JL – 1er janvier 2021.

Félicitations pour cette jolie performance, merci pour les informations sur vos brokers, et meilleurs vœux pour 2021 !

Sur URW, c’est clair que Niel & Bressler m’ont permis de sauver quelques Kopecks…

Intéressant le choix de calls sur Orange, il faut vraiment que je me mette aux options. Vous les avec achetés sur Investor Integrale ?

Bonjour Geronimo et bonne année,

J’ai acheté les call sur Saxo, j’ai l’impression qu’on ne peut pas trader les options sur Investore Integral (quelqu’un peut confirmer ?).

JL

Bonjour Jérôme,

Je te souhaite une bonne année et j’espère que tu vas bien.

J’organise un carnaval d’articles en janvier.

Voici les détails :

https://www.trading-attitude.com/meilleurs-conseils-pour-vos-finances

Cela me ferait très plaisir que tu y participes.

Merci

Michel

Bonjour Michel et bonne année,

Merci pour cette sympathique proposition.

Depuis le début de mon blog, j’ai une envie et une position constantes : je n’ai rien à vendre, pas de publicité, je ne souhaite rien faire de spécial pour attirer les lecteurs. Juste tenter de faire un blog et des articles du mieux que je peux ; si ça plait, des lecteurs viendront, sinon je me serais juste amusé.

Je vais donc décliner votre offre et vous souhaite une bel évènement.

JL

Bonjour,

L’IH a fait une synthèse des déboires avec Saxo ici :

https://www.devenir-rentier.fr/p454718#p454718

JL

Magnifique reporting (comme toujours) eh oui les small caps ont eu, étonnamment, une très belle année. On le voit aussi dans la remontada d’un fonds comme Indépendance et Expansion.

Bravo, continue le bon boulot ! Passionnant.

PoliticalAnimal

Bonjour Jerome,

Merci pour le partage et pour vos explications.

Je remarque une petite ligne Euronav. SVP j’aimerais bien lire vos idée sur la thèse d’investissement sur le titre(tu partage la thèse du super cycle des tanker suite à la réglementation IMO 2020-2030?!) et le degré de conviction de cette investissement. Prévoyez-vous de de renforcez( le titre est assez bas vers 6.6€) ?

Bonne année,

Bonjour mosttt,

J’ai été assez léger sur l’analyse de Euronav, j’ai voulu jouer les problèmes de stockage du pétrole. Le FCF 2020 devrait être assez élevé. Il y a un bon dividende aussi.

Si vous voulez en savoir plus, je vous conseille le blog de Patrick, c’est un spécialiste du sujet : http://ratioratingranking.blogspot.com/

Bonne année

JL

Félicitation pour cette belle performance, le vent a fini par tourner.

Merci pour la qualité et la régularité des rapports. À mes yeux, vos publications sont bien plus excitantes que la sortie de certains journaux spécialisés.

Enfin, la finesse et le style de vos remarques sur les forums de l’IH sont un régal. Quel sang froid par moments !

Bon courage pour 2021 !

Thomas.

Bonjour Jerome,

je serai curieux de connaitre votre avis sur Quadient, les ratios sont plutôt sympas – au premier abord – grâce à la machine à cash que représente les activités historiques. Mais ces activités sont en déclin, je ne vous l’apprends pas.

Au final ce n’est pas évident de valoriser cette société qui tente de rebondir par ailleurs, aussi je me permets de vous demander quel est votre prix cible ?

Je vous remercie.

Bonjour Jean, pour moi Quadient perd continuellement (au fil des ans) de la valeur (sur le graphique). Inutile, donc de perdre son temps à espérer que cela remonte. Cela peut arriver, mais il y a tellement d’autres actions beaucoup plus intéressantes comme Focus Home (sur court terme), ou Esker.

Bonjour Michel,

Merci, mais si une entreprise se résumait a son graphique, vous n’imaginez pas le nombre d’opportunités que j’aurais raté.

J’ai également un peu de focus home dans une poche « speculative » et a choisir Hipay me semble toujours tres attrayante.

Mais quadient me fait de l’oeil, j’en ai deja, et j’hésite a renforcer. D’ou ma question sur cette société, dont la réponse pourra (ou pas) m’aider dans ma décision 🙂

Bonjour Jean,

Je n’ai pas encore vraiment étudié Quadient d’où ma petite position. Ce que je peux vous dire pour l’instant :

– ratios de valorisation faibles, notamment au regard du FCF. On a actuellement P/FCF = 4 et EV/FCF = 10

– les activités historiques décroissent mais les nouvelles croissent à vitesse grand v, le CA total se maintient

– le DG a racheté pour > 450 k€ d’actions depuis octobre 2019

J’essaye d’étudier un peu plus mais pas sûr que j’aie vraiment le temps. Pour l’instant je n’ai donc pas de prix cible.

Quadient revoit à la hausse ses perspectives 2020.

FCF prévu = 130 M€ au lieu de 100 M€.

Bonjour JL

Pourquoi alléger Hipay alors que le potentiel est énorme ?

Quelle est la valeur cible selon vous ?

Bonjour,

Comme vous l’avez vu, Hipay représente 30 % de mon portefeuille, c’est énorme. L’expérience m’a appris la prudence : ne pas mettre tous ses oeufs dans le meme panier, comme on dit.

Valeur cible : entre 30 et 60 € suivant la suite des événements. On en saura plus en février et mars quant on aura les résultats de 2020.

JL

Bonjour, devant ce concert de louanges je me permets de vous demander si vous comparez votre performance aux indices (en particulier le small) avec ou sans dividendes.Il me semble qu’avec dividendes réinvestis vous avez une performance similaire au cac small.

Bonjour Marty,

Je me faisais justement cette réflexion ces derniers jours. Ou puis-je trouver les performances du cac small dividendes réinvestis sur les 9 dernières années ?

JL

Merci pour votre réponse. La liste des indices CAC peut etre consultée ici :

https://live.euronext.com/sites/default/files/documentation/index-rules/cac_family_rules_version_18-01_nov_2018.pdf

Pour le Cac Small Total Return Gross (dividendes réinvestis), je ne trouve que les données par semaine,le 29 juin 2012 7379.83, le 29 décembre 2020 19315.18, soit une hausse de 161.72 %. Ca donne une petite idée.

https://live.euronext.com/fr/product/indices/QS0011213723-XPAR

Bonsoir Jérome,

Merci de vos nombreuses contributions. J’ai découvert votre forum grâce à LoopHey, le contenu est plaisant et pertinent.

Une question pour vous : la performance de votre portefeuille affichée inclut-elle les dividendes ? Si oui, après fiscalité ?

Bien à vous,

Ursule

Bonsoir Ursule

Oui, la performance inclut les dividendes. Je n’ai jamais compté mais ceux-ci sont assez faibles dans mon portefeuille. Un certain nombre de mes sociétés ne verse pas de dividende, ou un dividende assez faible (1 % pour Gaumont, 0 pour Hipay, 2 % pour Cofidur etc).

La performance est hors fiscalité, sauf pour les prélèvements à la source effectués par le courtier sur les dividendes d’actions étrangères.

En fait, la performance est basée sur la valeur liquidative de chaque portefeuille telle que donnée par mes courtier.

JL

Bonsoir Jérôme. Merci de votre rapide retour.

Je regarde le CAC 40 GR (dividendes réintégrés) ainsi que le CAC small GR et remarque que la performance sur la même période est de +200% (vs 190% pour vous sur le CT). En clair, qu’une approche lazy vous économiserai du temps pour le même rendement.

Je remarque également que la performance sur le PEA est 2x meilleure. Y a-t-il une différence d’approche ? Si oui, pourquoi ne pas vous concentrer en priorité sur l’approche du PEA plutôt que de vous diluer avec une stratégie moins rentable ?

Merci de votre travail et de vos partages,

Ursule

Bonjour,

Pendant longtemps, dans les grandes lignes j’ai investi en actions françaises sur le PEA, et en actions US et canadienne sur le(s) CT.

Ainsi, pendant cette période de temps :

– la performance du CT a été très médiocre, en tout cas inférieure aux indices US,

– la performance du PEA a été très bonne, nettement supérieure aux indices français.

A partir de 2018, j’ai donc progressivement réorienté mon CT vers les actions françaises. Ce qui explique que ces dernières années, performances du CT et du PEA soient comparables.

Si vous voulez comparer à un indice le plus près possible de la stratégie, il faut donc :

– comparer le PEA au CAC small GR,

– comparer le CT à : (2/3) x un indice US + (1/3) x CAC small GR .

Le premier superforme nettement, le second sous performe nettement.

Quant à l’approche lazy à base d’indice, vous pourrez avoir ma réponse ici, notamment :

http://leprojetlynch.com/2019/03/principia-boursicotae/

JL

Bonjour Jerome,

Dans votre portefeuille, Gaumont occupe la deuxième place en terme d’investissement.

Que pensez-vous de l’action qui stagne depuis plusieurs mois ?

Comptez-vous la garder ? Si oui sur quelles perspectives ?

Avez-vous un objectif de vente ?

Bien à vous.

Thierry

Bonjour Thierry,

C’est une action un peu désespérante car elle stagne largement sous son prix, que les Seydoux ne sont pas alignés avec les minoritaires, et que, au moins comptablement, la société perd de l’argent. Mais les « contenus » comme on appelle maintenant les films et séries semblent aiguiser les apétits donc je garde. Pour combien de temps ? Je ne sais pas… Objectif de vente vers les 180 €.

Bonne soirée

JL