L’été est le temps de lire des gros livres (voir mon article précédent sur Security Analysis) mais est aussi celui des divertissements.

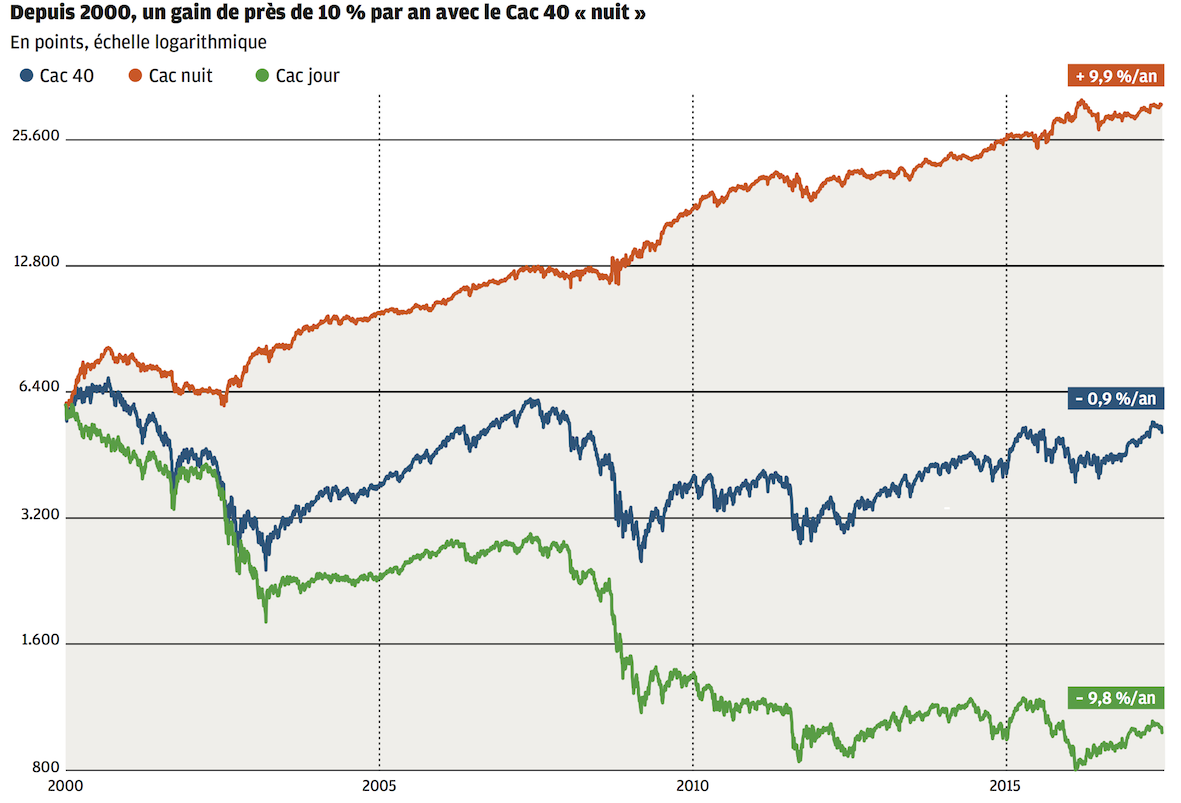

Un article du journal Investir du 22 juillet 2017 m’a surpris. Le journaliste a décidé de décomposer la performance du CAC40 en 2 : un partie dite de jour, prenant l’évolution de l’indice entre le fixing du matin et celui du soir, une autre partie de nuit, prenant l’évolution entre le fixing du soir et celui du matin. On pourrait s’attendre à ce que les deux courbes soient corrélées, mais non. Non seulement elles ne le sont pas, mais leur différence est impressionnante : sur la figure ci-dessous on voit que le CAC nuit a été multiplié par 5 depuis le 1er janvier 2000 (17,464 ans) alors que le CAC jour a été divisé par 6 ! (ainsi le CAC global a eu une performance quasi nulle).

L’explication donnée par le journal est assez succincte et à vrai dire ne me satisfait pas :

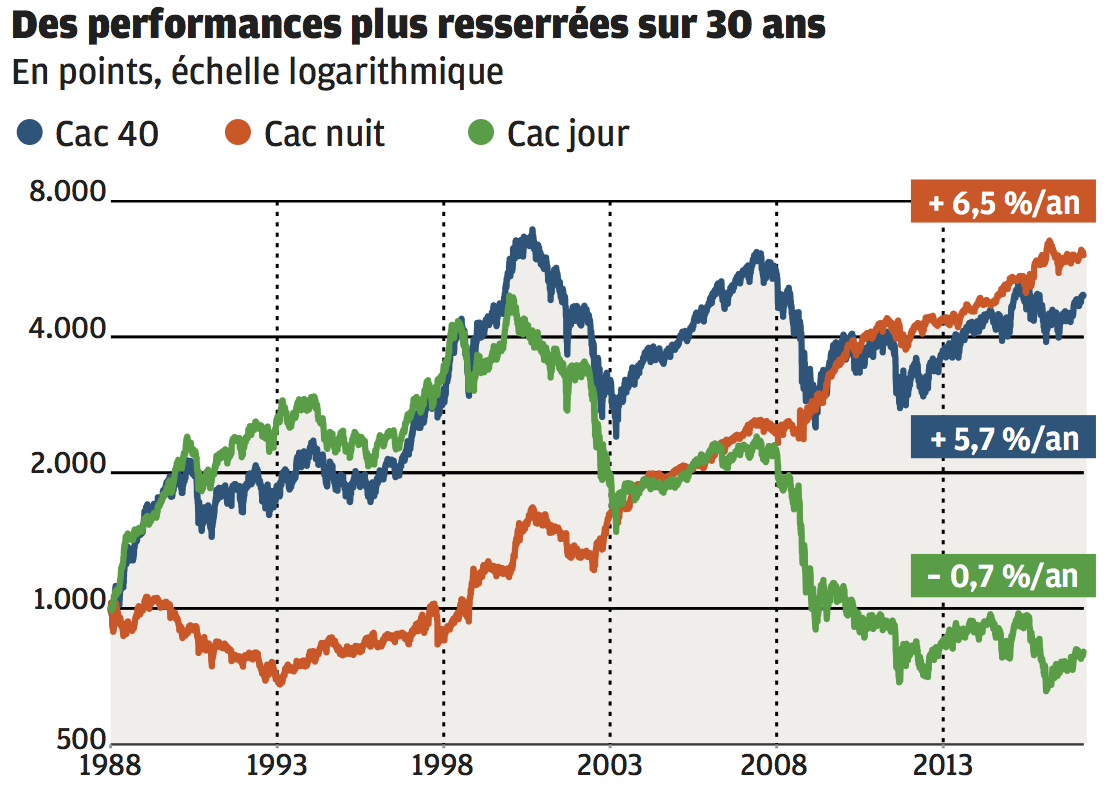

Il semblerait que la réponse soit à chercher du côté de Wall Street, marché directeur qui entraîne à sa suite le Cac 40, puis les contrats futures et autres CFD à partir de son ouverture, à 15 h 30 (heure française), jusqu’à sa clôture, à 22 heures. Cependant, bien que la différence entre les Cac40 jour et nuit soit impressionnante depuis 2000, ce n’était pas le cas jusqu’au milieu des années 1990, où, au contraire, le Cac 40 « jour » affichait de meilleures performances.

Et de donner ces courbes sur 30 ans et non plus 17 ans :

Sur une telle échelle de temps de 17 années, je pense que la différence est significative (non due au hasard) mais significative de quoi ? J’ai du mal à croire que les américains soient systématiquement plus optimistes que les européens sur le CAC40, et sûrement pas au point de faire x5 au lieu de x1/6. La raison pour laquelle la tendance n’était pas la même avant les années 2000 me paraît tout aussi mystérieuse.

Bref, je trouve qu’Investir a sorti une jolie courbe pour chercheur. Elle pose plus de questions qu’elle ne donne de réponse.

JL – 29 juillet 2017.

Est ce que l’explication ne serait pas liée au fait que les annonces importantes des sociétés sont souvent faites hors marché ?

Bonjour Thierry,

Bonne idée, mais alors il faudrait en conclure que les annonces sont en moyenne plutôt bonnes ? Puis que les opérateurs se ravisent dans la journée ? Je ne sais pas…

Bonjour Jerome, merci pour le partage de toutes vos lectures précédentes ainsi que celles-ci. J’ai grand plaisir a vous lire y compris vos analyses.

Que faut-il comprenre par CAC nuit et CAC jour ? Cela met-il en avance qu’il vaudrait mieux acheter la valeur en fin de séance (15h30-16h30) ou en début de séance (8h-9h) ?

Bonjour FunnyDjo,

Cela veut dire que statistiquement il vaudrait mieux acheter au fixing du soir (17 h 35) et revendre au fixing du matin (9h 00).

merci pour ce sujet

mon idée :

L’explication de la haut perfo de x 5 fois en 17 ans est dû selon moi à l’effet « boule de neige « de la durée , mais surtout au nombre d’opérations effectuées : 17 x 260 jours ouvrable par an = 4420 ! …

Cela fausse en hyper exagération la perfo finale

La perfo moyenne / jour est donc de 400 % / par 4420 = 0.094 % ( à peine 1/10 de 1 % ! )

Chiffre à comparer avec l’écart moyen / jour du CAC 40 qui doit être au minimum 10 à 20 fois supérieur : de 0.9 à 1.8 % ! ?

Cette écart nous montre la grande fragilité d’arriver à faire une perfo finale de 5x en 17 ans

De plus les frais de transactions par jour mangent complètement la perfo chaque jour !

0.10 % de frais x 2 = -0,20% ( achat le soir + revente le matin = 2 opérations par jours ) … pour + 0.09 % de gains brut

Ps : je n’ai pas compté aussi la TTF à 0.30 % par achat , car on suppose les opérations réalisées avec un tracker CAC40

( qui a aussi des frais annuels de 0.80 % en moyenne à déduire aussi de la perfo brut )

Donc c’est un profit final irréalisable !

La notion de vendre ses Actions en Mai et de les racheter en début Nov est beaucoup plus réaliste ! : mais c’est un autre sujet

Bonjour Potpot,

La question n’est pas tant de savoir si le x5 est beaucoup ou pas, mais de comprendre la différence entre le x5 et le /6.

Par contre vous avez raison sur le fait que même si cela se reproduisait, ce serait difficile à jouer à cause des frais de transactions.

Cela ne viendrait-il pas du détachement du dividende, qui se fait à l’ouverture ? Il aurait fallu faire la même étude sur le CAC GR, qui lui n’a pas une performance nulle depuis 2000.

Un x5 en 17,5 ans fait du 9,5 % par an, soit beaucoup plus que les dividendes du CAC40.

En fait, il y a sans doute plusieurs explications qui sont d’ailleurs mutuellement compatibles et expliquent chacune, je pense, qqs % :

– les annonces hors marché (en général positives oui, malgré tout la croissance à moyen terme est là) ;

– le détachement des dividendes ;

– sans doute un peu d’achat d’Américains (la liquidité américaine ne peut se placer qu’entre 15h30 et 17h30 et donc à une forte probabilité d’arriver au fixing).

Mais clairement, question intéressante qui demanderait plus d’explications

Salut PoliticalAnimal,

Pour les achats d’américains que tu mentionnes, qui « arrivent au fixing » de 17 h 30, il font donc monter le CAC jour et pas nuit ! Ca joue donc dans le sens inverse que tu proposais 🙂

JL

Exact, ça fait plus que 2 explications possibles et en plus la 3ème va dans l’autre sens… je me demande si on ne réfléchit pas sur un problème mal posé finalement et s’il n’y a pas une erreur méthodologique quelque part venant de l’article du journal.

Ca peut être une erreur, mais comme indiqué dans l’article de Quant mentionné plus bas, cela a été trouvé par d’autres aux US.

sujet intéressant je trouve …

autant je ne sais pas expliquer la différence (énorme !) entre le CAC nuit et le CAC jour autant le changement de paradigme en 2000 me semble pouvoir être expliqué par l’arrivée d’internet.

Je n’ai pas d’explication très concrète à donner à ce stade mais je vais y réfléchir … 😉

Merci pour ce « jeu-enquête » de l’été …

Salut,

J’ai lu d’autres articles anglais sur le sujet et j’ai retenu celui la

http://www.investopedia.com/day-trading/best-time-day-week-month-trade-stocks/

Il y a une saisonnalite des flux financiers sur les marchés US aussi et on peut en sortir des regles afin d’optimiser l’achat de fonds.

En general il vaut mieux acheter les ETF/fond, un Lundi en milieu de mois (du 8 au 22) et en fin de sceance (16h-17h). Septembre est le mois ou les prix sont généralement les plus bas.

Au contraire, il vaut mieux revendre des ETF un vendredi matin entre 10h-11h en debut de mois ou fin de mois (du 1 au 7 et du 23 au 31).

Je pense acheter mes ETF/fond de cette maniere pour une approche lazy long terme.

Bonjour FunnyDjo,

Les différences citées sont très faibles et ne sont significatives qu’en accumulant plein de cycles. En faisant seulement quelques achats vous serez beaucoup plus sensible aux autres causes de variation qu’aux variations citées.

Par exemple si j’avais à acheter un ETF sur le pétrole, j’achèterais quand le baril est à 40 ou 30 $ (ce que j’ai fait sur les actions) et je revendrais quand le baril est à 60 ou 80 $. Les variations des ETF pétroliers dans une semaine moyennée sur un siècle sont très très faibles devant les variations dues au cours du pétrole.

Idem pour les autres ETF.

JL.

Un effet du trading intraday qui déboucle ses positions, que ce soit pour passer sur d’autres marchés, pour éviter la TTF, ou encore pour bien dormir, et se trouve techniquement vendeur en fin de séance, quitte à en en neutraliser une partie des gains?

Pour creuser, il faudrait voir si les performances sont aussi différenciées au cours d’une séance boursière ou pas.

A vue de graphique on peut aussi noter:

– Qu’une grande part de la différence s’est faite en période de krach L’influence du marché directeur proposée par Investir trouverait là une base, avec les tendances de pré-ouverture et l’ouverture de Wall Street en pleine séance. Cependant ce n’est pas à partir de l’ouverture de 15h30 qu’il faudrait regarder, mais un peu en amont quand les indicateurs d’avant-séance commencent à remonter.

– Qu’il y a aussi une énorme différence de volatilité entre les deux performances.

Bonjour JL,

Pour information, je suis prems sur ce sujet -> http://www.lequant40.com/2017/06/les-marches-financiers-vivent-la-nuit.html 🙂 !

Amicalement,

R.

Magnifique. Mais il n’y a pas de date sur vos articles !

Sinon, avez-vous une explication à ce phénomène qui semble assez magique ?

Bonjour,

Une autre idée m’est venue. Je pense que les acheteurs pros préfèrent que le cours de cloture soit le plus faible possible pour pouvoir acheter plus facilement le lendemain. Comment faire cela ? Acheter plutôt le matin que tout au cours de la journée, et ainsi diminuer le flux acheteur l’après-midi. Je dis cela car j’ai souvent constaté qu’après une flambée le matin le cours redescend dans la journée… ceci sur les smalls, donc je ne sais pas si c’est transposable.

Bonne journée.