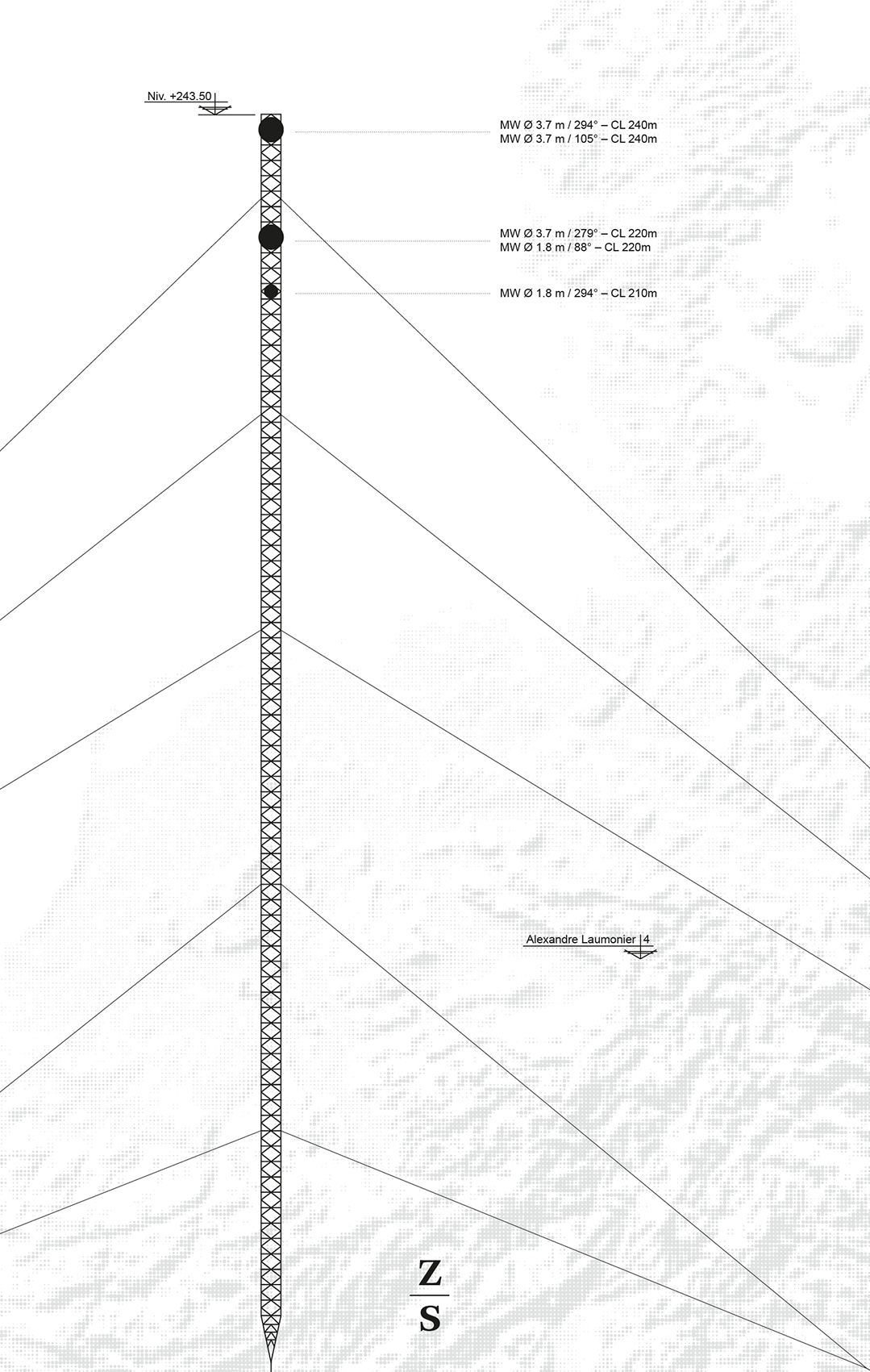

Après « 6 » et « 5« , livres que je vous avais présentés dans deux articles précédents, j’avais écrit « L’auteur nous a indiqué que la série s’arrêterait là. Espérons qu’il change d’avis ». Alexandre Laumonier a exhaussé mon voeu : pour notre plus grand bonheur, il vient de sortir le troisième ouvrage de la saga, « 4« , toujours sur le sujet des marchés financiers et de la course à la vitesse de transmission de l’information que ces marchés génèrent.

Après « 6 » et « 5« , livres que je vous avais présentés dans deux articles précédents, j’avais écrit « L’auteur nous a indiqué que la série s’arrêterait là. Espérons qu’il change d’avis ». Alexandre Laumonier a exhaussé mon voeu : pour notre plus grand bonheur, il vient de sortir le troisième ouvrage de la saga, « 4« , toujours sur le sujet des marchés financiers et de la course à la vitesse de transmission de l’information que ces marchés génèrent.

La série a encore gagné en audience, puisque j’ai vu un compte-rendu de lecture dans plusieurs journaux. Je n’ai pas encore eu le temps de lire l’ouvrage mais je spécule que le talent de conteur d’Alexandre Laumonier ait encore fait son oeuvre. Puis, mon journal préféré a publié cette semaine son compte-rendu de lecture, et je ne pourrai écrire mieux. Le voici donc (Le Canard Enchainé, 27 février 2019) :Continuer la lecture →