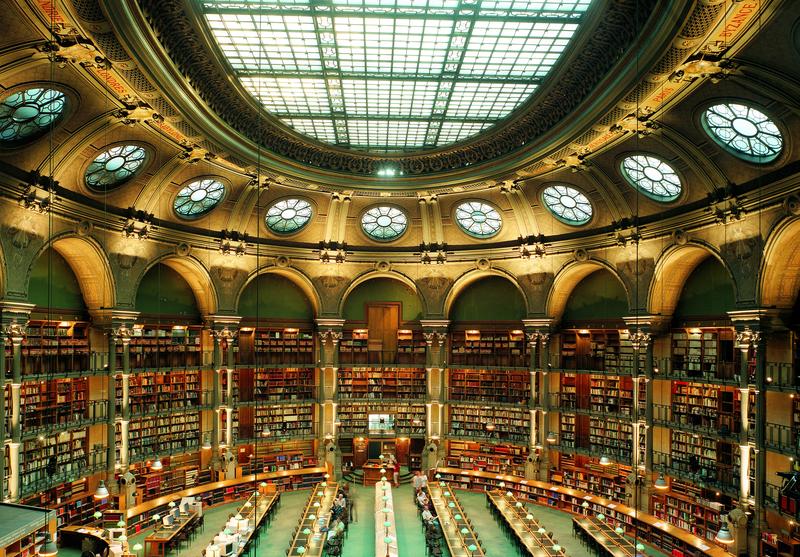

Pour une fois l’oeuvre du mois est architecturale. J’ai été séduit par la photo de la salle ovale de la BNF-site Richelieu. Voici un but de visite lors d’un prochain passage à Paris. On peut aussi faire un don pour la rénovation du site.

Du côté des marchés, l’observation du mois a été (une fois de plus) l’aspect moutonnier des acteurs de marché. D’après les analystes : 1. Jusqu’au jour de l’élection, Trump ne devait pas être élu 2. Son élection serait une catastrophe. Le lendemain, et les semaines qui ont suivi, alors que les marchés montaient, tous les analystes se sont succédé pour nous expliquer pourquoi l’élection de Trump était une bonne nouvelle pour le business et donc les marchés. CQFD.

▣ Mouvements de portefeuille et nouvelles des sociétés

- Prodware. Un article du blog y a été consacré. J’en achète une ligne en suivant les gros achats du DAF de la société. Depuis, il y a encore eu des rachats d’actions propres.

- HF Company. Après la baisse du cours, je suis revenu sur les derniers résultats semestriels. A un cours de 12 €, la capitalisation est de 43 M€, la trésorerie nette de 23 M€, soit une valeur d’entreprise EV = 20 M€. Sur le semestre, le FCF et l’EBITDA sont de 3,8 et 3 M€ respectivement. En annualisant, on obtient donc un EV/FCF = 2,6 et EV/EBITDA = 3,3. Ce n’est pas cher. Tout cela pour une VANN = 8,6 € et une VANT = 10,6 €. Je rachète donc la demi-position que j’avais vendue en juin. A surveiller tout de même, car c’est surtout le 1er trimestre qui portait ces bons résultats. Mais le management est très confiant.

- Gevelot. Même chose que pour HF. Après les bons résultats, je rachète la demi-position que j’avais vendue en juin.

- LNC. Je vends le reste de ma ligne à 34,90 €. A chaque OPAS que j’ai suivie, le cours a baissé ensuite. J’espérais me racheter à -20 %, sinon tant pis. Cette fois, pas de baisse, puisqu’au moment où j’écris ces lignes, le cours est déjà à 43 €… On vend toujours trop tôt.

- Xilam. Les derniers résultats étaient excellents. Ils ont continué à faire grimper le cours, qui avait frémi après avoir vivoté depuis plusieurs années. De plus, la diffusion des productions Xilam sur internet, notamment sur Youtube, augmente vite. Je garde mes actions malgré leur hausse de +250 % depuis le début de l’année.

- Encres Dubuit (ex-daubasse). Allègement d’environ la moitié de ma ligne à 4,37 €. +108 % en environ 1 an.

- Bank of America. Suite à l’élection de Trump, les warrants A de Bank of America ont gagné 100 % par rapport au point léthargique où ils étaient tombés. Je me sépare de cette ligne (vers 6,5 et 8,4 $) qui a trop longtemps été un boulet. J’ai du mal à croire que Trump ait une telle influence sur l’économie et je préfère prendre mes jambes à mon cou. La PV est de + 18 % en 3 ans.

- Dart Group PLC. 437 p. J’initie une ligne sur cet acteur du loisir et de la logistique UK dont Boris m’a vanté les mérites. Voici les quelques chiffres que j’ai relevés, en million de livres : capi = 560 (cours de 366 p), CA = 1400, capi/CA = 0,4, cash net de dettes financières = 320, EV = 240, FCFmoyen = 20, RNmoyen = 45, RN2016 = 90, EV/FCFmoyen = 12, EV/RNmoyen = 5, EV/RN2016 = 3, EV/EBITDA = 1 à 2 suivant les années. Croissance régulière : le CA a fait x 2 en 4 ans. L’EV/EBITDA est particulièrement faible (mais le FCF est moins reluisant).

- Financière de l’Odet. 694 €. Cette fois c’est en suivant les camarades (Wawawoum, PoliticalAnimal et Jeyfox), que j’initie une ligne de cette valeur Bolloré. Un suivi gouroutestque de ma part car je n’ai pas osé me lancer dans une analyse du titre, cela me parait trop compliqué. Le consensus maison sur Odet est d’au moins 1500 €.

- Coty. 19,71 $. Boite US dans le secteur de la beauté, genre l’Oréal en devenir (peut-être). Encore un achat gouroutesque, à 100 % : c’est une des 3 positions de Michael Burry à fin sept 2016, qu’il a acheté autour de 23,5 $ sur la période juillet-septembre. Je n’ai aucune idée combien cela vaut.

- Thalassa. Les nouvelles se succèdent : en plus d’être nouvel actionnaire principal de LSR, Thalassa en devient un ardent activiste. Voir la mise à jour de l’article du blog.

▣ Performance

Le mois de novembre a vu un décollage à la verticale de la performance. Alors que la part était à 0 % cette année, elle est montée de presque 9 % en un mois. La valeur de la part est ainsi à +9,09 % sur 2016 et + 82 % depuis juillet 2012. L’élection de Trump y est pour beaucoup (soit-disant ; quelles sont les vraies motivations du marché, nul ne sait) : hausse fulgurante des banques (dont BAC, qui impacte le portefeuille pour +3 %), hausse du dollar US (impact de + 1 ou 2%). La hausse de Xilam, elle aussi impressionnante ces dernières semaines, a également bien contribué (~2 %). La liquidité globale reste assez importante puisqu’elle émarge à 15 %.

▣ Nouvelles du blog et autres

Trois articles publiés dans ces deux mois : un article de presse (le Canard) « le livret A rapporte 3 %« , un compte-rendu d’un livre sur Buffett, et un article sur la société et les actions Prodware.

Je vous souhaite un bon mois de fêtes à tous.

JL – 4 décembre 2016.

Financière de l’Odet est présent dans de nombreux portefeuilles effectivement, Serge de L’IF en a fait une ananalyse http://www.latribune.fr/vos-finances/financiere-de-l-odet-tout-bollore-avec-une-decote-612426.html

Selon les scénarios la décote serait plus ou moins importante:

décotes au cours de 705€:

-20% 705*100/80 = 881 €

-30% 705*100/70 = 1007 €

-36% 705*100/64 = 1102 €

Sans compter sur la croissance du groupe Bolloré dont Odet possède la majorité des actions.

Une autre valeur très présente dans les portefeuilles et dans les fonds value: MGI Coutier, qui en plus d’être « value » héhé a un très bon « momentum » arf

Bon pour être honnête je sais pas ce que ça vaut, enfin si, mais à travers les analyses grappillées ici et là (où est Jean-Marc?), car moi aussi comme beaucoup d’autres je suis plus suiveur qu’analyste.

Merci Captain pour cet article, je ne l’avais pas lu. Ça me permettra au moins d’avoir l’air plus intelligent si on me demande pourquoi j’ai acheté Odet.

Effectivement MGIC est partout. Mais pas chez moi car j’ai encore un peu du mal avec les trop bons momentum (même si pour LNC ça a été une expérience positive).

Pour les 4 premiers titres de ton post je suis aussi dedans (LNC vendus).

J’ai remplace mes LNC avec Stradim. Rien n’est encore dans les comptes mais les resa sont excellentes pour une boite bien geree.

On me conseillait aussi Audi AG. Les ratios sont impressionnants et certains pensent que VW va devoir racheter les mino. Je ne peux pas en acheter avec mon broker.

Je ne donne pas de conseils, juste des idees!

A+

Bonjour,

Avez vous toujours en portefeuille COFIDUR ?

Bonne journée et bravo pour votre blog très intéressant.

Bonjour Fred,

Oui j’ai toujours toutes mes actions. Après +80 % sur mon PRU, j’estime que c’est encore une des actions les moins chères de mon portefeuille. Le free cash flow au S1 cette année correspond à 0,25 € par action. A ce rythme-là mon argent est bien placé, je suis prêt à garder jusqu’à la fin de mes jours 🙂

Remarquable boulot et très appréciable mise en forme.

Un vrai talent de pédagogue

Merci Gabriel.

Salut Jérôme !

Quel % de ton PTF pour Coty ? et quel % du PTF de M. Burry ?

Merci pour ton excellent blog et bonnes fêtes de fin d’année !

Salut NicolasR !

J’en ai pris pour 1,2 % de mon portefeuille.

Burry en a pour 36 % du sien.

Bonnes fêtes avec la famille.