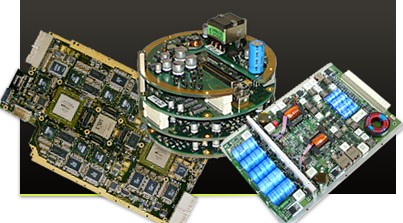

Il y a exactement un an nous avions donné une analyse de Cofidur sur valeurbourse.com intitulée « Cofidur, l’action parfaite ? » en référence à Peter Lynch. Nous prétendions avoir trouvé une des perles rares du marché. Pensez, l’action cotait à 0,85 € alors que sa VANN était de 1,50 €, sa VANT de 2,02 €, et pour un P/E et un EV/FCF égaux à 3. On avait donc à faire à une net-net qui dégageait une rentabilité de 33% par rapport à notre prix d’achat ! Tout cela ajouté au fait que les dirigeants sont les propriétaires principaux, qu’ils continuent à acheter des titres et qu’ils nous semblaient être de bons gestionnaires. Nous estimions la valeur de Cofidur à au moins 3 euros. Rappelons que le groupe fait dans la sous-traitance électronique, comme ce genre de cartes, pour diverses industries, notamment l’aviation ou les transports ferroviaires :

Il y a exactement un an nous avions donné une analyse de Cofidur sur valeurbourse.com intitulée « Cofidur, l’action parfaite ? » en référence à Peter Lynch. Nous prétendions avoir trouvé une des perles rares du marché. Pensez, l’action cotait à 0,85 € alors que sa VANN était de 1,50 €, sa VANT de 2,02 €, et pour un P/E et un EV/FCF égaux à 3. On avait donc à faire à une net-net qui dégageait une rentabilité de 33% par rapport à notre prix d’achat ! Tout cela ajouté au fait que les dirigeants sont les propriétaires principaux, qu’ils continuent à acheter des titres et qu’ils nous semblaient être de bons gestionnaires. Nous estimions la valeur de Cofidur à au moins 3 euros. Rappelons que le groupe fait dans la sous-traitance électronique, comme ce genre de cartes, pour diverses industries, notamment l’aviation ou les transports ferroviaires :

Qu’en est-il aujourd’hui, alors que le rapport du premier semestre 2014 vient d’être publié ?

Regardons les chiffres bruts, on obtient (cf. glossaire) :

- un BNPA de 0,04 € sur le semestre (0,07 € hors exceptionnel sur la même période en 2013),

- un FCF/action négatif de -0,34 € (0,55 € en 2013) ,

- un BFR/action en augmentation de 0,23 €,

- du cash pour 5,2 M€ (7 M€ fin 2013) avec une dette long-terme de 6,5 M€ (5,5 M € fin 2013),

- une VANT = 2,19 € (2,21 € fin 2013),

- une VANN = 1,52 € (1,71 € fin 2013),

- un quick ratio = 1,14,

- une augmentation des créances clients et des dettes fournisseurs,

Tout cela n’est pas très positif et m’incite à dégrader Cofidur dans la catégorie des « actions presque parfaites ». Mais en y regardant de plus près, les nouvelles ne sont pas entièrement mauvaises :

- le chiffre d’affaire a progressé (légèrement, 2%),

- le bénéfice net a baissé mais assez peu,

- la marge brute d’autofinancement est constante, c’est-à-dire le cash issu des opérations hors variation de BFR,

- le FCF négatif de -0,34 € peut être imputée à deux causes, chacune pour 0,23 € : d’une part l’augmentation du BFR, d’autre part un important investissement. Dans le BFR, l’augmentation seule des stocks représente 0,07 €. Stocks + investissement expliquent donc le FCF négatif.

- Et cet investissement, de quoi s’agit-il ? Le groupe a acheté plusieurs grosses machines pour un total de 1,8 M €. Dans le jargon, on parle de « machines CMS », pour « composant monté en surface », qui est une technique de fabrication de cartes électroniques. Voilà ces engins qui vont moderniser la production :

J’ai donc tendance à regarder les résultats de la façon suivante. Depuis un peu plus d’un an, le groupe Cofidur a remboursé son emprunt le plus cher (les obligations), il a racheté ses actions, il a dépensé une grosse somme pour de nouvelle machines, il a augmenté ses stocks. Avouez que cela ressemble plus à de l’investissement qu’à autre chose. Les membres de la direction ne sont pas des têtes brulées, pour moi c’est donc bon signe. Reste à maîtriser la baisse de rentabilité et l’augmentation des créances, le tout dans un marché difficile. Je ne sais prédire l’avenir mais je sais que nous avons affaire à une direction à laquelle j’associe volontiers les mots rigueur et compétence.

JL – 15 septembre 2014

Mises à jour

Chiffre d’affaires 2014

Voilà qui ressemble à une bonne nouvelle. Publications de la société, ce jour :

« Chiffre d’affaires annuel 2014.

| En Milliers d’Euros | 2014 | 2013 | 2012 |

| Chiffre d’affaires consolidé | 84 985 | 82 509 | 90 875 |

Faisant suite à une période de 3 années de recul de son Chiffre d’Affaires, le Groupe COFIDUR renoue avec la croissance en 2014 à périmètre comparable. Le Chiffre d’Affaires consolidé 2014 ressort en effet à 85 M€, soit une croissance de 3,5% par rapport à 2013. »

JL – 12 février 2015

Résultats 2014

Les résultats de l’année 2014 montrent une augmentation du chiffre d’affaires à 85 M€ (contre 82 M€ en 2013). Le résultat net est par contre en diminution à 0,27 € par action, contre 0,42 € en 2013. Cependant, hors exceptionnels (de 0,17 €), le résultat de 2013 était comparable puisqu’il se montait à 0,25 €. Le FCF est lui en nette diminution, passant de 0,83 à 0,10 €. Par contre, hors variations de BFR (-0,42 en 2013 et +0,12 € en 2014), et hors l’investissement exceptionnel en 2014 (-0,23 €), il passe de 0,41 à 0,45 € : la différence de FCF est donc entièrement due à la variation de BFR et à cet investissement. Le cash et la dette long-terme sont quasi stables à 1,15 € et 0,82 € respectivement.

Tout cela conduit aux valeurs suivantes :

- VANT = 2,44 € (2,21 € fin 2013),

- VANN = 1,76 € (1,71 € fin 2013),

- quick ratio = 1,42.

Le cours actuel, autour de 1,85 €, est voisin de la VANN. Il correspond à 1/6e du CA et conduit à un PER de 7, soit un retour sur investissement de 14 %, ce qui reste intéressant. Je ne peux donc pas céder Cofidur à ce prix !

JL – 9 avril 2015

Résultats S1-2015

Notre patience semble être enfin récompensée. Début septembre, le groupe Cofidur a publié ses résultats du premier semestre 2015, qu’il a commentés ainsi :

« Le premier semestre 2015 se solde par un chiffre d’affaires consolidé de 39,2 M€, contre 43,9 M€ en 2014, une baisse qui s’explique par de nombreuses productions sur cette période sans facturation de matière (reprises et modifications de produits, production avec de la matière fournie pas nos Clients).

Par contre, le niveau de marge brute proche de celui de 2014 permet de faire ressortir un résultat courant bénéficiaire de 722 K€ contre 255 K€ et un résultat net de 598 K€ contre 318 K€ au titre de l’exercice précédent sur la même période.

Perspectives : l’activité du second semestre devrait assurer au Groupe un résultat positif sur l’exercice 2015 et surtout devrait permettre de préparer une période de croissance sur les exercices suivants avec de nouveaux Clients. »

Exprimé par action, le résultat net est de 0,07 € sur le semestre, rien d’extraordinaire si on ne regarde que ce chiffre. Par contre, en lisant le tableau de flux de trésorerie, on trouve que le Free Cash Flow est de 0,23 € (contre 0,15 au S1 2014, mais il y avait eu un gros investissement) dont 0,13 € hors variation de BFR. De ce point de vue, la situation est donc excellente puisqu’au cours de 1,85 €, cela offre un rendement du flux (ou FCF/Prix) de 25 % par an. Ce cash a été affecté au dividende, au remboursement de dettes et à l’augmentation de trésorerie (qui totalise maintenant 0,30 € en net de dettes bancaires). Même hors variation de BFR, le FCF/Prix = 14 % ce qui reste un rendement plus qu’acceptable.

En regardant par rapport à mon cours d’achat (un peu moins de 1 euro), la situation est encore plus folle : le rendement du flux se situe entre 30 et 50 % par an.

Autre motif de satisfaction, au niveau des perspectives, la direction nous avait habitué depuis des lustres à ce type de discours :

« Perspectives : le contexte est toujours aussi peu favorable à l’industrie notamment en terme de visibilité. […] »

On note donc le changement de ton : la direction est enfin optimiste !

Avec tout ça, le prix de 1,85 € reste peu cher et je me demande bien comment, avec une telle annonce, il n’a pas plus bougé. Si je n’en avais déjà possédé beaucoup, j’en aurais acheté. Mais au diable le cours de bourse : tant que notre argent travaille à ce rythme, réjouissons-nous.

JL – 4 septembre 2015.

Résultats S1-2016

Les résultats du premier semestre ont été publiés avec ces commentaires de la direction :

Le premier semestre 2016 se solde par un chiffre d’affaires consolidé de 44,7 M€, contre 39,2 M€ soit une hausse de 14% comparée à la même période de 2015. Cette augmentation est due en grande partie à des facturations d’affaires dont la part matière est plus importante et à quelques nouveaux Clients acquis en 2015. Le résultat courant fait ressortir un bénéfice de 823 K€ contre 722 K€ et permet de dégager un résultat net de 656 K€ contre 598 K€ l’exercice précédent.

Le discours sur les perspectives est toujours aussi prudent :

L’activité du second semestre devrait être équivalente à celle du premier semestre et permettre de solder l’exercice 2016 sur un résultat positif.

Avec dans le rapport :

Pour le second semestre de l’exercice les prévisions de commandes de COFIDUR EMS laissent envisager un volume d’activité sensiblement équivalent à celui de la période. Néanmoins, la diversité des affaires ainsi que les aléas inhérents aux métiers de la sous-traitance ne permettent pas d’estimer son niveau avec précision.

Au niveau des chiffres, nous avons par action :

BNPA = 0,08 € (0,07 au S1-2015)

FCF = 0,25 € (0,23 au S1-2015)

VANN = 2 € à peu de près inchangé.

C’est un peu la routine. Mais une bonne routine puisque notre placement dans Cofidur a un bon rendement.

J’estime toujours le bénéfice et le FCF normalisé à 0,30 €/an, avec un bon bilan (VANN de 2 €), j’ai envie d’affecter un P/E de 10, j’aurais donc tendance à dire que Cofidur vaut au moins 3 €.

On peut lire aussi dans le rapport que Cofidur SA a acquis la part de Cofidur EMS qu’il ne possédait pas encore, soit 2.97% détenus jusque là par un minoritaire, pour 500k EUR, soit 2,17 € par action Cofidur SA. C’est une bonne nouvelle puisque je pense que le prix est inférieur à la juste valeur et nous n’avons ainsi plus à partager le bilan avec ce minoritaire.

JL – 15 septembre 2016.

Résultats annuels 2016

Le rapport annuel est sorti il y a quelque temps déjà. Je trouve :

- Trésorerie nette = 9 (quasi cash) – 5,5 (dettes financières) = 3,5 M€.

- Avec un cours de 2 €, ça donne EV = 15,4 (capi) – 3,5 = 11,9 M€.

- EBITDA = 2,7 (res. d’exploitation) + 2,9 (DA) – 1,7 (reprises de DA) + 1,2 (taxes) = 5,1 M€.

- Donc EV/EBITDA = 2,3. Ce n’est pas cher.

- En 2016, le FCF/action = 0,53 € mais inclus un gros effet BFR, si on l’enlève on trouve :

- FCF hors BFR /action = 0,21 €.

- En prenant le FCF moyen sur 3 ans, hors BFR, (0,23 €/action), je trouve EV/FCF = 6,7 (rendement du FCF = 15 %), ce n’est pas très cher non plus.

- Comme ce FCF moyen est égal au Bénéfice Net 2016 (0,23 €/action), on a aussi EV/BN = 6,7.

Par ailleurs « Le conseil d’administration attire l’attention sur le fait qu’il a décidé de proposer au vote de la prochaine assemblée générale, une résolution concernant un projet de regroupement d’actions, avec une parité de (1) action nouvelle pour (200) actions anciennes. Ce projet étant principalement motivé par la forte volatilité du titre et afin de stabiliser un actionnariat plus long terme. » Ces arguments me paraissent peu satisfaisants. Le fait de récupérer quelques rompus (pour un actionnaire, c’est le reste de la division des actions détenues par le nombre d’actions regroupées, ici 200) me semble plutôt être un des véritables arguments possibles. Ils veulent peut-être aussi simplifier l’actionnariat en diminuant le nombre d’actionnaires (ceux qui ont moins de 400 € d’actions se retrouveront avec 0 actions), ce qui est confirmé ailleurs dans le rapport annuel par la volonté « de solder un grand nombre de titres en « déshérence » ».

JL – 7 mai 2017.

Regroupement d’actions

Fin juin 2017, Cofidur a procédé à un regroupement d’actions de 200 anciennes actions pour une nouvelle action. La cotation qui était autour de 2 € avant regroupement est naturellement passée autour de 400 €. Le nombre d’actions est maintenant d’environ 39000.

JL- 5 juillet 2017.

Situation d’Eolane

Début juillet, il a été annoncé que « le spécialiste de la sous-traitance électronique, Eolane, qui compte 3200 salariés, a fait entrer le fonds d’investissement français Hivest Capital Partners à son capital. Il entend conforter sa place dans les objets connectés. » Eolane est le principal concurrent de Cofidur et serait, parait-il, en mauvaise posture (sans que j’en sache beaucoup plus). Cette entrée au capital le confirme peut-être. D’autant que le fonds a contraint l’actionnaire majoritaire à lâcher la présidence du directoire. Puis, le 17 juillet, nous avons appris que cette recapitalisation a fait l’objet d’une procédure de conciliation homologuée par le tribunal de commerce d’Angers, le jugement ayant été publié le 9 juillet. Il s’agit d’une procédure adaptée aux entreprises en difficulté.

JL – 22 juillet 2017.

Résultats S1-2017

Les résultats ne sont pas très bons :

- Chiffre d’affaires quasi stable à 45,2 M€ (vs 44,7 au S1-2016).

- Trésorerie nette = 9 (quasi cash) – 6,5 (dettes financières) = 2,5 M€ en baisse de 1 M€.

- Avec un cours de 2 €, ça donne EV = 15,4 (capi) – 2,5 = 12,9 M€.

- EBITDA = 0,6 (res. d’exploitation) + 1,4 (DA) – 1,3 (reprises de DA) + 0,6 (taxes) = 1,3 M€ (vs 5,1 M€ sur l’année 2016).

- Donc EV/EBITDA annualisé = 5 (vs 2,3 à fin décembre 2016).

- FCF= -0,3 M€.

- FCF hors BFR = 0,0 € (vs. 1,6 M€ sur l’année 2016).

- Résultat net = 0,47 M€ (vs 0,66 M€ au S1-2016). Soit environ 12 € par (nouvelle) action, soit en annualisant, un PER = 17 au cours de 400 €.

Rappelons toutefois que les premiers semestres de Cofidur sont souvent financièrement décevants.

La direction donne des perspectives toujours aussi incertaines : « L’activité du second semestre devrait être équivalente è celle du premier semestre et permettre de solder l’exercice 2017 sur un résultat positif ».

JL – 10 septembre 2017.

Chiffre d’affaires 2017 en augmentation :

Communiqué de la société :

CA Consolidés, en milliers d’euros :

2017 89 336

2016 87 754

2015 78 397L’activité du second semestre est restée soutenue et permet de solder l’exercice 2017 avec un chiffre d’affaires à plus de 89 M€, en croissance de 1,8% par rapport à l’exercice 2016. Ce chiffre d’affaires reste toujours aussi sensible en fonction de la stratégie de nos Clients quand à la fourniture des composants ou non et du type de prestations à effectuer. Le prochain communiqué concernant les résultats de l’exercice 2017 aura lieu le vendredi 6 avril.

JL – 15 février 2018.

Cofidur est toujours très décoté par ses per. Le marché n’a pas pris en compte le REX de 2012 fort logiquement. La baisse du RN est surtout due à la baisse des résultats exceptionnels. Les capitaux du groupe sont stables malgré un versement de dividende et surtout l’activité est repartie à la hausse. Point d’inflexion sur le CA. Mon objectif personnel : 3 € selon les derniers résultats.

J’ai renforcé ma ligne COFIDUR mais les volumes sont très étroits du coup que servi partiellement en attendant le rebond.

D’autant que les années 2013/2014 voient arriver de nouveaux clients attirés par la proximité et la confidentialité.

Pour l’instant c’est la Bérézina. Jusqu’où?

Quite à ce que ça baisse, espérons que ça descende sous 1 euro que j’en reprenne une petite louche et que je le conseille à mes amis qui n’en ont pas encore acheté.

bonjour Jérôme, je suis cofidur depuis quelques semaines, quel est selon vous le niveau correct pour entrer sur ce dossier ?

Bonjour Benjamin,

il est bien délicat de conseiller quelqu’un ou de donner un chiffre précis. En ce qui me concerne je considère qu’au voisinage de 1 euro c’est une affaire.

JL

Bonjour,

Avec une VANN à 1,52€ et une VANT à 2.15€, calculés d’après les chiffres du rapport semestriel de juin 2014, COFIDUR semble, en effet, un titre intéressant, bien qu’avec un cours à 1,40 cela donne, « seulement », un potentiel de gain de 53.57%.

Néanmoins, il y a quand même un mais : le ratio de solvabilité ressort à 36,09%, ce qui me semble plutôt léger.

Personnellement, quelque soit le cours, je préfère attendre un meilleur rapport financier.

Cordialement

Bonjour,

En faisant les calculs avec les chiffres de 2014, je trouve

VANT 2.42 Euros

VANN 1.75 Euros

Le ratio de solvabilite est a 38%.

Quelle est votre analyse aux vues des derniers resultats publies ?

Cordialement.

Bonjour, vous trouverez, à la suite de l’article, ma mise à jour avec les résultats de 2014. Vous verrez que vous trouvez les mêmes chiffres que moi. Pour moi ce n’est toujours pas à un cours de vente. Bon dimanche.

Merci, j’avais omis cette partie de l’article. Je pense a… acheter. Avec 2.5 Euros pour objectif, il reste potentiellement 30% a prendre. Qu’en pensez-vous ?

Disons qu’en ce qui me concerne, le plus souvent je demande au moins +100 % pour investir.

Merci pour votre reponse. Comment calculez-vous un ROI de 14% ?

Attention ce n’est pas le ROI de Cofidur que je donne ici mais le retour sur mon investissement. C’est-à-dire combien je gagne par rapport à combien je paye. C’est donc l’inverse du PER, ici 1/7 = 0,14.

Jérôme, vous prenez les revenus de cofidur sur votre prix d’achat.

Ça n’a pas de sens.

Bonjour Pat,

je ne comprends pas, à quelle phrase faites-vous référence ?

Bonjour Jerome!

Je suis ton blog depuis qlq temps. Je suis aussi un heureux actionnaire de I2S et de qlq autres de tes titres.

Je suis surpris que tu es autant de Cofidur. La societe est ok mais pas non plus totalement dingue. De plus ils sont sur un secteur super cyclique qui necessite pas mal de capex. J’ai louper un truc sur cette boite ou bien je trouve que par rapport a ton approche plutot prudente tu prends un vrai gros pari en conservant tes titres a 1.8e…

Il y a certainement encore de la valeur a 3.5x l’EBITDA mais c’est juste la maniere de gerer cette tres grosse ligne que je trouve surprenante.

Je regardais, ils ont arrete les rachats de titres depuis 2 ans et on ne peut dire que les 4cents (depuis 2009!) de divi fassent rever non plus. A les comparer, je trouve que le ratio risk/reward est plus sympatique sur notre tres illiquide I2S (surtout avec l’histoire du credit bail!).

A+

Zyx

Bonjour Zyx et merci pour votre commentaire,

ça fait toujours plaisir de savoir qu’on a contribué à enrichir quelqu’un :).

La seule chose que je regrette est de ne pas m’être allégé vers 2,5 € en mars 2014. Maintenant à 1,8 € je considère que ce n’est toujours pas cher du tout. Voici pourquoi :

– le FCF et le RN moyens à 5 ans sont égaux et correspondent à environ à 0,3 € de bénéfice par an, ce qui fait un P/E ou P/FCF de 6 actuellement. Pas cher.

– la VANN est de 1,95 €,

– je sais que les dirigeants sont compétents et qu’ils travaillent sur les marges (et pour l’instant ils y arrivent),

– ce sont les principaux actionnaires, ils ne vont pas faire n’importe quoi,

– le marché français de la sous-traitance électronique est moribond mais il y a des possibilités de gagner certains gros marchés ; le principal concurrent de Cofidur notamment est mal en point, etc.

– les dividendes n’ont aucun intérêt pour moi (ils feraient mieux de racheter des actions).

JL

Merci Jerome!

Je te rassure… tu ne m’as pas enrichie! 😉

Il se trouve juste qu’ayant un process d’investissement proche, nous anons des titres similaires. Et pour etre totalement honnete avec toi, sur I2S tu m’as quand meme fait me pencher sur cette histoire de credit bail immo que je n’avais pas vu. Ca me fait rester tranquillement sur la valeur sans reduire ma position. Comme toi sur Cofidur au final car c’est un gros gros % de mon petit portif.

A tres bientot!

Bonjour Jérôme,

Je suis un lecteur de votre blog et je vous suis sur le forum de l’IH également.

Je voudrais revenir sur votre analyse du dernier bilan 2016.

Dans votre calcul de l’EBITDA je ne retrouve pas vos chiffres qui semblent correspondre à ceux de 2015 pour le résultat d’exploitation et DA.

Je ne comprends pas où vous trouvez les « reprises de DA ». Cela correspond il aux 1,7 de dotations nettes aux amortissements et provisions?

Pour ma part j’aurais calculé l’EBITDA= RN (1,8) + Impôts (1,1) + DA (2,9) =5,8

Je vous remercie par avance.

Bien cordialement.

Bonjour Mediwan,

Ah mais oui vous avez raison !

Certains chiffres de l’EBITDA sont de 2015, j’ai dû me tromper de colonne, ou de rapport. Au lieu de la ligne :

EBITDA = 3,2 (res. d’exploitation) + 2,6 (DA) – 1,7 (reprises de DA) = 4,1 M€.

il aurait fallu écrire :

EBITDA = 2,7 (res. d’exploitation) + 2,9 (DA) – 1,7 (reprises de DA) = 3,9 M€.

Les reprises de DA (et Provisions) sont bonnes je pense, je les ai prises du tableau 5.2 page 9 (« reprises de provision »).

Il est vrai aussi que je n’avais pas mis les taxes, en toute rigueur il faut les ajouter à l’EBITDA alors je corrige aussi :

EBITDA = 2,7 (res. d’exploitation) + 2,9 (DA) – 1,7 (reprises de DA) + 1,2 (impôts et taxes hors impots sur résultat net)= 5,1 M€.

Vous devriez dans votre calcul ajouter les impots sur résultat net (et le résultat exceptionnel ?). La différence qui restera avec moi sera les reprises de provision.

A noter enfin que dans le tableau des flux de trésorerie il y a 1,7 M€ de « dotations nettes aux amortissements et provisions », ça ne correspond pas à mon 2,9 (DA) – 1,7 (reprises), je ne sais pas trop pourquoi…

J’ai corrigé l’EBITDA et l’EV/EBITDA dans l’article.

Merci pour vos remarques, en tout cas.

JL

Cession de l’usine de Cherbourg !

Communiqué complet de Cofidur :

COFIDUR EMS, FILIALE DE COFIDUR S.A., annonce la cession de son activité de rénovation et de réparation réalisée sur le site de CHERBOURG.

COFIDUR EMS, acteur majeur de la sous-traitance électronique en France, annonce avoir vendu le fonds de commerce lié au site de Cherbourg à une filiale de la société CORDON ELECTRONICS qui, avec un Chiffre d’affaires de 200 M€ est un des leaders depuis près de 30 ans du marché européen de la maintenance, la réparation et de la rénovation industrielle de produits électroniques.

COFIDUR EMS, dont le principal métier est la sous-traitance électronique, avait développé et dédié ces dernières années au site de Cherbourg une activité de réparation et de rénovation de produits.

Souhaitant se recentrer sur son cœur métier, COFIDUR a opté pour la recherche d’une solution de cession de cette activité au profit d’un acteur majeur de ce secteur pour continuer à en assurer le développement.

CORDON ELECTRONICS dont la principale activité correspond parfaitement au savoir- faire de Cherbourg a manifesté un vif intérêt pour intégrer ce site et son personnel dans son dispositif industriel et dans sa stratégie de développement.

COFIDUR EMS et CORDON ELECTRONICS ont donc convergé vers un accord de cession de 100 % du fonds de commerce attaché au site de Cherbourg qui prendra effet à partir du 1er novembre 2018.