Vivendi va s’éclater en quatre entités : Canal+ coté à Londres, Havas coté à Amsterdam, Louis Hachette (Lagardère+Prisma Media) coté sur Euronext Growth à Paris, et Vivendi (UMG+Gameloft) restera coté à Paris. Il faudra détenir des actions Vivendi vendredi soir, et la scission aura lieu pendant le week-end, et la cotation des quatre entités commence lundi. Chaque action Vivendi donnera lieu a la distribution d’une action de chacune des trois autres sociétés.

Vivendi va s’éclater en quatre entités : Canal+ coté à Londres, Havas coté à Amsterdam, Louis Hachette (Lagardère+Prisma Media) coté sur Euronext Growth à Paris, et Vivendi (UMG+Gameloft) restera coté à Paris. Il faudra détenir des actions Vivendi vendredi soir, et la scission aura lieu pendant le week-end, et la cotation des quatre entités commence lundi. Chaque action Vivendi donnera lieu a la distribution d’une action de chacune des trois autres sociétés.

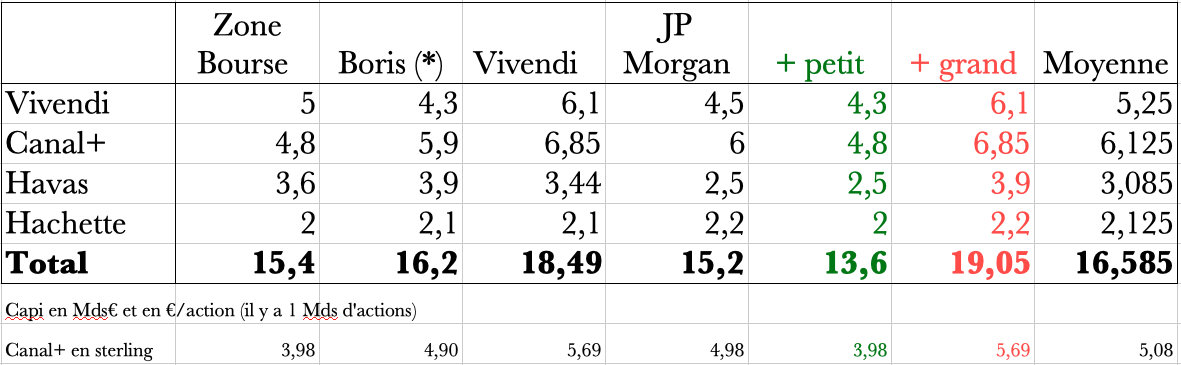

De l’avis assez général depuis longtemps, Vivendi est décoté, et une partie vient d’une décote de conglomérat : le tout cote moins que l’addition de chacune des parties. N’étant pas vraiment capable dans un temps raisonnable d’évaluer ces entités, j’ai rassemblé quelques estimations trouvées sur le net :

Je ne sais pas si ces estimations sont réalistes, mais elles sont toutes très supérieures au cours actuel (entre 8,5 et 9 €). Il me semble de toute façon peu probable qu’après éclatement, l’addition de chacune des parties cote moins que le Vivendi actuel. Je joue donc une revalorisation de très court terme (20 ou 30 % ??) liée à la cotation séparée des quatre entités. Rien n’est sûr à 100 %, mais je juge le pari très asymétrique.

Un argument contre cette vision est qu’avec les cotations à l’étranger, Bolloré se soustrait au droit boursier français et pourra ainsi contrôler les entités et monter encore plus au capital sans avoir à lancer d’OPA, ce qui pourrait décourager certains investisseurs. Peut-être mais je n’y crois guère : Bolloré fait déjà ce qu’il veut avec ses investissement, qu’il ait 30 % ou 50 % des votes. Ceux qui ne veulent pas dépendre de Bolloré devrait n’avoir déjà eu aucune appétence à être actionnaire de Vivendi.

Pour un particulier, il faut détenir ses actions en PEA car la distribution des actions est considérée comme un dividende avec une taxation importante (environ 1,3 € par titre Vivendi si vous êtes à la flat tax de 30 %). Reste le problème de Canal+ coté à Londres. Etant donné que les quatre entités restent de droit français, on pourra encore les détenir en PEA, mais le cas de Londres est un peu complexe. On ne pourra pas vendre ses actions directement mais en passant par un CDI, un instrument financier qui ne peut être logé en PEA. Vivendi annonce toutefois que cela devrait être transparent pour le porteur. En effet dans une réponse à une question écrite (1), Vivendi répond :

Concernant votre PEA, les actions qui y seront inscrites seront bien des actions Canal+ qui seront cotées sur le London Stock Exchange (ci-après « LSE »).

La vente de ces actions sera réalisée sur le LSE. Le Crest System auquel vous faites référence est un système d’information opéré par Euroclear UK. Seuls les intermédiaires habilités Crest peuvent agir sur le Crest System. En cas de vente, la mécanique consistant à passer par un Crest Depository Interest (ci-après « CDI ») est une mécanique interne aux établissements financiers liée au fonctionnement du marché anglais s’agissant des titres d’une société étrangère cotée sur le marché de Londres. En effet, sur ce marché, seul un intermédiaire habilité Crest peut négocier un CDI avec un autre intermédiaire habilité Crest.

Ainsi en cas de vente de vos actions, il vous suffira de passer un ordre de vente chez votre teneur de compte sans que vous ayez à engager la moindre démarche. A aucun moment la banque inscrira un quelconque CDI sur votre compte titres PEA et vous n’aurez pas à demander le transfert en Crest ou la conversion en CDI de votre action Canal +, tout ceci étant du ressort de votre banque. Il faudra seulement veiller à ce que le produit de la vente soit bien crédité sur le compte espèces associé à votre PEA. Nous sommes actuellement en discussion avec les représentants des établissements financiers de la place pour nous assurer de ce dernier point.

Le produit de la vente étant remployé dans votre PEA il n’y aura pas lieu de constater le moindre désinvestissement.

Considérant tous ces éléments, j’ai mis environ 20 % de mon PEA dans cet arbitrage de court terme : j’ai décidé que quoi qu’il arrive j’aurai vendu la moitié de mes positions fin décembre au maximum, et l’autre moitié avant fin janvier. En effet, si la thèse ne se réalise pas d’ici là c’est que j’aurai eu tort.

A chacun de voir, et bonnes fêtes de fin d’année.

JL – mercredi 11 décembre 2024.

(1) https://www.vivendi.com/wp-content/uploads/2024/12/20241209_VIV_AGM-du-9-decembre-2024-Reponses-du-Directoire-aux-questions-ecrites-des-actionnaires.pdf.

Est-ce que ce n’est pas un peu court fin Janvier?

Il est possible que certains actionnaires aient envie de participer à la scission sans pour autant vouloir toutes les entreprises issues de la scission (ce qui provoquerait alors une baisse des dits titres).

ce qui provoquerait alors une baisse des dits titres).

je pense pareil certain vont baisser

Peut-être, mais pour une fois ce n’est pas un investissement, au sens où je n’ai pas évalué la valeur des sociétés, c’est donc un arbitrage, et n’a donc pas vocation à durer.

Précision, le mail reçu par le service client de Vivendi :

L’assemblée générale des actionnaires de la société VIVENDI SE a été convoquée le 09/12/2024 en vue d’approuver la distribution d’actions CANAL+ à hauteur de 1 action CANAL + (FR001400T0D6) pour 1 action VIVENDI (FR0000127771) détenue le 13 décembre 2024 au soir. Le règlement de cette distribution est prévu à partir du 16 décembre 2024.

Q&A CANAL+ OFFICIEL :

1) Quand commence la négociation des actions Canal+ sur le London Stock Exchange ?

• Le premier jour de cotation des actions Canal+ sur le London Stock Exchange sera le 16 décembre. Les négociations commenceront à l’ouverture du marché à 8h00, heure de Londres, soit 9h00 heure de Paris.

• Les actions Canal+ seront négociées sous le mnémonique « CAN » et leur ISIN sera FR001400T0D6.

• Le règlement-livraison des actions Canal+ sur les comptes des actionnaires de Vivendi SE ayant le droit de participer à la scission partielle (c’est-à-dire ceux dont les actions sont inscrites en compte à l’issue de la journée du 13 décembre et qui ne les ont pas cédés à cette date) aura lieu le 18 décembre, sans que cela n’ait d’impact sur le début des négociations qui débutera bien à partir du 16 décembre.

• Les actions Canal+ seront directement livrées sur les comptes des actionnaires de Vivendi SE ayant le droit de participer à la scission partielle sous la forme d’actions ordinaires d’une société de droit français. Aucun certificat CREST (CREST Depositary Interest ou « CDI ») ne sera livré aux actionnaires au titre de la scission partielle de Vivendi.

2) Je détiens mes actions Canal+ hors d’un PEA et n’envisage pas de les céder immédiatement. Dois-je néanmoins demander la conversion de ces actions en CDI (CREST Depositary Interests) pour qu’elles puissent être vendues ultérieurement ?

• Les actionnaires de Vivendi recevront des actions Canal+ dans le cadre de la scission partielle, et non des CDI.

• Un actionnaire de Canal+ qui ne souhaiterait pas vendre ses actions immédiatement n’a pas besoin de demander leur conversion en CDI.

• Si votre intermédiaire vous demande une instruction de convertir vos actions en CDI, vous n’avez pas besoin de donner cette instruction tant que vous ne décidez pas de céder vos actions Canal+.

• Les actions Canal+ inscrites sur le compte-titres de l’actionnaire sont librement négociables, même si leur conversion en CDI n’a pas été demandée.

• Si, ultérieurement, l’actionnaire souhaite céder ses actions Canal+ sur le marché, il passera un ordre de vente de ses actions Canal+. Ce n’est qu’au stade du règlement-livraison de cet ordre de vente que l’établissement teneur de compte de l’actionnaire (et non l’actionnaire lui-même) procèdera à la conversion de ces actions Canal+ en CDI et ce pour les seuls besoins de la réalisation de la cession. Il est possible que cette opération induise un délai, selon les pratiques de votre intermédiaire financier.

3) Y-a-t-il un inconvénient à demander la conversion d’actions Canal+ en CDI, en dehors de tout ordre de vente sur le marché ?

• Oui, si la conversion des actions Canal+ en CDI est demandée volontairement, sans lien avec un ordre de vente, au moins pour deux raisons :

• D’abord, si l’actionnaire détient ses actions Canal+ dans un PEA, cette conversion est susceptible de provoquer la fermeture anticipée du PEA et de causer un préjudice fiscal et financier important à l’actionnaire. Il est recommandé à tout actionnaire dans cette situation de se rapprocher de son conseiller fiscal habituel pour plus d’information.

• Ensuite, l’établissement teneur de compte de l’actionnaire conservant les CDI – au lieu des actions Canal+ – pourrait prélever des frais de garde supplémentaires ou d’autres frais à ce titre. Il est recommandé à tout actionnaire dans cette situation de se rapprocher de son intermédiaire financier afin de confirmer l’éventuelle prélèvement de frais supplémentaires.

4) Je détiens mes actions Canal+ en PEA et n’envisage pas de les céder immédiatement. Puis-je demander leur conversion en CDIs ?

• Les actions Canal+ sont éligibles au PEA.

• Les actionnaires de Vivendi recevant des actions Canal+ dans le cadre de la scission partielle les recevront donc directement sur leur PEA.

• Les actions Canal+ inscrites en PEA sont librement négociables et l’actionnaire n’a pas besoin de demander leur conversion en CDI.

• L’émetteur rappelle que, si les actions Canal+ sont éligibles au PEA, ce n’est pas le cas des CDI, qui ne sont pas éligibles au PEA.

• Si l’actionnaire demande la conversion en CDI de ses actions Canal+ détenues en PEA, en dehors de toute instruction de vente de ces actions, cette conversion est susceptible de provoquer la fermeture anticipée du PEA et de causer un préjudice fiscal et financier important à l’actionnaire. Il est recommandé à tout actionnaire dans cette situation de se rapprocher de son conseiller fiscal habituel pour plus d’information.

• Pour plus d’informations, veuillez-vous référer à la section 6.10 (« CDIs will not eligible for the French PEA regime and Canal+ Shares will be considered non-listed shares for the purposes of the PEA regime ») de la partie III (“Risk Factors”) et à la section 2 (« French Taxation ») de la partie XVII (« Taxation ») du prospectus de Canal+.

5) Je souhaite acheter des actions Canal+ après le début des négociations sur le London Stock Exchange. Que dois-je faire ? Puis-les inscrire dans mon PEA ?

• Une personne souhaitant acquérir des actions Canal+ sur le London Stock Exchange doit donner une instruction en ce sens à son intermédiaire financier. Ce dernier se chargera de passer l’ordre d’achat à travers un correspondant habilité à intervenir sur le marché du London Stock Exchange, puis créditera l’acheteur de CDIs, c’est-à-dire de certificats représentatifs d’actions Canal+ (à concurrence d’un CDI par action Canal+). L’intermédiaire financier est susceptible de facturer des frais spécifiques pour la réalisation de cette opération.

• Il n’est pas possible d’acquérir des actions Canal+ sur le London Stock Exchange en les inscrivant sur un PEA

Attention c’est un joyeux bazar chez les brokers… et en contradiction avec ce que dit la société.

Si sortie PEA plus possible de rentrer le cash.

Reçu ce soir de BoursoBank

« Nous souhaitons attirer votre attention sur le fait que les titres CANAL+ code ISIN FR001400T0D6 ne seront pas négociables au sein de votre PEA.

En effet, la négociation du titre sur le marché de Londres implique sa conversion intermédiaire en certificat de dépôt CREST (CDI), dont l’inscription n’est pas admise en PEA. Par conséquent, sa négociation au sein du plan ne sera pas autorisée ; la conservation de la valeur au sein du PEA reste en revanche admise.

Pour être vendus, les titres CANAL+ admis en PEA devront au préalable faire l’objet d’un retrait titres fiscalisé en faveur d’un Compte Titres (entraînant la retenue de prélèvements sociaux sur le gain de retrait, s’il y en a un).

Si votre PEA a moins de cinq ans, le retrait titres entraînera sa clôture ainsi que l’application de la fiscalité du Compte Titres sur la plus ou moins-value réalisée au sein du plan. Par ailleurs, le retrait titres sur Compte Titres impactera le prix de revient des titres sortis, qui deviendra celui de leur valorisation au jour du retrait.

Nous vous invitons à prendre connaissance de la documentation associée à l’opération (disponible sur les sites internet de VIVENDI, CANAL +, HAVAS et HACHETTE GROUP) pour toute précision complémentaire.

Si vous êtes également détenteur de titres VIVENDI SE (FR0000127771) au sein d’un Compte Titres, vous recevrez une seconde communication. »

Effectivement, Boursorama se trompe. Pour ceux qu sont chez eux, il va falloir leur faire entendre raison.

Pour le moment ce n’est pas le coup du siècle… 8,8/9€ en valeur cumulée.

Canal+ est une grosse déception et c’est là où était une grosse partie de la valeur.

La valeur a baissé un peu la semaine dernière avec les PP qui vendaient avant le split pour éviter les impots.

On ne retrouve même pas les 10/11€ que le marché avait atteint avant l’opération.

Ce n’est pas UMG… où Bolloré avait un intérêt perso plus prononcé à ce que le titre monte.

Attendons quelques semaines.

vendu hachette et havas garder canal+ achat vivendi

En gros, j’ai fait la même chose. Vendu Hachette, la moitié de Havas, et gardé le reste.

j ai acheter + de vivendi ce matin

sa bouge en Italie

j ai acheter + de vivendi ce matin

sa bouge en Italie

VIVENDI : Une vente potentielle de Gameloft révèle la sous-évaluation massive de Vivendi

Merci.

Avec le lien du début de l’article : https://www.zonebourse.com/cours/action/VIVENDI-SE-4727/actualite/Vivendi-Une-vente-potentielle-de-Gameloft-revele-la-sous-evaluation-massive-de-Vivendi-49110132/

il y a un mail pour parler en direct ?

Oui :

comprend rein

L’actif net réévalué (ANR), qui reflète l’estimation de la valeur au 31 décembre 2024 de l’ensemble des participations du Groupe, net des passifs financiers, s’élève à 4,829 milliards d’euros, soit 4,69 euros par action

Le portefeuille des participations du Groupe est évalué à plus de 7,1 milliards d’euros au 31 décembre 2024

Pershing Square, le fonds de Bill Ackman, va vendre des titres UMG, Vivendi chute à la Bourse de Paris

Le 14 mars 2025 à 10:07

Partager

PARIS (Agefi-Dow Jones)–Le fonds d’investissement américain Pershing Square Holdings a l’intention de céder une partie de ses titres de la maison de disques Universal Music Groupe (UMG), a indiqué jeudi soir son dirigeant Bill Ackman sur le réseau social X.

« Nous avons décidé de vendre une partie de notre position dans UMG », après que la valeur « a largement surperformé le reste de notre portefeuille depuis le début de l’année grâce à ses résultats récents extrêmement solides », a écrit Bill Ackman.

Coté à la Bourse d’Amsterdam, le titre UMG chutait de 8,7% vendredi dans la matinée, à 25,48 euros, tandis que l’action Vivendi refluait de 4,5% à Paris, à 2,73 euros.

Comme les rumeurs le laissaient entrevoir en fin de semaine dernière, l’ex-conglomérat a cédé 15% des actions ordinaires de TIM (ex-Telecom Italia) à La Poste italienne, qui a ainsi porté sa participation à un peu moins de 25%.

Le prix a été fixé à 0,2975 euro par action, soit un montant total de 684 millions d’euros, qui fait ressortir une importante moins-value. Le groupe ne possède plus que 2,51% des titres en circulation de l’opérateur télécoms italien.

Le chiffre d’affaires1 est à 69,4 millions d’euros au premier trimestre 2025, stable par rapport au premier trimestre 2024, principalement en raison du chiffre d’affaires de Gameloft (+0,3 % à taux de change et périmètre constants). L’actif net réévalué (ANR) s’élève à 5,2 milliards d’euros au 31 mars 2025, en progression de 7,8 % par rapport au 31 décembre 2024. L’endettement financier net, ajusté du prêt à Lagardère, s’établit à 1 660 millions d’euros au 31 mars 2025 (avant encaissement de 684 millions d’euros à la suite de la cession d’une participation de 15 % des actions ordinaires2 dans TIM à Poste Italiane), contre 2 072 millions d’euros au 31 décembre 2024.

Evolution des participations cotées du Groupe

Au 31 mars 2025

Nombre d’actions

détenues (en millions)

% d’intérêt

Valeur de marché

(en M€)

UMG

182

9,93 %

4 623

Telecom Italia

2 684

17,51 %3

804

Banijay Group

81

19,21 %

752

Media For Europe

112

19,78 %

448

Lagardère

7

5,01 %

143

Prisa

129

11,87 %

48

Total du portefeuille de participations au 31 mars 2025

6 818

Valeur du portefeuille au 31 décembre 2024

6 887

Bernard Arnault a cédé ses titres Lagardère à Vivendi

Publié le 11/06/2025 à 17:02

Partager

PARIS (Agefi-Dow Jones)–La société Financière Agache, contrôlée par le milliardaire Bernard Arnault, a franchi en baisse le seuil de 5% du capital de Lagardère et ne détient plus aucune action du groupe d’édition et de médias, a-t-elle indiqué dans une déclaration à l’Autorité des marchés financiers (AMF) publiée ce mercredi.

La participation de financière Agache dans Lagardère s’élevait à 7,97% au 31 décembre 2024, selon les données disponibles sur le site de Lagardère.

La holding de Bernard Arnault a cédé sa participation dans le cadre de l’offre publique d’achat du groupe Vivendi sur Lagardère, initiée en 2022 et qui comportait plusieurs volets. L’offre subsidiaire à laquelle a souscrit financière Agache permettait aux actionnaires de céder leurs titres jusqu’au 15 juin 2025 au prix de 24,1 euros par action.

PARIS (Agefi-Dow Jones)–Le groupe Bolloré et Vincent Bolloré sont tenus de déposer dans un délai de six mois un projet d’offre publique d’achat (OPA) puis de retrait sur les actions du groupe de divertissement et de participations Vivendi qu’ils ne détiennent pas déjà, a indiqué vendredi l’Autorité des marchés financiers (AMF).

Dans un arrêt du 22 avril dernier, la Cour d’appel de Paris avait annoncé qu’il appartenait à l’AMF d’apprécier les conséquences de la scission de Vivendi au regard des intérêts des actionnaires minoritaires et de décider s’il y avait lieu à mise en oeuvre d’une offre publique de retrait des titres du groupe.

Le 16 décembre 2024, Vivendi s’est scindé en quatre entreprises: Canal+ Group, Havas, Louis Hachette Group et une société conservant le nom de Vivendi qui gère principalement un portefeuille de participations, au premier rang desquelles les parts détenues dans la maison de disques Universal Music Group.

Annonce la démission de Cyrille Bolloré de son conseil d’administration

Démission avec effet immédiat

Démission afin de consacrer son temps et son énergie au groupe Bolloré

vendre ou pas vendre ????????????????