Décembre, un mois de vacances, de lectures au coin de la cheminée, surtout en période de confinement et de couvre-feu. J’ai donc décidé de vous offrir un peu plus de lecture que d’habitude, avec notamment deux articles de petits « nouveaux » en bourse. Loophey, le premier des deux, est devenu assez rapidement passionné d’investissement. Son appétit pour l’analyse de société m’a donné envie qu’il prenne un peu de temps pour se présenter et présenter sa méthode d’investissement.

Décembre, un mois de vacances, de lectures au coin de la cheminée, surtout en période de confinement et de couvre-feu. J’ai donc décidé de vous offrir un peu plus de lecture que d’habitude, avec notamment deux articles de petits « nouveaux » en bourse. Loophey, le premier des deux, est devenu assez rapidement passionné d’investissement. Son appétit pour l’analyse de société m’a donné envie qu’il prenne un peu de temps pour se présenter et présenter sa méthode d’investissement.

— o —

« Mémoire d’un petit nouveau en bourse »

Mon truc c’est les bagnoles, bruyantes, avec un cheval cabré. Je n’ai pas encore le niveau, ni la carrure, ni le charisme pour posséder un tel objet. Objet de désir, de respect, que je convoite depuis mon très jeune âge. Mon deuxième trait de caractère, est assez simpliste. Je déteste travailler. J’ai littéralement horreur de ça. Vous constaterez qu’il y a une incompatibilité entre les deux. C’est exactement ce hiatus qui a posé les bases de toutes mes réflexions, celles qui m’ont amené vers la bourse.

▣ Qui suis-je ?

J’ai 28 ans, ingénieur, expatrié en Suisse. Je vis en France et j’essaie d’utiliser le gap financier que m’offre la Suisse pour investir. J’ai commencé en janvier 2019, en achetant des titres sans rien y connaitre puis j’ai rapidement découvert le forum « Devenir rentier, les investisseurs heureux ».

Mes débuts sur le forum ont été houleux. Je venais en terrain conquis, en répétant ma pseudo réussite. Depuis, je suis redescendu sur terre et tout va beaucoup mieux.

Quand on vient d’un milieu comme le mien, on ne rencontre que des investisseurs en livret A. Grâce à ce forum, j’ai pu rencontrer d’autres investisseurs. Ainsi, et pour la première fois de ma vie, j’ai pu échanger avec des humains qui ont atteint le but, la finalité de mon parcours, que je viens à peine de commencer. Je considère celà comme la chance de ma vie.

▣ Pourquoi la bourse ?

J’ai commencé par faire le point sur ce que je voulais (ne plus bosser et avoir une Ferrari), et surtout quand et comment je pourrais y parvenir.

Quand ? J’ai estimé que j’avais 20 ans devant moi pour accomplir cette quête. J’arrêterai donc de travailler, en tant que salarié, à 46 ans. A cet âge, on est encore jeune, et normalement en bonne santé.

Combien ? J’ai estimé qu’il me fallait au minimum 5 000 € par mois, si possible 10 000 €. En considérant les 4% de retrait par an, il faudrait au minimum avoir 1,5 M€ à 46 ans, si possible 3 M€.

Comment ? A l’aube de mes 26 ans, j’arrivais à épargner 24 k€ par an. Il faut les faire composer à 10 %/an pendant 20 ans pour atteindre le premier objectif, en prenant en compte un petit pécule de départ.

Dernier point très important : Je ne sais rien faire de mes 10 doigts. Je pense que je détesterais être appelé pour changer une chasse d’eau pendant un repas dans un bon restaurant. Je déteste faire du bricolage et de la peinture. Je me suis donc naturellement tourné vers la bourse.

▣ Quelle est ma « technique » ?

Il serait prétentieux de ma part de vous conter en détail comment j’investis. Mon suivi est de deux ans seulement (perf. 2019 : ~10 %, 2020 : ~40 % au 1er déc.), et ne reflètera probablement pas mes performances futures.

J’aime la value, mais pas la deep value. Je déteste les entreprises avec des montagnes de cash. Je pense que c’est comme avoir un livret A qui ne rapporte rien. Je déteste aussi les thèses avec l’immobilier, comme Gaumont par exemple. Il peut y avoir une vraie valeur, mais si l’entreprise ne vend jamais son immobilier, rien ne reviendra à l’actionnaire in fine.

J’essaie d’avoir une approche plus « comptes de résultats » que « bilan ». J’aime une entreprise en croissance, où je comprends bien le business, et qui n’est pas trop chère.

Je suis prêt à payer une entreprise avec un PER de 10 s’il y a peu de croissance. Mais ce que je recherche en priorité, c’est une boite avec un PER de 10 et avec une croissance la plus forte possible.

Je n’ai pas peur des cycliques. J’aime en avoir.

▣ Mes premières erreurs

Ma première grosse erreur vient d’une cyclique que tout le monde connait, Renault. Je suis rentré une première fois sur le constructeur à 80 € puis ai renforcé vers 70 €. J’en avais pour 20 % de mon portefeuille à l’époque. Vous imaginez ma tête quand nous sommes tombés sous les 20 €…

A l’époque, j’analysais les entreprises en prenant l’année n-1 comme référence. Je regardais à combien nous cotions au moment de l’étude, et je trouvais des PER de 5-6. Les ratios (VE/EBIT, PER, P/B) étaient alléchants, c’est vrai. Sauf que Renault est une cyclique, et justement, l’année n-1 représentait le haut du cycle. Je me suis rendu compte que je prenais le haut du cycle comme référence.

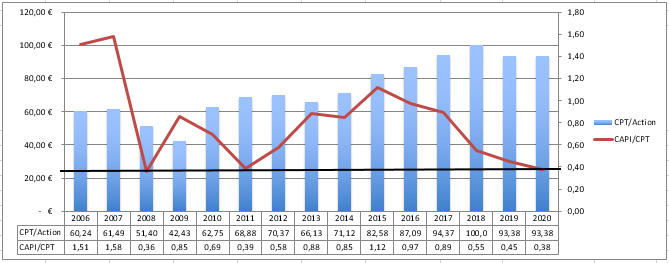

En essayant de capitaliser sur cette première erreur, je me suis mis à bosser l’historique des entreprises sur un, ou mieux, sur deux cycles. Je rentre dans un tableur les chiffres des comptes de résultat sur au moins un cycle. J’essaie de voir comment l’entreprise se comporte le long des cycles, comment le marché la valorise dans le temps, les points bas et ainsi de définir une moyenne. Par exemple, pour Renault, le graphique ci-dessous représente les capitaux propres tangibles par action (barres bleues, échelle de gauche) et l’évolution de sa capitalisation rapportée aux capitaux propres tangibles (ligne rouge, échelle de droite).

Ce que l’on remarque tout de suite, ce sont les points bas du ratio capitalisation/capitaux propres tangibles qui ont été atteint en 2008, 2011, et 2019, puis franchis à la baisse en 2020. J’ai défini la valeur du point bas du ratio à 0,38 (ligne noire), ce qui correspond à un cours de 35 € en 2020. La moyenne du ratio correspond à un cours de 55-60 €. J’aurais donc dû rentrer sous 55 € pour avoir une première marge de sécurité. L’idéal, pour un investisseur patient et qui croit en Renault, aurait été de rentrer à 35 € puis de renforcer à la baisse.

Ce que l’on remarque tout de suite, ce sont les points bas du ratio capitalisation/capitaux propres tangibles qui ont été atteint en 2008, 2011, et 2019, puis franchis à la baisse en 2020. J’ai défini la valeur du point bas du ratio à 0,38 (ligne noire), ce qui correspond à un cours de 35 € en 2020. La moyenne du ratio correspond à un cours de 55-60 €. J’aurais donc dû rentrer sous 55 € pour avoir une première marge de sécurité. L’idéal, pour un investisseur patient et qui croit en Renault, aurait été de rentrer à 35 € puis de renforcer à la baisse.

On ne pouvait pas savoir, quand nous cotions 70 €, que nous descendrions plus bas. La boite a changé, oui, elle s’est internationalisée, oui, la valeur de Nissan couvrait plus que la capitalisation, oui, mais le marché est roi et, il est le seul décideur de la valorisation d’une entreprise. En revanche, à 70 €, on n’était pas sur les ratios les plus bas.

Ma seconde erreur est d’avoir acheté une entreprise liée à un cours de matière première. Je veux dire que son CA est directement lié à un cours externe, sur lequel la société ne peut pas agir, par exemple Total ou Eramet. Je me suis juré de ne plus investir, pour le moment, dans ce genre d’entreprise.

▣ L’investissement dans la croissance

Depuis peu, je me suis mis à investir dans de la croissance, toujours avec un biais value. J’essaie de dénicher des entreprises en croissance que l’on ne paie pas trop cher. Pour cela, je fais la même analyse que sur une cyclique, mais en y ajoutant une analyse qualitative. Pour faire simple, j’essaie de juger si la croissance est pérenne dans le temps, et j’essaie de bien comprendre la stratégie des dirigeants. Je compare généralement les entreprises d’un même secteur entre elles pour essayer de trouver le meilleur cheval.

En ce moment, je suis fortement investi dans le monde de la piscine avec Desjoyaux et MG International.

▣ Le cas de MG international

MG est principalement un revendeur de robots nettoyeur de piscines. Son CA croit en moyenne de 15 % par an, et son REX croit de 26 % par an sur les 3 derniers exercices. Nous avons donc de la croissance.

En premier lieu, j’ai cherché à estimer les résultats 2020 de la société. Pour cela, j’ai estimé que la croissance de 2020 serait de 10 % seulement. Cette hypothèse est très conservatrice car au moment de mon étude, le S1 2020 annonçait déjà une croissance du CA de 18 %, et ceci, en plein confinement lié au Covid.

La première conclusion était qu’à 4,4 €, je payais 11 fois les bénéfices, en prenant en compte mon hypothèse très pessimiste, pour une croissance de 15 % par an.

Nous avons une boite en croissance, pas trop chère. La croissance est-elle pérenne ?

Il se trouve que le marché de la piscine est en pleine expansion. Mais, MG international, tire son épingle du jeu avec son robot qui est le n°1 français avec 46 % des parts de marché. Et pourquoi ?

L’avantage de la boite est qu’elle joue sur deux tableaux. Premièrement, elle peut équiper les piscines en « première monte », c’est-à-dire les nouvelles constructions. Deuxièmement, elle peut équiper les piscines déjà construites, non équipées d’un robot nettoyeur. En France, on estime qu’il y a 2,5 millions de piscines (enterrées et hors sol) de plus de 10 m2 et, cerise sur le gâteau, seulement 46 % des piscines sont équipés d’un robot nettoyeur. Cela laisserait donc à l’entreprise un marché d’environ 1,35 millions de piscines en plus des nouvelles constructions.

De plus, la boite commercialise un système pour sécuriser les piscines publiques, et elle estime détenir 80 % des parts de ce marché.

Après ce rapide coup d’œil, j’estime que la croissance de la société est pérenne, qu’il y a encore du potentiel.

Avons-nous de la dette sur cette valeur ? Oui un peu, et c’est très raisonnable avec un gearing de 26 % et 1,36 fois l’EBIT 2019. Pas de crainte ici, donc.

Pour conclure sur MG, nous avons une boite en croissance, qui probablement ne devrait pas s’essouffler, le tout avec un PER de 11 en étant très prudent. Nous avons de belles parts de marché et peu de dette.

J’ai donc initié une position sur cette valeur.

▣ Comment je trouve mes idées d’investissement ?

Pour tout vous dire, je ne trouve pas souvent moi-même mes valeurs. Je passe beaucoup de temps à trainer sur internet. Je traine sur des blogs, celui-ci, celui de Valeur Bourse, sur le forum devenir rentier. Je lis beaucoup de choses, je regarde des vidéos sur Youtube. J’ai aussi un cercle de connaissances qui s’étoffe avec le temps, et nous partageons nos nouvelles positions, nos analyses.

J’aime aussi jeter un œil aux screeners du site Financial Times.

Quand une valeur sort dans ces canaux d’informations, je l’analyse et prends une position si je la juge intéressante. Parfois, je fais peu de choses, j’essaie juste de compiler toutes les informations que l’on trouve ici et là, entre les publications des sociétés et les analyses des uns et des autres.

▣ Résumé du stock picking

Voici la liste des critères que j’aime bien valider pour prendre une position dans une entreprise :

-

CA en croissance,

-

EBITDA en croissance,

-

Dettes modérées. Je regarde la dette par rapport aux flux et par rapport au bilan (on peut avoir un Gearing de 100 % mais une dette de seulement 2 fois l’EBIT).

-

Pour les cycliques les ratios VE/EBIT, VE/CA, P/CPT doivent être inférieurs à la moyenne du cycle passé.

-

Pour la croissance je n’ai pas encore réussi à trouver les objectifs de vente. Je pars du principe que quand je paie 10 fois les bénéfices d’une société qui croit de 15 %, je fais une bonne affaire.

-

Bien comprendre le business / les produits / les clients.

▣ Conclusion

La bourse est devenue presque un second travail pour moi. J’y passe beaucoup de temps, à apprendre, à me former, à analyser. Plus j’avance sur le chemin de l’indépendance financière et plus je suis confiant quant à la réalisation de ce doux rêve. J’ai l’impression de contrôler ma vie, mes finances et en quelque sorte mon destin.

Depuis deux ans, j’apprends les codes, les adages, le vocabulaire. Je n’imaginais pas du tout le mont d’informations et connaissances requises pour pouvoir commencer à dompter le domaine de la bourse. Je dois beaucoup à certains investisseurs, que vous devez probablement connaitre. Ils se reconnaitront et je profite de ce petit billet pour les remercier.

Si je pouvais conseiller un débutant, je lui dirais de poser des questions et de s’intéresser aux autres. La clef de la connaissance réside dans le partage. Il faut être très persévérant, comprendre ses erreurs et surtout, ne pas trop s’emballer après quelques % de gain.

A bientôt, peut-être autour d’un verre,

LoopHey, début décembre 2020.

Bienvenue Loophey dans ce mode passionnant de l’investissement en bourse avec toutes ses complications métaphysiques sur la valorisation des entreprises !

Un peu bizarre de détester les entreprises avec des montagnes de cash… Perso j’aime bien. 🙂

j’aurai aimé lire plus de détails sur la construction de ton portefeuille, la diversification, ton aversion au risque, …

A bientôt,

C’est toujours instructif de voir les différents styles d’investissement. Et rassurant de découvrir des investisseurs qui n’aiment pas le cash et pas les matières premières. Ça fait moins de concurrence pour les amateurs de « cash moins cher que le cash » et pour les chercheurs de minières 🙂

Un garçon sympathique et attachant dont la « gniaque » transpirante fait plaisir à voir. Je parie suer la réussite de ses objectifs, mais comme l’appétit vient en mangeant, il risque de les repousser au fur et à mesure de ses succès, comme une ligne d’horizon. Merci Jerome pour cet éclairage !