Ce n’est pas la première fois ni peut-être la dernière : voici une société de pétrole et gaz qui semble bon marché. Et c’est un invité qui nous propose cette analyse. Merci AJE (Alea Jacta Est), participant actif et pertinent au forum de l’IH, de nous avoir déniché cette société intéressante, et surtout merci de publier l’article sur le blog. C’est une analyse rapide, dont j’ai modifié quelques chiffres tout aussi rapidement, a vous d’en tenir compte.

Voici un article assez court sur une société rentable, sans dette, cotant quasiment à son cash net : il s’agit de Corridor Ressources.

Voici un article assez court sur une société rentable, sans dette, cotant quasiment à son cash net : il s’agit de Corridor Ressources.

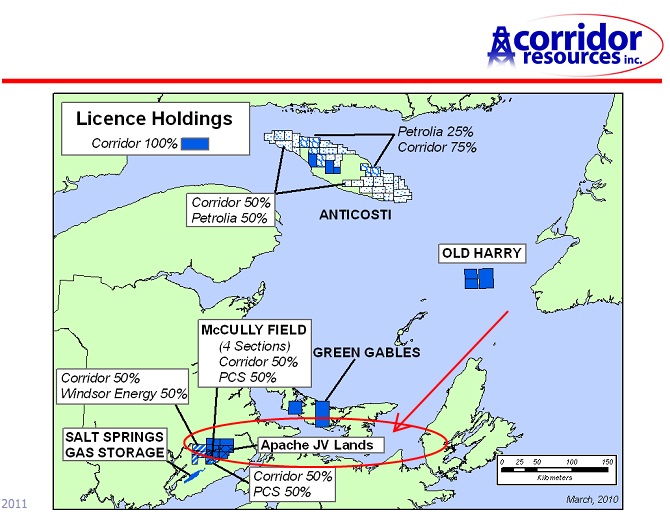

Corridor Ressources est une petite société de pétrole et de gaz (O&G) de l’Est du Canada (dans tout cet article les $ sont des dollars canadiens, CAD). En pratique, il s’agit surtout de gaz, dans une région géographique « de niche », loin des pipelines de l’Alberta, et où la demande en gaz en hiver est forte, et difficilement couverte par la production locale.

Mais ce n’est pas pour ça que la société est intéressante du point de vue de l’investisseur value.

Suite à un moratoire sur ses activités sur l’ile d’Anticosti (en joint venture avec Saint Aubain Energie, clin d’œil au passage à ceux qui était investis sur MPI…), l’État du Quebec a dédommagé la société à hauteur de 19,5 M$ (cet investissement était comptabilisé pour 13,9 M$ dans le bilan). La news est tombée il y a un mois et est passée quasiment inaperçue : le cours n’a presque pas bougé. Le cash n’est pas intégré dans le dernier bilan, il a été reçu par la société après le rapport financier du premier semestre clôturant fin juin.

Maintenant, la société a 50,2 M$ de cash en caisse, auxquels on retire les dettes, soit 8,8 M$ de decommissioning liability (coûts de démantèlement), ce qui fait 41,4 M$ de cash net. En prenant la dilution possible des stocks options, on aurait un peu plus de 92 M d’actions. Soit un cash net de 0,45 $/action. On peut rajouter le BFR, environ 0,03 $/action.

Le principal actif de la société est un champ de gaz dans le New Brunswick. qui produit un peu plus de 4 M$ de FCF par an. La présentation aux investisseurs de août 2017 estime la durée de vie des réserves de New Brunswick à 21 ans, et une valorisation conservatrice en PDP10 à 0,49 $/action. Les PDP10, ce sont les réserves prouvées et développées avec un petit discount. C’est un indicateur réputé conservateur de la « NAV » pour les O&G. Si on valorise nous même ces réserves en prenant un déclin linéaire sur 21 ans, on peut les estimer à environ 42 M$ soit 0,46 $/action.

Ceci nous amène donc aux valorisations par action :

- Cash net = 0,45 $

- BFR = 0,03 $

- Réserves prouvées et développées = 0,49 $

- Réserves prouvées et non développées = 0,03 $

- Total = 1,0 $.

La présentation aux investisseurs donne une valeur de 1,19 $/action au 11 août 2017, car :

- Elle tient compte de 0,09 $ de réserves non prouvées.

- Elle semble ignorer 0,1 $ de coûts de démantèlement (ou alors c’est le BFR qui a augmenté de 0,1 $ entre le 30 juin et le jour de la présentation aux investisseurs).

Au jour de l’écriture de cet article, il s’est échangé des titres pour 0,60 $. On voit que l’on peut acheter aujourd’hui la société à un prix couvert à 75 % par son cash net et qui représente entre 50 et 60 % de la NAV (valeur estimée des actifs nets de la société).

Les prix du gaz sont très bien couverts (« hedgés »). Dans ces régions, le prix spot en hiver est élevé, environ 3 fois le prix moyen du reste de l’année. La demande est forte. La société s’arrange pour augmenter le débit de ces points pendant cette période.

Elle possède en propre pour l’exploitation des pipelines, une station de traitement du gaz, des compresseurs (soit tout le nécessaire).

On a en prime principalement deux autres actifs :

- Un permis en offshore. A priori, Corridor va vendre les droits d’exploitation de ce gisement contre les frais d’exploration et un pourcentage sur la future production (peut être 20/30%). Ce gisement serait surtout intéressant s’il contenait du pétrole (plutôt que du gaz). Avec une grosse quantité de pétrole, un prix de plusieurs centaines de millions de dollars reste possible. Mais la probabilité que ce permis soit intéressant semble toutefois faible.

- Les actifs de Frederick Brook Shale : une exploitation de gaz de schiste sous moratoire. L’actif pourrait reprendre de la valeur en cas de changement de couleur aux prochaines élections politiques régionales. En effet, l’opposition est pro gaz de schiste et pourrait revenir sur le moratoire.

Au total, la société a peu de perspectives de croissance et risque de faire des acquisitions avec son cash. C’est d’ailleurs ce qu’elle écrit vouloir en faire dans la dernière présentation aux investisseurs. A priori, le PDG voudrait acheter une petite société moins chère que ses réserves, en hedgeant la vente de la production. En gros, en ne prenant aucun risque.

Pourquoi ne pas s’intéresser à Chinook ou Point Loma, par exemple ?

Ceci dit, au prix actuel, on achète la société au prix d’environ 60 cents pour 1 dollar ou 1,2 dollar. Si la société vous plaît, essayez donc de l’acheter vers 60 cents, ce qui était possible cette semaine.

Déontologie : actionnaire, sans être, au total, un très grand fan. PRU = 0,61 $.

Le ticker : CDDRF ou CRH.

Attention les frais peuvent être élevés sur les penny stocks canadiennes.

Merci à Jérôme pour m’avoir fait l’honneur de présenter cette valeur sur son blog.

AJE – août 2017.

NDLR. Je suis actionnaire avec un PRU de 0,6 $ pour environ 1 % de mon portefeuille. Jerome Leivrek, septembre 2017.

Merci beaucoup AJE pour cette éventuelle idée d’investissement !

Dommage que ce ne soit pas disponible via le PEA.

Vraiment pas chère pour jouer le rebond de l’énergie.

j’en ai un tout petit peu en portif.

On dirait que la porte de sortie est proche !

La société est continuellement approchée pour être rachetée. Le management chercher à créer de la valeur pour les actionnaires. Le cours est suspendu… 🙂

=> https://finance.yahoo.com/news/corridor-resources-launches-strategic-review-161505699.html

Bonne nouvelle, merci pour l’update!

Un article de seekingalpha de début août qui a la même thèse et qui a probablement contribué à faire passer le cours de 0,50 à 0,60. Pas forcément du « pump&dump » mais la liquidité du titre semblant faible il est probablement manipulable.

https://seekingalpha.com/article/4094126-value-investors-overlooked-investment-idea-good-true

Merci pour ce blog intéressant.

Merci à toi Jérome pour cette article mais tu en es largement le co-auteur, voir même le principal contributeur !

Pour ceux qui aime l’énergie, je vous conseille de regarder en détail TAT (TransAtlantic Petroleum) qui m’a tout l’air d’une vrai pépite !

Hélas je manque de temps de façon aiguë (+/- Chronique !) Mais si j’en trouve un peu, j’essayerai de vous la présenter !

Encore Merci à Toi Jérome

Petit ajout : Pour le permis, finalement et comme je le craignais la société va débourser environ 3M pour explorer le territoire du permis.

Ce territoire est très vaste. Il y a relativement peu de chance qu’il y est beaucoup de pétrole facilement exploitable. Mais si c’était le cas, ce permis vaudrait plusieurs centaines de millions de CAD.

Pour les dettes de démantèlement, je me demande si ce sont vraiment des dettes qu’ils faudra payer cash un jour… tout le monde semblent les ignorer.

La société réussi à couper la production de gaz pendant les printemps, d’ou l’EBITDA du Q2 anémique.

Attention aussi à la liquidité du titre. Ceci pouvant expliquer au moins partiellement la decote observée prix/valeur.

Je vous invite aussi à regarder Prairie Provident Ressource qui n’est pas chère non plus en Oil & Gas Canadien

Belle trouvaille !

Merci AJE. Toujours un plaisir de lire un travail aussi bien ficelé.

Pour précision :

PPR a le même type de litige avec le Quebec et pourrait obtenir un dédommagement d’environ 0.5 à 1 fois sa capitalisation.

Le problème actuel du schiste canadien est l’augmentation du prix des services et le problème de structure pour exporter leur production.

Par contre le prix du pétrole en dollars canadien rends l’exploitation des champs déjà assez rentable.

Tiens ça a bougé un peu aujourd’hui sur Corridor, peut être un acteur un peu plus gros qui entre ?

Une news datant de janvier :

WEST PALM BEACH, Fla., Jan. 26, 2018 (GLOBE NEWSWIRE) — As of January 12, 2018, Mr. Neil S. Subin has succeeded to the position of President and Manager of MILFAM LLC, which serves as manager, general partner or investment advisor of a number of entities formerly managed or advised by the late Mr. Lloyd I. Miller, III. Mr. Subin also serves as trustee of certain Miller family trusts.

Pourquoi la mort et le remplacement de Lloyd Miller à la tête de ses affaires concerne Corridor ? Parce que Miller était un monsieur connu dans l’univers des small cap value et qu’il était un des gros actionnaires de Corridor. Et il semble que Subin, son remplaçant à la tête de ses affaires, vende des actions Corridor, ce qui entraîne le cours à la baisse (ou l’empêche de monter). D’après ce que je comprends des déclarations, à mi-avril 2018, Subin aurait vendu 1,9 M d’actions.

Bonjour,

nouvelles d’Avril, dans le rapport du Q4 2017:

Ils prennent plus de temps que prévu pour la prospection d’Old Harry. Est-ce un signe favorable sur ce qu’ils y ont trouvé ? Qu’en pensez-vous ? Résultats Q1 demain.

https://seekingalpha.com/pr/17115055-corridor-announces-2017-year-end-results

Old Harry Update

During Q4 2017, a third party-operated Controlled Source Electromagnetic (« CSEM ») survey was completed over the Newfoundland and Labrador portion of the Old Harry prospect. The processing and interpretation of the CSEM survey results are expected to be completed by the end of April 2018. To enhance the integration of the CSEM data with Corridor’s geological and geophysical models, Corridor has decided to reprocess approximately 760 kilometers of its 2D seismic data base over the Old Harry structure. By employing modern offshore data processing techniques, Corridor should gain a better understanding of the stratigraphy within the Old Harry structure, which in turn, will facilitate a more robust integrated geotechnical model. Corridor expects the reprocessing of its seismic data base to be completed by the end of May 2018 after which Corridor intends to update its shareholders on its go forward plans for the Old Harry prospect.

Bonjour HdN,

Les techniques de traitement sismique progressent en continu et cela peut être une bonne idée de repasser toutes leurs données dans une nouvelle moulinette numérique. D’autant qu’ici le but est d’intégrer de nouvelles données, électromagnétiques celles-là. Un mois pour faire tout ça ne me parait pas de trop.

Très difficile de répondre à cette question.

La zone est très étendue (vraiment). Le prix du pétrole ayant pas mal progressé, la valeur du prospect aussi.

A mon sens, la probabilité qu’il y a ait quelque chose de très intéressant reste faible. Ceci dit, si c’est le cas, un x10 ou x20 pour Corridor reste tout à fait possible.

Merci Jerome et AJE.

Je n’avais tout d’abord pas réalisé cet aspect spéculatif de Corridor. Nous avons donc du cash, pas de dette, rentabilité et… prospection d’Old Harry+ les gaz de schiste.. Cela me semble un risque asymétrique où le risque de perte me semble faible face au potentiel.

D’autre part, combien d’actions de Lloyd Mliler sont à écouler au total ? 2 millions en Mars-Avril, cela peut coiffer le cours quelques temps encore, non ?

Au passage, merci AJE pour avoir mentionné TAT il y a quelques temps ici. Je suis monté dans le navire, nous en sommes à +150% depuis !

Et bien Félicitations ! pour ma part j’ai tout revendu bien trop tôt (hélas !). Le CEO avait carrément dit qu’il allait racheter un bon paquet d’action dès qu’il le pourrait légalement dans la derrière conférence call (avant la remonté).

Du coup je suis parti avec +50% ! mais j’aurais du être plus patient en effet.

Félicitations de quoi ?

C’était en réponse à HdN qui a eu la bonne idée de garder ces TAT jusqu’à présent.

Le titre est actuellement au dessus de 2usd vs environ 0.65 lorsque j’en avais parlé.

J’ai hélas revendu bien trop tôt

Concernant PPR : Toujours le statu quo.

Au niveau opérationnel c’est moyen, un peu moins bien que prévu.

Par contre, on est toujours en attente du litige avec le Quebec !

(Long PPR)

Résultats du 1er trimestre 2018 : ça progresse bien.

https://seekingalpha.com/news/3356451-corridor-resources-reports-q1-results : voir la « press release » et les « slides ».

BNPA = 0,06 $ (contre 0,02 au T1-2017)

CF = 0,10 $ (entre 0,04).

Le cours prend +33 % aujourd’hui et termine à 0,80 $.

Quelqu’un est-il capable de réellement comprendre le contenu des documents dont fait part Darp sur SA? Si oui, pourriez-vous partager ici votre avis?

https://seekingalpha.com/article/4175558-corridor-resources-eyes-old-harry

(au passage, je n’arrive pas à voir les commentaires sur un pc, mais par contre sur l’app tout est visible.)

J’ai l’impression de comprendre que Corridor veut forer dans Old Harry. Le reste n’est que du chinois pour moi.

Old Harry n’est pas la raison qui m’a fait rentrer dans le dossier (merci à JL et AJE pour la découverte!), mais si le potentiel se matérialisait, on se dirigerait vers une autre dimension en terme de valorisation…

Je n’arrive pas à lire les commentaires, peut-être pourriez-vous en faire une copie ici.

J’ai trouvé ça par contre :

https://www.radiogaspesie.ca/nouvelles/actualite/possible-forage-dans-le-golfe-en-janvier/

Je pensais vendre à 1 $ mais je crois que je vais attendre les résultats de la prospection électro-mag.

Le document le plus important a mon sens est celui-ci https://www.pesgb.org.uk/wp-content/uploads/2018/03/S8-16.50-Dr-Tom-Martel-Corridor-Resources-Inc-pdf.pdf

Ça parle entre autre de 4 et 20 milliards de barils de type 2 ou 3 soit mélange pétrole et gaz ou gaz uniquement.

Grande question: à quelle date ce document a-t-il été écrit? La date en bas à gauche des slides indiqué 5 mars, mais dans certainson slides ils parlent de février au futur…

Ce qui est sûr, c’est que même si le coirs atteint mon estimé de valeur, je ne vendrai rien avant l’annonce officielle du résultat de l’étude! S’il y a quelque chose de probant, on pourrait avoir entre les mains un bagger entre 10 et 500 à mon avis.

Oui, j’ai vu ces slides aussi, mais comme vous je n’ai pas compris de quand il date.

Effectivement, attendons.

Le dernier article que j’ai trouvé :

http://cfim.ca/mise-a-jour-de-levaluation-environnementale-projet-old-harry/

Le prix est maintenant au dessus de mon estimé de juste valeur. La partie spéculative commence.

Dur de rester à bord lorsqu’on est un value investor. Mais je suis prêt à perdre le premium actuel si jamais le CSEM est négatif.

Heads I win, tails I don’t lose much en quelque sorte.

Qu’allez-vous autres faire?

Je vais faire comme vous, parce qu’il y a aussi un aspect psychologique : je préfère ici risquer de louper un x2 (actuellement) que louper un x10 (potentiel). Sachant de plus que je n’ai pas d’information sur la possibilité de chacun de ces événements, et donc sans information, je suis obligé de leur attribuer à chacun une probabilité de 1/2.

Concernant les commentaires sur SA (que je ne peux lire également qu’en trafiquant le html, ou sur l’app):

En substance:

voici le lien fort intéressant avec l’historique des lettres entre le Petroleum Board et Corridor: http://www.cnlopb.ca/assessments/corridorresinc.php

On y trouve ce mail du 2 avril du CEO de Corridor au CEO du Petroleum Board: http://www.cnlopb.ca/pdfs/corridorresinc/reactivation.pdf?lbisphpreq=1

où ils semblent considérer plus que concrètement le forage d’Old Harry.

et la réponse du Board Réponse du 8 mai: http://www.cnlopb.ca/pdfs/corridorresinc/fromscott.pdf?lbisphpreq=1

Tout le monde semble bien d’accord pour les opérations. Etonnant que tout ceci soit public, non ?

J’essaye maintenant de copier ici une partie des commentaires de Darp sur SA (c’est pris pour du spam si je mets plus):

Darp

So since no oil geologist has shown up, becoming my own expert.

The Bradelle and Brion formations are not one or other. Brandelle is primary target and Brion is shown to be there and lower. The Bradelle shows « flat spot » in seismic, indication of the gas/oil contact.

Direct Hydrocarbon

Indicators

• Pockmarks/Shallow bright spots

• Satellite seepage slicks

• Frequency anomalies

• Amplitude anomalies

• Flat Spots

• AVO

AVO means: In geophysics and reflection seismology, amplitude versus offset (AVO) or amplitude variation with offset is the general term for referring to the dependency of the seismic attribute, amplitude, with the distance between the source and receiver (the offset). AVO analysis is a technique that geophysicists can execute on seismic data to determine a rock’s fluid content, porosity, density or seismic velocity, shear wave information, fluid indicators (hydrocarbon indications).

The phenomenon is based on the relationship between the reflection coefficient and the angle of incidence and has been understood since the early 20th century when Karl Zoeppritz wrote down the Zoeppritz equations. Due to its physical origin, AVO can also be known as amplitude versus angle (AVA), but AVO is the more commonly used term because the offset is what a geophysicist can vary in order to change the angle of incidence.

So just about everything that indicates oil/gas is there in seismic. See page 29.

Go to page 31, the seismic shows both Bradelle and Brion formation, and the indicated oil/gas contact is in center of Bradelle.

Looks great, now that am studying words used in doc. »

Pourriez-vous nous expliquer comment vous trafiquez le HTML pour lire les commentaires sur pc?

Pour les commentaires sur SA depuis l’ordinateur, même si ce n’est pas très pratique, c’est parfois utile. On peut faire comme cela:

dans Firefox, avec les outils de développement web / inspecteur, chercher dans le code html la ligne

(chercher par exemple le mot « comment », et tout en bas cliquer sur section#comments.hidden.sa-comment-block)

enlever le hidden, pour avoir ceci:

Et toute la section commentaire apparaît comme par magie 🙂

(ou bien autre méthode, une fois la ligne html sélectionnée, dans les règles (à droite dans l’inspecteur) remplacer

.hidden {

display: none !important;

}

par

.hidden {

display: true !important;

}

C’est parfois pratique si on veux rester sur l’ordinateur plutôt que d’être sur l’application. Si quelqu’un a une meilleure méthode…

Zut, la ligne html à chercher n’apparaît pas… j’essaie encore…

section class= »hidden sa-comment-block » id= »comments »><div class="c-wrap"

Oh ça marche tellement bien! Merci beaucoup.

Quelques infos pour Corridor :

Le Q1 2018 l’avez vous vu ? il a fait rentré presque 10M dans les caisses. Merci le prix spot à Boston cet hiver.

Corridor veut forer très vite, je pense que c’est aussi pour ne pas perdre le permis.

La zone a forée à a priori pas dans les eaux du Quebec, ce qui est une bonne chose.

A priori, CDH va consacrer tout son cash (oui tout son cash) au développement de Old Harry (coup de bluff ? coup de génie ?) Super méga field ? intox ? Comment savoir… Malgré cela, il risque de manquer 200 à 300M pour poursuivre et extraire du pétrole la bas. Sans compter les infrastructures etc.

Si corridor rentre chaque année 10M de CAD en hiver, avec le cash en place (EV/EBITDA) reste assez faible (entre 2 et 3).

https://www.corridor.ca/wp-content/uploads/2018/05/Q1-2018-Financial-Results-1.pdf

Je suis revenu sur le dossier hier (petite quantité) et j’ai renforcé PPR (je me laisse jusqu’à la fin de l’année sur ce dossier).

Pourriez-vous citer votre source pour « A priori, CDH va consacrer tout son cash (oui tout son cash) au développement de Old Harry »?

C’est ce qu’il y a écrit dans les documents linkés par Darp sur SA, repris par HdN

Et bien dommage pour Old Harry, ils arrêtent les opérations…

https://globenewswire.com/news-release/2018/06/11/1519564/0/en/Corridor-to-Suspend-Work-on-the-Old-Harry-Project.html

Arf, j’ai surement été trop avide car après avoir renforcé récemment j’ai longuement hésité à alléger sans toutefois me décider. C’était devenu un coup spéculatif et le gain potentiel était important alors j’ai tenté… Raté ! Pas grave, car la ligne est toujours en vert et les fondamentaux sont excellents. Par contre, on risque de manquer de catalyseur pour aller plus haut. Seul point positif à ce rebondissement, le niveau de dépenses va rester modéré et la « vache à gaz » va donc continuer à remplir les caisses.

Tant pis en effet pour le potentiel énorme qui s’évapore.

La NAV est toujours inchangée de toute façon, donc la thèse n’est pas remise en cause.

Réponse et bien c’était un beau coup de bluff !

La nouvelle option est la possible fin du moratoire sur la fracturation hydraulique au Nouveau Brunswick suite aux élections. Ceci explique le regain du cours. Autre possibilité qui me semble intéressante, le rachat des 25% de Mc Cully detenu par Nutrien Potash qui va fermer définitivement sa mine du Sussex. Plutôt qu’une croissance externe je verrai d’un bon oeil la prise de contrôle à 100% de Mc Cully par Corridor. Reste à obtenir un bon prix…

Plus d’infos :

https://www.thechronicleherald.ca/business/nutrien-writes-off-new-brunswick-potash-mine-257168/

https://seekingalpha.com/article/4222160-corridor-resources-things-moving-right-direction

Merci Okavongo pour ces nouvelles !

Bonjour

Vendu hier une bonne partie de mes titres à 0,83 $. PV = +36 % en 1 an.

JL

Une nouvelle qui a fait bondir le cours, quelqu’un peut nous l’expliquer ?

https://www.newswire.ca/news-releases/corridor-resources-inc-announces-proposed-appointment-of-former-raging-river-management-team-financing-and-changing-of-name-to-headwater-exploration-inc–891153512.html

Après une première vente avec une PV = +36 % en 1 an, je vends le reste de la ligne avec une PV = +100 % en un peu plus de 2 ans. Ce reste était microscopique.

Merci Jérôme pour cette idée !