Malgré le temps qui passe depuis la crise des subprimes, malgré la hausse des marchés, il reste encore des entreprises décotées sur la place parisienne. Et, selon moi, Gaumont en fait partie. Elle figure même en tête de liste.

Malgré le temps qui passe depuis la crise des subprimes, malgré la hausse des marchés, il reste encore des entreprises décotées sur la place parisienne. Et, selon moi, Gaumont en fait partie. Elle figure même en tête de liste.

Je remercie Franck des Daubasses, et des analystes anonymes, pour les apports très fructueux sur ce dossier.

▣ Gaumont

Faut-il présenter l’activité de Gaumont ? C’est un producteur français de films et séries très ancien (fondé en 1895 !). Il y a eu bien sûr Intouchables récemment, mais aussi beaucoup d’autres films moins connus. Il est dirigé depuis 1975 par Nicolas Seydoux puis sa fille.

En 1995, Marc du Pontavice a proposé à Gaumont de créer un nouveau département centré sur les métiers du dessin animé, des jeux vidéo et internet. Puis en 1999, Xilam a racheté à Gaumont les actifs de cette entité. Comme chez Xilam, les productions de films ne sont quasiment pas financées par Gaumont mais par un producteur délégué qui fournit un apport de coproduction pour un montant forfaitaire. Cela permet à Gaumont de limiter son risque financier.

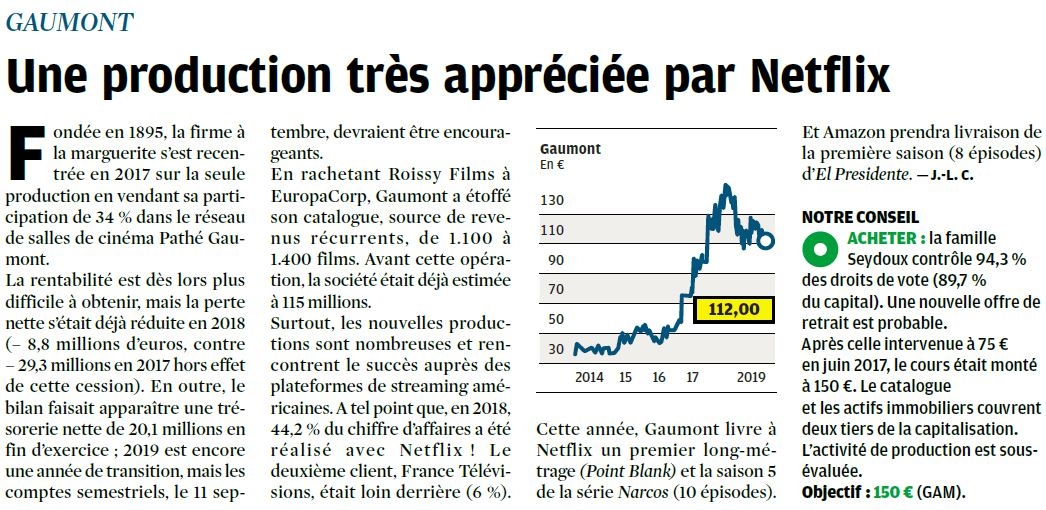

C’est en étudiant Xilam que Gaumont m’avait semblé peu chère. A l’époque, je n’avais pas creusé le sujet et n’en avais pas acheté. L’action a ensuite pris 30 %, pour venir à 75 €, après l’annonce d’une double opération : la vente d’une filiale et une OPRA. C’est suite à cette annonce, fin avril 2017, que je me suis intéressé vraiment à Gaumont et que j’ai commencé à acheter des titres.

▣ La filiale Les cinémas Gaumont Pathé

Pathé est une société, dirigée par Jérome Seydoux (le frère de Nicolas), active dans la distribution en salles et en vidéo, la vente et la gestion d’un catalogue de plus de 670 films, l’exploitation de salles de cinéma (70 cinémas en France) et la télévision (possède plusieurs chaînes). Pathé et Gaumont ont une filiale commune pour gérer les cinémas : Les cinémas Gaumont Pathé. En résumé :

Gaumont actuel = Production de films et séries Gaumont + Les Cinémas.

Or, Pathé va racheter les 34 % de parts que Gaumont détenait dans cette filiale pour la somme de 380 M€. Les Seydoux étant propriétaires de Gaumont et de Pathé, on ne sait pas très bien quel est le but de ce rachat, on ne sait pas s’ils déshabillent l’un pour habiller l’autre. Néanmoins les relations entre les frères ne sont pas forcément parfaitement radieuses (( Pour comprendre un peu les liens entre les frères Seydoux, on pourra lire cet article des Echos.)). Il est possible que les Seydoux aient voulu couper le lien de co-entreprise. On peut aussi envisager que Nicolas Seydoux ait souhaité simplifier la structure de Gaumont en vue d’une éventuelle succession. Vu le peu de flottant, le retrait de la cote semble aussi fort possible.

Ce projet est conditionné à la mise en place du financement de ce rachat par Pathé qui doit verser la moitié du prix lors de la finalisation de la cession, soit 190 M€, puis verser le solde en trois tiers de 63,3 M€ chacun, les 30 juin 2018, 30 juin 2019 et 30 juin 2020.

▣ L’ OPRA

Jusqu’à l’OPRA, l’actionnariat actuel de Gaumont était constitué ainsi (4,28 M d’actions) :

- Ciné Par [Seydoux], 64,45 %,

- First Eagle Investment Management, 11,83 %,

- Bolloré 9,53 %,

- Flottant, 8,64 %,

- Groupe Industriel Marcel Dassault, 5,42%,

- Autocontrôle, 0,12 %.

Ce qui faisait 35 % de minoritaires. Or Gaumont vient d’acquérir 1,28 M, soit 30 %, de titres de ses minoritaires, en lançant une offre publique de rachat d’actions (OPRA) au prix de 75 €/action, soit une prime de 30,4% sur le cours du 24 février. Bolloré, Dassault et First Eagle ont souscrit à l’offre. Les actions auto-détenues vont être annulées, de sorte que la structure de l’actionnariat s’est simplifiée :

- Cine Par [Seydoux] 92 %

- Flottant 8 %

- pour un total de 3,00 millions d’actions non auto-détenues.

Au niveau de l’actionnariat, il y a une présence notable, celle du fonds Découvertes, chez HMG Finances. Géré de main de maître par Jean-François Delcaire (( Voir par exemple cette interview intéressante. )), il est devenu un des meilleurs fonds de Paris (avec une performance de +130 % de juillet 2013 à décembre 2016) : cette position importante est donc un indice tout à fait positif. Il a même augmenté sa position après l’annonce de l’OPRA, et ce au moins jusqu’en avril, à hauteur de 4,4 % du fonds, soit 2 % du capital de Gaumont. Le reporting de mars du fonds indique d’ailleurs :

A noter une excellente nouvelle avec l’annonce d’une Offre Publique d’Achat sur notre ligne en Gaumont (+30,4%), opération dont nous jugeons néanmoins le prix insuffisant en regard de l’encaissement de 380 millions d’euros (!) que Gaumont retirera de la cession de ses salles de cinéma en France et en Europe. Nous avons donc logiquement renforcé notre ligne dans cette discrète société qui est désormais devenue un important fournisseur de Netflix.

Autre avantage, en cas d’OPRO à vil prix, HMG pourra constituer un allié de poids.

Quoiqu’il en soit, j’ai essayé d’évaluer ce que vaut Gaumont à la suite de ces opérations, c’est-à-dire :

- sans Les cinémas,

- avec 380 M€ de cash en plus,

- en ayant racheté 30 % de ses actions à 75 €.

▣ Le bilan et la capitalisation

Remarquons tout d’abord que Les cinémas sont consolidés par mise en équivalence : dans le compte de résultats de Gaumont, seule la quote-part (34 %) du résultat net des Cinémas attribuée à Gaumont est comptabilisée. Dans le bilan, c’est la la quote-part des fonds propres des Cinémas qui est comptabilisée.

A partir du rapport annuel 2016 on a, en matière de fonds propres :

- FP actuels = 280 M€

- dont part Cinémas = 225 M€

- or, ceux-ci seront vendus = 380 M€

- donc le gain en FP = 155 M€, donc :

- FP post-vente = 435 M€.

En matière de prix et de trésorerie :

- Capitalisation avant opérations = 4,28 M x 75 € = 321 M€

- Trésorerie nette avant opérations = -205 M€

- EV avant opérations = 321 + 205 = 526 M€

- Coût du rachat de 30 % des actions = 1,28 M x 75 = 96 M€.

Donc, après opérations (toujours pour un cours théorique de 75 €) :

- Capitalisation = 3 M x 75 € = 225 M€

- Trésorerie nette = -205 – 96 + 380 = 79 M€

- EV = 146 M€.

Notez qu’un rachat d’actions ne change pas l’EV, la quantité qui a été rachetée n’est donc pas un paramètre fondamental pour le critère EV/EBITDA. Par contre ça l’est pour l’évaluation du prix par action.

Les fonds propres seront donc légèrement supérieurs à la capitalisation. Mais, comme je l’avais remarqué pour Xilam, cela ne veut pas dire grand chose ici. Dans le domaine du film, les amortissements légaux sont importants et ne sont pas forcément représentatifs de la valeur du catalogue. Il faut quelques années pour déprécier entièrement un film, alors qu’il peut être vendu pendant des décennies parfois. La valeur réelle des actifs nets est peut-être bien différente des fonds propres comptables (ce qui est le cas pour la plupart des entreprises, vous allez me dire).

Pour la même raison, les revenus nets n’ont pas une grande signification non plus. Nous allons valoriser la société à partir de l’EBITDA actuel et des FCF de maintenance estimés.

▣ EBITDA

Aux dernières nouvelles (rapport annuel 2016), le compte de résultats pouvait se décomposer schématiquement comme suit :

- CA = 190 M€

- + Charges opérationnelles = -70 M€

- + Amortissements = -120 M€

- = Résultat opérationnel = 0

- + Résultat Les Cinémas = 20 M€ (mise en équivalence)

- = Résultat Groupe = 20 M€.

Du fait de la mise en équivalence, les CA et EBITDA du compte de résultats actuel ne sont donc que pour la Production Gaumont seule. On peut donc estimer que pour la Production seule on a :

- EBITDA = Résultat opérationnel + Amortissements = 120,

soit

- EV/EBITDA = 1,2.

Sur ce critère, Gaumont est actuellement donné. Grâce au travail de l’expert chargé d’évaluer l’OPRA, nous avons même un comparable intéressant : nous apprenons que la moyenne du secteur pour l’EV/EBITDA est à 6, et la médiane à 4, la société la moins chère à 2. Avec Gaumont, nous avons donc, sur ce critère, une société pas chère du tout.

Si on valorise Gaumont avec un EV/EBITDA de 4, cela donne un cours de 186 €. Pour un EV/EBITDA = 6, on trouve un prix de 266 €. Actuellement, chez Xilam, avec un cours de 30 €, ce ratio est de 10.

Avec les comptes 2015 et 2014, on trouve un EBITDA de 160 et 120 M€ respectivement. Le chiffre retenu ici peut donc être considéré comme celui prudent d’une année standard.

▣ FCF de maintenance

Il faut toutefois moduler le précédent critère car il s’agit d’une activité demandant beaucoup de capital. L’EBITDA est donc largement amputé par les investissements. Demandons-nous maintenant ce que devient cet EBITDA lorsqu’on arrive au niveau des FCF ? Actuellement, les FCF sont nuls, mais la société est en forte croissance : le CA a fait x2 en 4 ans et l’EBITDA x2,5. Il y a donc de l’investissement de croissance qui oblitère le FCF. Les CAPEX et les DA croissent d’environ 30 M€ par an. Je suppose que c’est ce que Gaumont pourrait dégager s’il voulait garder son CA de l’année précédente, c’est-à-dire sans croissance. Je prends donc :

- FCF en régime stationnaire = 30 M€,

ce qui donne

- EV/FCF = 5.

Ce n’est toujours pas cher.

Mettons qu’on veuille une rentabilité de l’investissement de 10 %, soit un EV/FCF = 10, ce qui n’est pas trop cher pour une croissance de 20 % par an ; cela ferait un cours de 126 €. Pour un EV/FCF = 15, on obtient 176 €. Il faut toutefois avouer que mon estimation de FCF de maintenance est très incertaine.

▣ De l’immobilier en plus

Les bonnes surprises ne sont pas terminées ! Il reste de la valeur cachée avec l’immobilier. Celui-ci est porté à 48 M€ dans les comptes alors que sa valeur est estimée à environ 100 M€ par l’expertise de l’OPRA. Afin de valoriser l’activité seule, imaginons que Gaumont vende son immobilier et qu’à la place elle paye 10 M€ de loyers. On aurait alors, après toutes les opérations :

- Capitalisation = 225 M€,

- Trésorerie nette = 100 + 79 = 179 M€

- EV = 146 -100 = 46 M€

- EBITDA = 120 – 10 = 110 M€

- EV/EBITDA = 0,4.

On paye donc 46 M€ pour une activité qui génère 110 M€ d’EBITDA ! Délirant, non ?

Si le prix s’ajustait à la médiane de EV/EBITDA = 4, ou à la moyenne de 6, on aurait une EV = 440 ou 660 M€, une trésorerie nette = 179 M€, donc une capitalisation de 619 ou 839 M€, soit 206 € ou 280 € par action.

▣ Une dernière preuve : la valeur liquidative

L’EV/EBITDA est certes faible par rapport aux comparables. Mais est-ce que pour autant, dans l’absolu, la société n’est pas chère et qu’il y a une marge de sécurité ? Et bien oui, voici pourquoi.

Maintenant, pour 225 M€ de capitalisation, on a :

- 380 M€ de cash qui va arriver,

- moins 205 + 96 = 301 M€ de dette nette,

- plus 100 M€ d’immeuble, supposé vendu,

- donc une trésorerie nette = 179 M€,

- un catalogue et une activité, payés 225 -179 = 46 M€,

- on ne tient pas compte des autres actifs, essentiellement courants, ceux-ci étant positifs (autres passifs courant de 110 M€ couvert par 110 M€ de créances clients, et par d’autres actifs courants).

L’EBITDA est actuellement de 110 M€ mangé entièrement par des CAPEX de 110 M€ : les FCF sont nuls. Admettons qu’au 1er janvier on n’investisse plus du tout, on arrête complètement l’activité de production. Or, comme l’explique le rapport « les investissements en immobilisations incorporelles (95 M€) sont majoritairement constitués des investissements dans les productions de films cinématographiques et de programmes télévisuels ». L’année suivante le nouveau CAPEX sera au maximum de 110 – 95 = 15 M€. On va quand même continuer à vendre les droits et des films produits précédemment. Même si les films distribués une année ont le plus souvent été produits l’année d’avant, imaginons pour être pessimiste qu’on ampute l’EBITDA du CA de la distribution des films dans les salles, soit 30 M€. On arrive à un EBITDA – CAPEX = 110 – 30 – 15 = 65 M€ (en supposant, pour être tranquille, qu’on soit obligés de louer tout l’immeuble vendu).

Sans investissement, les années suivantes, il faudra probablement multiplier ce chiffre par un coefficient c<1 puis c'<c<1 l’année d’après, etc. Finalement on aura un FCF cumulé = 65 M€ x (1+c+c’+…). Quoiqu’on puisse faire comme hypothèse, ce cash-flow est largement supérieur aux 46 M€ qu’on aura payé pour les acquérir. Avec c = 0,8, coefficient qui me parait plutôt faible, puis c’ = c², etc, on trouve un FCF cumulé = 65 / 0,2 = 325 M€. En ajoutant le cash au bilan et l’immobilier, cela donne une valeur de 504 M€, soit 168 € par action. Avec une valeur de c = 0,6 on trouverait 114 € par action.

▣ Conclusion

La hausse récente du cours de l’action est largement compensée par l’annonce de la vente des Cinémas. Actuellement, j’ai trouvé les valorisations suivantes par action :

- Valeur liquidative = 168 €

- EV/FCF(très incertain) = 10 => valeur = 126 €

- EV/FCF(très incertain) = 15 => valeur = 176 €

- EV/EBITDA = 4 => valeur = 206 €

- EV/EBITDA = 6 => valeur = 280 €.

Le ratio EV/EBITDA tenant compte de l’immobilier me parait plus solide, la vraie valeur me semble donc plus proche de 206 € à 280 € par action. Comme la médiane a plus de sens pour ce ratio, j’aurais tendance à prendre le premier chiffre, mais la société est en bonne santé donc un ratio de 6 ne serait pas trop cher payé. Finalement, s’il fallait donner une valeur cible, je me risquerais à un triplement du cours, soit 225 €. Ceci sans compter la croissance possible de la société et/ou du marché du film lui-même.

Ces valorisations et la simplicité de la thèse font que j’ai constitué une grosse ligne de Gaumont à un PRU de 76 €, pour 18,5 % de mon portefeuille, un record. Comme dit un copain qui se reconnaîtra : avec Gaumont on ne fera peut-être pas x10 comme avec Sears Holdings, mais c’est probablement moins risqué. On aura deviné que je suis tout excité d’avoir acheté cette société, car c’est le genre de décote que je ne déniche qu’une fois par an tout au plus. En fait, les deux seules sociétés qui m’ont donné ce sentiment de confort jusqu’à aujourd’hui sont Cofidur et Powerfilm (( La première a généré une plus value non réalisée de +140 % en 4 ans, soit +24 %/an. La seconde est pour l’instant moins glorieuse : sortie de la cote et en perte, mais sa valeur est toujours largement supérieure à mon PRU. )). En ayant vendu 80 % de mes Xilam et acheté Gaumont, j’ai le sentiment de faire bien progresser la marge de sécurité de mon PEA, dont la part a pourtant fait +40 % depuis le 1er janvier.

▣ Compléments

A noter aussi : les 380 M€ de cash qui vont arriver sur les comptes de Gaumont n’y sont pas encore et ne le seront que progressivement. La future EV de Gaumont n’apparaît donc sur aucun screener et n’apparaîtra pas tout de suite. C’est peut-être pour cela que beaucoup de titres ont été apportés à l’offre, que peu d’institutionnels sont sur le dossier à notre connaissance, que nous avons pu acquérir des titres peu chers et que cela va peut-être continuer encore un peu…

Dans le même genre d’indice positif, remarquons que sur Boursorama, le forum de Gaumont est inactif : pas de message pendant 4 mois. Personne ne s’y intéresse, c’est une très bonne nouvelle. Acheter au son du canon, vendre au son du violon.

Dans un autre registre, apprécions l’aspect très relutif du rachat de 30 % des actions : cela a augmenté de plus 20 % les valorisations par action, pour l’estimation par l’EV/EBITDA = 4 par exemple, nous sommes passés de 167 € à 206 € !

▣ Avertissement

Suite à la phénoménale performance de Xilam, certains investisseurs pourraient être tentés de me suivre aveuglément. Je le déconseille. Ayant moi-même subi des pertes importantes avec une telle stratégie, je sais de quoi je parle. En tout état de cause, quand je suis quelqu’un à l’aveugle, c’est maintenant sur des parts minimes de mon portefeuille.

Bon dimanche (pluvieux ici).

JL – 2 juillet 2017.

Mises à jour

Rachat d’actions de N. Seydoux

Une magnifique nouvelle ce mois : le 27 novembre, l’actionnaire principal, Nicolas Seydoux a acheté hors marché, via sa société Ciné Par, pour 3,3 M€ d’actions au prix de 98 € pièce (environ 1% de la capitalisation). Il détenait en avril 64,5% du capital de la société, il en détient maintenant 88,63%, et 93,66% des droits de vote. Ce nouvel achat implique que les 75 € offerts il y a quelques mois étaient bon marché. Mais aussi que le prix de 100 € l’est encore De plus, la probabilité d’une OPR augmente et celle-ci pourra très difficilement se faire à moins de 100 €. Sur cette nouvelle, l’action est rapidement passée de 98 à 106 €.

JL – 28 novembre 2017.

Mise à jour de la valorisation

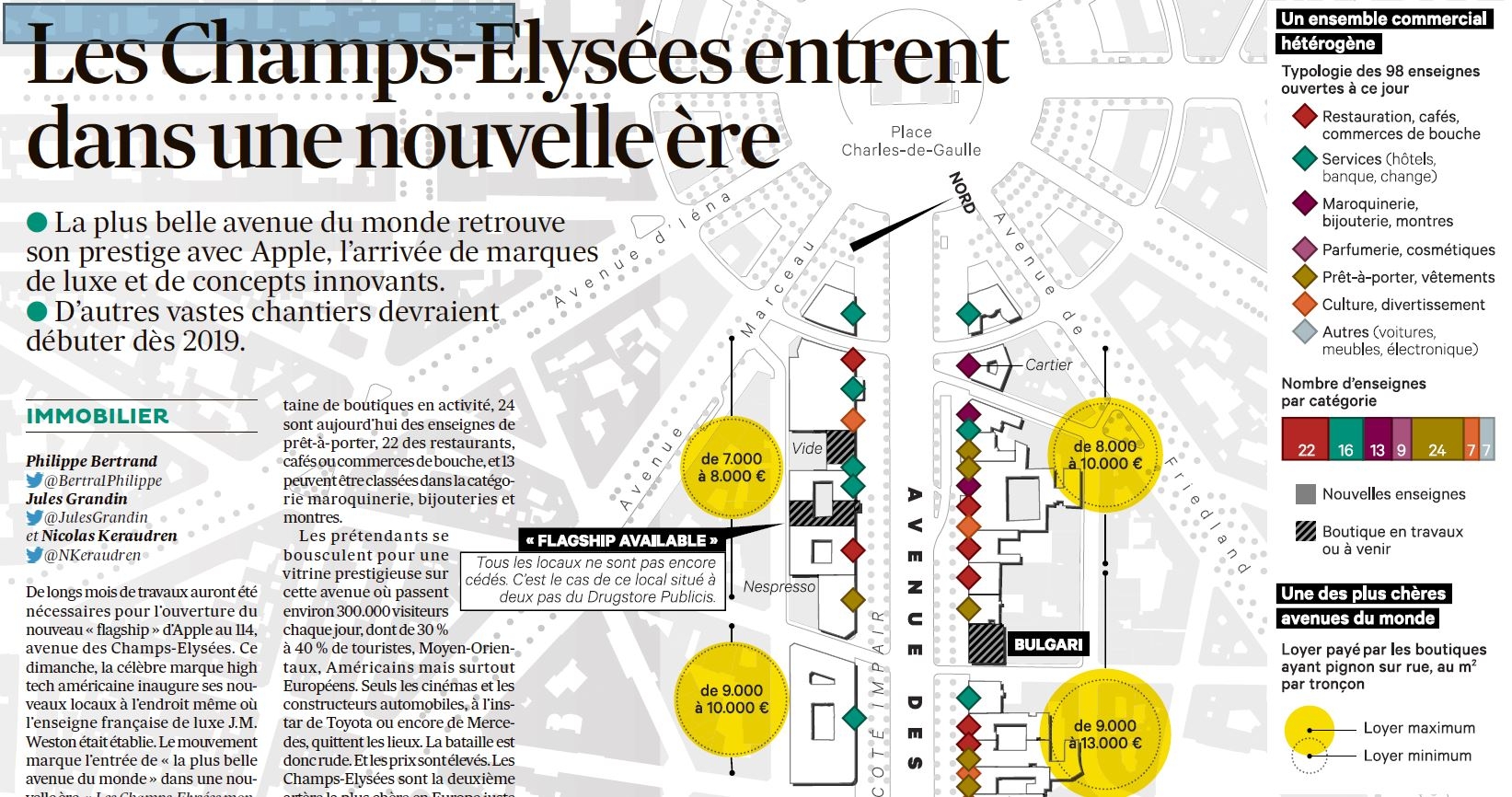

Suite à l’annonce de la vente en cours de l’immobilier des Champs Elysées qui héberge l’Apple Store pour environ 700 M€, j’ai refait une estimation de la valeur de Gaumont. Ainsi, l’immobilier de Gaumont sur les Champs vaut probablement 300 M€ plutôt que les 86 M€ évalués par l’expert… Cela ferait 200 M€ de plus que la valeur que je lui avais attribuée, soit 67 euros de plus par action. Mes valeurs par action sont donc :

– valeur liquidative conservatrice (environ 168 + 67 puis je décote) = 200 €,

– valeur centrale et préférée (206 + 67) = 270 €,

– valeur un peu optimiste (280 + 67) = 350 €.

J’ai racheté hier quelques actions Gaumont à 120 €, mais c’est la dernière fois puisque la ligne fait désormais 30 % de mon portefeuille.

JL – 5 avril 2018.

Compte-rendu de l’AG de Gaumont du 3 mai 2018.

Résumé.

Disons-le tout de suite, c’est le genre d’AG où l’on n’apprend pas grand-chose, où c’est plutôt la langue de bois qui est de mise. Il faut y aller essentiellement pour montrer qu’on est là, pour rappeler que l’on ne laissera pas les majoritaires faire n’importe quoi. La direction m’a donné le sentiment d’un mépris à l’égard des actionnaires : peu de réponse de Nicolas Seydoux, légèreté de Sidonie Dumas, un DGA qui s’endort à moitié, et enfin le vague des réponses apportées à certaines questions écrites. Pour moi l’objectif (compréhensible mais moyennement honnête) est de détourner les actionnaires des deux valeurs cachées de la boîte : le catalogue et l’immobilier. C’est une raison supplémentaire pour m’accrocher au dossier. Un point positif a été la rencontre (brève) de personnes intéressantes. J’ai par contre été sidéré par la bêtise d’un certain nombre d’actionnaires qui ont protesté contre les questions écrites. J’ai voté contre toutes les résolutions sur les rémunérations, considérant qu’elles étaient bien trop importantes. J’ai aussi voté contre la résolution du rachat d’actions à 75 €, expliquant oralement que la société valait bien plus et qu’elle pouvait racheter ses actions plus cher.

Notes au fil de l’eau.

– JFD (JF Delcaire), HMG finance, est nommé scrutateur. C’est le 2e actionnaire avec 48 574 actions.

[Il y a aussi Bastien Goumare (Amiral Gestion), Jeremie Couix (HC capital advisors), Thomas Lombard (Trilom, et qui a procuration pour Eximium), Jeremy Allam (foxcastleholdings.com), Boris (Valeurbourse).]

Interventions :

– SD (Sidonie Dumas). Panorama du cinéma en général. Stabilité des films sortis et des investissements. Le marché de la vidéo baisse toujours. Elle n’a pas préparé son oral, elle bafouille, elle lit son diaporama et semble découvrir les chiffres en même temps que nous.

– CR (Christophe Riandee, DGA). Rappel des faits de l’an dernier. Cession des cinémas et de l’OPRA, annulation des actions. Implantation de deux filiales de Gaumont aux UK et Allemagne. Rappel des éléments financiers.

– SD. Perspectives pour l’année en cours. 10 films prévus. Elle a du mal à se rappeler du titre « Tout le monde debout » qui est quand même probablement LE film (ou un des 2 films) de l’année pour Gaumont. On terminera l’année avec « L’empereur de Paris » (histoire de Vidcoq). Séries : saison 4 de Narcos en cours. Nox a été un TB succès. etc.

– Rapport des commissaires aux comptes. RAS.

– NS (Nicolas Seydoux). Il y a 86 actionnaires, soit 91 % du capital, présent à l’AG.

– MF (Marine Forde), secrétaire de séance lit les questions et réponses écrites.

Questions écrites de Axxion et Amiral Gestion.

On peut lire l’ensemble des questions et réponses dans l’annexe au CR d’AG disponible ici.

Voici une version de mes notes résumée à ce qui me semble essentiel.

Axxion (plus précisément : HC Capital Advisors).

– CA catalogue 2017 ? R : CA cinéma 35-40 M€, ROp 15-20 M€, et 11 en 2017.

– Dernière valeur d’expertise du catalogue ? R : Gaumont détient un catalogue de 1100 films. Amortis sur 10 ans. Pour déterminer la valeur : flux futurs actualisés, sur 15 ans, plus qq films cultes plus long. Taux d’actualisation : 7,5 %. Avril 2017 : 115 M€ après impôts, soit 170 M€ avant impôts. 20-25 M€ de flux annuel. Multiple de 7 sur le RN.

– Multiples de CA payés pour DD et financière Dassault ? R : Blabla… Méthode idem. Multiples sous-jacents comparables aux précédents.

– Rémunérations. NS et SD : 900 k€/an par an. En dehors des clous. R : le comité s’est réuni à deux reprises. NS représente les intérêts de Gaumont ailleurs, notamment au sein d’organisations professionnelles : l’association de lutte contre la piraterie, etc… Rémunération en ligne avec DG avec 4 boites comparables à Gaumont (c’a d. en étant DG et admin).

– Immobilier des Champs. 1,6 M€ de loyers en 2017. Detail ? Location d’une partie de l’immeuble à Weston et Sony pictures au 5 colisée. [je n’ai pas entendu de réponse détaillée en fait]

– Travaux pour 2695 m^2. Prix, délai, juste valeur etc ? R : Coût 20 M€. Loyer cible confidentiel. Planning : mai 2018 puis été.Mais Gaumont préfère avoir une offre ferme pour commencer les travaux. Juste valeur de l’immeuble : préférable d’attendre. A ce jour celle de l’AG est la meilleure. Juste valeur à l’issue non forcément représentative de celle actuelle.

– Reports déficitaires utilisables pour une PV de vente immobilière ? R : l’immeuble n’est pas destiné à la revente. Produit de location sera affectée aux films. Les produits du cinéma seront défiscalisés au fil de l’eau.

Amiral Gestion.

– Gaumont US. Valeur nette comptable, CA, RN ? R : croissance rapide. CA = doublé depuis 2010. 67 M€ (ou $) en 2017. RoP contribution IFRS = 10,4 M€. Valeur globale de 160 M$. Repris par l’OPRA. Valeur net comptable 35 M€.

– Immobilier des Champs. Valeur de 440 M€ ? R : Depuis 2016, le marché a fortement évolué, contraction suite aux attentats [la bonne blague, il est bien connu que depuis 2 ans l’immobilier des Champs a fortement augmenté], immeuble de grande superficie moins intéressant, linéaire de vitrine sur la rue du Colisée, impôts et droits 6500 €/m^2 de location. Aucune progressivité des loyers dans votre estimation, décote Colisée, travaux, impôts et taxes sur droits. La donnée de loyer est confidentielle car commercialisation en cours.

Questions orales.

Charles L. (?).

– Règle de plafonnement de rémunération des acteurs. Conséquence ? R de CR : obligation, les crédits d’impôts et fonds de soutien en dépendent.

– Combien de films Gaumont dans les 10 films français les plus rentables. R de CR : pas l’information, car confidentielles. Probablement 2 en 2017.

– 85 % de hausse par rapport aux 75 €. Explication ? R de NS : j’ai travaillé pour Morgan Stanley, la valeur de la société n’est pas le problème des dirigeants (sauf AK ou fusion). Valeur du catalogue et des Champs, pas valable. Quand on a évalué l’immeuble on n’avait pas encore le permis. A 75 € on a pensé faire une offre raisonnable.

– Gaumont peut s’inspirer de Xilam ? R de CR : régulièrement le succès de Gaumont est salué aux US.

JFD

– Couts de l’OPRA ? R de CR : 2 M€.

– Remboursement de la taxe dividendes ? R de CR : Demandé et en cours. Ca peut représenter 300 k€.

– Premiers résultats des sorties de films ? R : Tres content avec Belle et Sebastien et Tout le monde debout.

Votes des résolutions.

JFD vote contre le dividende car cela aurait pu être plus. [1 €, 9 mai détachement].

Jeremie, Amiral, Thomas, Erik et moi votons contre les rémunérations, les 75 € de rachats. JFD s’abstient.

Anecdotes, remarques et divers.

NS. Il ne comprend pas le prix de l’action et pour lui « c’est très cher » [cours actuel autour de 135 €].

SD. Semble découvrir son diaporama. Ne se rappelle plus du titre du film de Franck Dubosc ! (« Tout le monde debout »).

Par ailleurs il n’y a aucun commentaire sur les finances dans leur communication. Le ROp est < 0 mais ils n’en disent rien. On aurait pu poser la question d’ailleurs : « vous avez une société qui a un résultat op <0, pourquoi investir dedans ? ».

Régulièrement une partie de la salle proteste car il y a trop de questions-réponses écrites, ils auraient préféré qu’elles soient sur le site web. C’est affligeant qu’ils ne comprennent pas que ces questions les concernent, et aussi qu’ils viennent à une AG en espérant que cela dure le moins longtemps possible !

Au sujet de l’immeuble du « 50 champs Elysées », j’ai failli m’étrangler quand ils ont lu ça (page 17 des questions-réponses écrites) pour justifier la valorisation :

Tout d’abord, depuis l’étude de 2016 prise en référence, le marché a fortement évolué :

o le marché s’est contracté suite aux différents attentats et la zone de chalandise notamment des touristes étrangers est en baisse ;

o la concurrence est plus forte avec des emplacements ou futurs emplacements libres plus nombreux qu’en 2016.

Alors que j’ai lu x fois que les prix ont fortement augmenté en 2 ans sur les Champs. Par exemple, sur le 52 (Galeries Lafayette) ou le 114 (Apple Store).

Peut-être que Nicolas Seydoux ne veut pas trop qu’on connaisse la vraie valeur ?

On a entendu aussi (page 10) :

S’agissant du loyer cible, c’est une donnée qui doit rester confidentielle car la commercialisation est en cours. La location devrait cependant pouvoir commencer en 2020.

Concernant le planning des travaux, le chantier de curage et de désamiantage va commencer en mai 2018. A la suite du permis de construire qui vient d’être obtenu, les travaux pourraient commencer à l’été. Toutefois, par prudence, Gaumont souhaite avoir une offre ferme d’une enseigne pour commencer les travaux de restructuration afin de prendre en compte les besoins éventuels de la future enseigne et/ou de pouvoir ajuster le programme fonction des nouveaux besoins du marché.

Si on veut une offre ferme avant le début des travaux et que ceux-ci pourraient commencer « à l’été » c’est qu’on s’attend à avoir un prix ferme (et donc une valorisation) bientôt… Officiellement ou officieusement nous l’aurons aussi… Et Seydoux n’est pas fou, il va essayer de racheter les actions restantes avant que tout le monde ne soit au courant de la valeur de l’immeuble.

De plus je ne crois pas un instant à la réponse (page 11) :

L’immeuble n’est pas destiné à la revente. La trésorerie dégagée par les produits de la location devrait être réutilisée dans le cadre des activités de production et de distribution des œuvres cinématographiques et télévisuelles.

Pourquoi conserver un immeuble qui rapporterait 2,5 à 3 % brut (rendement constaté sur cette partie des Champs Élysées) ? C’est un rendement pour un fonds de pension, pas un particulier. Sans compter que le rendement brut sera largement grevé par les impôts, notamment l’IFI.

Tous ces éléments font que je m’attends à un dénouement proche.

Nous finissons par un repas avec Boris et Jeremy.

JL – 4 mai 2018. Actuellement actionnaire pour 30 % de mon portefeuille.

Article Les Echos

JL – 25 novembre 2018.

Location du 50 ?

Avant, il y avait une annonce pour la location du 50 des Champs sur le site de Cushman :

Or, elle a disparu :

Espérons que le prix de location fuite bientôt.

JL – 5 décembre 2018.

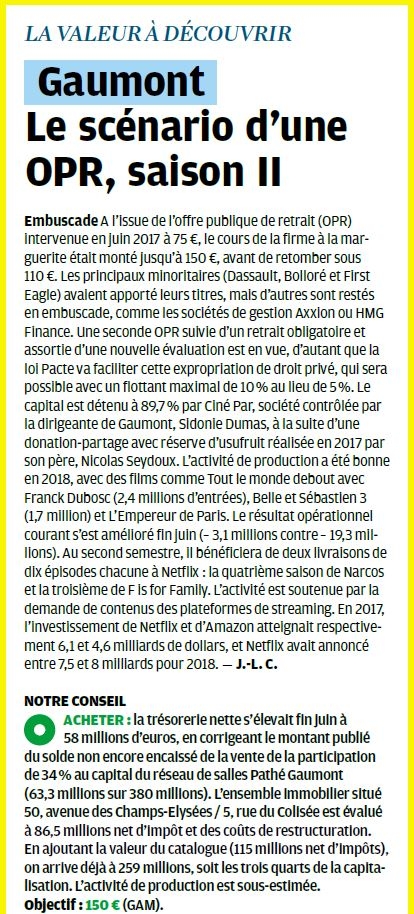

Article dans le dernier numéro de Investir

Ils arrivent aux mêmes conclusions que nous. Sauf sur la valorisation. Personnellement j’en suis à une valeur liquidative de 180 €/action (arrêt de l’activité), une valeur centrale de 220 €, et une valeur haute à 300 €.

JL – 7 janvier 2019.

Communiqué de presse

Neuilly-sur-Seine, le 21 février 2019

Le Conseil d’administration de Gaumont, réuni le 20 février 2019 sous la présidence de Nicolas Seydoux, a arrêté les comptes au 31 décembre 2018.

RESULTATS ANNUELS CONSOLIDES au 31 décembre 2018

| Chiffres significatifs des opérations (en M€) | 20181 | 2017 | % variation | |

| Chiffre d’affaires consolidé | 196,2 | 177,0 | 10,8 | % |

| Résultat opérationnel après quote-part du résultat net des entreprises associées | -8,2 | 133,1 | na | |

| Résultat net part du Groupe | -8,8 | 123,0 | na | |

| Investissements | 99,3 | 113,4 | -12,4 | % |

| Chiffres significatifs du bilan (en M€) | 31-déc-20181 | 31-déc-17 | % variation | |

| Capitaux propres part du groupe | 272,1 | 305,1 | -10,8 | % |

| Endettement financier net | -20,1 | 27,7 | na | |

| 1 Pour l’exercice 2018, les procédures d’audit sont en cours de finalisation. | ||||

En 2017, Gaumont a décidé de se séparer de son activité d’exploitation de salles pour se redéployer dans la production, notamment de séries aux Etats-Unis, en Allemagne et en Angleterre. 2018 et 2019 sont des années de transition et de développement de ces nouvelles activités qui devraient porter leurs fruits à partir de 2020.

- CHIFFRE D’AFFAIRES 2018

Le chiffre d’affaires consolidé de l’année 2018 s’élève à M€ 196,2 contre M€ 177,0 l’année précédente.

- Production cinématographique

Le chiffre d’affaires de l’activité de production et de distribution cinématographique s’élève à M€ 95,5 en 2018 contre M€ 96,9 en 2017 :

- le chiffre d’affaires lié à la distribution des films en salles en France s’élève à M€ 20,4 en 2018 contre M€ 30,7 en 2017. 8,4 millions d’entrées ont été réalisées en 2018 pour 10 films sortis en salles contre 12,2 millions en 2017 pour 13 films ;

- le chiffre d’affaires lié à la distribution en vidéo et en vidéo à la demande en France s’élève à M€ 12,4 en 2018 contre M€ 11,6 en 2017. Les ventes en vidéo physique sont en hausse, avec plus de 1,2 million d’unités vidéo vendues, en particulier grâce à la performance des nouveautés. Il en est de même pour les ventes en digital (VàD, SVàD) ;

- les ventes de droits de diffusion aux chaînes de télévision françaises s’élèvent à M€ 24,0 en 2018 contre M€ 18,6 en 2017. Les ventes de titres du catalogue aux chaînes historiques et aux chaînes de la TNT progressent avec près de 190 films vendus au cours de l’année ;

- le chiffre d’affaires lié à la production et à la distribution de films à l’international s’élève à M€ 33,3 en 2018 contre M€ 30,9 en 2017. Les ventes de nouveautés sont en baisse tandis que les ventes de catalogue se maintiennent d’une période à l’autre.

- Production télévisuelle

Le chiffre d’affaires de l’activité de production et de distribution télévisuelle s’élève à M€ 92,0 en 2018 contre M€ 74,6 en 2017.

Les ventes de séries américaines représentent un chiffre d’affaires de M€ 75,4 en 2018 contre M€ 67,8 en 2017. Deux séries ont été livrées à Netflix pour une mise en ligne en novembre 2018.

Le chiffre d’affaires lié à la production et à la distribution de fictions et de séries d’animation s’élève à M€ 16,6 en 2018 contre M€ 6,8 en 2017 et comprend les ventes de deux fictions de six épisodes, respectivement diffusées sur Canal+ et sur France 2, auxquelles s’ajoutent les épisodes de trois séries d’animation pour Disney et France 5.

- RESULTATS 2018

Le résultat net part du groupe de Gaumont est une perte de M€ 8,8 en 2018 contre un bénéfice de M€ 123,0 en 2017.

Les résultats annuels 2017 et 2018 ne sont pas comparables : le résultat 2017 inclut la plus-value réalisée sur la cession de la participation minoritaire de 34 % dans Les Cinémas Pathé Gaumont pour M€ 143,9 ainsi qu’une contribution de cette activité aux résultats de Gaumont jusqu’à la date de cession de M€ 8,4.

Le résultat opérationnel des activités de production et de distribution cinématographique, hors frais de structure, s’élève à M€ 20,5 en 2018 contre M€ 12,6 en 2017.

Le résultat opérationnel des activités de production télévisuelle en France et aux Etats-Unis, hors frais de structure, s’élève à M€ 9,0 en 2018 contre M€ 9,9 en 2017.

Le résultat des activités holding et immobilières s’élève à M€ 6,0 en 2018, essentiellement lié aux redevances de marque, contre M€ 11,5 en 2017.

Le résultat financier est un produit financier net de M€ 0,2 en 2018, à comparer à une charge de M€ 8,1 en 2017. Cette évolution est le reflet d’effets de change favorables.

La charge d’impôt de la période s’élève à M€ 0,6 contre M€ 2,0 en 2017.

- CAPITAUX PROPRES ET ENDETTEMENT

Les capitaux propres consolidés part du Groupe s’élèvent au 31 décembre 2018 à M€ 272,1 contre M€ 305,1 au 31 décembre 2017. La diminution des capitaux propres est essentiellement liée au résultat de l’exercice et à des rachats de minoritaires au sein des filiales de Gaumont aux Etats-Unis.

L’endettement financier de Gaumont est en baisse. La trésorerie nette s’élève à M€ 20,1 au 31 décembre 2018 contre un endettement net de M€ 27,7 au 31 décembre 2017. Elle comprend principalement M€ 130 de trésorerie positive, M€ 60 d’emprunt obligataire de Gaumont SA et M€ 42 de crédits auto-liquidatifs, assis sur les recettes de préfinancement et d’exploitation des séries américaines.

- PERSPECTIVES

Dix films sont sortis ou sortiront en salles en 2019 :

- Edmond de Alexis Michalik, avec Thomas Solivérès, Olivier Gourmet, Mathilde Seigner et Clémentine Célarié, sorti le 9 janvier ;

- Le mystère Henri Pick de Rémi Bezançon, avec Fabrice Luchini, Camille Cottin, Alice Isaaz et Bastien Bouillon, sortira le 6 mars ;

- Aïlo : une odyssée en Laponie documentaire animalier de Guillaume Maidatchevsky ;

- Chamboultout d’Eric Lavaine, avec Alexandra Lamy, José Garcia, Anne Marivin et Michel Vuillermoz ;

- Blanche comme neige de Anne Fontaine, avec Lou de Laâge, Isabelle Huppert et Vincent Macaigne ;

- Ibiza de Arnaud Lemort, avec Mathilde Seigner et Christian Clavier ;

- Papy sitter de Philippe Guillard, avec Gérard Lanvin et Olivier Marchal ;

- La vie scolaire de Fabien Marsaud, avec Alban Ivanov et Zita Hanrot ;

- Hors normes d’Eric Toledano et Olivier Nakache, avec Reda Kateb et Vincent Cassel ;

- J’accuse de Roman Polanski, avec Jean Dujardin, Emmanuelle Seigner, Grégory Gadebois et Louis Garrel.

Point Blank, première production de long métrage de Gaumont Films US aux Etats-Unis, sera livrée à Netflix au premier semestre 2019.

La livraison de cinq séries télévisuelles aura lieu en 2019 :

- Narcos saison 5, fiction américaine de 10 épisodes d’Eric Newman, à Netflix ;

- El presidente saison 1, fiction latino-américaine de 8 épisodes, à Amazon ;

- L’art du crime saison 3, fiction de 4 épisodes à France 2 ;

- Oui-Oui saison 2, série d’animation à France 5 ;

- Tin Star saison 3 à Sky.

- PROCHAINES DATES DE COMMUNICATION FINANCIERE

Le communiqué sur les résultats semestriels consolidés au 30 juin 2019 sera publié le 11 septembre 2019.

ANNEXE : Chiffre d’affaires consolidé annuel et du 2nd semestre

| Chiffre d’affaires consolidé par secteur d’activité (en millions d’euros) | 31-déc-18 | 31-déc-17 | % de variation | |

| Production et distribution cinématographique | 95,6 | 96,9 | -1 | % |

| Salles France | 20,4 | 30,7 | -33 | % |

| Vidéo France | 8,1 | 7,7 | 5 | % |

| Vidéo à la demande France | 4,3 | 3,9 | 12 | % |

| Télévision France | 24,0 | 18,6 | 29 | % |

| International films | 33,3 | 30,9 | 8 | % |

| Autres produits d’exploitation des films1 | 5,5 | 5,1 | 6 | % |

| Production et distribution télévisuelle | 92,0 | 74,6 | 23 | % |

| Fictions américaines | 75,4 | 67,8 | 11 | % |

| Fictions françaises et européennes | 8,4 | 3,6 | 135 | % |

| Films et séries d’animation | 8,2 | 3,2 | 154 | % |

| Redevance de marque | 6,2 | 3,6 | 72 | % |

| Autres produits divers2 | 2,5 | 1,9 | 32 | % |

| GROUPE GAUMONT | 196,3 | 177,0 | 11 | % |

| 1 Dont principalement les produits dérivés, d’édition musicale et les activités de Gaumont Pathé Archives | ||||

| 2 Dont principalement diverses prestations de services rendues à des tiers et locations immobilières | ||||

| 2e semestre | ||||

| Chiffre d’affaires consolidé par secteur d’activité (en millions d’euros) | 2018 | 2017 | % de variation | |

| Production et distribution cinématographique | 44,2 | 56,1 | -21 | % |

| Salles France | 7,1 | 19,1 | -63 | % |

| Vidéo France | 3,3 | 3,6 | -7 | % |

| Vidéo à la demande France | 1,9 | 1,8 | 6 | % |

| Télévision France | 11,0 | 10,8 | 1 | % |

| International films | 18,7 | 18,0 | 4 | % |

| Autres produits d’exploitation des films 1 | 2,2 | 2,9 | -22 | % |

| Production et distribution télévisuelle | 80,5 | 61,3 | 31 | % |

| Fictions américaines | 73,8 | 54,8 | 35 | % |

| Fictions françaises et européennes | 2,9 | 3,5 | 0 | % |

| Films et séries d’animation | 3,8 | 3,0 | 29 | % |

| Redevance de marque | 4,5 | 1,9 | 142 | % |

| Autres produits divers 2 | 1,4 | 1,0 | 46 | % |

| GROUPE GAUMONT | 130,7 | 120,2 | 9 | % |

| 1 Dont principalement les produits dérivés, d’édition musicale et les activités de Gaumont Pathé Archives | ||||

| 2 Dont principalement diverses prestations de services rendues à des tiers et locations immobilières | ||||

JL – 22 février 2019.

Location du 50 des Champs Elysées à Lacoste pour 4,8 M€

JL – 20 mai 2019.

Nouvel article dans Investir (du 31 aout 2019)

Nouvel article dans Investir (du 7 décembre 2019)

JL – 7 décembre 2019.

Rapport annuel 2019

Le rapport a été publié ici. Les résultats ne sont pas terribles, mais comme on pouvait s’y attendre, la société a chargé la barque sur les dépréciations. Tout continue à se passer comme s’ils voulaient sortir l’entreprise de la cote. Heureusement, nous sommes propriétaires d’une société dont la valeur repose essentiellement sur des actifs et fluctue assez peu avec les revenus. Avec les variations des dépréciations, une valorisation par l’EBITDA s’impose d’autant plus. Mise à jour :

- Cours = 100 €

- Capitalisation = 312 M€

- Immobilier net d’impôts = 150 à 200 M€

- Cash et équivalents = 86 M€

- Créance Pathé = 63 M€

- Dette financière = 116 M€

- Cash net = 86 + 63 – 116 = 33 M€

- BFR = 27 M€ > 0 (donc non inclus dans l’EV)

- EV = 279 M€

- EBITDA = 105 M€ – 7 M€ (immobilier) = 98 M€

- Catalogue + activité = 4 à 6 x EBITDA = 392 à 588 M€

La dette financière inclut les crédits auto-liquidatifs de 43 M€, et exclut la dette locative de17 M€. Je compte Gaumont Television USA à 0 car je ne sais pas quelle est sa contribution à l’EBITDA (voir discussion dans les commentaires). J’obtiens alors :

- Valorisation = 4 x EBITDA + cash net + immobilier = 575 à 821 M€ soit :

- Valorisation par action = 184 à 263 €.

Une grosse marge de sécurité par rapport au cours actuel donc.

JL, 7 mai 2020.

254 Responses to Gaumont, encore du cinéma décoté